Der Euro eröffnet gegenüber dem USD bei 1,0763 (05:30 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0757 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 149,54. In der Folge notiert EUR-JPY bei 160,95. EUR-CHF oszilliert bei 0,9433.

Märkte: Weiter freundliche Stabilität

An den internationalen Finanzmärkten ist freundliche Stabilität attestierbar. Geopolitisch herrscht weiter Verunsicherung, ob bezüglich des Gaza-Konflikts, der Ukraine-Krise oder des Status der Nato. Diese Verunsicherung ist und bleibt ein Belastungsfaktor für Wirtschaft und Märkte. Der "Globale Süden" konnte gestern bei Wirtschaftsdaten punkten. Indien reüssiert mit unerwartet starker Industrieproduktion und Russland mit starker Handelsbilanz.

Das US-Haushaltsdilemma wurde mit der Veröffentlichung des Federal Budget einmal mehr bewusster (Datenpotpourri). Der Late DAX legte um 0,32% zu, der EuroStoxx 50 um 0,13%. Der S&P 500 verlor 0,14%, der Citi US Tech 100 0,59%. Der Dow Jones nahm um 0,39% zu. Der Nikkei gewann Stand 07:20 Uhr 2,89%. 10-jährige Bundesanleihen rentieren aktuell mit 2,36% (Vortag 2,37%), 10-jährige US-Staatsanleihen mit 4,18% (Vortag 4,18% ).

Der USD ist gegenüber EUR, Gold und Silber wenig verändert.

Scholz beim Wachstumschancengesetz für mehr Entlastung – Klartext!

Kanzler Scholz ist unzufrieden mit der voraussichtlichen Einigung im Vermittlungsausschuss bezüglich steuerlicher Entlastungen für Unternehmen. Seiner Meinung nach sei ein größeres Volumen für die Wirtschaft das Richtige.

Kommentar: An dieser Stelle ist Herrn Scholz zuzustimmen. Der durch die diskretionäre Politik der Bundesregierungen (auch zuvor Merkel!) entstandene Vertrauensverlust der deutschen Wirtschaft ist so ausgeprägt wie nie zuvor. Die durch diese Politik erodierte Standortqualität, die verlorene Investitionsattraktivität und das dadurch erodierte Vertrauen der Unternehmen, aber auch zunehmend der Bürger, lassen sich nicht durch halbherzige Maßnahmen heilen.

Am Ende hängt auch die Potenz als großzügiges Geberland für die Interessen Dritter daran, dass der Wirtschaftsmotor läuft, denn nur der Kapitalstock (Summe aller Unternehmen) schafft für Berlin das dafür notwendige Steuersubstrat.

Deutschlands strukturelles Ökonomieproblem war nie größer. Dieses Problem kleinzuschreiben (Lindner in London, man sei nicht "der kranke Mann" Europas, man sei nur "unfit"), dieses Kernproblem Deutschlands zu ignorieren, würde nicht nur Deutschland, sondern es würde auch Kontinentaleuropa wegen der noch prägnanten Rolle innerhalb Europas teuer zu stehen kommen.

Fazit: Wer am ultimativen "Einkommensbaum" Deutschlands (Kapitalstock) die Axt anlegt, zerstört die Lebensgrundlagen der Menschen und Unternehmen und damit auch die Stabilität der Gesellschaft und des politischen Systems.

Man müsse eruieren, was mit den Bundesländern möglich sei. Das Entlastungsvolumen für die Wirtschaft taxieren Verhandler der Ampel-Koalition auf 3,2 Mrd. EUR pro Jahr, circa die Hälfte des bisherigen Volumens. Ökonomen sprachen von einem Tropfen auf den heißen Stein.

Kommentar: Ja, was hier im Raum steht, steht in einem eklatanten Missverhältnis zu dem, was Deutschland im Außenverkehr mit Scheckbuchpolitik betreibt. Wer so agiert, missachtet die Grundlagen für Nachhaltigkeit in der Entwicklung des eigenen Landes. "Er/Sie/Es" missachteten dann auch das Mandat, Schaden von diesem Land abzuwenden.

EZB-Direktor mahnt vor weiterer Bremsung der Wirtschaft

Die EZB muss aus Sicht des EZB-Direktors Cipollone die Wirtschaft nicht noch stärker bremsen. Die Nachfrage wäre immer noch schwach und die Inflationserwartungen lägen in der Spur. Daher müsste die EZB nichts zusätzlich tun, um die Inflation in Schach zu halten. Das Abklingen der Angebotsschocks schaffte Spielraum für eine Erholung der Nachfrage, ohne dabei die Inflation anzuheizen.

Kommentar: Die Argumentation Cipollones ist hinsichtlich der verfügbaren Fakten zu Inflation und Ökonomie nachvollziehbar. Das Thema Zinssenkungen, sofern es nicht exogene die Inflation antreibende geopolitische Einflüsse gibt, steht auf der Agenda 2024.

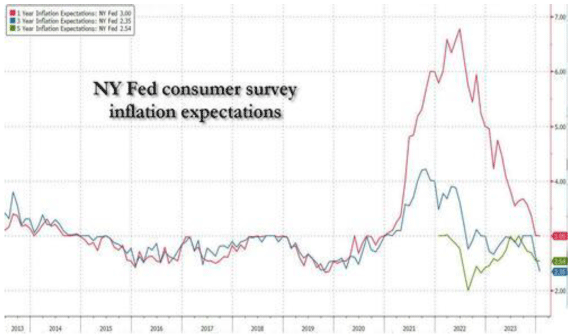

US-Inflationserwartungen partiell entspannter

In dem viel beachteten "Consumer Survey" der Federal Reserve New York kam es zu weiterer Entspannung bei den Inflationserwartungen. In dem Januar-Report waren die Erwartungen für die 1-Jahres- und 5-Jahresperiode unverändert. Für den Dreijahreszeitraum sanken die Erwartungen von 2,6% auf 2,4% und markierten einen historischen Tiefstwert.

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Irlands Konsumenten ein wenig zuversichtlicher

Irland: Der Einkaufsmanagerindex für den Konsumbereich stieg per Januar von zuvor 45,1 auf 45,9 Punkte.

Portugal: Die Verbraucherpreise verzeichneten per Berichtsmonat Januar im Jahresvergleich einen Anstieg um 2,3% nach zuvor 1,4%.

Dänemark: CPI im Jahresvergleich bei 1,2%

Die Verbraucherpreise legten per Berichtsmonat Januar im Jahresvergleich um 1,2% nach zuvor 0,7% zu.

Indien: Starke Industrieproduktion, rückläufiger Inflationsdruck

Die Verbraucherpreise nahmen per Berichtsmonat Januar im Jahresvergleich um 5,10% nach zuvor 5,69% zu. Die Industrieproduktion stieg per Dezember im Jahresvergleich um 3,8% (Prognose 2,4%) nach zuvor 2,4%.

Russland: Starker Handelsbilanzüberschuss

Die Handelsbilanz wies per Berichtsmonat Dezember einen Überschuss in Höhe von 10,22 Mrd. USD nach zuvor 9,00 Mrd. USD (revidiert von 8,68 Mrd. USD) aus.

USA: Starke Divergenz zwischen Federal Budget und Daten der Treasury

Das Federal Budget (Teil der US-Gesamtverschuldung im öffentlichen Sektor) wies per Berichtsmonat Januar ein Defizit in Höhe von 22,0 Mrd. USD (Prognose -21 Mrd. USD, Januar 2023 -39 Mrd. USD, Januar 2022 +119 Mrd. USD) aus. Laut US-Treasury (Debt to the Penny) erhöhte sich die öffentliche US-Gesamtverschuldung im Monat Dezember um knapp 190 Mrd. USD.

Japan: Erzeugerpreise (J) bei 0,2%

Die Erzeugerpreise waren per Januar im Monatsvergleich unverändert (Prognose 0,1%, Vormonat 0,3%). Im Jahresvergleich kam es zu einem Anstieg um 0,2% (Prognose 0,1%). Der Vormonat wurde von 0,0% auf 0,2% revidiert.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützungszone bei 1,0540 – 1,0570 negiert das für den EUR positive Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.