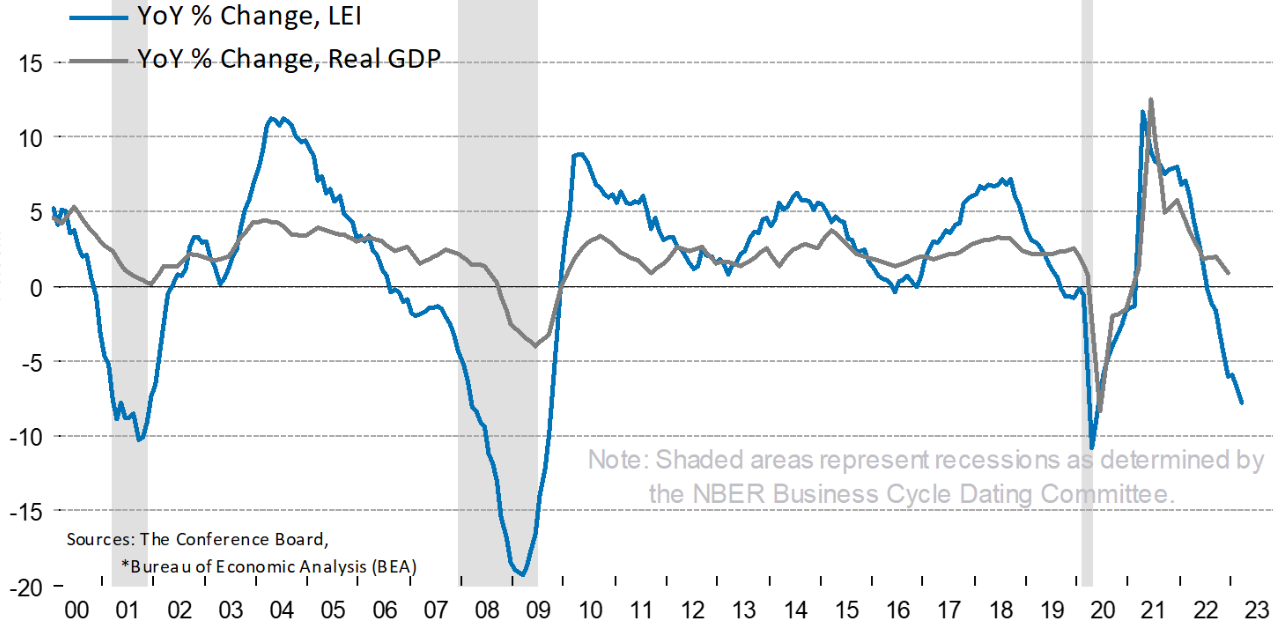

Die Welt der Wirtschaft ist ungewiss und volatil. Insbesondere für Aktionäre und Investoren kann diese Unsicherheit zu einer wahren Herausforderung werden. Die Frage nach dem Zustand des Konjunkturzyklus in den USA ist in diesem Zusammenhang von entscheidender Bedeutung. Während die Datenflut und Analysetechniken immer weiter zunehmen, scheint die Debatte über den Zustand der US-Wirtschaft nicht abzuebben. Doch was bedeuten diese Informationen für den Investor? Die neuesten Daten des Leading Economic Index (LEI) durch das Conference Board lassen nichts Gutes erahnen.

Oberflächlich betrachtet signalisiert der LEI, dass die US-Wirtschaftstätigkeit schrumpft. Die Veränderung dieses Indikators gegenüber dem Vorjahr signalisiert eindeutig eine stark negative Tendenz. Ein Analyst des Conference Boar merkte an:

"Die Schwäche der Indexkomponenten war im März weit verbreitet und hat sich in den letzten sechs Monaten fortgesetzt, was die Wachstumsrate des LEI weiter in den negativen Bereich rutschen ließ. Das Beratungsunternehmen prognostiziert, dass sich die wirtschaftliche Schwäche in den kommenden Monaten verstärken und auf die gesamte US-Wirtschaft ausweiten wird - was ab Mitte 2023 zu einer Rezession führen könnte."

Eine Reihe anderer Indikatoren signalisieren ein ähnliches Rezessionsprofil. So ist die Renditekurve der Staatsanleihen seit einigen Monaten invertiert. Zahlreiche Studien weisen darauf hin, dass die Wahrscheinlichkeit eines Abschwungs steigt, wenn die Renditen am kurzen Ende über den langfristigen Renditen liegen.

Es gibt aber auch "harte" Daten, die ein optimistischeres Bild zeichnen. Es ist verfrüht, das seit Monaten bestehende Rezessionsrisiko völlig zu verwerfen, aber es gibt auch gute Argumente dafür, dass die Wirtschaft weiterhin expandiert.

Nehmen wir zum Beispiel den Bericht für das BIP für das 1. Quartal, der nächste Woche veröffentlicht wird. Das GDPNow-Modell der Atlanta Fed schätzt derzeit, dass die Wirtschaftsleistung um 2,5 % gestiegen ist, was dem respektablen Clip von 2,6 % des 4. Quartals nahe kommt.

Auch der wöchentliche Wirtschaftsindex der New Yorker Fed hat sich nach einem langsamen Rückgang in den vergangenen zwei Jahren auf der Grundlage der Daten bis zum 15. April auf einem Niveau stabilisiert, das auf ein bescheidenes Wachstum schließen lässt. Der ADS-Index, ein weiterer Echtzeit-Konjunkturindex, der von der Philly Fed veröffentlicht wird, zeigt bis Mitte April ebenfalls eine Wachstumstendenz.

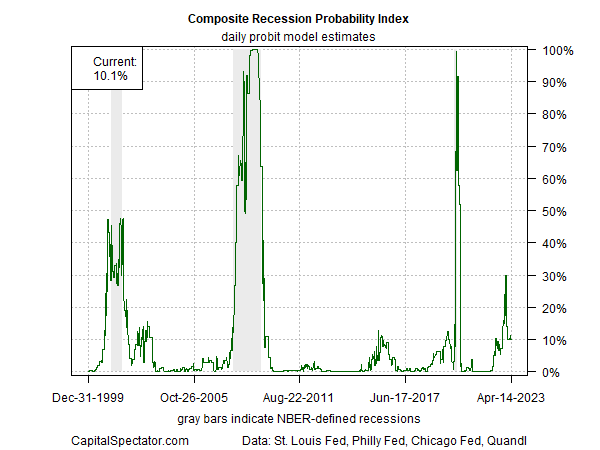

Kurzum, es lässt sich darüber streiten, ob sich die Wirtschaft derzeit in einer Rezession befindet. Ein Blick auf mehrere Konjunkturindikatoren und die Zusammenfassung der Zahlen zeigt mir, dass die Expansion immer noch intakt ist, basierend auf dem Composite Recession Probability Index, der in den wöchentlichen Aktualisierungen des US Business Cycle Risk Report veröffentlicht wird.

Doch auch wenn die Wirtschaft derzeit wahrscheinlich nicht schrumpft, besteht in den kommenden Monaten doch immer noch das Potenzial für einen Abschwung, wenn man die Definition des NBER zugrundelegt. Zwei Indikatoren, die zur Überwachung dieses Risikos in die engere Wahl kommen, sind das Stellenwachstum und die Verbraucherausgaben. An beiden Fronten gibt es erste Anzeichen dafür, dass sich das Blatt wendet.

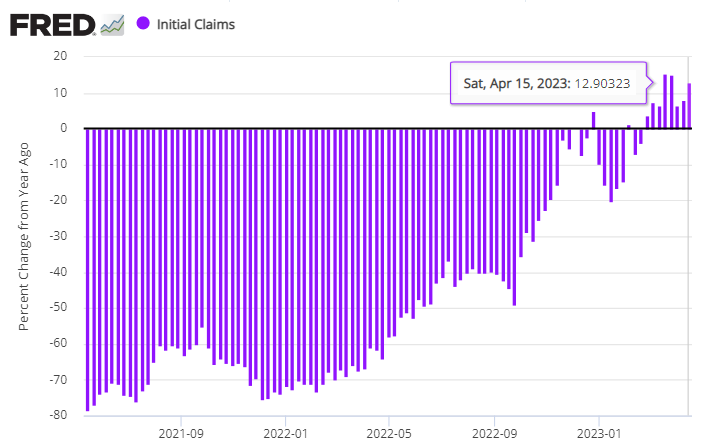

Obwohl der Arbeitsmarkt bis März immer noch einen Zuwachs an Arbeitsplätzen verzeichnete, gibt es Anzeichen für eine Verlangsamung. Die Zahl der Neueinstellungen in der Privatwirtschaft hat sich verlangsamt, während die Anträge auf Arbeitslosenunterstützung im Jahresvergleich zum ersten Mal seit der Pandemie einen anhaltenden Anstieg verzeichnen.

Auch die Einzelhandelsumsätze scheinen zu sinken - sie gingen in vier der letzten fünf Monate bis März zurück. Allgemein wird davon ausgegangen, dass die steigenden Zinssätze allmählich auf die Wirtschaft durchschlagen und beginnen, die Verbraucherausgaben zu belasten.

Die nächste Runde der Veröffentlichung von Arbeitsmarktzahlen und Einzelhandelsumsätzen für den Monat April könnte Skeptiker davon überzeugen, dass eine Rezession vorprogrammiert ist. Sollte dies der Fall sein, werden WEI, ADS und andere Konjunkturindikatoren eindeutige Echtzeit-Rezessionssignale liefern. Aber so weit sind wir noch lange nicht.

Ja, es gibt mehrere Risikofaktoren, die Gefahren signalisieren. Die Frage ist, ob der Arbeitsmarkt und der Verbrauchersektor das überzeugend bestätigen werden. Oder ist die Wirtschaft einfach widerstandsfähiger als allgemein angenommen?

Die Antwort steht vermutlich noch aus. Aber das ist schon seit Monaten so, und die Diskussionen gehen weiter. Der Konjunkturzyklus hat sich nicht abgeschafft - er hat sich einfach weiterentwickelt.