Die Aktienmärkte mussten in der vergangenen Handelswoche Abschläge hinnehmen. Für die US-Märkte war es der stärkste Rücksetzer seit Juni und für den S&P 500 die längste Verlustserie seit Februar. Die saisonale Schwäche im September scheint abermals zu greifen. Im Muster von 2021 dürften auch in der neuen Woche (Verfallsterminwoche) weitere Abgaben in die altbekannte "Buy-the-Dips"-Zone erfolgen.

Neben dem Großen Verfallstermin werden auch die neuen Inflationsdaten aus der Eurozone und den USA die Märkte bewegen.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Wichtige Wochentermine:

- Montag:

- 01:50 Uhr Japan Erzeugerpreise August

- 08:00 Uhr BRD Großhandelspreise August

- Dienstag:

- 14:30 Uhr USA Verbraucherpreise August

- 14:30 Uhr USA Realeinkommen August

- Mittwoch:

- 04:00 Uhr China Industrieproduktion August

- 11:00 Uhr Eurozone Industrieproduktion Juli

- 14:30 Uhr USA NY Empire State Herstellungsindex September

- 15:15 Uhr USA Industrieproduktion August

- Donnerstag:

- 14:30 Uhr USA Anträge auf Arbeitslosenhilfe

- 14:30 Uhr USA Einzelhandelsumsätze August

- 14:30 Uhr USA Philly Fed Herstellungsindex September

- 16:00 Uhr USA Lagerbestände Juli

- Freitag:

- Großer Verfallstermin (Hexensabbat)

- 11:30 Uhr Eurozone Verbraucherpreise August

- 16:00 Uhr USA Uni-Michigan: Verbrauchervertrauen September

Blicken wir auf einige interessante Chartbilder:

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. In der vergangenen Handelswoche war der Dow Jones mit einer Wochenperformance von -2,15% der Underperformer. Auch auf Jahressicht belegt der Dow Jones mit dem DAX den letzten Platz. Die Wachstumstitel weisen hingegen weiterhin eine Outperformance auf.

Die Outperformance der Wachstumswerte ist im historischen Kontext (hier seit 1990) auf einen neuen Rekordwert gestiegen. Die Divergenz wird stetig größer.

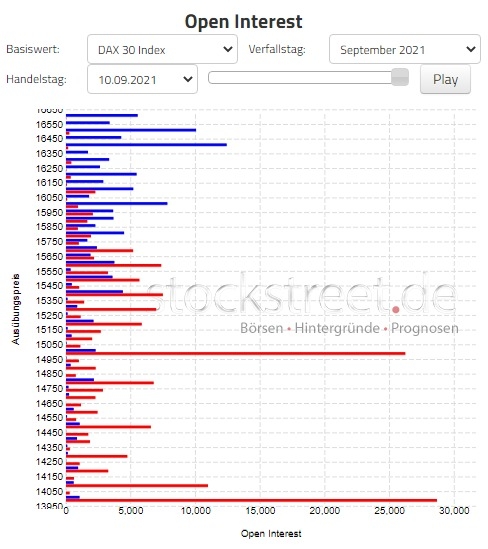

Am nächsten Freitag würde der Große Verfallstermin anstehen, welcher im Vorfeld gerne für ein Tauziehen an den Märkten sorgt. Auffällig ist der deutliche Überhang an Call-Optionen Richtung der 16k. Eine deutliche Rückkehr in den Rallymodus wäre somit nicht im Sinn der Stillhalter; zumindest nicht bis Freitag. Auf der Unterseite kommen ab der 15.4 erste Unterstützung auf. Ein ausgeprägter Bereich ist an der 15k zu finden.

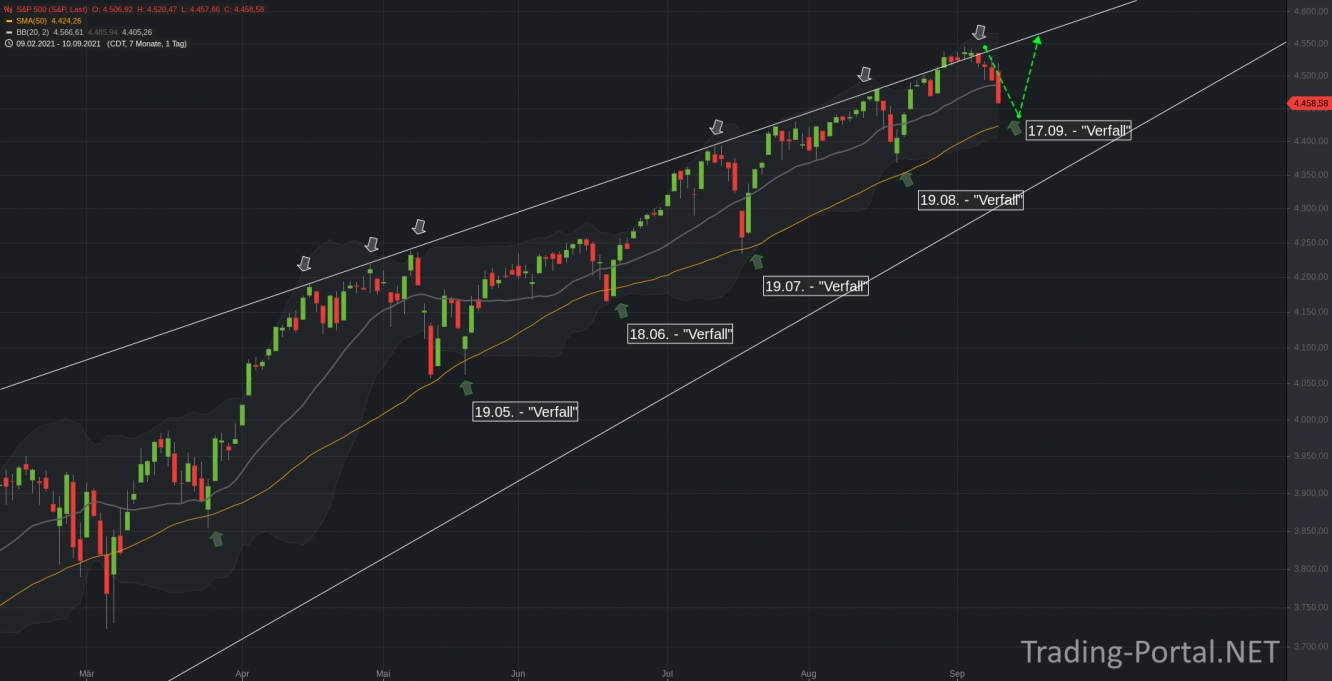

Ein kurzer Blick in den US-Markt. Der S&P500 hangelt sich im Jahr 2021 stets an der 50-Tagelinie und auf der Oberseite an der 2020-er Verbindungslinie entlang. Der neue Konsolidierungsmodus deutete sich bereits vor einer Woche an und hat zum Wochenabschluss mehr als die Hälfte der Strecke zurückgelegt. Das Muster 2021 ist nicht nur von den identischen Dimensionen interessant, sondern auch von der zeitlichen Komponente. Der Tiefpunkt wurde stets zur Monatsmitte und dem Verfallstermin gesetzt. Der nächste Verfallstermin wäre am Freitag, den 17.09.2021. Vorsicht bei Bruch der 50-Tagelinie!

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von mittlerweile 6 starken grünen Kerzen in Folge (gab es zuletzt 2006 & 2012), wobei auch die Bollinger-Area durchbrochen werden konnte. Die Kerze für das 2. Quartal setzte genau außerhalb des oberen Bollinger auf und beschleunigte weiter nach oben. In den letzten 25 Jahren waren solche Ausbrüche aus der Bollinger-Area sehr selten; erst recht mit 6 grünen Quartalskerzen im Rücken. Im Anschluss folgte stets eine stärkere Korrektur und das immer in der 2. Jahreshälfte. Auch diesmal?

Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) bzw. zugleich die Rezessionen. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte. Diesmal folgte nur ein sehr steiler Anstieg.

Im großen Quartalschart ist der DAX gut an der 15.3, 15k, 14.700 & 14k gestützt. Erst darunter würde das übergeordnete Bild wieder eintrüben. Oberhalb der 15.800 wird die Tür zur 16.040 & nachfolgend zur 16.200 geöffnet. Darüber würde die 16.5 in den Blickpunkt rücken.

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 20-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Gelingt der nachhaltige starke bullische Durchbruch? Ein Fall zurück in die Keilformation könnte hingegen ein bärisches Fehlausbruchszenario ins Spiel bringen & damit eine stärkere Korrektur einleiten.

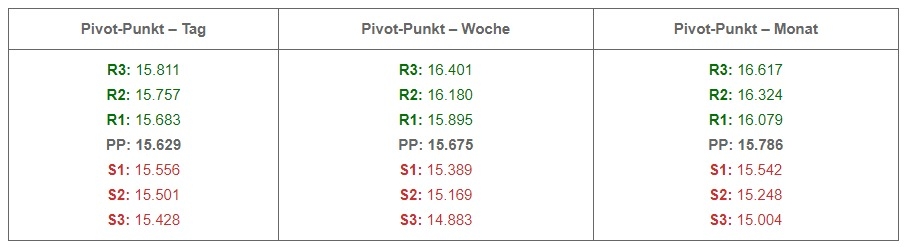

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat September.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2021. Vielleicht kein unwesentlicher Grund, warum der DAX seit Monaten seitwärts tendierte. Das Absetzen von der Ausbruchszone wäre auch in diesem Bild von großer Bedeutung.

DAX - Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.7. Die Bullen dominieren oberhalb der Marke und können eine Spanne über die 15k zur 15.660 und .800 anstreben. Darüber weitere Aufhellung zur 16.040, 16.2 und nachfolgend 16.5. Bei Bruch zurück unter die 14.7 folgen 14.2 und 13.9 als nächste wichtige Unterstützungen.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX seit April mit kleinen Monatskerzen & innerhalb eines Trendkanals nach oben wandert. Dabei ergibt sich ein interessantes Muster. Nach einem neuen Hochpunkt folgte im Monat danach stets der Rücksetzer unter die Vormonatskerze und damit der Test der unteren Trendbegrenzung des Kanals. Im September müsste in diesem Muster der Rücksetzer zur 15.280 erneut anstehen.

Der Trendkanal hat im September eine Ausdehnung von 16.170 zur 15.280. Wichtige Zwischenbereiche bilden die 16k, 15.800, 15.500. Oberhalb folgt die Aufhellung zur 16.330 & 16.5. Unterhalb würden die übergeordneten Unterstützungen bei 15k und 14.8 in den Fokus rücken.

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der DAX die Handelswoche direkt am mittleren Bollingerband beendete. Die 15.620 stellt auf Wochensicht einen ersten wichtigen Bereich.

Oberhalb können die Bullen eine Insideweek und eine erste Spanne über die .690 zur 15.825 anstreben. Darüber folgt die weitere Aufhellung zur 15.890/.930. Bei Bruch rückt das Allzeithoch in den Blickpunkt.

Unterhalb dürften hingegen die Bären ihre Chance wittern und eine erste Spanne über die .450 zur 15.400 ausbilden. Darunter wäre die Keilunterkante bei 15.235 als wichtiges Konsolidierungsziel zu nennen. Bei Bruch folgen die 15.110.

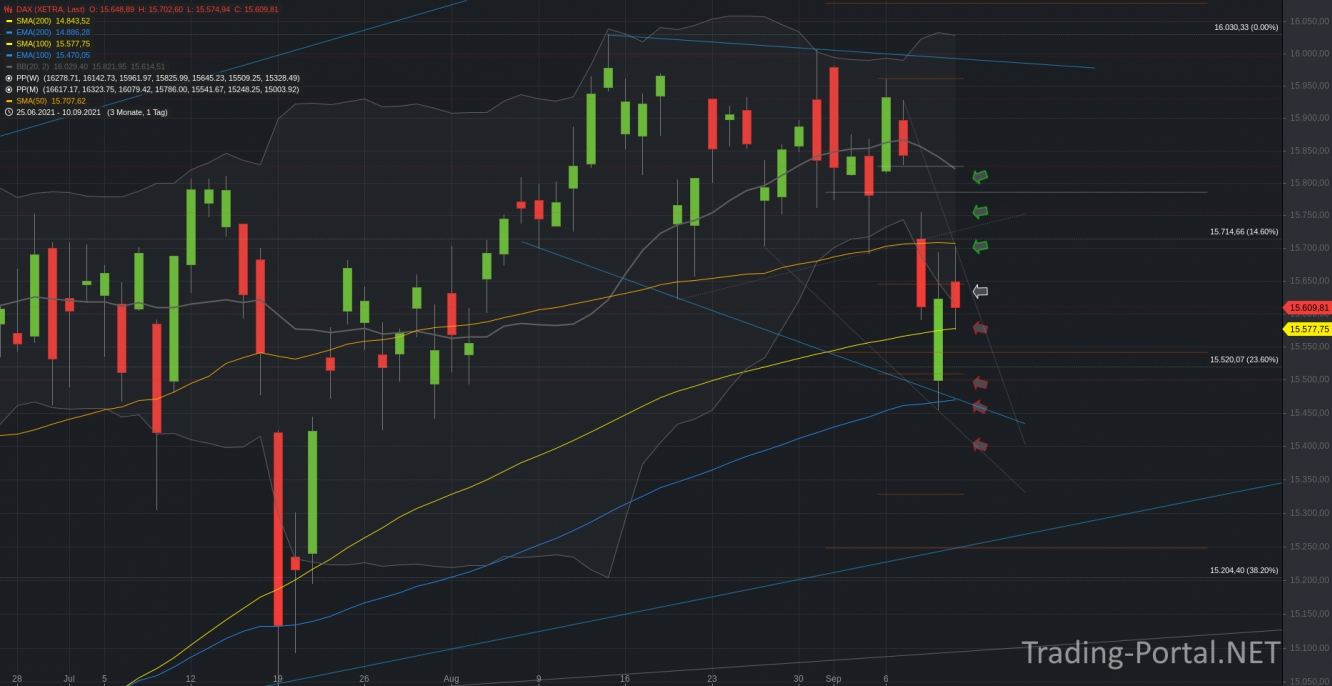

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

- Der DAX konnte auf Wochenschlussbasis die 50-Tagelinie nicht zurückerobern. Er geht angeschlagen in die neue Handelswoche. Die Kombimarke an der 15.630 stellt einen ersten Widerstand.

- Oberhalb können die Bullen erste Akzente zum GD50 bei 15.700 setzen. Darüber hellt sich das Bild zur .730 und in das offene Gap .755/.827 auf. Wichtige Zwischenmarken wären .785 & .810.

- Unterhalb stellt der sma100 bei .580 einen ersten Support. Darunter rücken nach der .540 die .500 in den Fokus. Bei Bruch bildet der ema100 bei .470 den letzten Halt vor der übergeordneten Marke 15.400.

Relevante Marken in der Übersicht:

- Widerstände: 15.630 > 15.700 > 15.730 > 15.755 > 15.785 > 15.825 > 15.890 > 15.930 > 15.960 > 16k> 16.030 > 16.080

- Unterstützungen: 15.610 > 15.580 > 15.540 > 15.500 > 15.470 > 15.400 > 15.325 > 15.280 > 15.235 > 15.170