Seit Anfang Oktober sind der S&P 500 und der NASDAQ 100 um bis zu 10 % bzw. 15 % nach oben geschossen. Ausschlaggebend für diesen Push zur Oberseite waren die besser als erwartet ausgefallenen Unternehmensgewinne aus dem dritten Quartal. Doch die unerwartet guten Geschäftsergebnisse haben sich noch nicht in robusteren Aussichten für 2022 oder 2023 niedergeschlagen. Die Gewinneinschätzungen für diese Jahre haben sich nämlich praktisch nicht erhöht. Die gesamte Rallye fußt somit auf einem gestiegenen KGV.

Bei genauerer Betrachtung stellt der aktuelle Anstieg daher ein größeres Problem dar als je zuvor. Er dient als Warnsignal dafür, dass die gesamte Rallye seit Anfang Oktober nicht auf eine Verbesserung der Fundamentaldaten zurückzuführen ist, sondern auf eine gesteigerte Risikobereitschaft der Anleger.

Verlangsamtes Wachstum, steigendes KGV

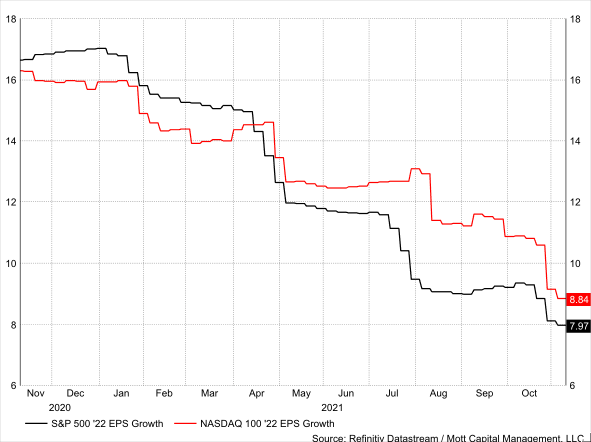

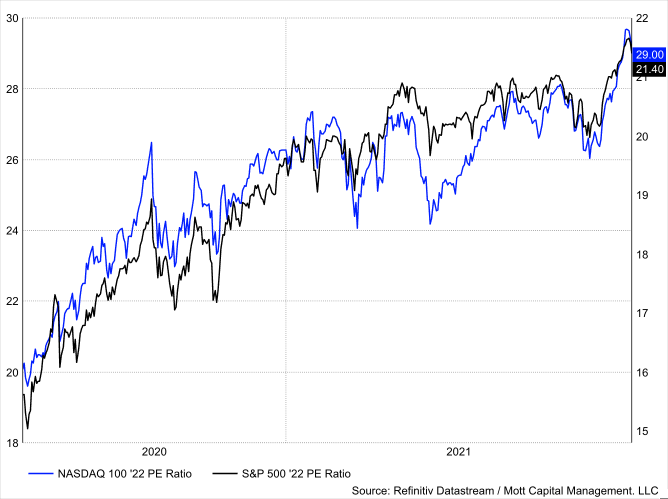

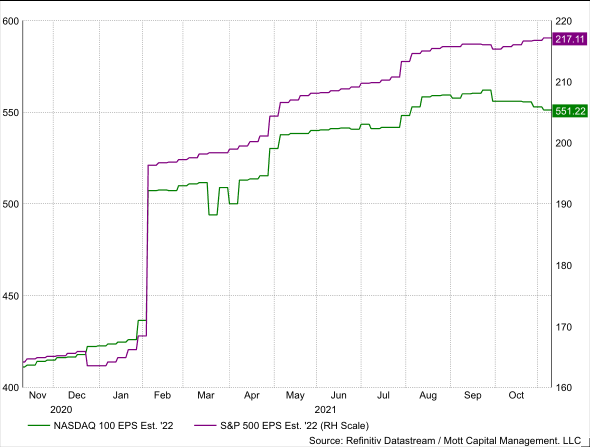

Der NASDAQ 100 wird derzeit mit dem 29-fachen der Gewinnschätzungen für das Jahr 2022 gehandelt, was deutlich höher ist als noch Mitte Mai, als er mit dem 24-fachen gehandelt wurde. Das steigende Multiple kommt vor dem Hintergrund der Tatsache, dass die Konsensschätzungen der Analysten für den NASDAQ 100 auf 551,22 Dollar pro Aktie gefallen sind, was einem Rückgang von fast 2 % gegenüber dem Höchststand vom September (562,16 Dollar) entspricht. Darüber hinaus soll die Wachstumsrate für den NASDAQ 100 im nächsten Jahr auf nur noch 8,8 % fallen. Diese künftige Wachstumsrate ist seit Mitte Juli, als sie noch bei 13,1 % lag, deutlich gesunken.

Für den S&P 500 sieht es nicht viel besser aus: Das KGV ist von 20 am 4. Oktober auf das 21,4-fache der Gewinnschätzungen für 2022 gestiegen. Das aktuelle KGV ist das höchste des Index seit Beginn der Coronavirus-Pandemie im Vergleich zu den Schätzungen für 2022. Unterdessen sind die Gewinnschätzungen für 2022 seit dem 30. September um weniger als 1 % auf 217,11 Dollar je Aktie gestiegen. Für den S&P 500 wird aktuell eine Wachstumsrate von knapp unter 8 % prognostiziert.

Es dreht sich alles um steigende KGVs

Es erscheint deshalb mehr als seltsam, dass der Aktienmarkt bei steigendem KGV anzieht, während die beiden großen Indizes stagnierende oder sinkende Gewinnrevisionen und sich verlangsamende Wachstumsraten verzeichnen. Diese Entwicklung ist das Gegenteil von dem, was man eigentlich erwarten würde. Denn: verlangsamte Wachstumsraten und stagnierende oder sinkende Gewinnschätzungen sollten das KGV sinken lassen und einen Rückgang der Aktienindizes nach sich ziehen.

Die Gewinne sind nicht nachhaltig

Würde der NASDAQ 100 auf der Grundlage der aktuellen Gewinnschätzungen für 2022 zu seinem KGV von 26 am 4. Oktober zurückkehren, würde der Index nun bei 14.331 notieren. Das wäre 1 % unter dem Schlusskurs vom 4. Oktober (14.472) und fast 10,3 % unter dem Schlusskurs von 15.985 am 10. November. So viel hat der Markt in den letzten Wochen zugelegt, und das nur weil das KGV gestiegen ist.

Das macht mich sehr skeptisch und lässt die derzeitige Rallye am Aktienmarkt auf einem äußert fragilen Fundament stehen. In Anbetracht der Tatsache, dass die Gewinnwachstumsrate für das nächste Jahr sinkt und stetig gesunken ist, könnte man argumentieren, dass das KGV für den NASDAQ 100 sogar noch niedriger sein sollte als am 4. Oktober.

Kommt die Rallye jetzt ins Stocken, sollte dies niemanden wirklich überraschen, denn es gab von Anfang an keine Grundlage für diese Bewegung.