In den USA gehen die Zinsen wieder zurück, und die Anleger rätseln offenbar über den Grund. Um das zu erkennen, muss man nicht lange suchen: schließlich befinden sich die Kapitalmarktzinsen auf der ganzen Welt im Sinkflug. Ob das nun an der Sorge um den Vormarsch der Delta-Variante des Coronavirus liegt oder an der allgemeinen Verlangsamung des Wirtschaftswachstums, sei mal dahingestellt. In ganz Europa sind die Renditen gefallen und die Zinsen für 10-jährige Bundesanleihen liegen jetzt unter minus 40 Basispunkten.

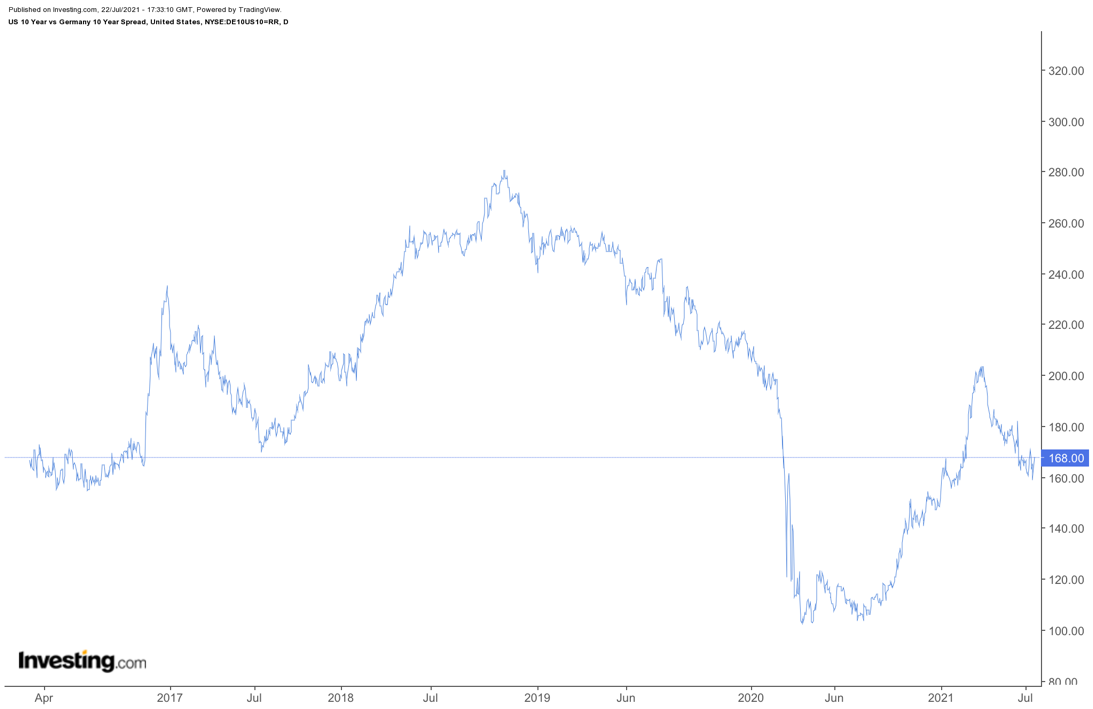

Niedrigere Zinsen rund um den Globus haben die Renditen in den USA auf 1,25% für die 10-jährigen Staatsanleihen gedrückt. Trotz des Rückgangs bleiben die US-Zinsen für Anleger auf der ganzen Welt sehr attraktiv. Das liegt daran, dass der Spread oder die Differenz zwischen einer 10-jährigen US-Anleihe und einer deutschen oder französischen 10-jährigen Anleihe auf einem historisch hohen Niveau liegt. Dies hat dazu geführt, dass ausländische Investoren US-Schulden kaufen und somit zur Aufwertung des US-Dollar beitragen.

Es drohen noch tiefere Renditen

Deshalb könnten die US-Renditen in nächster Zeit weiter zurückgehen, insbesondere wenn Zentralbanken wie die EZB oder die BOJ weiterhin eine sehr dovishe Geldpolitik betreiben. Gleichzeitig erwägt die US-Notenbank Fed allmählich den Prozess zur Reduzierung der quantitativen Lockerung. Die Zinsen in den USA werden extrem attraktiv bleiben, was das lange Ende der US-Renditekurve vor einem Anstieg bewahrt und vielleicht sogar nach unten drückt. Aber mit dem drohenden Auslaufen der quantitativen Lockerung durch die Fed könnten die Renditen am kürzeren Ende der Kurve langsam ansteigen, was zu einer Verringerung des Spreads zwischen kurz- und langlaufenden US-Anleihen führen könnte. Das wiederum wäre ein Signal an die Marktteilnehmer, die auf Reflation setzen.

Reflationäre Sektoren könnten Probleme bekommen

Der am stärksten gefährdete Aktiensektor wären die Finanzaktien, da sie am empfindlichsten auf Änderungen der Zinssätze und der Zinskurve reagieren. Niedrigere Zinsen am langen Ende und eine flachere Renditekurve würden sich negativ auf diese Branche auswirken und die Kurse noch weiter nach unten schicken. Seit Anfang Juni ist der Financial Select Sector SPDR® Fund (NYSE:XLF) um mehr als 7% gefallen, und das könnte nur der Anfang der Abwärtsbewegung sein, wenn die Renditen weiter nach unten drängen.

Ein stärkerer Dollar

Da außerdem ausländische Investoren US-Schuldtitel kaufen wollen, verkaufen diese Akteure die lokale Währung und kaufen US-Dollar, was den Wert des Dollars aufgrund der wachsenden Nachfrage aufwertet. Ein stärkerer Dollar belastet Sektoren wie Werkstoffe und Energie und bremst gleichzeitig die Inflation, da die Preise für Rohstoffe im Wert fallen. Schließlich führt ein stärkerer Dollar dazu, dass die Umsätze und Gewinne multinationaler Unternehmen unter Druck geraten, da US-Exporte im Ausland weniger wettbewerbsfähig werden.

Ob es nun an der Angst vor einer Verlangsamung des US-amerikanischen und globalen Wachstums liegt, die die Zinsen nach unten schickt, oder an der Angst vor der Delta-Variante, die Renditen fallen und haben wahrscheinlich noch nicht ihren Tiefpunkt erreicht. Die Kräfte, die hier im Spiel sind, wie z.B. die lockere globale Geldpolitik und negative Renditen auf der ganzen Welt, machen die Kapitalmarktzinsen hier in den USA für die Anleger zu attraktiv, um sie sich entgehen zu lassen, und wenn das so weitergeht, dürften die Zinsen im Zuge eines starken Greenbacks nur spärlich steigen. Das wiederum wäre das Todesurteil für die Reflationstrades und alle dazugehörigen Sektoren.