Was wäre, wenn ich Ihnen sagen würde, dass die Renditen künftig gegen Null gehen könnten? Das ist kaum zu glauben, wenn man bedenkt, dass junge Anleger seit Anfang des Jahres wieder zunehmend in die Märkte einsteigen. Wie ich bereits an dieser Stelle ausgeführt habe, folgt dieses Verhalten auf die herben Rückschläge, die viele im Jahr 2022 hinnehmen mussten.

„In einem kürzlich erschienenen Artikel des Wall Street Journal wurde erörtert, wie die Gewinne privater Trader, die während der Pandemie Millionen mit dem Handel auf dem Markt gemacht haben, nun größtenteils in Schutt und Asche aufgegangen sind.“

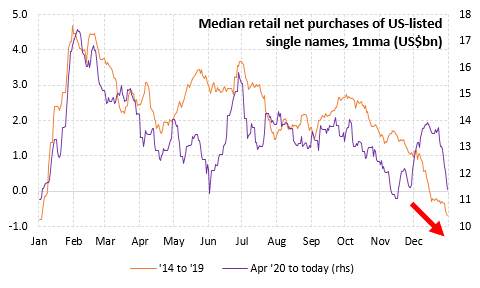

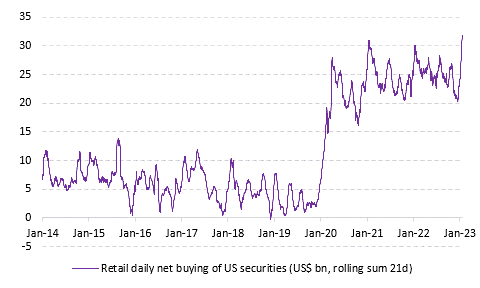

Ende 2022 stand fest, dass die Kleinanleger die Nase so voll hatten, dass sie ihre Aktien in einem Rekordtempo gegen jeden noch so niedrigen Preis auf den Markt warfen.

Doch das war 2022. Seit Januar sind die Kleinanleger wieder mit aller Macht auf der Jagd nach Aktien und haben täglich 1,5 Mrd. USD in die US-Märkte gesteckt - so viel wie nie zuvor.

Die Jagd nach Rendite seit Jahresbeginn basierte auf Vorstellungen von einem „Fed-Pivot“ und einem Szenario „ohne Rezession“. In diesem Szenario hält das Wirtschaftswachstum an, während die Inflation sinkt und die Fed zu einem Zyklus der Zinssenkungen zurückkehrt. Wie jedoch bereits erörtert, beruht diese Sichtweise auf einem fatalen Irrtum.

"Was könnte die Fed zu Zinssenkungen veranlassen?

- Wenn der Marktanstieg anhält und die Wirtschaft nicht in eine Rezession abrutscht, gibt es für die Fed keine Notwendigkeit, die Zinsen zu senken.

- Noch wichtiger ist, dass es für die Fed keinen Grund gibt, den Abbau von Liquidität (QT) über ihre Bilanzstrategie einzustellen.

- Außerdem gibt es bei einem „No-Landing"-Szenario keinen Grund für den Kongress der Vereinigten Staaten, fiskalische Maßnahmen zu beschließen, mit dem der Staat die Geldmenge steigert."

Mit anderen Worten: Wenn die Hoffnung auf Nullzinsen und eine Rückkehr zu QE den Appetit der Kleinanleger weckt, muss man hinter das „No-Landing“ Szenario gleich mehrere rote Fragezeichen setzen.

Das ist auch der Grund, warum die Renditen künftig gegen Null gehen könnten.

Warum die Renditen künftig gegen Null gehen können

Die Spekulation auf überdurchschnittliche Renditen durch Kleinanleger ist nicht überraschend, da die meisten von ihnen noch nie einen echten Bärenmarkt erlebt haben. Viele Kleinanleger haben ihre ersten Investitionen erst nach der Finanzkrise getätigt und haben seitdem nur noch von Liquidität getriebene Märkte gesehen, die durch Nullzinsen noch angefacht wurden. Das haben wir bereits an ähnlicher Stelle erläutert.

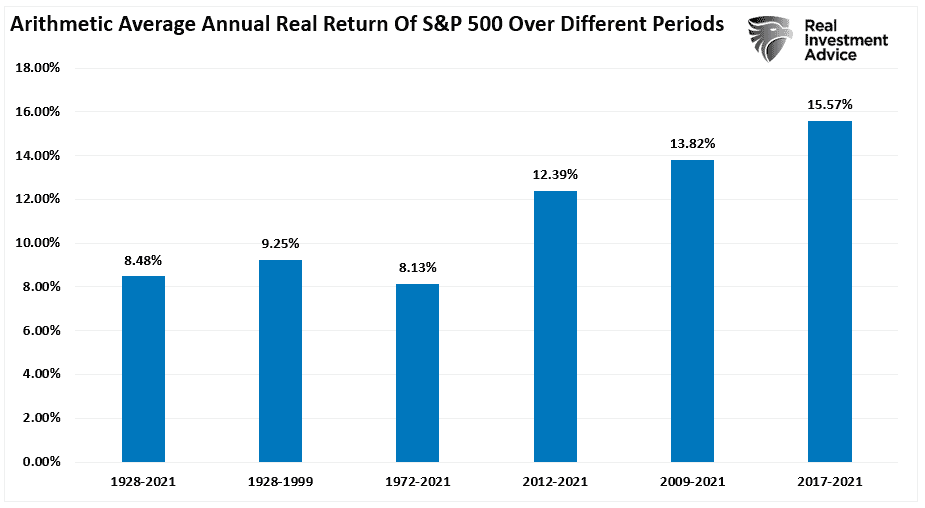

„Die nachstehende Grafik zeigt die durchschnittlichen jährlichen inflationsbereinigten Gesamtrenditen (einschließlich Dividenden) seit 1928. Ich habe dabei die Daten von Aswath Damodaran, Professor an der Stern School of Business an der New York University, verwendet. Die Grafik zeigt, dass der Markt von 1928 bis 2021 eine Rendite von 8,48 % (nach Inflation) abgeworfen hat. Allerdings ist zu beachten, dass die Renditen nach der Finanzkrise 2008 in den verschiedenen Zeiträumen um durchschnittlich vier Prozentpunkte gestiegen sind.

Nach mehr als einem Jahrzehnt haben sich viele Anleger daran gewöhnt, hohe Renditen von den Finanzmärkten zu erwarten. Aber können sich diese Erwartungen auch in Zukunft erfüllen?“

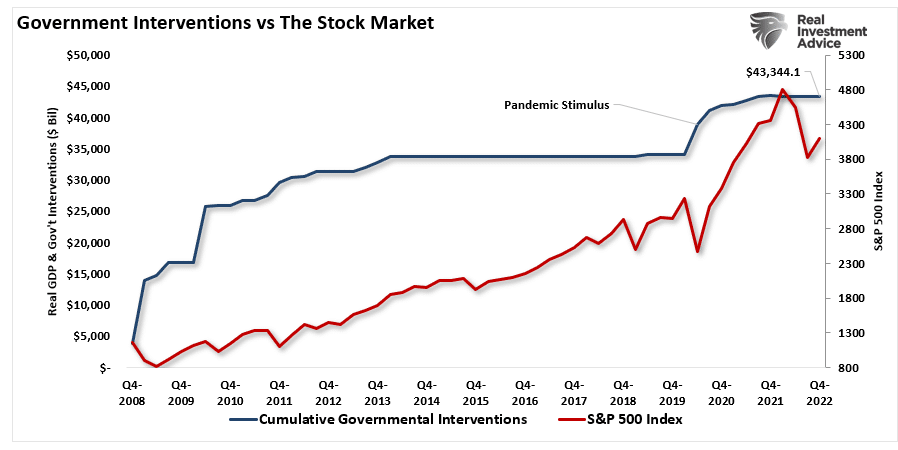

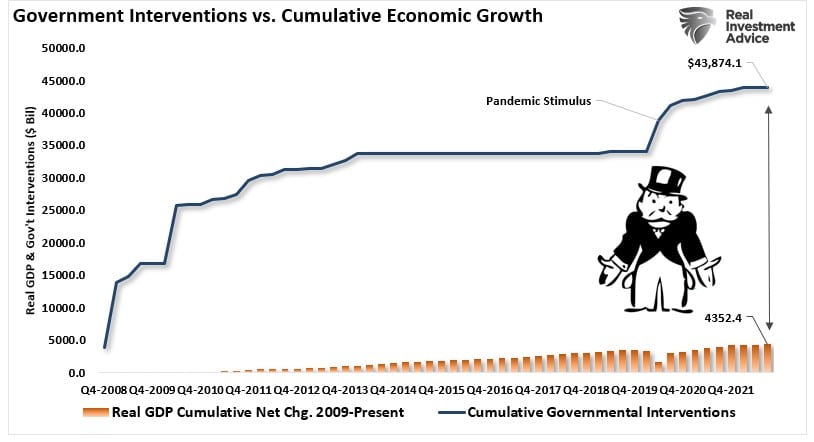

Natürlich wurden diese Überrenditen durch die massive Liquiditätsflut seitens der Regierung und der Fed angetrieben, einschließlich Billionen an Aktienrückkäufen von Unternehmen und Nullzinsen. Seit 2009 wurden mehr als 43 Bio. USD an verschiedenen Liquiditätshilfen ausgeteilt. Zum Vergleich: Die Zuflüsse übersteigen das zugrunde liegende Wirtschaftswachstum um mehr als das Zehnfache.

Nach einem Jahrzehnt wurden viele Anleger jedoch träge und erwarteten von den Finanzmärkten wie selbstverständlich hohe Renditen. Mit anderen Worten: Die ungewöhnlich hohen Renditen, die durch massive Liquiditätszufuhr erzielt wurden, schienen an der Tagesordnung zu sein. Es ist daher nicht überraschend, dass die Anleger viele Erklärungsansätze entwickelt haben, mit denen sie überhöhte Preise für Anlagen rechtfertigen.

Verpflichtung zum Wachstum?

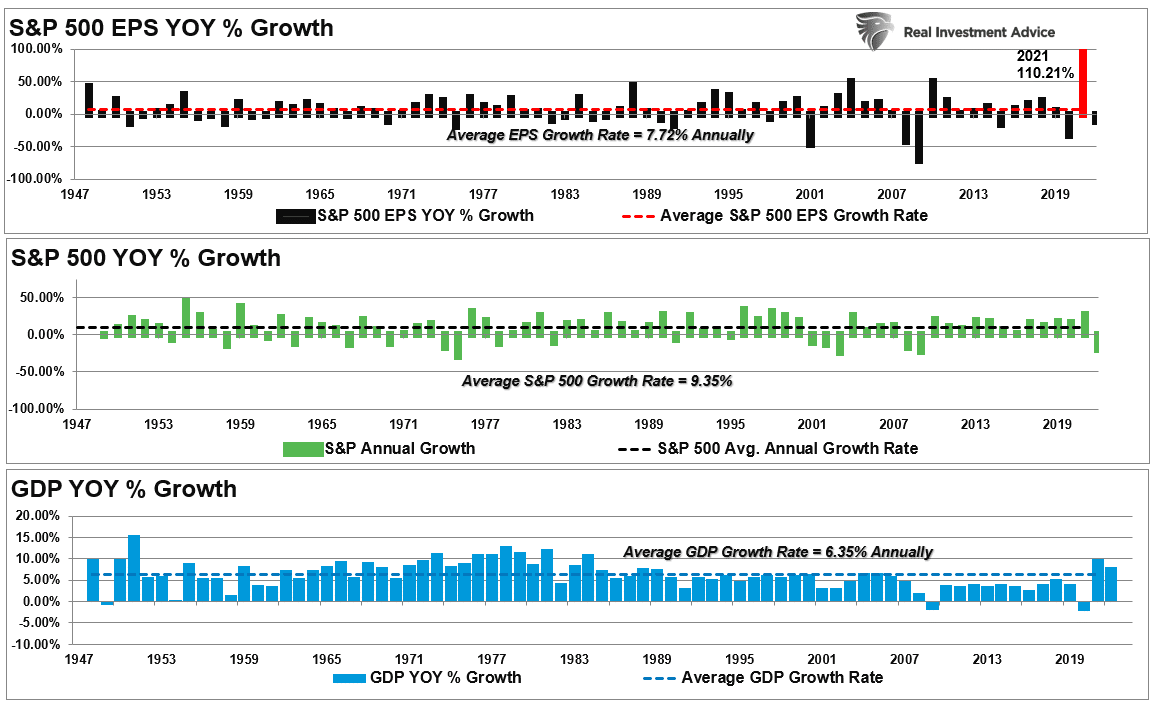

Das Problem ist, dass es sehr unwahrscheinlich ist, dass sich diese Renditen wiederholen, wenn sich nicht die Fed und die Regierung zu kontinuierlichen fiskalischen und monetären Interventionen verpflichten. Der nachstehende Chart zum annualisierten Wachstums von Aktien, BIP und Gewinnen zeigt die übergroße Anomalie des Jahres 2021.

Seit 1947 ist der Gewinn je Aktie um 7,72 % gestiegen, während die Wirtschaft jährlich um 6,35 % gewachsen ist. Diese enge Beziehung zwischen den Wachstumsraten ist logisch, wenn man bedenkt, welche bedeutende Rolle die Verbraucherausgaben in der BIP-Gleichung spielen.

Die Abkopplung der Märkte von der zugrunde liegenden Wirtschaftstätigkeit in den letzten zehn Jahren war fast ausschließlich den wiederholten geldpolitischen Interventionen geschuldet, die den Anlegern vorgaukelten, dass „es diesmal anders ist.“ Das nachstehende Schaubild zeigt die kumulierte Summe der Interventionen, die die Illusion eines organischen Wirtschaftswachstums geschaffen haben.

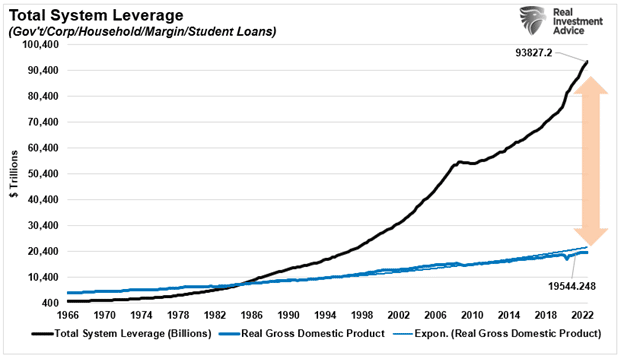

In den nächsten zehn Jahren scheint die Möglichkeit, 10 USD an Interventionen für 1 Dollar an wirtschaftlichen Mitteln zu replizieren, viel unwahrscheinlicher. Natürlich muss man auch die Belastung künftiger Renditen durch die seit der Finanzkrise angehäuften exzessiven Schulden berücksichtigen.

Die Tragfähigkeit dieser Schulden hängt von niedrigen Zinssätzen ab, die nur in einem Umfeld mit niedrigem Wachstum und niedriger Inflation möglich sind. Eine niedrige Inflation und ein langsames Wirtschaftswachstum bieten keine Voraussetzungen für Überschussrenditen.

Es ist schwer vorstellbar, dass die künftigen Renditen im Vergleich zum letzten Jahrzehnt nicht enttäuschen werden. Diese Überrenditen waren das Ergebnis einer monetären Seifenblase. Für die Anleger wird es unerfreulich sein, sie platzen zu sehen.

Werden die Anleger dann in diesem Jahrzehnt KEIN Geld verdienen? Nein. Es bedeutet lediglich, dass die Renditen wahrscheinlich wesentlich niedriger ausfallen werden als in den letzten zehn Jahren.

Aber andererseits kann eine durchschnittliche Rendite vielen Anlegern ein Gefühl der Enttäuschung vermitteln.

Cash is King

Ein weiteres Problem, das den potenziellen künftigen Erträgen entgegensteht, ist die Rendite für Bargeld. Zum ersten Mal seit 2009 ist die Alternative zu Risiken am Aktienmarkt einfach das „Sparen.“ Natürlich geht die „Sicherheit“ auf Kosten der Rendite, aber mit 4 % oder mehr haben die Sparer jetzt eine Alternative zu Anlagen in Wertpapieren oder Immobilien. Das allerdings läuft dem Ziel der Fed zuwider, den Vermögenseffekt auf den Finanzmärkten zu erhöhen.

Nach der Finanzkrise senkte Ben Bernanke den Leitzins auf Null und flutete das System per „quantitativer Lockerung“ mit Liquidität . Wie er 2010 postulierte, würden diese Maßnahmen die Preise von Vermögenswerten in die Höhe treiben, das Vertrauen der Verbraucher stärken und das Wirtschaftswachstum fördern. Durch die Senkung der Zinssätze auf Null sanken auch die „risikofreien“ Zinssätze gegen Null und ließen den Anlegern kaum eine Wahl, wenn sie mit ihrem Geld eine Rendite erzielen wollten.

Heute ist das deutlich anders, denn die aktuellen „risikofreien“ Renditen liegen über 4 %. Mit anderen Worten: Es ist möglich, sich den Weg in den Ruhestand zu „ersparen“ . Die nachstehende Grafik zeigt die Sparquote für kurzfristige Einlagen im Vergleich zur Risikoprämie des Marktes für Aktienanlagen.

Eines der Probleme mit dem „Cash-Berg“ im Jahr 2023 ist, dass es keinen Anreiz gibt, Ersparnisse in „Risikoanlagen“ umzuwandeln, es sei denn, die Fed senkt die Zinsen und geht wieder zum Modell der „quantitativen Lockerung“ über. Wie bereits erwähnt - die Fed geht nur dann zu einer akkommodierenden Politik zurück, wenn „etwas kaputt gegangen ist.“

Das ist nicht der Zeitpunkt, um mehr Risiken einzugehen, sondern um sie zu reduzieren.

Wenn man die Auswirkungen eines Marktes bedenkt, der von hohen Bewertungen, langsamem Wachstum und potenziell geringerer Liquidität geplagt wird, kann man leicht zu dem Schluss kommen, dass die künftigen Renditen geringer ausfallen werden.

Das bedeutet zwar nicht, dass sie jedes Jahr gleich Null sein werden, aber am Ende des Jahrzehnts werden wir vielleicht zurückblicken und uns fragen, was eigentlich der Sinn des ganzen „Investierens“ war.