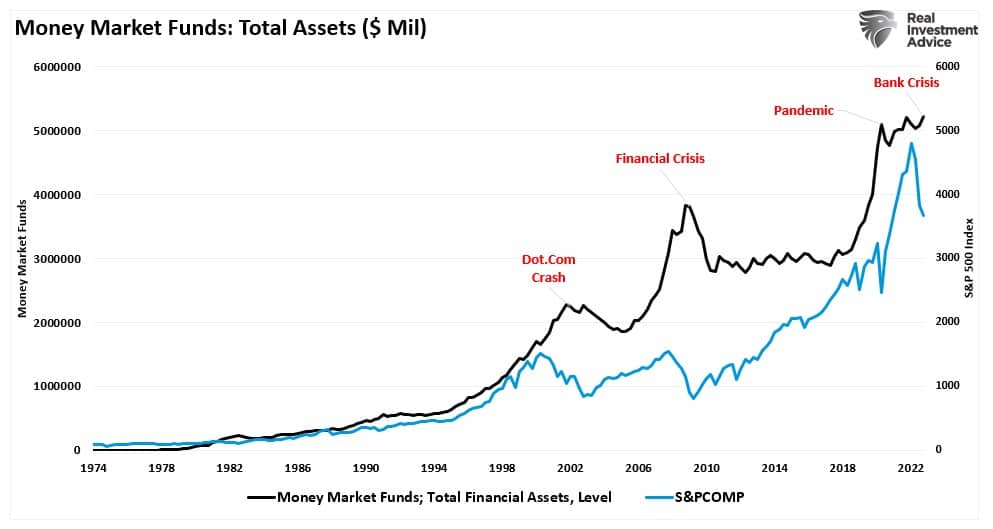

Der gigantische "Cash-Berg aus dem Jahr 2023" lässt die Stimmungsmacher in den Medien darüber spekulieren, was das für die künftige Entwicklung der Aktienmärkte bedeuten könnte. Dieser Cash-Berg in Geldmarktfonds beläuft sich inzwischen auf über 5,2 Billionen Dollar.

Daraus ergibt sich die uralte These, wonach das "Geld an der Seitenlinie" irgendwann zurück in die Märkte fließen wird. Dabei bleibt jedoch unerwähnt, dass sich diese Gelder in Geldmarktfonds seit 1974 angehäuft haben. Es stimmt, dass nach Krisenereignissen einige dieser Vermögenswerte von sicherheitsorientierten zu risikobehafteten Anlagen umgeschichtet werden, aber nicht in dem Maße, wie die Marktschreier behaupten. Interessanterweise war dies nach der Pandemiekrise nicht der Fall.

Das ist der "Mythos vom Geld an der Seitenlinie".

"Es gibt keine Seitenlinien. Diejenigen, die das behaupten, scheinen sich einen Verkäufer von Aktien vorzustellen, der sein Geld in Cash umschichtet und darauf wartet, dass er an den Markt zurückkehren kann. Aber sie ignorieren immer, dass dieser Verkäufer an jemanden verkauft hat, der vermutlich eine genau gleiche Menge an Cash von der Seitenlinie genommen hat." - Clifford Asness.

Jede Transaktion auf dem Markt erfordert sowohl einen Käufer als auch einen Verkäufer, wobei der einzige Unterschied darin besteht, zu welchem Preis die Transaktion stattfindet. Da dies für das Marktgleichgewicht erforderlich ist, kann es keine "Seitenlinien" geben.

Stellen Sie sich diese Dynamik wie bei einem Fußballspiel vor. Jede Mannschaft muss 11 Spieler aufstellen, obwohl sie über 50 Spieler hat. Wenn ein Spieler von der Seitenlinie kommt, um einen Spieler auf dem Feld zu ersetzen, fügt sich der ausgewechselte Spieler in die Reihen der anderen Spieler ein, die nicht auf dem Spielfeld sind. Das bedeutet, dass zu jeder Zeit nur 11 Spieler pro Mannschaft auf dem Spielfeld stehen. Gleiches gilt, wenn die Mannschaften aus 100 oder sogar 1.000 Spielern bestehen.

Auch wenn die Cash-Bestände in den letzten Jahren angewachsen sind, gibt es im aktuellen Umfeld zwei wichtige Punkte zu beachten.

- Die Abschreckung durch das Eingehen von Risiken im Vergleich zu "risikofreien" Renditen; und,

- Wer hält den Großteil dieses "Cash-Berges"?

Warum das Risiko eingehen?

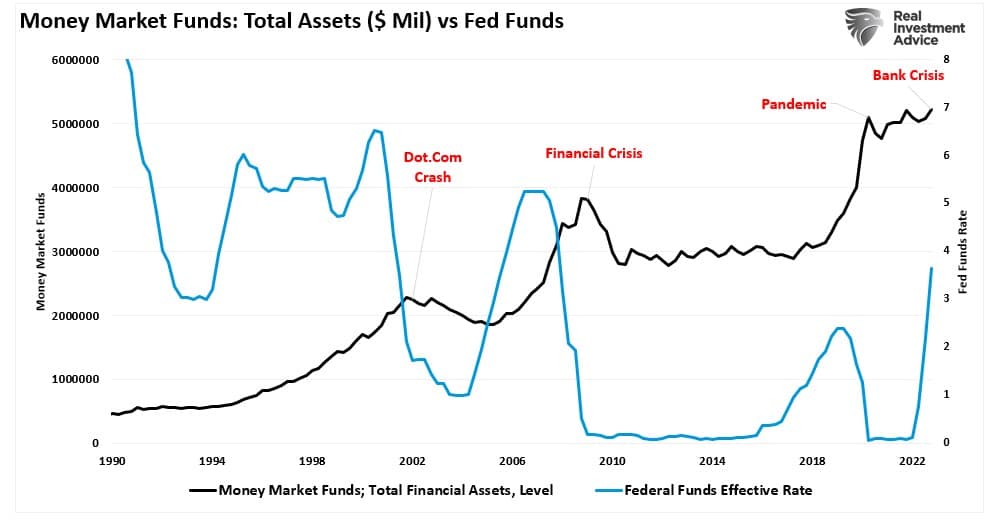

Nach der Finanzkrise senkte Ben Bernanke den Leitzins der Fed auf null und flutete das System mit Liquidität durch "quantitative Lockerung". Wie er 2010 anmerkte, würden diese Maßnahmen die Preise von Vermögenswerten in die Höhe treiben, das Vertrauen der Verbraucher stärken und das Wirtschaftswachstum fördern. Durch die Senkung der Zinssätze auf null sanken auch die "risikofreien" Zinssätze gegen null, so dass die Anleger kaum eine Wahl hatten, um eine Rendite für ihr Geld zu erzielen.

Das hat sich inzwischen geändert, denn die aktuellen "risikofreien" Renditen liegen über 4 %. Früher gab es Zeiten, in denen man Geld auf ein "Sparkonto" einzahlen und genügend Rendite erzielen konnte, ohne Risiken einzugehen. Mit anderen Worten, man konnte sich seinen Lebensabend "zusammensparen".

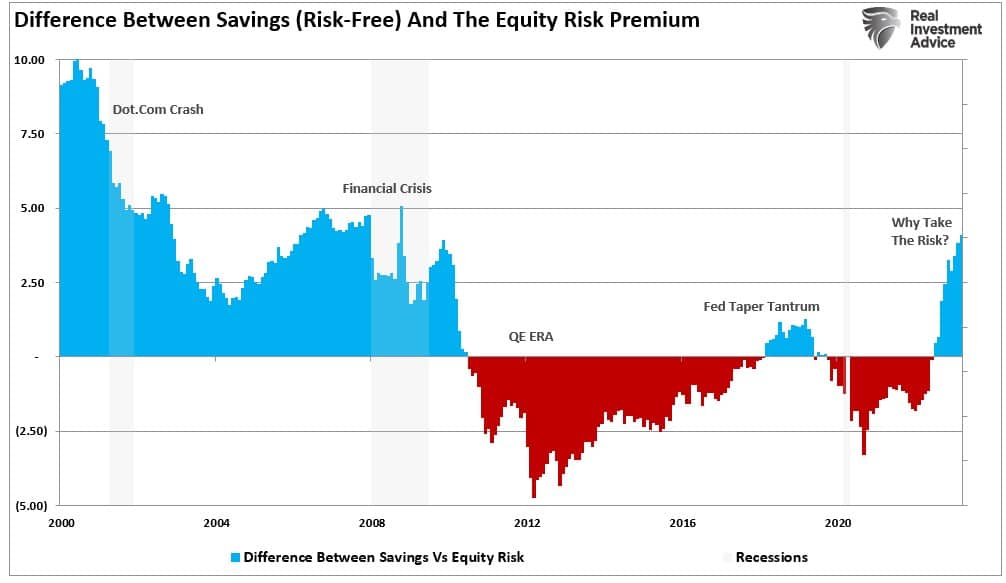

Die nachstehende Grafik zeigt die Sparquote für kurzfristige Einlagen im Vergleich zur Aktienrisikoprämie des Marktes.

Eines der Probleme mit dem "Cash-Berg" im Jahr 2023 ist, dass es derzeit keinen Anreiz gibt, diese Ersparnisse in "Risikoanlagen" umzuschichten, es sei denn, die Fed senkt die Zinsen und leitet wieder eine "quantitative Lockerung" ein. Wie jedoch hier erörtert, wird die Fed, wenn sie zu einer akkommodierenden Politik zurückkehrt, etwas "kaputt gemacht" haben. Das ist nicht der richtige Zeitpunkt, um mehr Risiken einzugehen, sondern weniger.

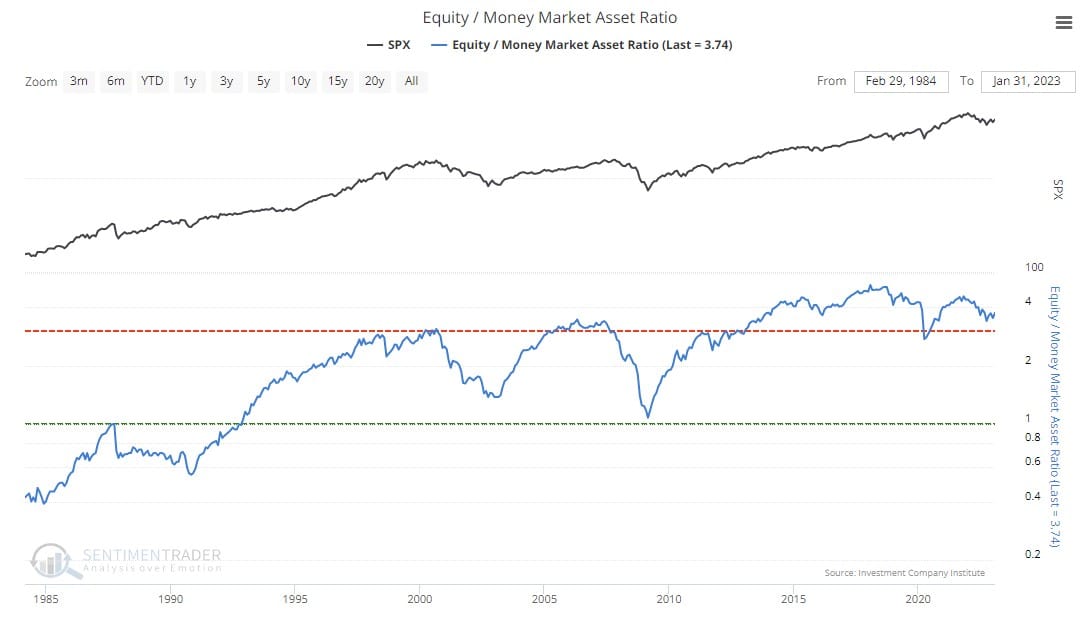

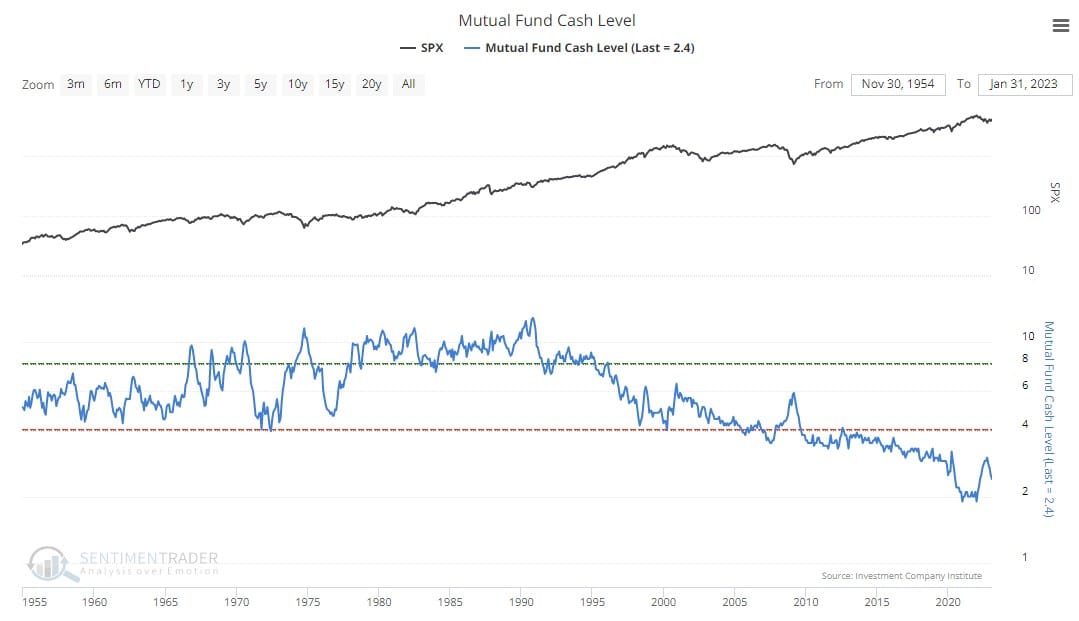

Darüber hinaus verfügen die Investoren trotz der hohen Geldmarktbestände über sehr niedrige liquide Mittel im Verhältnis zum aktuellen Aktienengagement. Mit dem Anstieg der Vermögenspreise seit der Finanzkrise, der durch aufeinanderfolgende geldpolitische Maßnahmen unterstützt wurde, wurden die Anleger dazu erzogen, dem Risiko hinterherzujagen. Das Verhältnis von Eigenkapital zu Cash erreichte zwar 2022 einen Höchststand, bleibt aber auf einem historisch hohen Niveau.

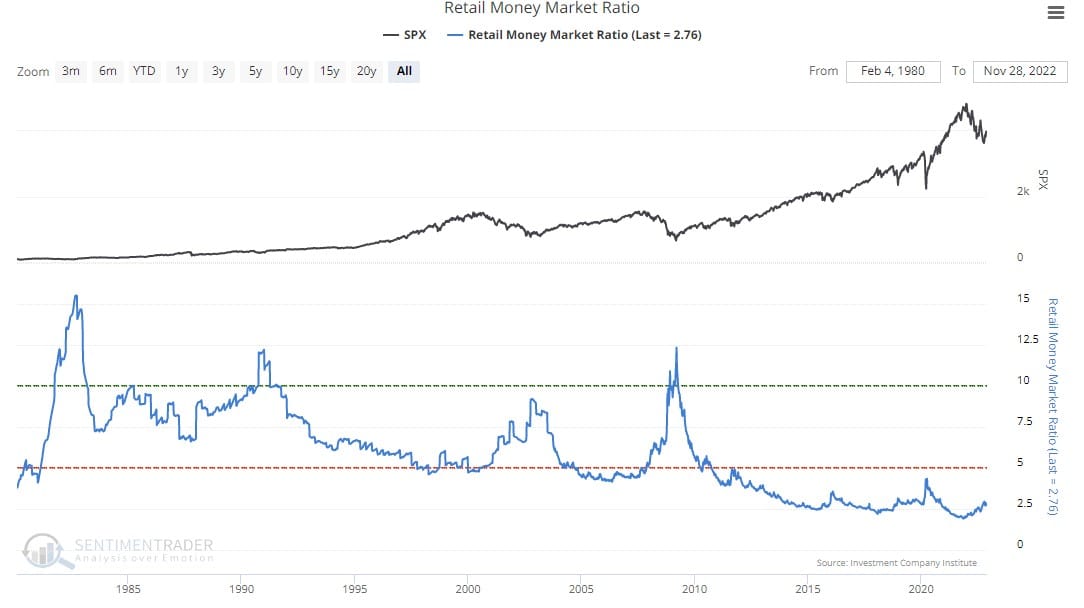

Darüber hinaus sitzen Kleinanleger nur selten auf viel Geld in den Geldmärkten, um es zu investieren.

Professionelle Investmentfondsmanager halten ebenfalls rekordtiefe Cash-Bestände.

Interessanterweise war es in der Vergangenheit so, dass höhere Zinsen zwar zum Sparen anregten, der anschließende Zinsrückgang aber keine massiven Mittelabflüsse zur Folge hatte.

Dafür gibt es einen Grund.

Firmenkassen

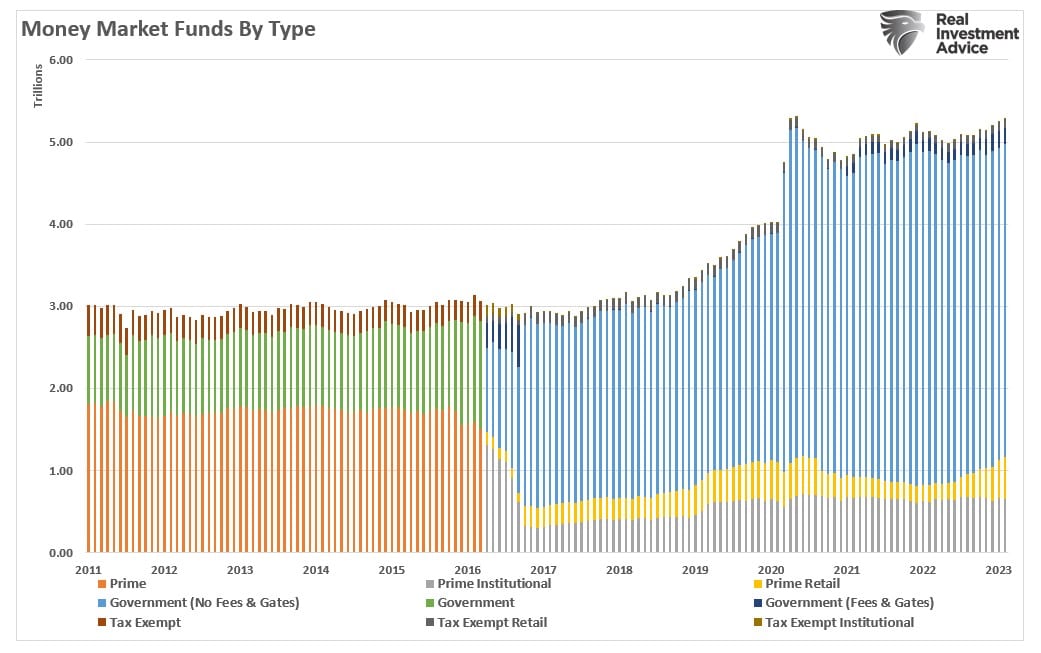

Wenn es sich also nicht um Kleinanleger oder professionelle Investoren handelt, wer hält dann diese 5 Billionen Dollar an Cash? Die folgende Tabelle des Office of Financial Research schlüsselt die Geldmarktfonds nach ihrer Art auf.

Aus dem obigen Schaubild wird ersichtlich, dass der Großteil der Gelder in staatlichen Geldmarktfonds angelegt ist. Diese speziellen Geldmarktfonds haben in der Regel einen viel höheren Mindestanlagebetrag (von 100.000 bis 1 Million Dollar), was darauf hindeutet, dass es sich nicht um Privatanleger handelt.

Wie bereits erwähnt, wird ein Großteil der "liquiden Mittel an der Seitenlinie" von Unternehmen gehalten. Wie wir in hier betonten, überrascht das nicht weiter:

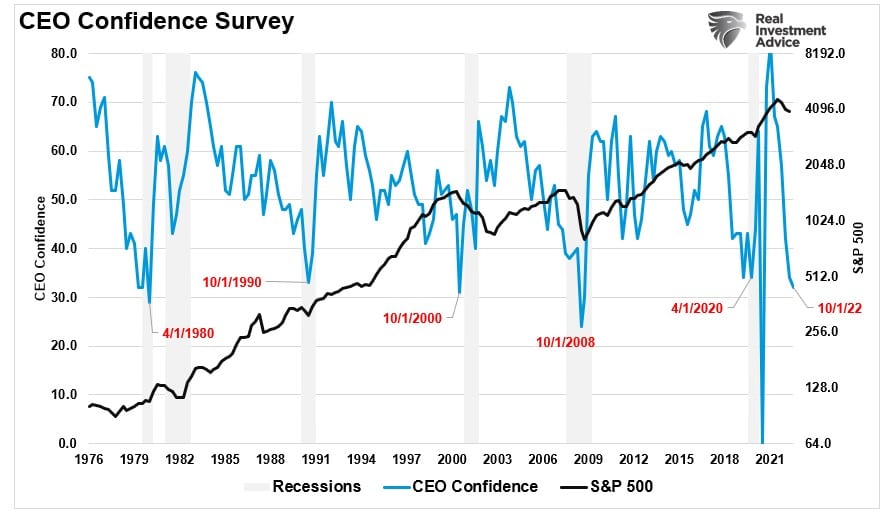

"CEOs treffen Entscheidungen darüber, wie sie ihre flüssigen Mittel verwenden. Wenn die Sorge vor einer Rezession andauert, werden die Unternehmen bei der Verwendung ihrer liquiden Mittel konservativer vorgehen, anstatt weitere Aktienrückkäufe zu tätigen." - September 2019

Es überrascht nicht, dass Ende 2022, als das Vertrauen der CEOs auf ein Rekordtief gesunken war, die Ausgaben für Aktienrückkäufe zurückgingen und der Cash-Bestand durch den Rückgang von Fusionen und Übernahmen anstieg.

Solange sich das wirtschaftliche Umfeld nicht bessert, ist es unwahrscheinlich, dass diese Cash-Bestände in absehbarer Zeit zurückgegeben werden.

Künftige Renditen könnten niedriger ausfallen

Wie in "Langfristige Renditen sind nicht nachhaltig" beschrieben:

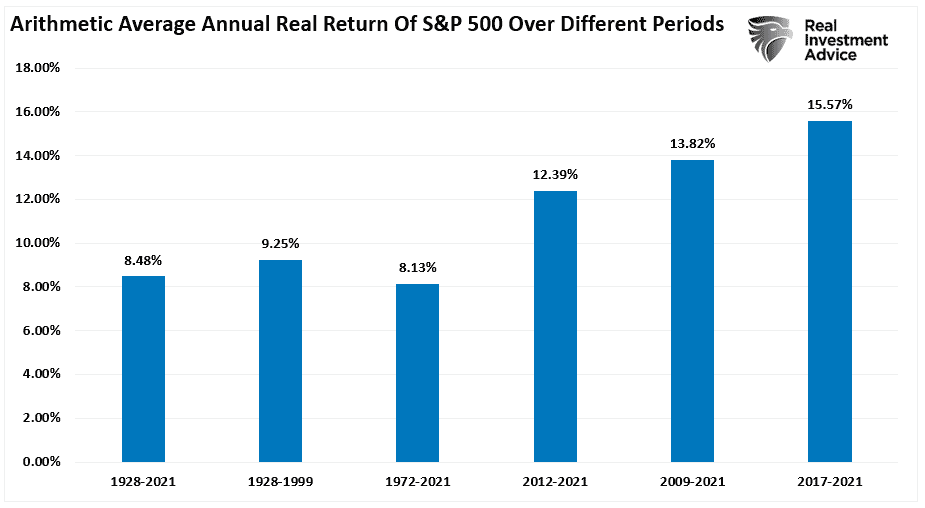

"Die folgende Grafik zeigt die durchschnittlichen jährlichen inflationsbereinigten Gesamtrenditen (einschließlich Dividenden) seit 1928. Ich habe die Gesamtrenditedaten von Aswath Damodaran, Professor an der Stern School of Business der New York University, herangezogen. Die Grafik zeigt, dass der Markt von 1928 bis 2021 eine inflationsbereinigte Rendite von 8,48 % erzielte. Es ist jedoch zu beachten, dass die Renditen nach der Finanzkrise im Jahr 2008 in den verschiedenen Zeiträumen um durchschnittlich vier Prozentpunkte gestiegen sind.

Nach mehr als einem Jahrzehnt haben sich viele Anleger damit abgefunden, von den Finanzmärkten hohe Renditen zu erwarten. Aber können diese Erwartungen auch in Zukunft erfüllt werden?"

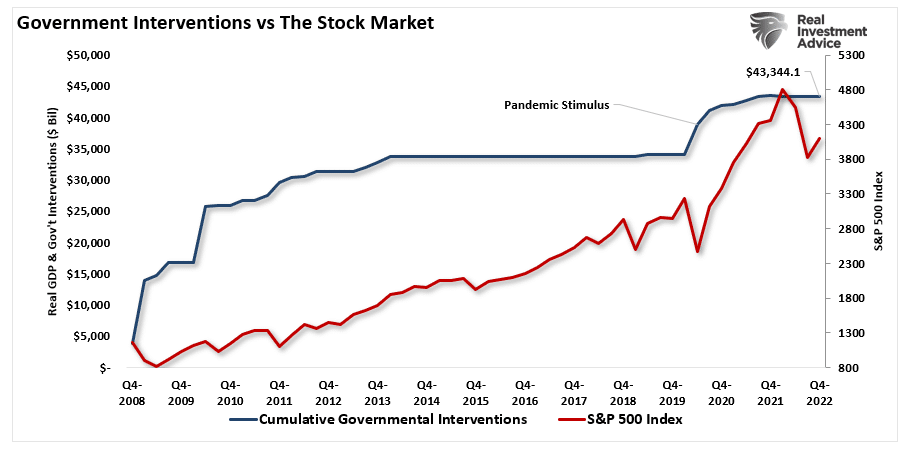

Natürlich wurden diese Überrenditen durch die massive Liquiditätsflut der Regierung und der Federal Reserve ermöglicht, wozu auch Aktienrückkäufe von Unternehmen in Billionenhöhe und Nullzinsen gehörten. Seit 2009 wurden mehr als 43 Billionen Dollar an verschiedenen Liquiditätsmaßnahmen bereitgestellt. Um dies in die richtige Perspektive zu rücken, übersteigt der Input das zugrunde liegende Wirtschaftswachstum um mehr als das 10-fache.

Bei gleicher Chance zwischen "Risiko" und "risikofreier" Rendite entzieht dies dem Markt jedoch Käufer und senkt das Potenzial für Kurssteigerungen. Mit anderen Worten: Solange die Sparzinsen hoch bleiben, werden die künftigen Aktienmarktrenditen wahrscheinlich niedriger sein als in den letzten zehn Jahren.

Da das Nettoengagement professioneller und privater Anleger in Aktien nach wie vor auf einem historisch hohen Niveau liegt, lässt das darauf schließen, dass es keine übermäßig große Kaufkraft gibt, die die Märkte deutlich nach oben treiben könnte.

Es ist eine ausgemachte Sache, dass die Fed aufgrund einer Finanzkrise oder einer Rezession die Zinsen irgendwann drastisch senken wird. Wie bereits erwähnt, bedeutet dies jedoch nicht, dass die 5 Billionen Dollar "Cash" wieder in die Aktienmärkte zurückfließen werden. Letztlich wird das eine Frage der Überzeugung sein.

Wenn Sie also das nächste Mal jemanden von "Geld an der Seitenlinie" reden hören, denken Sie daran, dass es in Wirklichkeit nicht an der Seitenlinie steht.

Wichtiger noch: Wenn Sie eine Rückkehr zum "Bullenmarkt von gestern" erwarten, dann könnten Sie enttäuscht werden.