Kolumne von Markus Blaschzok am 27. Januar 2020

Vergangene Woche erreichten die Aktienmärkte noch neue Allzeithochs, doch nachdem erste bestätigte Fälle des Coronavirus in den USA und Europa gemeldet wurden, gerieten diese und alle konjunktursensiblen Rohstoffe sofort unter Verkaufsdruck. Die Märkte fürchten eine neue Pandemie, wie die der Spanischen Grippe, die zwischen 1918 und 1920 weltweit über 50 Millionen Todesopfer forderte bei einer Sterblichkeitsrate von 2,5%.

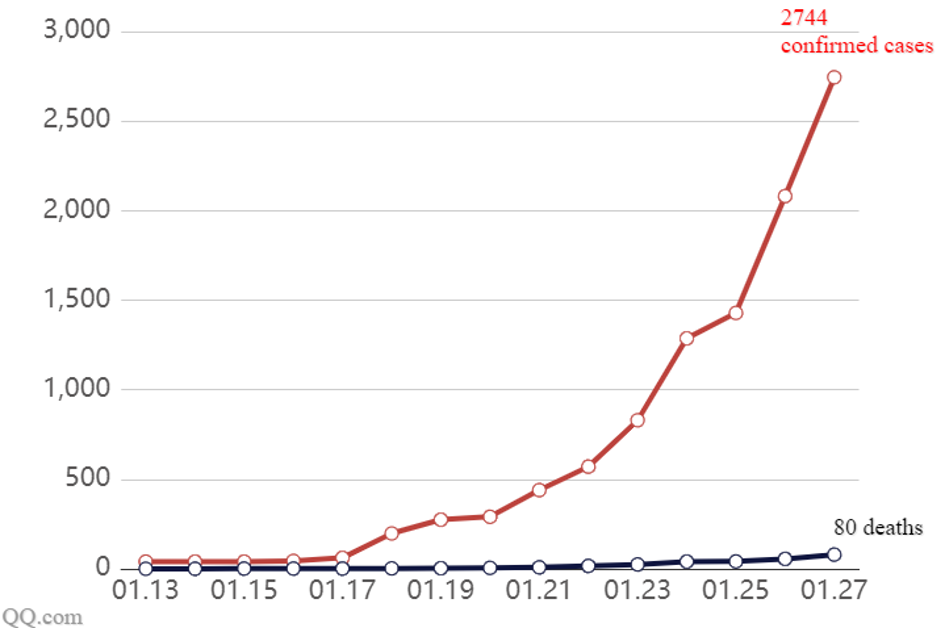

Ob der Ausbruch des Coronavirus durch die Maßnahmen der chinesischen Regierung eingedämmt werden kann, werden die nächsten Tage zeigen. Das Virus hat eine Inkubationszeit von bis zu zwei Wochen und ist hoch ansteckend. Da es beim Menschen bisher keine Immunität und somit keine Herdenimmunität gibt, kann sich das Virus auch ungehindert ausbreiten, wobei 3% der Infizierten bisher starben. Dieser Sterblichkeitsrate von 3% kann man jedoch keinen Glauben schenken, da die wahre Zahl der Infektionen unbekannt ist – manche Schätzungen liegen höher und manche niedriger. Die Kombination aller Faktoren hat das Potenzial für eine Pandemie, wie der Spanischen Grippe, weshalb die chinesische Regierung über 50 Millionen Menschen in 17 Städten unter Quarantäne gestellt hat, um den Ausbruch einzudämmen. Da die Menschen dort keine Zeit zur Vorbereitung hatten, gibt es Hamsterkäufe, Verteilungskämpfe und das öffentliche Leben kam völlig zum Erliegen.

Sollten die Chinesen den Virus nicht in den Quarantänegebieten eingrenzen können, dann würde die ohnehin angeschlagene Weltwirtschaft, die sich am Ende ihres Konjunkturzyklus befindet, bei einer Pandemie sicher in die Rezession abrutschen. Der Verkehr und die Industrie würden teilweise zum Erliegen kommen, sodass die Entscheidung einiger Investoren zu Gewinnmitnahmen nicht unlogisch ist. Obwohl die bestätigten Infektionen und Toten in China noch exponentiell ansteigen, versuchen die Regierungen Europas und der USA noch zu beruhigen. Am Montagmorgen lag die Zahl der bestätigten Infektionen bei 2.799 und die Zahl der Toten bei 81.

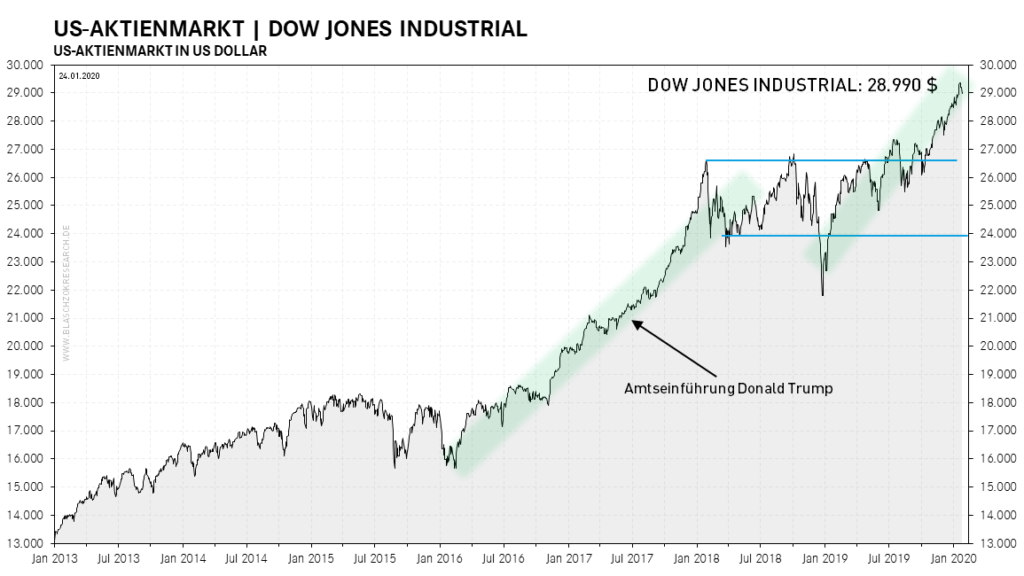

Nachdem die neuesten Zahlen zu den Neuinfektionen veröffentlicht wurden, brachen die Aktienmärkte (Dow Jones -2%) (S&P 500 -2,3%) sowie der Rohölpreis zum Handelsstart am Montag in Asien ein, während der Goldpreis seine klassische Funktion als sicherer Hafen erfüllte und auf 1.589$ nach oben sprang.

Der Rohölpreis leidet hingegen seit längerer Zeit unter einem deutlichen Überangebot, weshalb der Abwärtstrend aktuell durch die Ängste nur verstärkt wird. Die OPEC erwog vergangene Woche die Produktionskürzungen bis zum Jahresende beizubehalten, um den Preis zu stützen. Bei ihrem Treffen im März und Juni will man letztlich darüber entscheiden. Die sich abkühlende Konjunktur wirkt dämpfend auf den Rohölpreis, doch die Angst vor einer Pandemie des Coronavirus, die die Weltwirtschaft in den Abgrund reißen könnte, übt nun zusätzlich spekulativen Verkaufsdruck aus. Weiterhin verkauft der Iran trotz der Sanktionen Rohöl an seine Nachbarn und China verarbeitet aktuell mehr Rohöl denn je mit 13,04 Millionen Barrel am Tag, was einem Plus von 7,6% zum Vorjahr entsprechen soll. Die IEA erwartet einen Überschuss am Rohölmarkt während der gesamten ersten Hälfte von 2020, weshalb der Rohölpreis in den kommenden Monaten niedrig bleiben und somit die Konjunktur stützen dürfte.

Auf Silber, das sowohl monetäre Eigenschaften besitzt, sowie ein Industriemetall ist, wirken beide Kräfte. Dennoch konnte auch der Silberpreis zum Wochenstart dem Goldpreis folgen und einen deutlichen Preisanstieg verbuchen, wenn dieser auch geringer als beim Gold ausfiel. Die konjunktursensitiven Industrieedelmetalle Platin und Palladium zeigen sich zum Wochenstart hingegen, diametral gegensätzlich zum Goldpreis, schwach, da deren physische Nachfrage in einer Rezession deutlich abnehmen dürfte. Palladium weist seit Jahren ein strukturelles physisches Defizit auf, weshalb der Preis in den letzten beiden Jahren explodierte. Bei Platin zeigte sich im gleichen Zeitraum hingegen ein Überangebot und zuletzt hatten die Spekulanten ihre Netto-Longposition am Terminmarkt nahezu verdoppelt, in der Hoffnung der Platinpreis könnte der Preisentwicklung des Palladiums folgen. Bei einer Schwächung der industriellen Nachfrage ist ein deutlicher Preisrückgang daher sehr wahrscheinlich.

Wir beobachten aktuell genau, ob die Maßnahmen zur Eingrenzung des Ausbruchs in China Erfolg haben. Sollte dies nicht gelingen, so steht womöglich der Start einer schlagartig eintretenden starken Rezession unmittelbar bevor, worauf die Notenbanken letztlich mit neuen QE-Programmen reagieren müssen und werden, um einen Zusammenbruch des hoch gehebelten Giralgeldsystems zu verhindern. Die Zinsen könnten in diesem Szenario plötzlich und schnell ansteigen, was die Rezession in der Realwirtschaft weiter verschärfen würde. Der Goldpreis wird als Reaktion darauf stark ansteigen und der Silberpreis womöglich dem Goldpreis folgen.

Der Gorilla im Raum, den niemand wahrnimmt

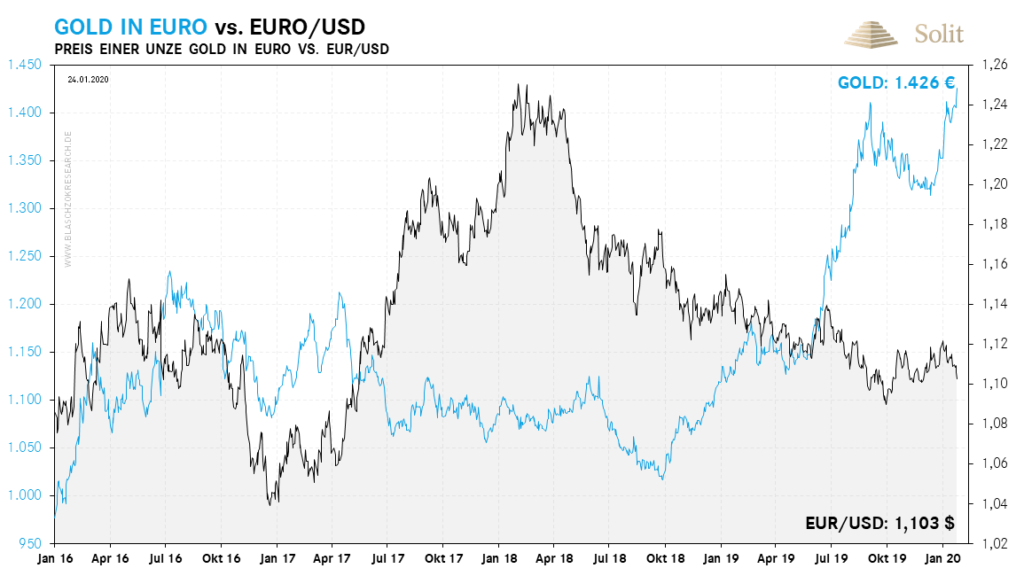

Bis letzte Woche stiegen die Aktienmärkte und auch der Goldpreis hielt sich auf hohem Niveau, wobei diese Korrelation in den letzten Jahren praktisch nicht vorkam. Die europäische Gemeinschaftswährung ist wieder auf 1,10$ gefallen, während der Goldpreis wieder bei 1.426€ notiert. Der Handelskrieg, der Irankonflikt und nun das Coronavirus sind Katalysatoren für den Anstieg des Goldpreises, doch der Treibstoff der Rallye bleibt die lockere Geldpolitik der amerikanischen und der europäischen Notenbank.

Lassen Sie sich daher nicht von dem Wechselkurs des Euros zum Dollar täuschen, denn beide Fiat-Funny-Money Papierwährungen befinden sich auf Talfahrt und werten unaufhörlich im Zuge der Gelddruckprogramme der Notenbanken ab. Dies erklärt, warum der Wechselkurs des Euros zum Dollar scheinbar stabil bleibt, während der Goldpreis immer weiter ansteigt. Real verliert der Euro schnell an Kaufkraft, wobei die Finanzmärkte die reale Inflationsrate unterschätzen. Wäre die reale Teuerung bekannt, würden Zinsen und der Goldpreis noch stärker ansteigen.

Die Ursache der scheinbaren Unmöglichkeit gleichzeitig steigender Aktienmärkte und einem steigenden Goldpreis liegt in den QE-Programmen der Notenbanken, die eine Stagflation verursachen. Obwohl ich dieses Thema seit Jahren thematisiere, dringt es nicht in die Öffentlichkeit durch. Das hirntote Trittbrettfahrerverhalten der Zombieökonomen und Zombieanalysten ist so stark ausgeprägt, dass der deflationäre Crash immer noch die einzig verbreitete Sichtweise ist und die Märkte unter einer Wahrnehmungsstörung leiden. Die eine Gruppe ignoriert den Goldpreis auf seinem Allzeithoch und feiert eine vermeintlich starke Wirtschaft, da die Aktienmärkte haussieren. Die andere Gruppe feiert einen steigenden Goldpreis und wundert sich, dass die Aktienmärkte und die Wirtschaft nicht einbrechen, obwohl diese beiden Erwartungen negativ korrelieren. Diese Unaufmerksamkeitsblindheit ist ein psychologisches Phänomen und wird auch „der unsichtbare Gorilla im Raum“ genannt, wobei die Menschen das Offensichtliche nicht wahrnehmen, da sie sich auf andere Dinge konzentrieren.

Die Notenbanken haben bereits vor einem Jahr dem deflationären Crash den Kampf angesagt und es sieht nicht danach aus, als würden Politik und Bankensystem diesen Kampf aufgeben wollen. Deshalb werden die Notenbanken weiterhin Geld drucken und die Preise aller Assetklassen tendenziell ansteigen, wobei die Preise von Gold und Silber am stärksten von der Inflation profitieren werden, während die Papierwährungen sukzessive wertlos verfallen. Schützen Sie sich daher gegen die Inflation, die unbemerkt ihr Vermögen und somit Zukunft zerstört, indem Sie auf die sicheren Häfen Gold und Silber setzen!

Technische Analyse zu Silber: Wann kommt der Ausbruch aus der langjährigen Handelsspanne?

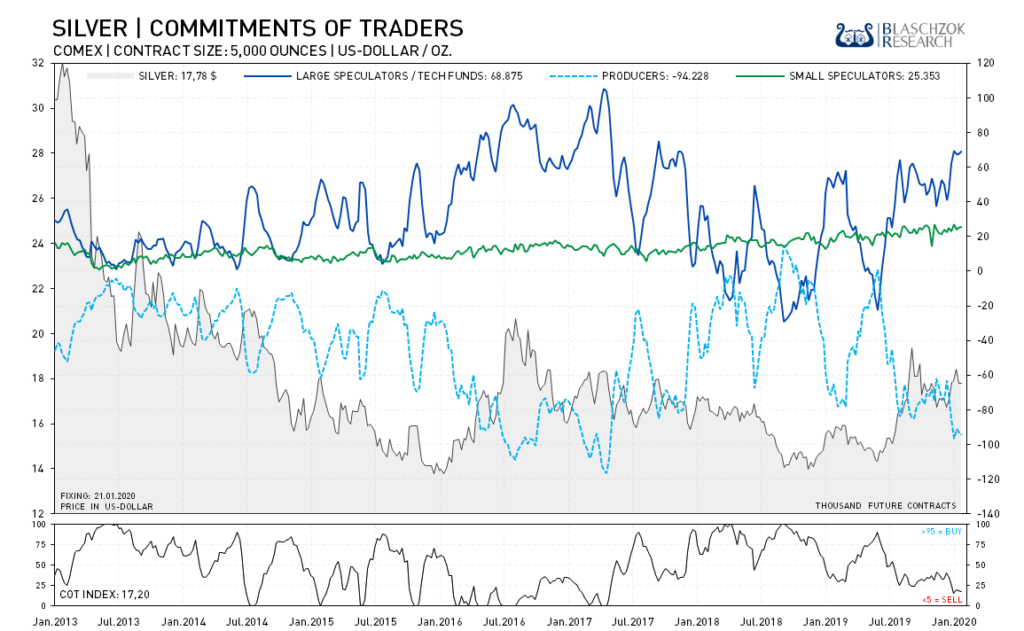

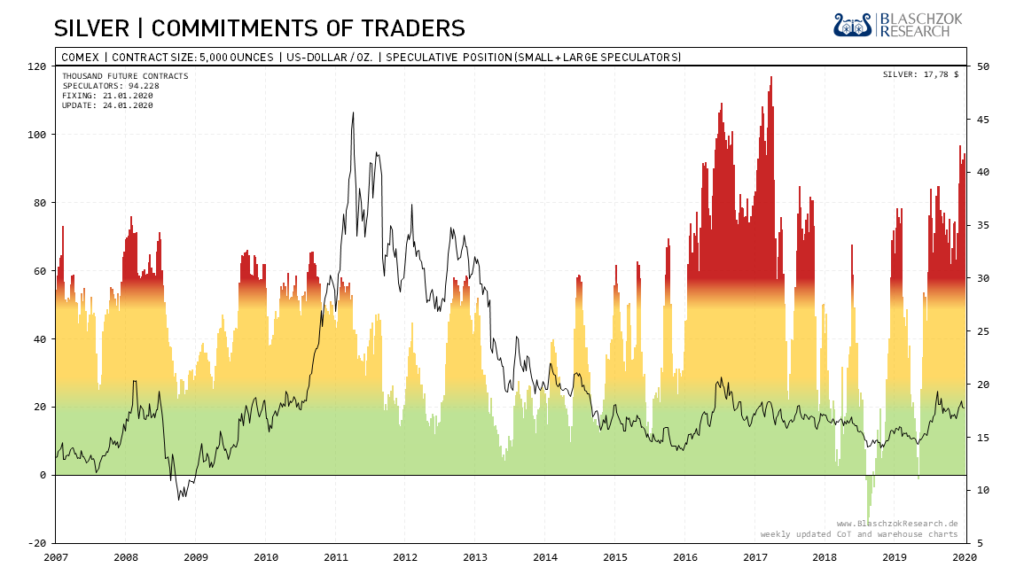

Terminmarkt: Relative Schwäche zur Vorwoche

Der Silberpreis fiel zur Vorwoche um 3 US-Cent und der CoT-Index fiel um einen Punkt. Dies zeigt weiterhin leichte Schwäche. Die Netto-Longposition der Spekulanten in Höhe von 94 Tsd. Kontrakten entspricht einem 2,5 Jahreshoch. Eine Manipulation können wir zur Vorwoche nicht ausmachen und es gab genügend physisches Angebot. Insgesamt haben sich die CoT-Daten zur Vorwoche minimal verschlechtert unter leichter relativer Schwäche. Dies spricht gegen einen weiteren dynamischen Anstieg zum aktuellen Zeitpunkt. Lediglich exogene Faktoren, wie eine erneute Eskalation des immerwährenden Konflikts Israels/USA mit dem Iran oder eine Pandemie des Coronavirus könnten zum aktuellen Zeitpunkt neue Investmentnachfrage entfachen und den Preis höher treiben. Bleibt dies jedoch beides aus und zeigen sich die Märkte und das politische Geschehen relativ stabil, so wäre kurzfristig mit einer weiteren Korrektur des letzten Anstiegs zu rechnen oder aber mit einer weiteren Seitwärtsphase über die kommenden Monate hinweg.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Der Wochenchart seit dem Jahr 2010 zeigt den explosiven Anstieg des Jahres 10/11 auf 50 $ je Feinunze und den folgenden Preisrückgang auf 14$. Diese Unterstützung bei 14$ wurde über fünf Jahre hinweg mehrmals getestet und hat sich als nachhaltige Unterstützung etabliert. Der starke Anstieg des Goldpreises in 2019 hat zu einem Anstieg der Investmentnachfrage im Silbermarkt geführt, wodurch sich das Überangebot in diesem Markt kurzzeitig in ein Defizit wandelte und der Silberpreis infolge dessen von 14,50$ auf fast 20$ ansteigen konnte.

Bei 20$ verläuft ein langfristiger Widerstand und die Handelsspanne zwischen 14$ auf der Unterseite und 20$ auf der Oberseite ist immer noch intakt. Erst mit einem Ausbruch aus dieser Handelsspanne würde charttechnisch der Weg für einen weiteren Anstieg auf 26$ frei.

Angesichts der aktuell überkauften Situation am Terminmarkt und einer relativen Schwäche bzw. einem Überangebot am physischen Markt, ist es wahrscheinlich, dass diese Handelsspanne noch einige Zeit intakt bleiben dürfte. Nur ein exogener Faktor, wie ein heißer Krieg oder kalter Wirtschaftskrieg, eine Wirtschaftskrise und folgende QE-Programme oder die weitere Ausbreitung des Coronavirus, könnten erneut eine Flucht in den sicheren Hafen der monetären Edelmetalle Gold und Silber auslösen und somit den Preis weiter anheben.

Nachdem die Unterstützung bei 14$ in Zeiten monetärer Straffung gehalten hat, dürfte der Silberpreis mit den laufenden QE-Programmen in Zeiten monetärer Lockerungen auch wieder sukzessive ansteigen. Ein nochmaliger Test der Unterstützung bei 14$ dürfte daher sehr unwahrscheinlich sein. Im Gegenteil erwarten wir eine volatile Seitwärtsphase und zunehmenden Kaufdruck im neuen Jahr 2020, der letztlich für einen bullischen Ausbruch aus dieser Handelsspanne sorgen wird. Nach diesem Ausbruch dürfte ein dynamischer Anstieg des Silberpreises auf 26$ folgen.

Der Tageschart für Silber zeigt den Ausbruch aus dem zweijährigen Abwärtstrend im vergangenen Jahr, auf den ein massiver Anstieg bis an den Widerstand bei 20$ folgte. Wir hatten rechtzeitig einen Ausbruch bei 14,60$ kommuniziert und ein Kaufsignal gegeben, jedoch etwas zu früh, bei 17,20$ bereits Gewinne eingestrichen. Darauf folgte ein erfolgreicher kurzfristiger Short-Trade auf einen fallenden Preis von 19,20$ bis 16,60$, wo wir Gewinne mitnahmen. Zu Weihnachten brach der Silberpreis erneut aus, doch konnte dieser keine neues Verlaufshoch, wie der Goldpreis, erreichen.

Eine weitere Korrektur des Anstiegs ist möglich, zumindest solange, bis sich die überkaufte Situation am Terminmarkt einmal abgebaut hat. Danach erwarten wir einen erneuten Anstieg des Silberpreises an den Widerstand bei 20$ und letztlich einen Ausbruch darüber in einem dann von wirtschaftlichen und politischen Krisen gebeutelten Umfeld, wie es am Ende eines jeden Kreditzyklus auftritt, auf das die Notenbanken mit dem weiteren Drucken von Zentralbankgeld reagieren werden. Um die Inflation der Geldbasis bereinigt, notiert der Silberpreis heute nur bei etwa drei Prozent des Hochs von 1980. Es steckt also viel Potenzial im Silbermarkt und wir sind auf Sicht der kommenden Jahre extrem bullisch für Silber als monetäres Edelmetall und können uns in den nächsten fünf Jahren auch erstmals Notierungen im dreistelligen Bereich gut vorstellen.