Wie die meisten Hype-Aktien der Corona-Zeit, kam auch die Aktie des beliebten Zahlungsabwicklers Paypal mit der Rückkehr zur Normalität heftig unter die Räder und hat sich seitdem nicht wieder erholt. Hinzu kam ein Rückgang des Umsatzwachstums und ein verstärkter Konkurrenzkampf im Markt für Zahlungsdienstleister. Doch Paypal ist nach wie vor der mit Abstand führende Anbieter und erfreut sich bei Verbrauchern noch immer großer Beliebtheit. Auch die Ertragszahlen von Paypal bewegen sich weiterhin auf hohem Niveau.

Seit der Abspaltung von Ebay (NASDAQ:EBAY) im Jahr 2014 hat der weltweit größte Zahlungsabwickler Paypal (NASDAQ:PYPL) (ISIN: US70450Y1038) eine beachtliche Wachstumsstory hingelegt. Von einst 8 Mrd. USD Umsatz in 2014 wuchs der Umsatz auf zuletzt 29,8 Mrd. USD in 2023. Doch 2022 begann das Wachstum sich abzuschwächen und so fiel die Aktie nach dem Erreichen ihres Rekordhochs 2021 bei ca. 311 USD um 80 % zurück. Die zunehmende Konkurrenz auf dem Markt für Zahlungsdienstleister und ein schwaches 2022er Nettoergebnis taten ihr Übriges, um Anleger aus der Aktie zu treiben.

2023 schien sich das Umsatzwachstum mit 14,7 % (Vj: 11,5 %) wieder der durchschnittlichen Wachstumsrate der Jahre 2019 bis 2021 von 18,2 % anzunähern. Mit einem erwarteten Umsatz von 32 Mrd. USD für 2024 (Vj: 29,8 Mrd.) – entspricht 7,5 % Umsatzwachstum – erscheint die Rückkehr dorthin derzeit jedoch unwahrscheinlich. Allerdings darf man davon ausgehen, dass der Markt diese Erwartung bereits eingepreist hat. Paypal selbst hat keine Umsatzprognose bekannt gegeben. Beachtet werden sollte aber, dass Umsatz und bereinigtes Nettoergebnis sich nach wie vor auf einem Niveau bewegen, dass weit über den Werten der Jahre vor der Pandemie liegt. 2018 befand sich der Umsatz von Paypal noch bei rund 15 Mrd. USD und das bereinigte Nettoergebnis je Aktie bei 2,42 USD (2023: 5,10 USD).

Auch die herausragende Stellung von Paypal sollte trotz geringeren Wachstums und zunehmender Konkurrenz nicht außer Acht gelassen werden. Paypal ist nach wie vor unangefochtener Marktführer mit 45 % Marktanteil, was dem Gesamtvolumen der nachfolgenden 12 Konkurrenten zusammen entspricht, wobei einige dieser Zahlungsanbieter – z.B. Venmo oder Braintree – ohnehin zu Paypal gehören.

Verbesserte Margen und Anhebung der Ergebnisprognose

Das Management von Paypal gab sich zuversichtlich mit Verkündung der Zahlen für Q2/24 und hob insbesondere die gegenüber dem Vorjahresquartal verbesserten Margen hervor, als Folge von Kostensenkungen und Restrukturierungsmaßnahmen. Die bereinigte operative Marge (non-GAAP) wurde um 231 Basispunkte gesteigert auf 18,5 % und die sogenannte Transaktionsmarge, mit der ausschließlich die Rentabilität des Zahlungsabwicklungsgeschäfts gemessen wird, konnte um 8 % zulegen. Die Umsätze konnten ebenfalls um 8 % verbessert werden, genauso wie das bereinigte Nettoergebnis, das mit einem Wert von 1,19 USD je Aktie sogar um satte 36 % gestiegen ist.

Die Entwicklung bewog das Management dazu, die Prognosen für das Gesamtjahr für das bereinigte Ergebnis je Aktie (non-GAAP) anzuheben. Nachdem zuletzt mit einem Anstieg im mittleren bis hohen einstelligen Bereich gerechnet wurde, wird nun mit einem Zuwachs im niedrigen bis mittleren zweistelligen Bereich gerechnet. Die Transaktionsmarge soll sich auf Sicht des Gesamtjahres ebenfalls im niederen bis mittleren einstelligen Bereich verbessern, nachdem zuletzt nur eine geringe Verbesserung erwartet wurde.

Analysten sind wieder positiv gestimmt für die Aktie. 16 der 32 von TipRanks befragten Analysten raten zum Kauf und 16 raten zum Halten. Die Kursziele liegen zwischen 60 und 95 USD.

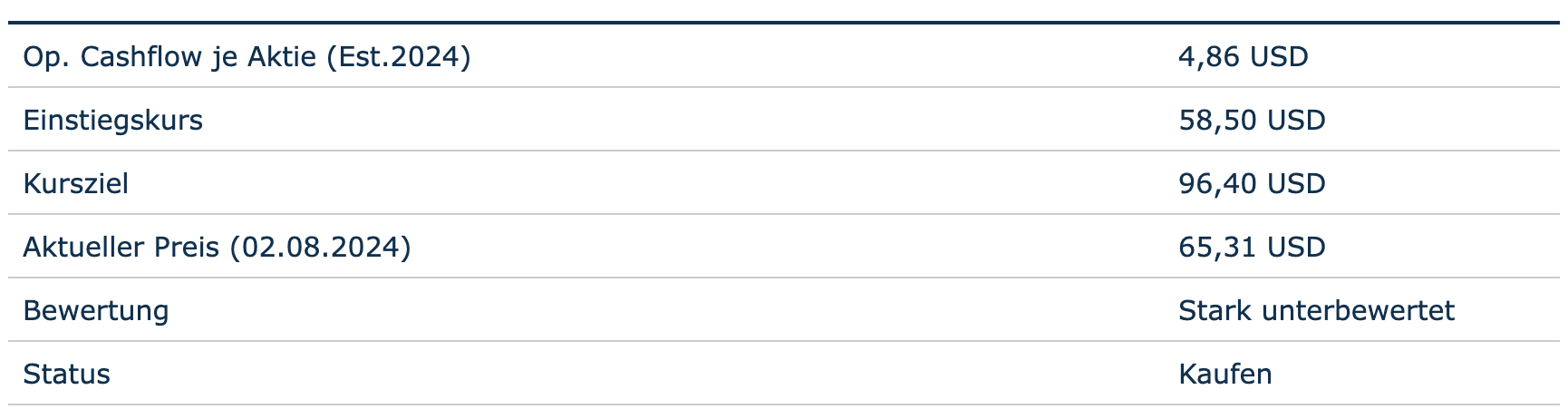

Bewertung auf Basis des operativen Cashflows

Das Kurs-Cashflow-Verhältnis (KCV) von Paypal nahm zwischen 2019 und 2021 stark zu und lag in der Spitze bei 62,5 im Jahr 2021. Mit dem Nachlassen des Wachstums und den damit verbundenen Erwartungen gingen auch das KCV und andere Multiplikatoren wieder stark zurück. 2023 lag die Relation zwischen Höchstkurs und operativem Cashflow wieder ziemlich genau auf dem durchschnittlichen Niveau der Jahre 2015 bis 2018 vom 19,8-Fachen. (Das Jahr 2017 außen vor, da es einen Ausreißer darstellt.) Der Tiefstkurs der Jahre 2022 und 2023 betrug im Durchschnitt noch das 12-Fache des operativen Cashflows und lag damit in etwa auf dem niedrigsten Wert der letzten 10 Jahre von 11,7 im Jahr 2016. Dort scheint sich auch in diesem Jahr ein Boden zu bilden.

Für unsere Bewertung gehen wir von einem operativen Cashflow je Aktie von 4,86 USD je Aktie aus, was dem durchschnittlichen operativen Cashflow der letzten 3 Jahre entspricht oder 16,3 % des erwarteten Umsatzes von 29,85 USD je Aktie (32 Mrd. USD absolut). Die Schätzung ist konservativ, da der operative Cashflow bei Paypal sowohl absolut als auch in Relation zum Umsatz relativ konstant ist und über die letzten 5 Jahre durchschnittlich 22 % des Umsatzes betrug.

Auf Basis des geschätzten operativen Cashflows von 4,86 USD je Aktie und Multiplikatoren von 12 und 19,8 berechnen wir eine Handelsspanne für 2024 mit einem Einstiegskurs von 58,50 USD und 96,40 USD.

Charttechnik

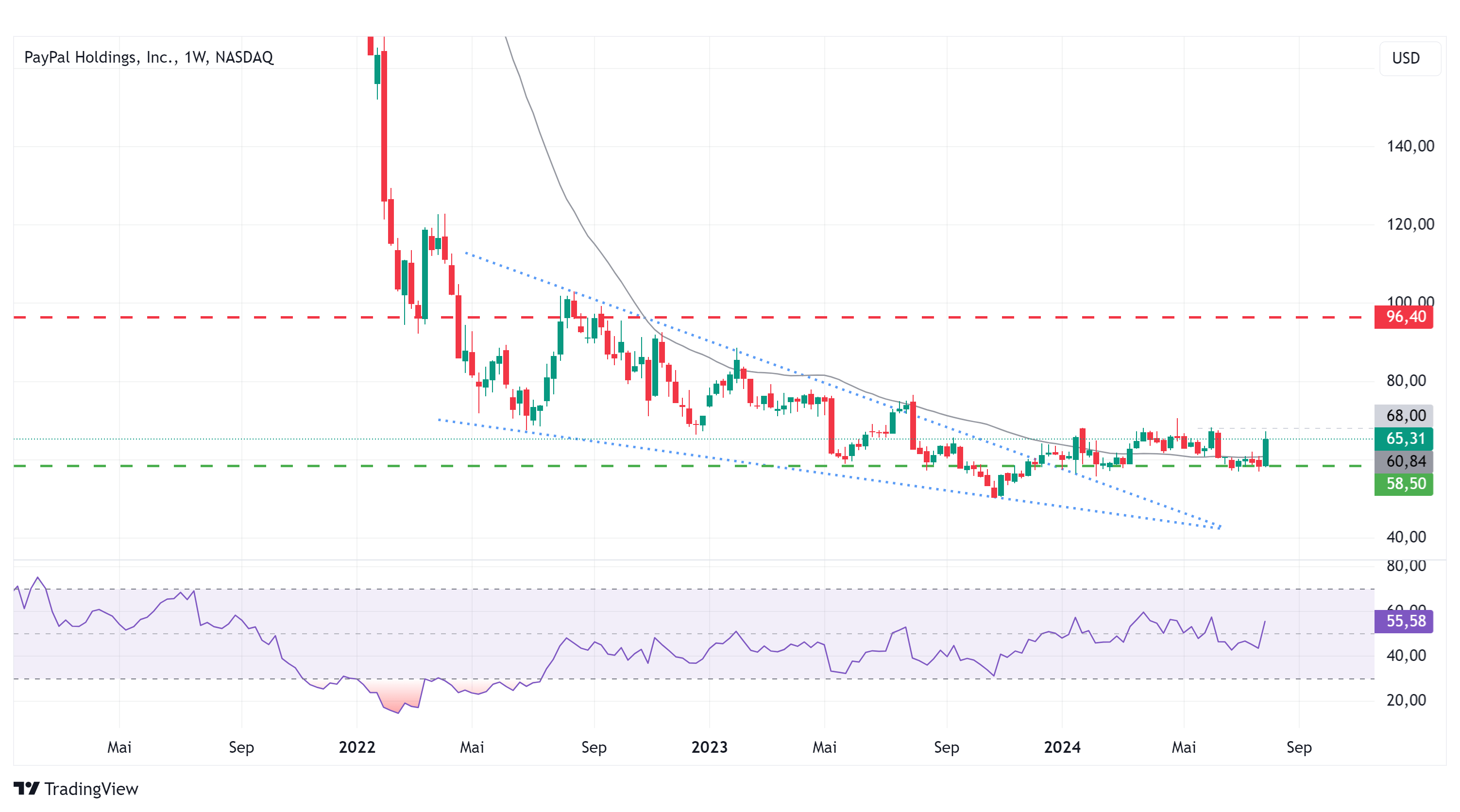

Nach einer steilen Abwärtsbewegung zwischen Juli 2021 und Mai 2022 ging die Notierung von Paypal in eine flachere Abwärtsbewegung über, die begleitet wurde von einer deutlichen Divergenz zwischen der Entwicklung der relativen Stärke (RSI) auf Basis von 14 Wochen und dem Kursverlauf, was bereits eine Aufwärtsbewegung angedeutet hat. Im folgenden Verlauf hat sich ein leicht abfallender Keil gebildet, der im Dezember 2023 nach oben verlassen wurde. Seitdem findet eine Bodenbildung auf dem Niveau von 58 USD statt, in deren Verlauf zuletzt die 200-Tage-Linie (60,84 USD) klar überwunden wurde.

Aus technischer Sicht wäre spätestens mit dem Überschreiten des letzten Zwischenhochs bei der Marke von 68 USD ein Kaufsignal gegeben, mit den nächsten Zielen bei 76 und 82 USD. Auf der Unterseite würde mit Unterschreiten der Marke von 56,50 USD weiteres Abwärtspotenzial eröffnet bis zur nächsten Unterstützung bei 50 USD. Die relative Stärke auf Basis von 14 Wochen notiert aktuell mit knapp 56 im neutralen Bereich und tendiert aufwärts.

Fazit

Für Paypal spricht die Tatsache, dass der Konzern noch immer eine starke Marktstellung innehat und in der Lage ist, das hohe Ertragsniveau zu halten. Die Ursache für den erheblichen Kursrückgang seit 2021 ist der vorangegangenen Übertreibung geschuldet, die darauffolgende Normalisierung war die Folge. Davon ausgehend, dass Anleger wieder Vertrauen in die Aktie finden und die Multiplikatoren sich auf dem geschilderten Niveau weiter stabilisieren, erachten wir die Aktie auf Basis unserer konservativen Schätzung von 4,86 USD je Aktie für den operativen Cashflow für 2024 als stark unterbewertet. Positive Impulse für einen weiteren Kursanstieg hat Paypal mit den Q2 Zahlen geliefert. Bis zu unserem Kursziel bei 96,40 USD besteht Gewinnpotenzial von 53 %.

Investmentidee(n) auf Paypal

Mit der optimistischen Prognose zu Paypal können mutige Anleger anstelle der Aktie auch einen Discount-Call erwerben. Das Papier mit der ISIN DE000VU9G115 ist leicht offensiv ausgerichtet und hat eine Laufzeit bis Dezember 2024. Wird bis dahin der Cap (Höchstauszahlungsbetrag) bei 70 USD erreicht, erzielen Anleger mit dem Discount-Call eine maximal mögliche Rendite von 89,2 % (230 % p.a.). Dazu muss der Paypal-Kurs noch 6,7 % zulegen. Notiert der Kurs bei Fälligkeit unter dem Cap, verringert sich der Gewinn, der Break-Even liegt bei 65,23 USD. Unterhalb von 60 USD entsteht ein Totalverlust.