In einem kürzlich erschienenen Artikel von Stephen Miran und Dr. Nouriel Roubini, auch bekannt als Dr. Doom, wird das US-Finanzministerium beschuldigt, seine Befugnisse zur Ausgabe von Schuldtiteln zu nutzen, um die Bedingungen auf den Finanzmärkten zu manipulieren. Sie vergleichen die jüngsten Entscheidungen zur Emission von Staatsanleihen mit einer verdeckten quantitativen Lockerung. So heißt es im ersten Absatz der Zusammenfassung des Artikels:

Durch die Anpassung des Fälligkeitsprofils der ausgegebenen Schuldtitel steuert das Finanzministerium dynamisch die finanziellen Bedingungen und damit die Wirtschaft, indem es zentrale Funktionen, die eigentlich der Fed vorbehalten sind, an sich reißt. Wir bezeichnen dieses neue Instrument als "aktivistische Emission von Staatsanleihen“ (Activist Treasury Issuance - ATI). Durch die Manipulation des von den Investoren getragenen Zinsrisikos funktioniert die ATI über die gleichen Kanäle wie die quantitativen Lockerungsprogramme der Fed.

Ist dieser Vorwurf berechtigt?

Angesichts der erheblichen Auswirkungen, die die Liquidität auf die Finanzmärkte hat, ist die Antwort für Investoren viel wichtiger, als es auf den ersten Blick scheinen mag.

Überprüfung der Behauptung

Die Autoren behaupten, dass die jüngsten Emissionen von Staatsanleihen absichtlich in einer Weise durchgeführt wurden, um die Wirtschaftstätigkeit anzukurbeln und die Finanzmärkte zu stützen, wodurch die Bedingungen auf den Finanzmärkten gelockert würden. Schlimmer noch, der Artikel unterstellt, das Finanzministerium benutze die ATI, "um die Wirtschaft in der Wahlperiode zu stimulieren".

Nachfolgend finden Sie einige Zitate und unsere Zusammenfassung des Artikels, um Ihnen die These klarer zu vermitteln.

Während das Finanzministerium in der Vergangenheit eine "regelmäßige und vorhersehbare" - d.h. langweilige - Emissionspolitik verfolgte, haben die jüngsten aggressiven Änderungen der relativen Höhe der Auktionsgebote für lang- und kurzfristige Wertpapiere die Emissionen unregelmäßig und unvorhersehbar gemacht. Da das Finanzministerium dieses neue Instrument zur Steuerung der Finanzmärkte und damit der Wirtschaft einsetzt, bezeichnen wir diese Strategie als "aktivistische Emission von Staatsanleihen" oder ATI.

Im Wesentlichen wird behauptet, dass das Finanzministerium bewusst weniger langfristige Schuldtitel zugunsten von mehr kurzfristigen Schuldtiteln ausgegeben hat. Die Autoren stellen die Hypothese auf, dass diese Maßnahmen einer Senkung der Leitzinsen um etwa ein Prozent gleichkommen.

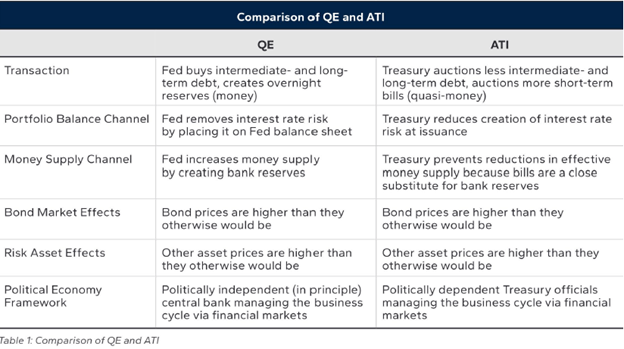

Der Artikel vergleicht ATI mit QE wie folgt:

Während QE dadurch funktioniert, dass das Zinsrisiko vom Markt genommen und in der Bilanz der Fed versteckt wird, funktioniert ATI dadurch, dass die Entstehung des Zinsrisikos an der Quelle begrenzt wird. Der Nettoeffekt ist jedoch ähnlich.

Dem Bericht zufolge gibt es zwei Kanäle, über die ATI und QE wirken.

Portfolio Balance Channel

Der Portfolio Balance Channel unterstellt, dass es auf den Finanzmärkten einen festen Betrag an Gesamtrisiko gibt, den die Anleger insgesamt tragen können. Wenn das Finanzministerium Bonds emittiert und damit das Durationsrisiko am Markt erhöht, müssen die Investoren andere Risiken reduzieren, d.h. andere Vermögenswerte verkaufen, um Staatsanleihen zu kaufen. Wenn das Finanzministerium den Verkauf seiner längerfristigen Notes und Bonds, die ein höheres Durationsrisiko aufweisen, reduziert oder begrenzt, können die Investoren die Schulden des Finanzministeriums leichter absorbieren.

Money Supply Channel

Das Argument des Geldmengenkanals besagt, dass die Ausgabe von Bonds anstelle von Bills einen stärkeren Abbau der Bankreserven erfordert. Da für die kürzer laufenden T-Bills weniger Reserven erforderlich sind als für die länger laufenden Treasuries, behält das Bankensystem mehr Reserven, wenn es T-Bills besitzt, als wenn es Bonds besitzt. Daher sind die Banken bei ihrer Vergabe von Krediten, die die Wirtschaft und die Finanzmärkte stimulieren, weniger eingeschränkt.

Die folgende Tabelle fasst ihr Argument zusammen, dass es sich bei ATI um eine versteckte quantitative Lockerung handelt.

Historische Präzedenzfälle

Zur Untermauerung ihrer Argumente führt der Artikel "historische Präzedenzfälle" an. Die Autoren behaupten, ATI sei wie die "Operation Twist" der Fed.

Im Rahmen der Operation Twist kaufte die Fed 1961 langlaufende Treasury Notes und Bonds und glich den Saldo durch den Verkauf kurzlaufender Notes und Bills aus. Solche Aktivitäten verändern zwar nicht den Umfang der Fed-Bilanz, haben aber Auswirkungen auf die Märkte und die Wirtschaft.

In dem Bericht wird argumentiert, dass das Finanzministerium einen ähnlichen Effekt erzielt, indem es weniger Bonds und mehr Bills ausgibt.

Die Autoren bezeichnen ein solches Vorgehen als "kreative Emissionspolitik zur Erreichung unorthodoxer wirtschaftlicher Ziele". Sie glauben, dass das Finanzministerium angesichts der Tatsache, dass die Fed die Operation Twist bereits mehrfach mit einigem Erfolg durchgeführt hat, den gleichen Plan verfolgt.

Emissionsmuster der Staatsanleihen

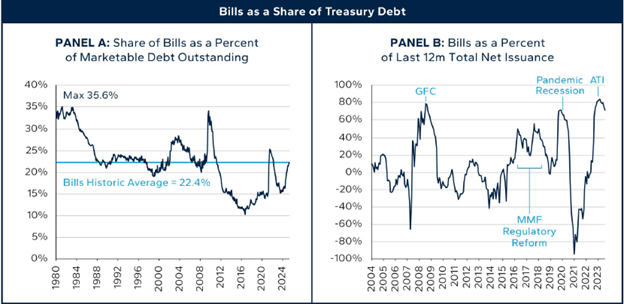

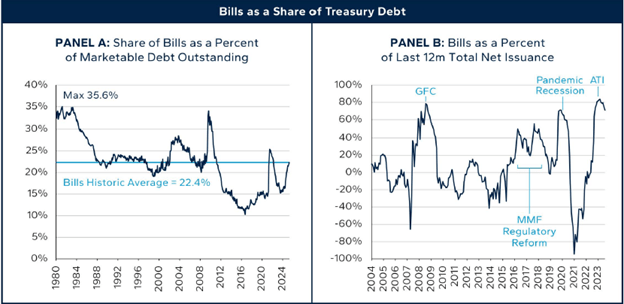

Die Autoren schreiben, dass das Finanzministerium 2015 aus verschiedenen Gründen beschlossen hat, den Anteil der Bills an der Gesamtverschuldung auf 15 % zu erhöhen. Im Jahr 2020 wurde dieser Anteil auf 15 bis 20 % erhöht. Den Autoren zufolge waren weder die Zinssätze noch der Konjunkturzyklus der Grund für diese Veränderungen.

Die Grafiken in dem Artikel zeigen, dass der Anteil der Bills an den ausstehenden Schulden in jüngster Zeit auf den langfristigen Durchschnitt von 22,4 % gestiegen ist, was darauf zurückzuführen ist, dass deutlich mehr T-Bills emittiert wurden als andere Schulden, wie auf der rechten Seite zu sehen ist. Während der Anteil der Bills an den ausstehenden Schulden nur geringfügig über dem Zielwert von 15 bis 20 % liegt, ist die Differenz in USD ausgedrückt beträchtlich.

Unsere Meinung zum Thema „verdecktes QE“

Auf den ersten Blick liefert der Artikel ein hervorragendes Argument dafür, dass das Finanzministerium eine verdeckte quantitative Lockerung betreibt.

Doch bevor wir zu dieser Schlussfolgerung kommen, sollten wir uns ansehen, welche Aufgaben das US-Finanzministerium in Bezug auf die Staatsfinanzierung hat. So steht es auf der Website:

Das vorrangige Ziel des Finanzministeriums beim Schuldenmanagement ist es, die Staatsfinanzierung im Zeitablauf so kostengünstig wie möglich zu gestalten. Um dieses Ziel zu erreichen, emittieren wir regelmäßig und vorhersehbar Schuldtitel, sorgen für Transparenz bei unseren Entscheidungen und bemühen uns um eine kontinuierliche Verbesserung des Auktionsverfahrens. Bei der Erstellung und Umsetzung unserer Finanzierungspläne müssen wir mit verschiedenen Unwägbarkeiten und potenziellen Herausforderungen rechnen, wie z. B. unerwarteten Änderungen unseres Kreditbedarfs, Änderungen der Nachfrage nach unseren Wertpapieren und allen Faktoren, die einen effizienten und rechtzeitigen Verkauf unserer Wertpapiere verhindern.

Vereinfacht gesagt ist das Finanzministerium gegenüber dem Steuerzahler dafür verantwortlich, das Land so effizient und kostengünstig wie möglich zu finanzieren. Dazu muss es gesunde Märkte unterstützen.

Wir wollen uns mit ihrem vorrangigen Ziel, die Kosten niedrig zu halten, und mit den "Unwägbarkeiten und potenziellen Herausforderungen" befassen, mit denen sie bei dieser Aufgabe konfrontiert sind.

Reduzierung der Schuldenkosten

In dem Bemühen, den Staat im Laufe der Zeit zu den niedrigsten Kosten zu finanzieren, ermittelt das Finanzministerium stets die aktuellen Zinssätze im Vergleich zu den erwarteten zukünftigen Zinssätzen. Dazu stehen dem Finanzministerium geschulte Mitarbeiter und ein Ausschuss von Wall-Street-Führungskräften zur Verfügung.

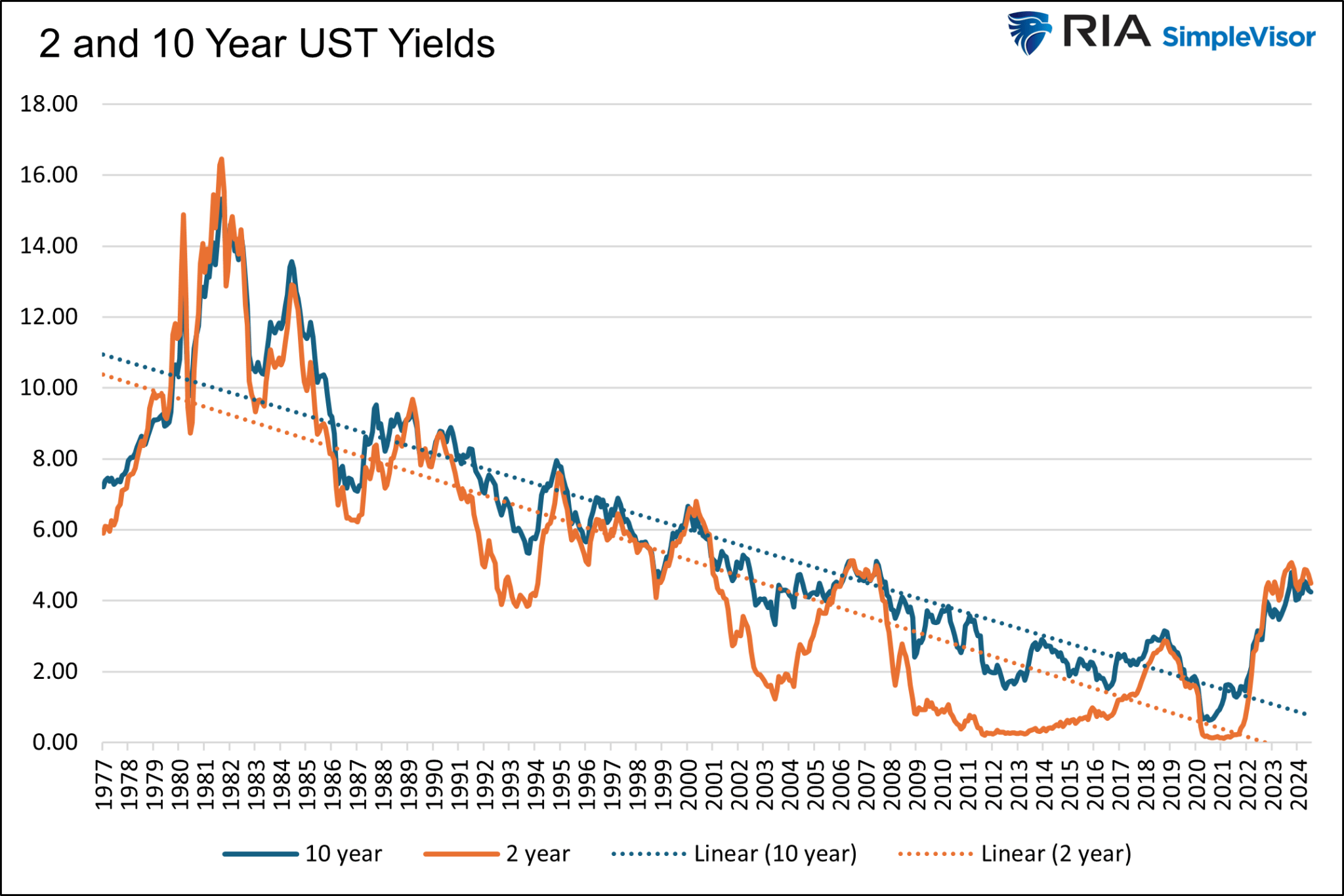

Wie die folgende Abbildung zeigt, sind die Renditen kurz- und langfristiger Staatsanleihen in den letzten 40 Jahren gesunken. Dies ist das Ergebnis eines verlangsamten Wirtschaftswachstums und niedrigerer Inflationsraten. Nehmen wir an, dass die zahlreichen Faktoren, die die Renditen in den letzten 40 Jahren beeinflusst haben, weiterhin so wirken, wie wir und viele Ökonomen es erwarten. In diesem Fall sind die Renditen und Trends aus der Zeit vor der Pandemie wahrscheinlich noch intakt.

Daher ist zu erwarten, dass die kurz- und langfristigen Zinssätze wieder auf das Niveau vor der Pandemie zurückkehren werden.

Betrachten wir noch einmal die bereits gezeigten Diagramme zur Emission von Staatsanleihen.

In den Jahren 2012 bis 2022 war die Emission von T-Bills als Anteil aller Schulden weit unterdurchschnittlich. In diesem Zeitraum lagen die Renditen für längerfristige Notes und Bonds auf oder in der Nähe historischer Tiefststände. Das US-Finanzministerium war klug darin, seinen Schuldenbedarf langfristig zu decken, anstatt kurzfristige Schulden auszugeben und das Risiko einzugehen, diese bei Fälligkeit zu höheren Zinssätzen erneut aufnehmen zu müssen.

Es war eine opportunistische Finanzierungsentscheidung, die sich als klug erwies. Es war keine Manipulation.

Mittelbedarf und Marktnachfrage nach Treasury-Wertpapieren

Die Bundesdefizite liegen weit über dem Durchschnitt und zwingen das Finanzministerium zu einer höheren Verschuldung als üblich. Folglich muss das Finanzministerium die Fälligkeiten seiner Schulden sorgfältig planen, damit es nicht die Nachfrage nach einer bestimmten Laufzeit überschreitet, während es die Nachfrage nach einer anderen Laufzeit nicht deckt.

Die Geldmarktbestände sind in die Höhe geschnellt, was private und institutionelle Investoren dazu veranlasst hat, T-Bills nachzufragen. Gleichzeitig haben die Anleger aufgrund der Inflation und der Befürchtung, dass die Renditen weiter steigen könnten, Anleihen mit längeren Laufzeiten gemieden.

Das Schatzamt steuert nicht die Nachfrage nach seinen Produkten, sondern nur das Angebot. Unter den gegebenen Marktbedingungen war es am sinnvollsten, die schier unersättliche Nachfrage der kurzfristigen Anleger zu befriedigen und zu versuchen, das Angebot für die längerfristigen Anleger zu begrenzen, die in einem Überangebot von Anleihen zu ersticken drohten.

Auch hier ist die Umschichtung von Emissionen zwischen verschiedenen Laufzeiten eine kluge Finanzierungsentscheidung und keine Manipulation.

Unterstützung gesunder Märkte

Schlagzeilen wie die nachstehenden tauchten während des größten Teils des Jahres 2023 und der ersten Hälfte des Jahres 2024 regelmäßig auf.

- "Enttäuschende Auktion der 30-jährigen Treasuries löst Aktienmarkt-Turbulenzen aus" - Barron's November 2023

- "10-jährige Treasury-Rendite schießt nach schwacher Auktion über 4,5%" - CNBC März 2024

- "US-Renditen erreichen Vier-Wochen-Hoch nach enttäuschender Auktion" - Morningstar Mai 2024

- "Warum die Wall Street angesichts schwacher Treasury-Auktionen nervös wird" - WSJ Dezember 2023

Große Auktionen von Staatsanleihen, insbesondere mit längeren Laufzeiten, haben die Märkte überfordert und zu schlechten Auktionsergebnissen und extremer Volatilität geführt.

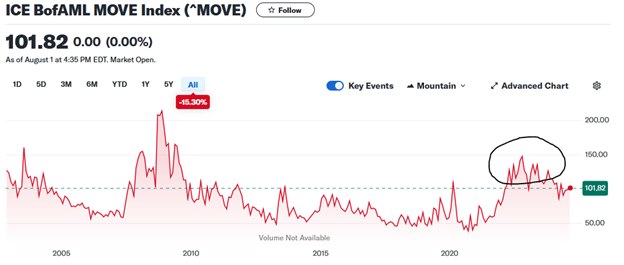

Die folgende Grafik zeigt, dass die Volatilität (MOVE) an den Anleihemärkten in den Jahren 2022 und 2023 die höchste seit der Finanzkrise war. Volatilität ist ein Zeichen für einen instabilen Markt.

Hätte das Finanzministerium in einem Markt, der Anzeichen von Instabilität zeigte, noch mehr T-Bills und Treasuries emittieren sollen?

Aus Sicht des Marktes wollte das Finanzministerium die Volatilität an den Anleihemärkten begrenzen und nicht erhöhen. Die Übernahme einer solchen Verantwortung für die Marktbedingungen ist angemessen und keine Manipulation.

Gegenbeweis

Joseph Adinolfi von MarketWatch schrieb kürzlich über den Artikel von Miran und Roubini: Hat sich das Finanzministerium zur Manipulation der Märkte und der Wirtschaft verschworen? In seinem Artikel widerlegt er die Thesen der beiden Autoren:

Lou Crandall, Chefökonom bei Wrightson ICAP (LON:NXGN) und langjähriger Beobachter des Anleihenmarktes, wies die Schlussfolgerungen des Beitrags in einem Bericht an MarketWatch zurück. "Unter dem Strich hat sich die Emissionstätigkeit des Finanzministeriums im vergangenen Jahr in einer Weise entwickelt, die sowohl mit dem historischen Verhalten als auch mit den jüngsten Richtlinien des Finanzministeriums übereinstimmt", sagte Crandall. "Das Finanzministerium tut genau das, was es angekündigt hat."

"Ich kann Ihnen zu 100 % versichern, dass es eine solche Strategie nicht gibt. Wir haben nie etwas in dieser Richtung diskutiert", sagte Finanzministerin Yellen in einer Stellungnahme, die MarketWatch vorliegt.

Ein Beamter des Finanzministeriums, der mit MarketWatch sprach, aber um Anonymität bat, sagte, dass das Papier die Bedeutung der Richtlinien falsch darstelle, die vom Beratungsausschuss des Finanzministeriums für die Kreditaufnahme herausgegeben wurden. Die Autoren des Papiers haben diese Richtlinien als Richtwert für die Berechnung der exzessiven Ausgabe von Bills durch das Finanzministerium verwendet.

Guy LeBas, Chefstratege für festverzinsliche Wertpapiere bei Janney Montgomery Scott, äußerte sich ebenfalls skeptisch über den Artikel. "Die Autoren behaupten, wenn das Finanzministerium mehr kurzfristige Schuldtitel ausgibt, ist das positiv für die finanziellen Bedingungen, und wenn sie mehr langfristige Schuldtitel ausgeben, ist das negativ für die finanziellen Bedingungen", sagte er. "Nichts in der Welt ist so einfach."

LeBas ergänzte, das wahrscheinlichste Szenario sei, dass das Finanzministerium einfach Schulden in dem Teil der Kurve ausgibt, in dem die Nachfrage derzeit am größten ist. Im Moment ist das am kurzen Ende der Fall.

Fazit

Manipuliert das Finanzministerium also den Anleihemarkt durch eine verdeckte quantitative Lockerung, um die Finanzmärkte und die Wirtschaft anzukurbeln?

Obwohl dies durchaus möglich ist, glauben wir, dass Finanzministerin Janet Yellen das Beste für die Steuerzahler und die Finanzmärkte getan hat, indem sie das Emissionsverhalten angepasst hat. Hätte das Finanzministerium die beunruhigenden Marktsignale und sein Ziel einer kostengünstigen Finanzierung ignoriert, hätte dies die Kreditkosten deutlich erhöht und möglicherweise Turbulenzen am Anleihemarkt ausgelöst, die leicht auf die Aktien- und Devisenmärkte hätten übergreifen können.

Die jüngsten Emissionen von Staatsanleihen sind angemessen und dürften dem Land erhebliche Einsparungen bringen.