- Bekanntgabe der Quartalsergebnisse heute vor US-Börsenöffnung

- Umsatzerwartung: 33,7 Mrd. USD; EPS-Erwartung: 1,33 USD

- VZ-Aktien haben sich in diesem Jahr angesichts des sich verlangsamenden Abonnentenwachstums unterdurchschnittlich entwickelt

- Finanzdaten aller Unternehmen der letzten 10 Jahre

- Financial Health Scores für Rentabilität, Wachstum und mehr

- Fair Value, der aus Dutzenden von Finanzmodellen berechnet wird

- Schneller Vergleich mit den Mitbewerbern des Unternehmens

- Fundamental- und Performance-Diagramme

- Und vieles mehr.

Wenn der größte Mobilfunkanbieter der USA, Verizon Communications (NYSE:VZ) heute seine Quartalszahlen bekannt gibt, werden viele Anleger merken, dass der hitzige Wettbewerb und der Kostendruck die Gewinne des Unternehmens im letzten Quartal erheblich beeinträchtigt haben.

Im April senkte das in New York ansässige Unternehmen seine Umsatzprognose für dieses Jahr leicht. Dabei sieht es nur noch ein marginales Wachstum, verglichen mit einer früheren Prognose von 3% Wachstum. Chief Financial Officer Matt Ellis erklärte damals:

„Natürlich bleibt das Wettbewerbsumfeld im Wireless-Bereich stark. Einige Kosten werden steigen und nicht so sein, wie wir es für dieses Jahr angenommen hatten. Wir sehen eine hohe Inflation und die Auswirkungen durch steigende Zinsausgaben.“

Auch der Gewinn soll am unteren Ende der bisherigen Prognose liegen. Für das Quartal, das am 30. Juni endete, wird Verizon voraussichtlich einen Gewinn von 1,33 USD je Aktie bei einem Umsatz von 33,7 Mrd. USD ausweisen. Im Vergleich zum Vorjahreszeitraum hätten sich die Zahlen also kaum verändert.

Dieser Gegenwind hat dazu geführt, dass die Entwicklung der VZ-Aktie in diesem Jahr hinter der Konkurrenz zurückblieb. Die Aktie, die aktuell bei rund bei 47,61 USD gehandelt wird, ist in diesem Jahr um etwa 8,3 % gefallen. AT&T (NYSE:T) und T-Mobile (NASDAQ:TMUS) haben im gleichen Zeitraum 1 % bzw. 15,1 % zugelegt.

In den letzten fünf Quartalen hat das Unternehmen im Vergleich zu AT&T und T-Mobile, die durch Investitionen in die 5G-Technologie versuchen, ihren Kundenstamm kontinuierlich zu steigern, die wenigsten Kunden hinzugewonnen.

In seinem neuesten Quartalsbericht schrieb AT&T, dass die Zahl der Mobilfunkkunden im 2. Quartal weiter gewachsen sei. Das Telekommunikationsunternehmen meldete im Juni-Quartal einen Nettozuwachs von 813.000 Postpaid-Telefonanschlüssen und übertraf damit die durchschnittliche Prognose der von FactSet befragten Wall-Street-Analysten von 400.000 Telefonanschlüssen.

Immer weniger Stücke vom Kuchen

Die Investmentbank JPMorgan (NYSE:JPM) sorgt sich zunehmend um die Aussichten für Verizons Postpaid-Kundenwachstum im Jahr 2022. In einer Kundenmitteilung hieß es:

„Wir sehen ein begrenztes Wachstumspotenzial für Verizon im Wireless-Bereich, keine kurzfristigen Rückkäufe angesichts der CAPEX-Ausgaben für C-Band und möglicherweise Gegenwind durch steigende Zinsen.“

Schon jetzt gibt es Anzeichen dafür, dass sich der inflationäre Kostendruck, die Störungen in der Lieferkette und die höheren Kreditkosten auf die Telekommunikationsunternehmen auswirken. AT&T sagte gestern, dass immer mehr seiner Kunden ihre Telefonrechnungen aufschieben. Daraufhin hat der Mobilfunkanbieter seine Prognose für den freien Cashflow in diesem Jahr um 2 Mrd. USD nach unten korrigiert.

Doch trotz der schwierigen gesamtwirtschaftlichen Lage zeigt das Segment eine gewisse Widerstandsfähigkeit. Das liegt daran, dass Verizon und seine Mitstreiter bereits damit begonnen haben, die höheren Kosten an die Kunden weiterzugeben. Deswegen hat das Unternehmen die Gebühren in diesem Jahr gezielt erhöht. Laut Bloomberg rechnet Verizon mit zusätzlichen 600 Mio. USD im zweiten Halbjahr, nachdem das Unternehmen eine neue Verwaltungsgebühr von 1,35 USD pro Anschluss für Privatkunden und eine "wirtschaftliche Anpassungsgebühr" von 2,20 USD pro Anschluss für Geschäftskunden eingeführt hat.

Laut Walt Piecyk, Analyst bei LightShed Partners, werden die Gebühren- und Serviceerhöhungen den Umsatz der großen Dienstleister insgesamt um 3 Mrd. USD steigern.

Langfristiges Potenzial

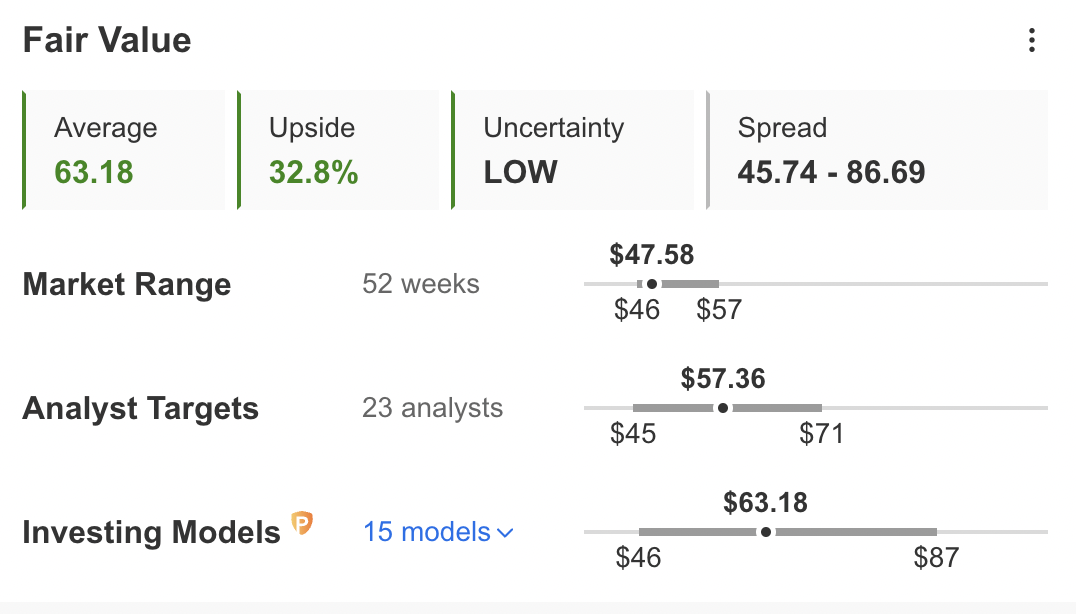

Obwohl die wirtschaftlichen Herausforderungen und der Wettbewerb die kurzfristigen Aussichten des Unternehmens belasten, bleibt Verizon eine solide Dividendenaktie. Das Fair-Value-Modell von InvestingPro impliziert ein Kurspotenzial von 32,8% für die Aktie mit "geringer" Unsicherheit.

Darüber hinaus gelten Telekommunikationsversorger als eine der sichersten Aktien, die man während eines wirtschaftlichen Abschwungs besitzen kann. Denn die von ihnen angebotenen Dienstleistungen werden als wesentlich erachtet. Somit stehen sie weit unten auf der Liste der Dinge, für die die Menschen ihre Ausgaben als erstes kürzen würden.

VZ zahlt derzeit eine vierteljährliche Dividende von 0,64 USD je Aktie, was einer jährlichen Dividendenrendite von 5,22 % entspricht. Die Dividendenauszahlung wächst seit 2007 stetig.

Haftungsausschluss: Der Autor besitzt keine Aktien der Unternehmen, die in diesem Artikel erwähnt werden.

***

Sie sind auf der Suche nach einer neuen Aktien-Idee? InvestingPro+ bietet Ihnen...

Mit InvestingPro+ erhalten Sie schnell alle wichtigen Daten, damit Sie eine fundierte Anlageentscheidung treffen können. Mehr erfahren