Der Euro eröffnet heute gegenüber dem USD bei 1,0517 (06:30 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0492 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 130,14. In der Folge notiert EUR-JPY bei 136,89. EUR-CHF oszilliert bei 1,0305.

Die Kapitalmarktteilnehmer werden heute Abend gespannt die Einlassungen der Federal Reserve zur zukünftigen Geldpolitik zur Kenntnis nehmen. Ein Zinsschritt um 50 Basispunkte gilt dabei vielen Analysten als sicher. Es teilen sich aber die Auffassungen über die Geschwindigkeit, mit der die Fed ihre Politik fortsetzen wird. Diskussionswürdig sind Äußerungen von Harvard Professor und Ex-Währungsfonds Chef Rogoff, der die Auffassung vertritt, dass die Zinsen auf ein Niveau von 4-5 % steigen müssen, um die Inflation wieder in den Griff zu bekommen.

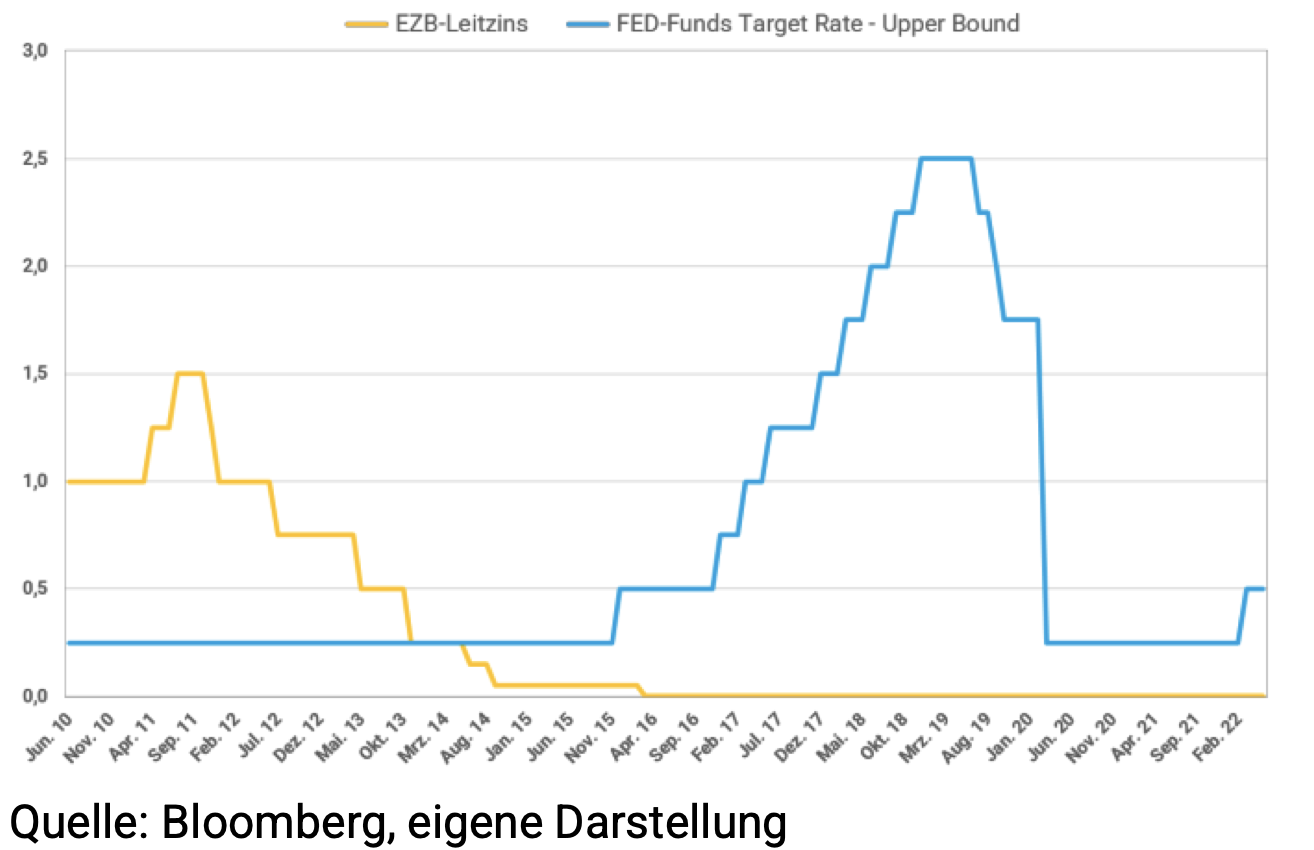

Zum Vergleich: Der letzte Zinsanstieg erfolgte in den Jahren 2015-2019, in denen die US-Notenbank die Zinsen auf 2,5 % erhöhte. Ob ein Zinsanstieg Richtung 5 % aber eine empfehlenswerte Politik sei, könne er auch nicht sagen. Rogoffs offen dargelegte Ratlosigkeit zeigt das Problem der US-Geldelite auf.

Die Unsicherheit nicht zu wissen, was die Fed plant, unterscheidet sich von der Unsicherheit, wenn die Fed von außen orientierungslos erscheint. Verstehen Sie diese Worte nicht als Vorwurf, sondern deskriptiv. Bisher war das Vertrauen der Marktteilnehmer groß, dass die Zentralbanken die Probleme mit ihrer Geldpolitik richten werden.

Die Investoren an den Kapitalmärkten konnten erhöhte Risiken eingehen, da sie um das unter ihnen gespannte Netz der Absicherung wussten. Das Sicherungsnetz hat sichtbare Risse bekommen. Die Tatsache allein wirkt sich negativ auf das US-Wachstum aus.

Die Zentralbank sitzt in einer Zwickmühle

Sollte die FED einen falkenhaften Kurs einschlagen, würgt sie die US-Konjunktur doppelt ab. Zum einen bewirken die Zinssteigerungen per se ein Abbremsen, zum anderen werden die weiter fallenden Aktienkurse deutliche Schleifspuren in der „Asset-Driven“ US-Economy hinterlassen.

Sollte die Zentralbank die Zinsen nicht schnell genug erhöhen, verbleibt hingegen die Inflation auf einem Niveau, das nicht optimal für die Gesellschaft ist. Freuen wird sich aber Fiskalpolitik über die negative Realverzinsung. Die Schuldentragfähigkeit wäre weiter gewährleistet. Ich verweise auf die Zahlen im gestrigen Hellmeyer-Report.

Das Festhalten an absoluten Zinsmarken ist in der aktuellen Lage nicht zielführend. Sollte die Inflation entsprechend steigen, sind auch Leitzinsansteige über 3 % möglich. Relevant wird die Höhe der Realverzinsung. Diese bleibt auf absehbare Zeit negativ. Zunächst steht aber dem FED-Präsidenten Powell heute Abend die Herkulesaufgabe bevor, den Marktteilnehmern glaubhaft zu signalisieren, dass er die Lage in der Hand habe.

Deutschland: Rückgang der Arbeitslosigkeit verlangsamt sich

Die Arbeitslosigkeit in Deutschland ging im April um 13.000 zurück, damit verblieb die Arbeitslosenquote mit einem Wert von 5 % auf dem Niveau vor der Pandemie. Analysten hatten mit einem Rückgang um 15.000 gerechnet, der Rückgang selbst ist der geringste seit April 2021. Am Arbeitsmarkt werden zwei gegenläufige Effekte deutlich. Auf der einen Seite atmet die Wirtschaft nach der Corona-Pandemie auf, auf der anderen Seite spürt der Arbeitsmarkt die verschärften Probleme in den Lieferketten und die gestiegenen Energiekosten. So zeigt eine Konjunkturumfrage von S&P Global in dieser Woche eine nachlassende Dynamik in der deutschen Industrie und warnte zugleich, dass sich die Abschwächung auf die Einstellungstätigkeit der Unternehmen auswirken wird. Es ist gut möglich, dass wir aktuell den Hochpunkt des Arbeitsmarktes sehen.

Hong Kong: Beschleunigung der Pläne zur Wiedereröffnung

Aufgrund zurückgehender Corona-Fälle beschleunigt Hongkong seine Pläne zur Wiedereröffnung. Diese beziehen sich anfangs nur auf das Tragen von Masken und die Öffnung von Freizeiteinrichtungen, jedoch soll auch die nächste Phase der Öffnungsschritte um zwei Wochen vorgezogen werden. Konjunkturell gibt diese Nachricht Auftrieb, nachdem das BIP zuletzt deutlicher als erwartet eingebrochen ist. So sank das BIP im Zeitraum Januar bis März um 4 % gegenüber dem Vorjahr, wie gestern mitgeteilt wurde. Erwartet wurde ein Rückgang um 1,3 %.

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem EUR favorisiert. Ein Überschreiten des Widerstandsniveaus bei 1.0950 – 1.0980 neutralisiert den positiven Bias des USD.

Viel Erfolg!