George Orwell sagte einmal über die gesellschaftliche Hierarchie: "Alle sind gleich. Aber manche sind gleicher als die anderen". Dasselbe gilt für die Finanzmärkte, wobei einige Märkte wichtiger sind als andere.

Was macht also einen Markt wichtig?

Die Größe spielt natürlich eine Rolle, aber sie ist nicht der einzige Faktor. So ist beispielsweise der Devisenmarkt, der bei weitem größte Markt der Welt (mit einem täglichen Umsatz von 4 Billionen Dollar), in Bezug auf seine Beziehungen mit anderen Märkten aber eher ein Mitläufer als ein Leader.

Als Makro-Anlagestratege schätze ich den Informationsgehalt mehr als alles andere. Für mich sind die wichtigsten Märkte diejenigen, die mir am besten dabei helfen, das große Narrativ und den Konsens zu entschlüsseln, der in den Vermögenspreisen zum aktuellen Zeitpunkt enthalten ist.

Da man sich derzeit so sehr darauf konzentriert, was die Fed gegen die steigende Inflation unternehmen wird, verfolge ich den Markt für inflationsindexierte US-Staatsanleihen genauer als jeden anderen. Alles, was Sie über diesen Markt wissen müssen, ist, dass beim Kauf einer inflationsindexierten Anleihe die Kupons, die Sie erhalten, das Produkt aus den so genannten "Realrenditen" und der tatsächlichen Inflation zum Zeitpunkt der Kuponzahlungen sind.

Es gibt vier Gründe, warum die Realrenditen langfristiger US-Staatsanleihen für die globalen Finanzmärkte so extrem wichtig sind:

- Die Preisbildung für alle finanziellen Vermögenswerte erfordert einen risikolosen Zinssatz, d.h. die Rendite eines risikolosen Vermögenswerts.

- Für die Bewertung von Vermögenswerten mit langfristigen Cashflows wird ein langfristiger risikofreier Zinssatz benötigt.

- Da die Anleger nur an realen (inflationsbereinigten) Renditen interessiert sind, interessiert sie nur der reale risikofreie Zinssatz.

- Angesichts der Größe der US-Märkte und des Status des Dollar als Reservewährung wird der langfristige reale risikolose US-Satz oft als der langfristige reale risikofreie Satz der Welt akzeptiert.

Da die Geldpolitik über langfristige Zinssätze und reale Zinssätze wirkt, sagen die realen Renditen langfristiger Staatsanleihen viel darüber aus, ob der Markt eine lockere oder straffe Geldpolitik erwartet.

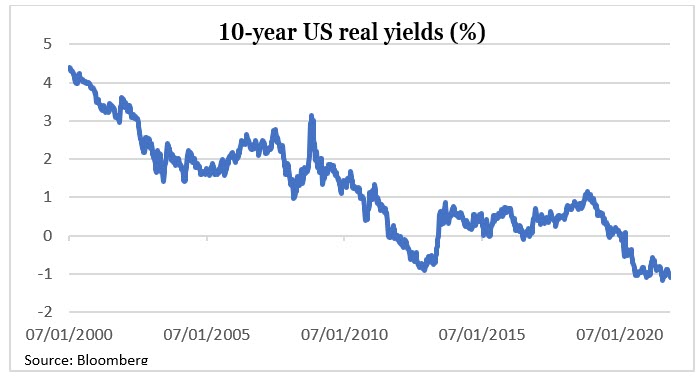

Angesichts der Tatsache, dass die 10-jährige US-Realrendite (die reale Rendite einer inflationsindexierten Staatsanleihe mit 10-jähriger Laufzeit) derzeit bei minus 1,1 % und damit nicht weit von ihrem historischen Tiefststand entfernt liegt (siehe nachstehendes Schaubild), können wir mit Sicherheit sagen, dass der Markt davon ausgeht, dass die Federal Reserve noch lange Zeit eine sehr lockere Geldpolitik betreiben wird.

Das ist der Grund, warum die Anleger reihenweise Aktien gekauft haben. Sie gehen davon aus, dass ihnen die Bowle nicht so bald weggenommen wird.

Aber was ist mit der Inflation? Weiß der Markt nicht, dass die Verbraucherpreisinflation im letzten Monat mit 6,2 % ein 30-Jahres-Hoch erreicht hat?

An der Wall Street gibt es ein Sprichwort: "Don’t fight the Fed." Damit ist gemeint, dass man die US-Zentralbank nicht hinterfragt, sondern akzeptiert, was sie einem sagt. Und im Moment sagt uns die Fed, dass die Inflation "vorübergehend" sein wird (das Codewort für "Kein Handlungsbedarf").

Nachfolgend sind die drei wichtigsten Aussagen aus der Pressekonferenz des Vorsitzenden der Federal Reserve Jerome Powell in der vergangenen Woche aufgeführt:

- "Die Inflation, die wir beobachten, ist nicht wirklich auf einen angespannten Arbeitsmarkt zurückzuführen."

- "Wir sehen keinen beunruhigenden Anstieg der Löhne, und wir erwarten auch nicht, dass es dazu kommen wird."

- "Wir haben noch einen weiten Weg vor uns, um die Maximalbeschäftigung zu erreichen, sowohl in Bezug auf die Beschäftigung als auch auf die Erwerbsbeteiligung."

In Anbetracht der Tatsache, dass Vollbeschäftigung eines der beiden Mandate der Fed ist, sagt Powell im Grunde, dass er es nicht eilig hat, die Zinssätze zu erhöhen.

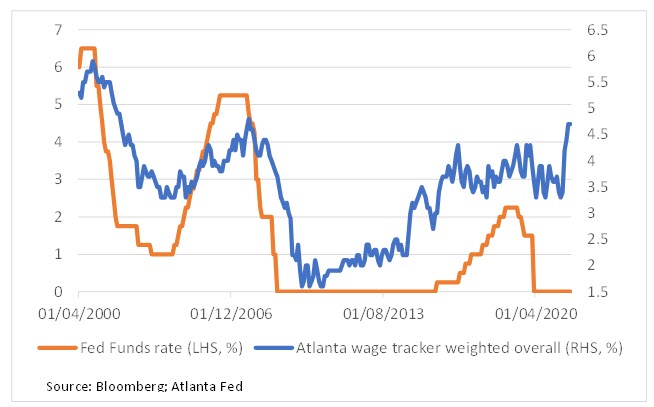

Für den Markt macht es keinen Unterschied, dass die Aussagen Powells nicht durch die Daten gestützt werden. Die Löhne steigen mit 4,9 % so schnell wie seit zwanzig Jahren nicht mehr (siehe Grafik unten). Die Lohnstückkosten steigen um 4 % und damit so stark wie seit dreißig Jahren nicht mehr. Die Zahl der Unternehmen, die melden, dass freie Stellen schwer zu besetzen sind, ist so hoch wie nie zuvor.

Nach zwanzig Jahren intensiver Beobachtung der Fed, als ich an der Wall Street arbeitete, habe ich gelernt, dass die Zentralbank weder unfehlbar ist noch ihre Politik narrensicher ist.

Die Äußerungen von Powell sind jedoch so weit von der Realität entfernt, dass ich nicht glauben kann, dass seine Aussagen auf bloßer Unwissenheit beruhen. Könnte es einen anderen Grund für seine unglaubliche Sorglosigkeit geben?

Nun, zufällig endet Powells Amtszeit in zwei Monaten, und US-Präsident Joseph Biden wird in den nächsten Tagen seine Nominierung für den nächsten Vorsitzenden der Fed bekannt geben. Was, wenn Powell beschlossen hat, dass er, um eine zweite Amtszeit zu bekommen, den Präsidenten der Vereinigten Staaten davon überzeugen muss, dass er nichts tun würde, was die Party stören könnte? Könnte es sein, dass er in Wirklichkeit weniger dovish ist, als er klingt?

Ich glaube, dass ein weiterer Faktor hinter den derzeit extrem niedrigen langfristigen Realrenditen die Markterwartung ist, dass Lael Brainard, eine vom progressiven Flügel der Demokratischen Partei unterstützte "Supertaube", gute Chancen auf den Spitzenposten der Fed hat.

Kurz gesagt: Die unmittelbaren Aussichten für die Realrenditen und den Aktienmarkt hängen davon ab, wen Biden als nächsten Vorsitzenden der Federal Reserve nominieren wird.

Für wen wird sich Biden entscheiden? Meiner Meinung nach ist die Antwort ganz einfach.

Biden steht vor großen Problemen im In- und Ausland. Seine Partei hat gerade eine große Wahl in Virginia verloren; sein Gesetz über Sozialausgaben steckt in einer Sackgasse; seine Verhandlungen mit dem Iran sind festgefahren; sein Aufruf an die Saudis letzte Woche, die Ölproduktion zu erhöhen, stieß auf taube Ohren.

Meiner Meinung nach braucht Biden jemanden, der das Bestätigungsverfahren des Senats reibungslos durchlaufen kann. Im Moment hat Powell eine viel stärkere parteiübergreifende Unterstützung als Brainard in einem 50/50-Senat.

Also ja, ich denke, Biden wird Powell nominieren. Wenn ich richtig liege, dürften die Realrenditen steigen.

Angesichts der aktuellen Wechselbeziehung zwischen realen Renditen und anderen Märkten habe ich den Abonnenten meines Blogs empfohlen, den iShares TIPS Bond ETF (NYSE:TIP) leer zu verkaufen, den USD zu kaufen und den VIX über den iPath® Series B S&P 500® VIX Short-Term Futures™ ETN (NYSE:VXX) zu kaufen.

Diese Art von Trades ist weder etwas für Anfänger noch für Zartbesaitete. Ich würde ihnen empfehlen, in den nächsten Wochen große Vorsicht walten zu lassen, da das Risiko einer Neubewertung der langfristigen risikofreien Zinssätze steigt.

Wenn ich richtig liege, werden sich Financials besser entwickeln als Tech und Utilities besser als Consumer Discretionary. Und Cash wird alles andere outperformen.

Diese Aktienstrategien könnten Ihr Portfolio beflügeln!

ProPicks KI erobert neue Märkte – jetzt auch in Deutschland! Bisher bekannt für ihre herausragenden Ergebnisse auf dem US-Aktienmarkt, liefert ProPicks KI von Investing.com jetzt smarte Aktienportfolios für Deutschland, Deutschland und andere internationale Märkte. Ob die USA, Europa oder spannende Schwellenländer: Unsere Strategien sind weltweit erfolgreich. Ein Beispiel? Die „Tech Stars“-Strategie hat 2024 den S&P 500 fast um das Doppelte geschlagen. Auch Alpha Germany Select begeistert: Mit einer Performance von +340 % und einem 10-jährigen Backtest überzeugt sie als eine zuverlässige Strategie für den deutschen Markt. Welches deutsche Unternehmen startet wohl als nächstes richtig durch?

ProPicks-KI freischalten