- Inversionen der Renditekurve, wie wir sie derzeit erleben, sind Vorboten von Rezessionen.

- Banken nutzen Laufzeit- und Kreditarbitrage, um Gewinne zu erzielen.

- Unser Indikator für die Rentabilität der Kreditvergabe befindet sich auf einem 25-Jahres-Tief, was zu einer Verschärfung der Kreditkonditionen führt.

- Diesmal ist es nicht anders, aber durch die Anreizzahlungen während der Pandemie ist alles etwas anders.

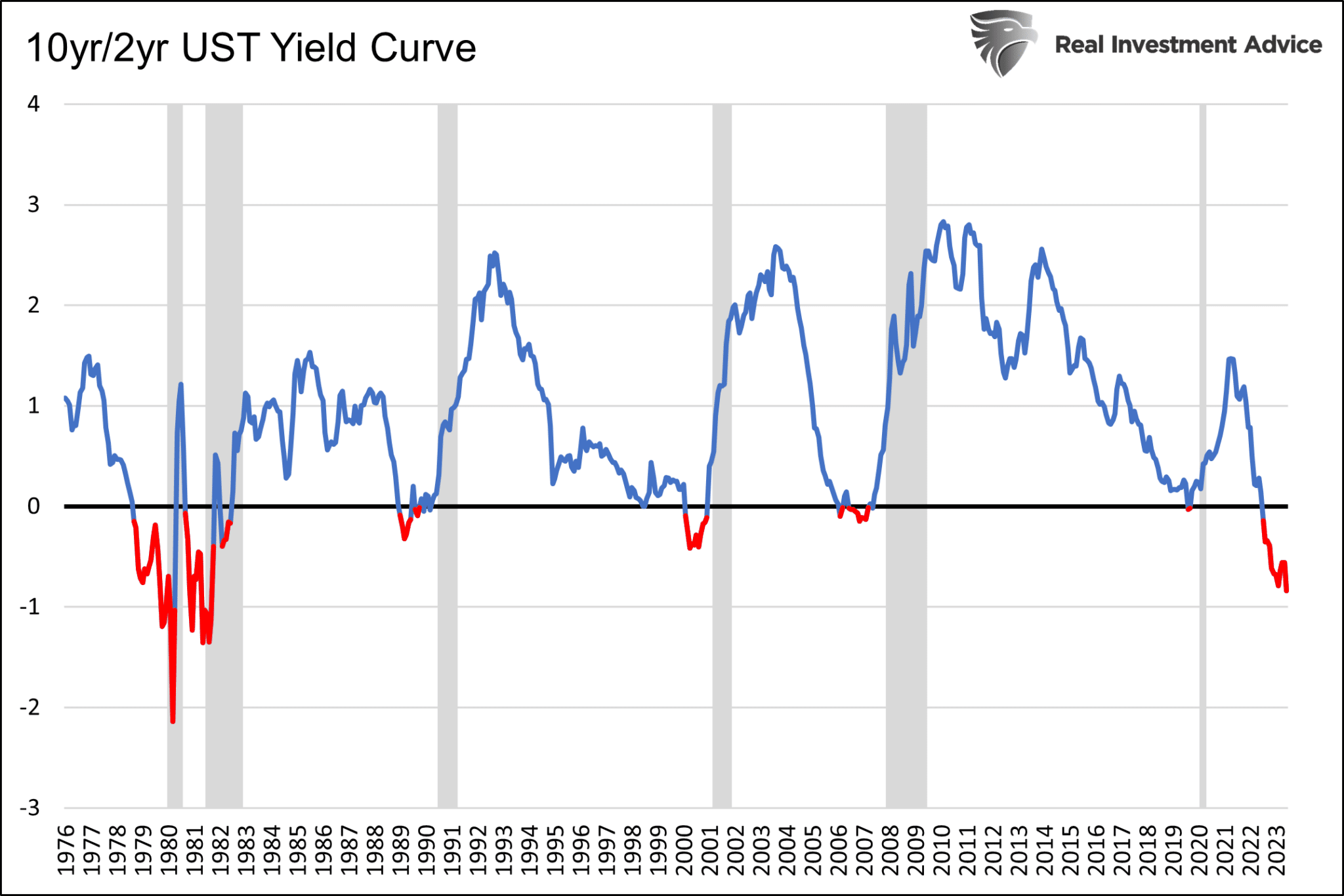

Führende Wirtschaftswissenschaftler, Präsidenten der Federal Reserve und die meisten Anleger verfolgen die Form der Renditekurven von Staatsanleihen. Sie verfolgen sie nicht unbedingt, weil sie sich für die technischen Einzelheiten des Anleihemarktes interessieren. Tatsächlich sind sie zuverlässige Vorboten von Rezessionen. Allen sechs der letzten Rezessionen ging eine Inversion der Renditekurve voraus.

Die meisten Kurven sind seit über einem Jahr invertiert, aber Investoren und Experten fragen sich, ob diesmal alles anders ist. Könnte die derzeitige Inversion zu einem anhaltenden Wirtschaftswachstum führen und uns an einer Rezession vorbeischrammen lassen?

Wir sind der Meinung, dass es dieses Mal nicht anders ist, die Situation aber einzigartig ist.

Aktuelle Renditekurven

Das erste Schaubild unten, das den Spread zwischen zehnjährigen und zweijährigen US-Renditen darstellt, ist ein Beweis dafür, dass jede Inversion seit 1980 eine Rezession eingeläutet hat. Die letzten vier Rezessionen begannen erst, als die inverse Kurve wieder einen positiven Wert erreichte.

Die Renditekurve ist seit über zwölf Monaten invertiert und viel tiefer als die Inversionen, die zu den drei vorherigen Rezessionen führten. Diese Inversion sieht eher wie die der frühen 1980er Jahre aus. Wenn wir die pandemiebedingte Rezession des Jahres 2020 aufgrund ihrer Anomalien ausklammern, betrug die durchschnittliche Zeitspanne zwischen der ersten Inversion der Renditekurve und der vom NBER offiziell als Rezession bezeichneten Phase 16 Monate.

Die Kurve der 2- und 10-jährigen Renditen ist zwar die am meisten beachtete Kurve, kann aber auch einschränkend wirken, da sie nur für diejenigen gilt, die im Bereich der zwei- und zehnjährigen Laufzeiten Kredite aufnehmen und vergeben. Beispielsweise ist die 2-Jahres-/10-Jahres-Kurve für eine Bank, die Kundeneinlagen zur Vergabe von Konsumentenkrediten mit fünfjähriger Laufzeit verwendet, weniger kritisch. In diesem Fall liegt das Hauptaugenmerk der Bank wahrscheinlich auf dem Spread zwischen dreimonatigen und fünfjährigen Papieren.

Das folgende Schaubild zeigt die vielen Variationen der Treasury-Kurven und gibt einen Überblick über die Form der kumulierten Treasury-Renditekurve.

Wie man sieht, sind zehn der zehn meistbeachteten Renditekurven invertiert. Die Grafik verdeutlicht, dass seit 1980 nur 50 % der Kurven invertieren mussten, um Rezessionen auszulösen.

Nachdem wir zunächst den aktuellen Stand der Zinsstrukturkurven untersucht haben, wollen wir nun herausfinden, warum die Zinsstrukturkurve einen so großen Einfluss auf die Wirtschaft hat.

Die US-Wirtschaft lebt von Schulden

In dem Beitrag "Speak Loudly Because You Carry a Small Stick" haben wir der Fed einen Rat gegeben. Die heutige Wirtschaft ist stärker fremdfinanziert und daher stärker von niedrigen Zinssätzen abhängig als je zuvor in der Geschichte des Landes. Daher haben wir der Fed geraten, mit weiteren Zinserhöhungen vorsichtig zu sein.

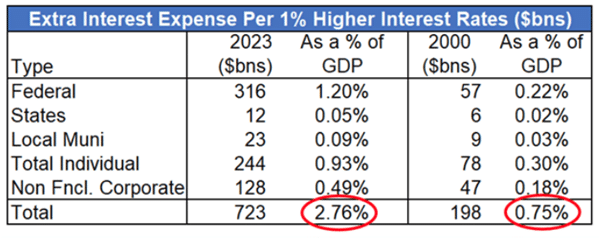

Der folgende Kommentar und die Tabelle aus dem Artikel verdeutlichen, dass jede Erhöhung der Zinssätze um 1 % zu einem Anstieg der Zinsausgaben um 2,76 % des BIP führt. Im Jahr 2000 waren es noch 0,75 %.

Wir verwenden die Rendite der fünfjährigen Anleihe als Näherungswert für die Zinssätze, um zu ermitteln, wie höhere Zinssätze die Konjunktur über die Zeit dämpfen werden. Die Rendite der fünfjährigen Treasury beträgt derzeit 4,25 % und liegt damit etwa 2,50 % über ihrem Durchschnitt der letzten 12 Jahre von 1,75 %. Die meisten jetzt fällig werdenden Schulden wurden aufgenommen, als die Zinssätze unter 2 % lagen.

Wenn nur 20 % der Schulden in diesem Jahr fällig werden und verlängert werden, könnten sich die zusätzlichen Zinskosten auf 1,38 % des BIP belaufen. Der Prozentsatz wird weiter steigen, da mehr Schulden fällig und zu höheren Zinssätzen weiter ausgeliehen werden.

Für eine Wirtschaft, die in hohem Maße von der Schaffung neuer Schulden und der Rückzahlung bestehender Schulden abhängig ist, ist alles, was die Bereitschaft zum Verleihen von Geld beeinträchtigt, eine wirtschaftliche Belastung.

Kreditvergabe aus der Sicht der Bank

Es gibt im Wesentlichen zwei Möglichkeiten, wie Banken mit Krediten Geld verdienen. Sie können Zeit oder Bonität arbitrieren. Oft tun sie beides gleichzeitig.

Zeit-Arbitrage oder Laufzeitinkongruenz

Zeitarbitrage ist der älteste Trick, um Geld zu verdienen. Diese Strategie wird als „kurzfristige Aufnahme von Geld“ und „langfristige Vergabe von Geld“ bezeichnet. Banken borgen sich von Einlegern in der Regel zu niedrigeren kurzfristigen Kreditzinsen, während sie Kredite zu höheren längerfristigen Zinsen vergeben.

Das Risiko der Zeitarbitrage besteht darin, dass die kurzfristigen Kreditzinsen über die bestehenden Kreditzinsen ansteigen und die Gewinne schmälern oder ganz auslöschen. Das ist heute der Fall, wie wir bei der Silicon Valley Bank (OTC:SIVBQ) und anderen gesehen haben. Es war auch die Ursache für die Savings and Loan-Krise von 1987-1989.

Das andere Problem, mit dem die Banken aufgrund höherer kurzfristiger Zinssätze konfrontiert sind, ist, dass Einlagen der Bank abfließen, um anderswo höhere Renditen zu erzielen. Die Einlagen, die etwa 85 % der gesamten Bankverbindlichkeiten ausmachen, sind die Grundlage, auf der die Banken Kredite vergeben können.

Je steiler die Zinskurve ist, desto mehr profitieren die Banken und desto größer ist der Anreiz, Kredite auf kurze Sicht aufzunehmen und auf lange Sicht zu vergeben. Damit wird das Wirtschaftswachstum angekurbelt. Umgekehrt hemmen inverse Zinskurven die Kreditvergabe und dämpfen die Konjunktur.

Kreditarbitrage

Je risikobehafteter ein Kreditnehmer ist, desto höher ist der Zinssatz, der für einen Kredit verlangt wird. Banken haben in der Regel eine hohe Bonität, was es ihnen ermöglicht, Kredite zu niedrigeren Zinssätzen aufzunehmen und das Geld zu höheren Zinssätzen an Kreditnehmer mit einer niedrigeren Bonität zu verleihen. Da die Form der Zinsstrukturkurve die Zeitarbitrage stark beeinflusst, spielen die Kreditspreads bei der Kreditarbitrage eine entscheidende Rolle.

Wenn die Renditedifferenz zwischen risikoreichen und weniger risikoreichen Vermögenswerten, d. h. die Kreditspreads, so eng sind, wie derzeit, schmälert das den potenziellen Profit. Folglich besteht für die Banken ein geringerer Anreiz zur Kreditvergabe. Die Kreditspreads, gemessen an Unternehmensanleihen mit BBB-Rating, liegen trotz des erhöhten Rezessionsrisikos unter den langfristigen Durchschnittswerten.

Quantifizierung der Rentabilität von Banken

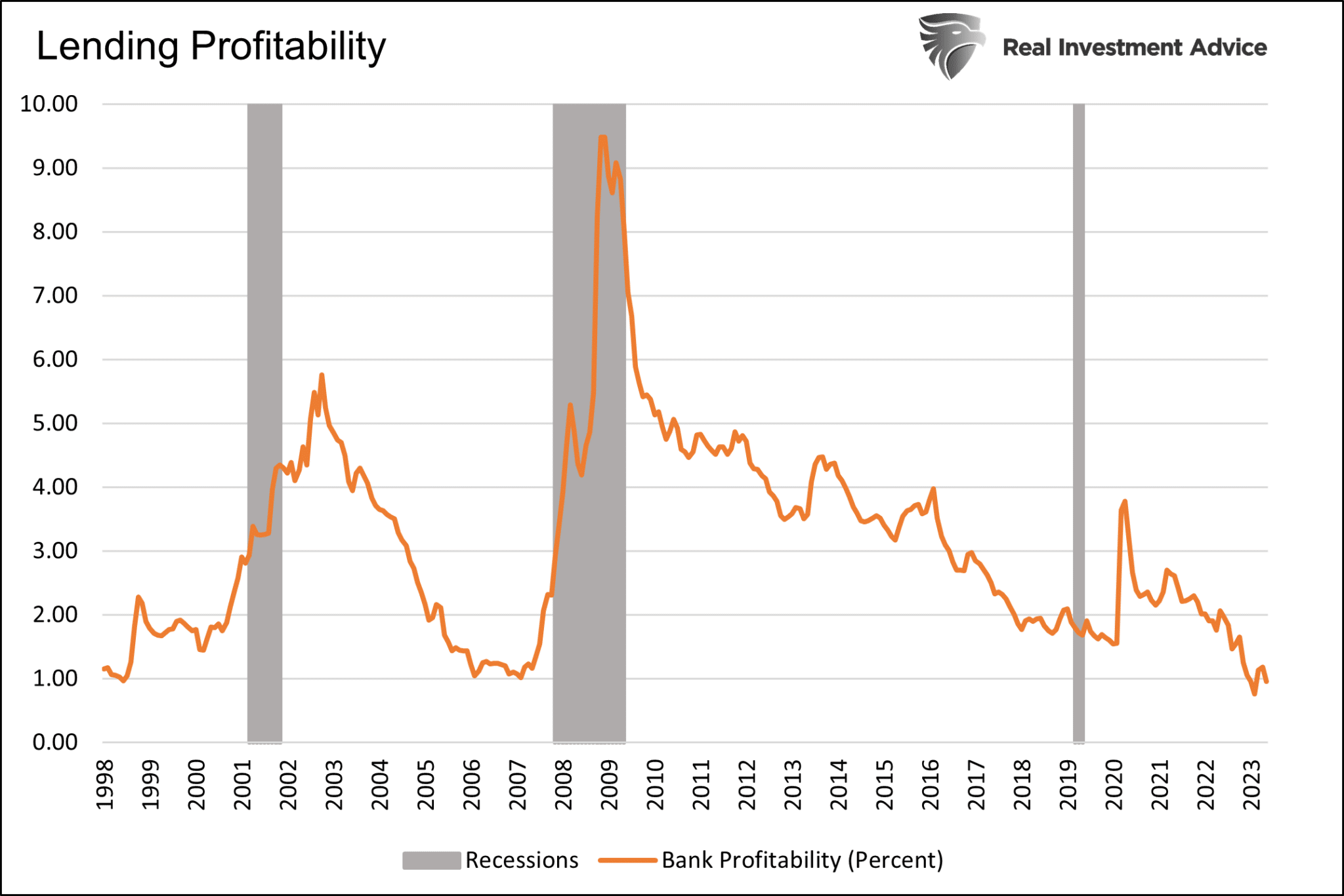

Mit dem Wissen um die beiden Arten der Kreditgeberarbitrage können wir die Rentabilität auf der Grundlage der Renditekurve für zweijährige und zehnjährige Anleihen als Proxy für Zeitarbitrage und der optionsbereinigten Spreads von Unternehmen mit BBB-Rating als Proxy für Kreditarbitrage schätzen. Das folgende Diagramm kombiniert die beiden Wahrscheinlichkeitsmaße, um den Anreiz der Banken zur Kreditvergabe zu quantifizieren.

Es überrascht nicht, dass die letzten drei Rezessionen in einer Zeit stattfanden, in der dieses Proxy-Maß auf oder nahe seinem niedrigsten Stand war. Weiter zurückreichende Daten zu den Kreditspreads liegen uns nicht vor. Der aktuelle Wert ist so niedrig wie seit mindestens 1998 nicht mehr. In Verbindung mit dem geringen Gewinnpotenzial und dem Abfluss der Einlagen ist die Fähigkeit bzw. die Motivation der Banken, Kredite zu vergeben, minimal.

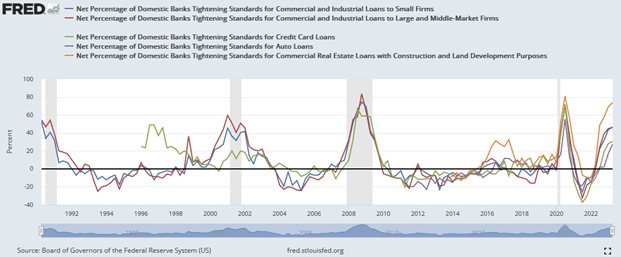

Das nachstehende Schaubild zeigt, dass der Nettoanteil der inländischen Banken, die ihre Kreditbedingungen verschärfen, sich dem Niveau nähert, das vor oder während der letzten vier Rezessionen erreicht wurde.

Diesmal ist die Entwicklung von einmaligen Effekten geprägt

Wenn die Verschuldung die Grundlage der Wirtschaft ist und wenn höhere Zinsen, inverse Renditekurven und enge Kreditspannen die Kreditvergabe behindern, warum ist die Wirtschaft dann scheinbar so robust?

Die massiven Stimuluszahlungen aus der Pandemiephase zirkulieren weiterhin durch die Wirtschaft und gleichen die negativen Auswirkungen der höheren Zinssätze aus.

Die Ökonomen haben schlicht und einfach unterschätzt, wie stark und wie lange die Wirtschaft von den beispiellosen fiskalischen und geldpolitischen Anreizen profitieren würde. Das erklärt, warum die Fed davon ausging, dass die Inflation vorübergehend und nicht dauerhaft sein würde. Es erklärt auch, warum die Ökonomen den Arbeitsmarkt weiterhin unterschätzen. Der erstaunliche Chart und der Tweet unten zeigen, dass Ökonomen den Bericht des Bureau of Labor Statistics zu den Beschäftigtenzahlen in 14 aufeinanderfolgenden Monaten unterschätzt haben.

Fazit

Bleiben die Renditekurven invertiert und die Kreditspreads eng, wird die Kreditvergabe wahrscheinlich noch weiter eingeschränkt werden. Eine derart schwache Kreditvergabe in Verbindung mit dem Auslaufen der Konjunkturmaßnahmen könnte bedeuten, dass uns eine weitere Rezession bevorsteht.

Den Einfluss der Renditekurve kann man nicht wegdiskutieren! Wie bereits erwähnt, dauert es von der Inversion bis zur Rezession in der Regel 16 Monate. Bereits an Thanksgiving (November) könnte sich eine Rezession abzeichnen, wenn man den Durchschnitt der Daten zugrunde legt.

Wir geben jedoch zu bedenken, dass die Rezession und der Aufschwung durch die Pandemie in ihren wirtschaftlichen Auswirkungen völlig einzigartig verliefen. Wir raten bei Prognosen zu Vorsicht. Eine Rezession ist zwar wahrscheinlich, aber die Wirtschaft profitiert immer noch von den Konjunkturmaßnahmen - die Folgen lassen sich nur schwer abschätzen.