Auf dem turbulenten Parkett der Finanzmärkte ereignen sich ständig Veränderungen und Überraschungen. Doch selten hat eine Anlageklasse eine so bemerkenswerte Transformation durchlaufen wie der Rentenmarkt in diesem Jahr. Nach einem mageren letzten Jahr, das von Unsicherheiten und Zurückhaltung geprägt war, hat sich 2023 zu einem wahren Fest für Bondinvestoren entwickelt.

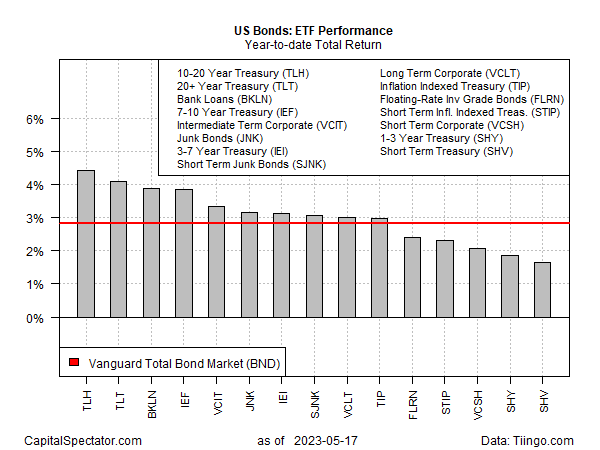

Der iShares 10-20 Year Treasury Bond ETF (NYSE:TLH) ist im diesjährigen Performance-Rennen mit einem Plus von 4,4 % das Zugpferd. Auf dem zweiten Platz folgt der iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT) mit einem Plus von 4,1 %.

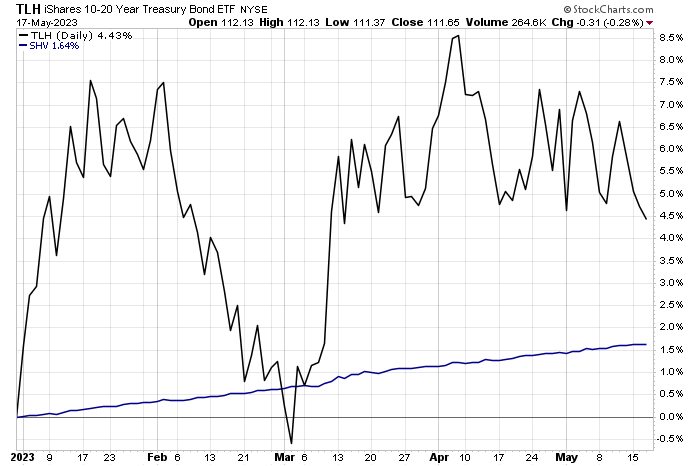

Der Weg an die Spitze war recht dornig. Wie das nachstehende Diagramm zeigt, hat sich der TLH seit Jahresbeginn sehr uneinheitlich entwickelt. Noch Anfang März verzeichnete TLT einen leichten Verlust für das Jahr. Im Vergleich dazu hat der Cash-Proxy (SHV), der im bisherigen Jahresverlauf am schwächsten abgeschnitten hat, eine ruhige Fahrt genossen und liegt derzeit für das Jahr um 1,6 % höher.

Ein Faktor, der den Treasuries zugute kommt, ist die Erwartung, dass die US-Notenbank auf der bevorstehenden FOMC-Sitzung am 14. Juni eine Pause bei ihren Zinserhöhungen einlegen wird. Der Futures-Markt für Fed Funds preist eine 68%ige Wahrscheinlichkeit dafür ein, dass die Zentralbank ihren Zielsatz unverändert in einer Spanne zwischen 5,0 % und 5,25 % belassen wird. Sollte das zutreffen, wäre es das erste Mal seit mehr als einem Jahr, dass die Fed die Zinsen nicht anhebt.

Die Annahme, dass die straffere Geldpolitik ihrem Ende zugeht, hat dem Anleihemarkt in diesem Jahr insgesamt Auftrieb gegeben. Alle ETFs im Bond Fund Opportunity Set von CapitalSpectator.com verzeichnen im Jahr 2023 Gewinne, einschließlich des breiten Investment Grade Proxy (BND), der im bisherigen Jahresverlauf um 2,8 % gestiegen ist.

Die größte Ungewissheit für Anleihen - insbesondere für Staatsanleihen - besteht derzeit darin, wie und wann der Streit um die Schuldenobergrenze in den USA beigelegt wird. Obwohl Präsident Biden „zuversichtlich“ ist, dass die USA mit ihren Schulden nicht in Verzug kommen wird, gibt es nach mehreren Gesprächsrunden immer noch keine Neuigkeiten über eine Einigung zwischen dem Weißen Haus und den Republikanern im Repräsentantenhaus. Unterdessen warnt Finanzministerin Yellen, dass der Regierung bereits am 1. Juni das Geld ausgehen wird, um Rechnungen zu bezahlen, wenn der Kongress nicht handelt.

Es gibt jedoch einige politische Hürden zu überwinden, darunter besorgte Demokraten im Senat, die den Präsidenten davor „warnen, Dingen zuzustimmen, die Amerikanern mit niedrigem Einkommen schaden oder den Kampf gegen den Klimawandel untergraben würden“, berichtet The Hill.

Dennoch äußerte sich der Sprecher des Repräsentantenhauses McCarthy jüngst gegenüber CNBC optimistisch: „Ich denke, dass es am Ende des Tages nicht zu einem Zahlungsausfall kommen wird.“

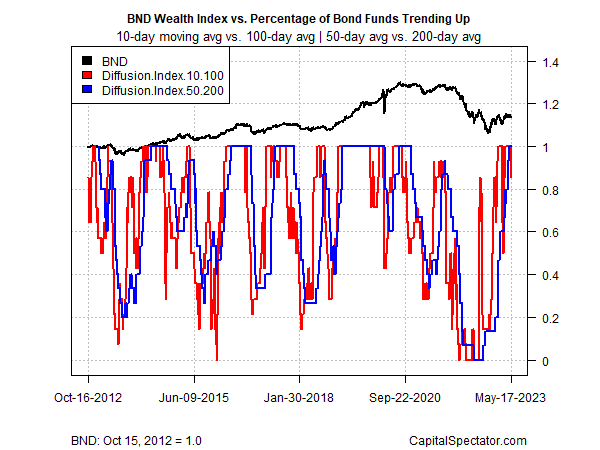

Der Anleihemarkt scheint der gleichen Meinung zu sein - zumindest scheint es so, wenn man das Momentum-Profil aller oben genannten ETFs betrachtet. Die Verwendung einer Reihe von gleitenden Durchschnitten zur Quantifizierung der allgemeinen Tendenz der Preise signalisiert ein starkes Aufwärtsmomentum in den letzten Tagen. Die breite Masse erwartet also einen positiven Ausgang. Die Kehrseite der Medaille: Es gibt wenig Toleranzen für Enttäuschungen, wenn die Realität hinter den Erwartungen zurückbleibt.