Nein, es sind zahlreiche Drohnen, die derzeit über New Jersey, New York und Maryland unterwegs sind – und das regelmäßig zwischen 18 und 23 Uhr. Berichten zufolge sind diese Drohnen so groß wie ein SUV, was sie wohl kaum zum Spielzeug für Hobbyflieger macht.

Solche mysteriösen Sichtungen lassen manche an den legendären Radiobeitrag von Orson Welles am 30. Oktober 1938 denken. Seine fiktive „Krieg der Welten“-Sendung über eine Mars-Invasion versetzte die Zuhörer, die die Einführung verpasst hatten, in kollektive Panik.

Was hat das mit dem Aktienmarkt zu tun? Manchmal fühlen sich Anleger wie in einem Science-Fiction-Szenario. Die wahre Bedrohung besteht jedoch nicht in den Drohnen am Himmel, sondern in zu vielen Bullen am Markt. Hier sind sechs Anzeichen, warum Investoren vorsichtig werden sollten:

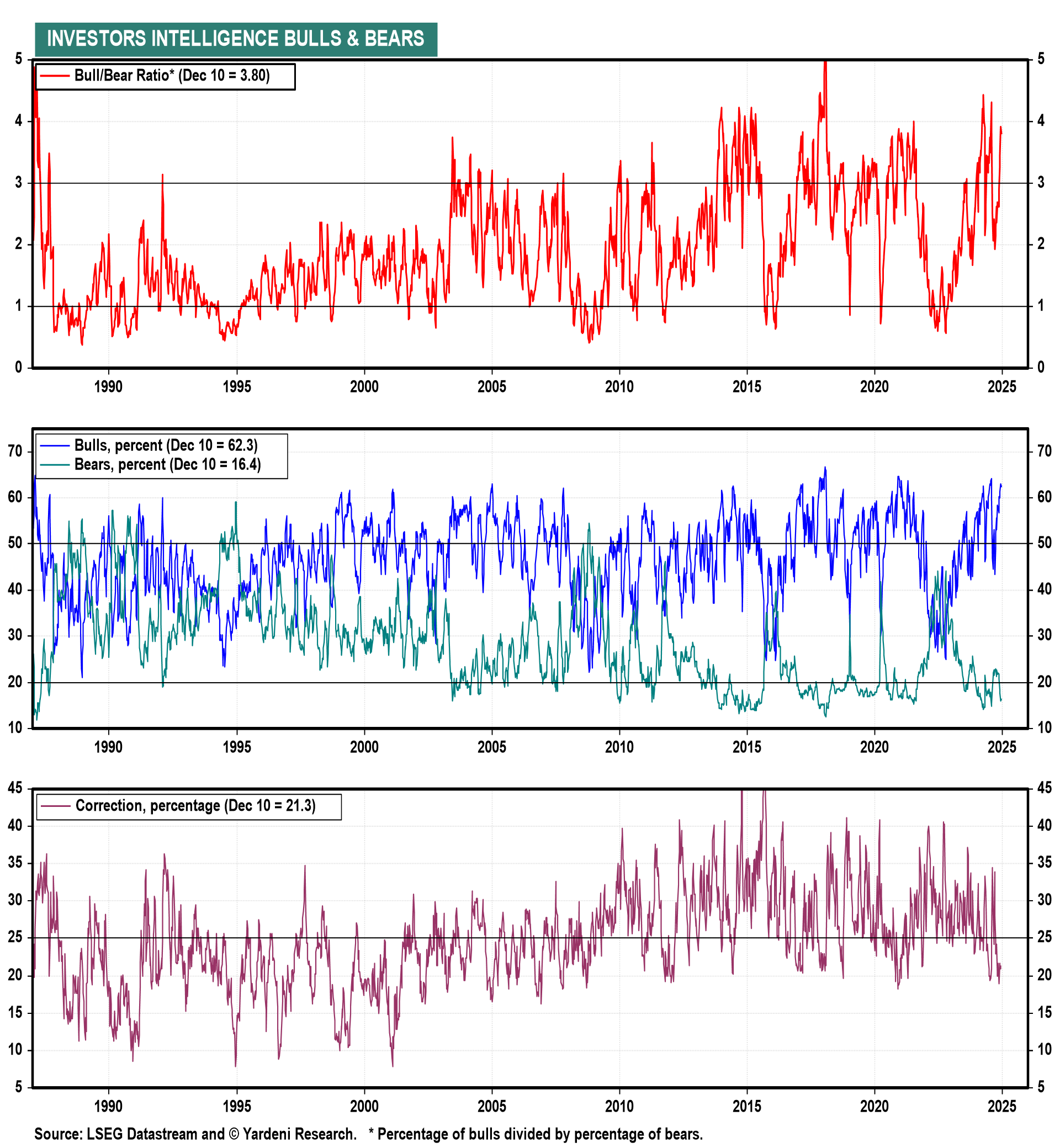

1. Bull/Bear-Ratio: Zu viele Optimisten

Die Anlegerstimmung ist aktuell extrem bullish – ein typisches Warnsignal für Kontraindikatoren. Der Bull/Bear-Ratio von Investors Intelligence lag letzte Woche bei einem auffällig hohen Wert von 3,80. 62,3 % der Anleger sind optimistisch gestimmt, nur 16,4 % bearish und 21,3 % erwarten eine Marktkorrektur. Solche Zahlen deuten darauf hin, dass der Markt möglicherweise überkauft ist.

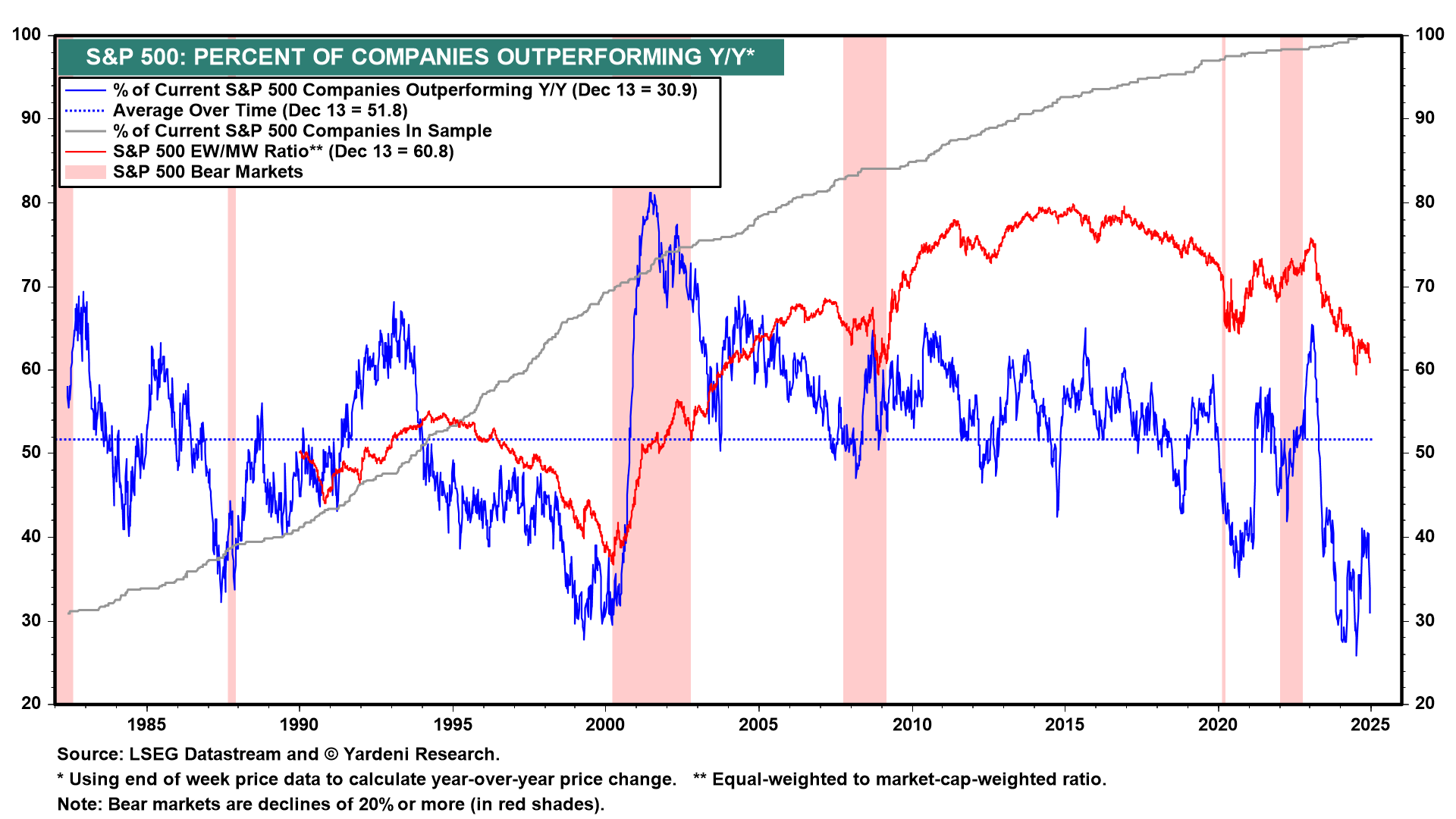

2. Marktbreite: Wenige Gewinner, viele Mitläufer

Trotz des breiten Optimismus fällt die Marktbreite beunruhigend gering aus. Nur 30,9 % der S&P-500-Unternehmen schlagen derzeit den Index im Jahresvergleich. Das zeigt, dass die Rally auf wenige große Gewinner gestützt ist, während viele Unternehmen hinterherhinken – ein fragiles Fundament für nachhaltige Kursgewinne.

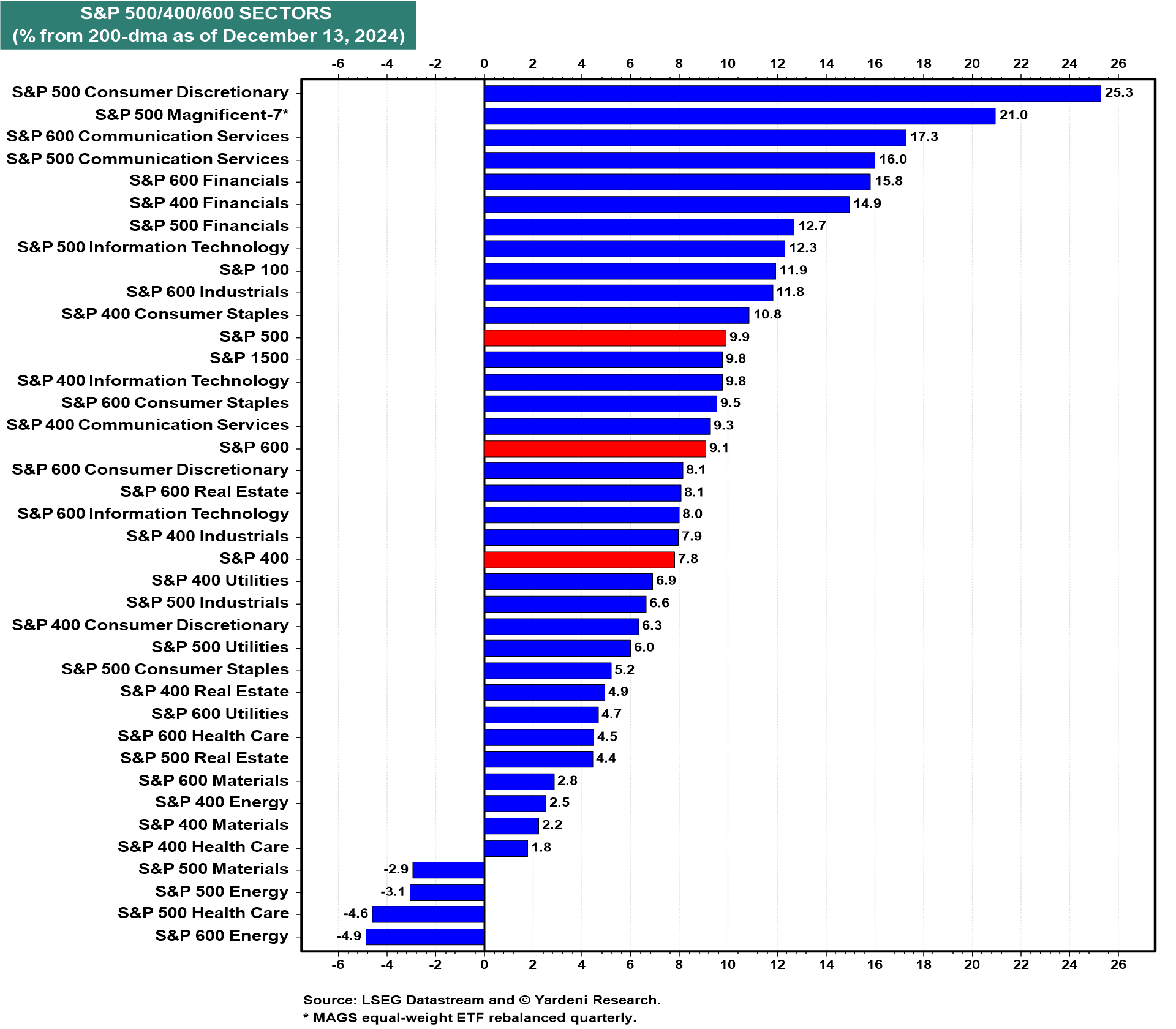

3. 200-Tage-Durchschnitt: Überhitzung?

Der S&P 500 liegt aktuell 10 % über seinem 200-Tage-Durchschnitt, und der „Magnificent-7 ETF“ sogar 21 % darüber. Auch Finanzwerte wirken überkauft. Solche Abweichungen signalisieren häufig Gewinnmitnahmen, besonders nach einem so starken Lauf.

4. Euphorische Schlagzeilen: Achtung, Kontraindikator!

Die aktuelle Ausgabe von Barron’s trägt den verheißungsvollen Titel: „Warum der Aktienmarkt 2025 um weitere 20 % steigen könnte“. Solche optimistischen Prognosen in der Presse sind oft ein verlässlicher Kontraindikator. Auch wenn ein langfristiger Anstieg plausibel ist, könnten kurzfristig Rücksetzer drohen.

5. Insiderverkäufe: Vorsicht angesagt

Michael Brush, ein Insider-Experte, weist darauf hin, dass das Verhältnis von Insiderverkäufen zu -käufen so hoch ist wie seit zehn Jahren nicht mehr. Besonders in Technologie-, Konsum- und Bankaktien (NASDAQ:KBWB) verkaufen Insider massiv. Pharma, Biotech und Medizintechnik wirken dagegen stabiler. Dieser Verkaufsdruck signalisiert, dass selbst Führungskräfte nervös werden könnten.

6. Fundamentale Risiken: Was die Fed tun könnte

Am 18. Dezember steht die nächste Sitzung der US-Notenbank an. Allgemein wird eine Zinssenkung um 25 Basispunkte erwartet, allerdings mit hawkischen Untertönen. Ein Ausbleiben dieser Senkung könnte den Markt auf dem falschen Fuß erwischen und die aktuelle Rally ins Stocken bringen. Zudem könnten viele Anleger zum Jahresbeginn aus steuerlichen Gründen Gewinne mitnehmen und ihre Portfolios umschichten.

Fazit:

Die Zeichen stehen auf Vorsicht. Während die breite Masse noch von weiteren Kursgewinnen träumt, sprechen Insiderverkäufe, überkaufte Indikatoren und mögliche politische Unruhen dafür, dass der Markt in den kommenden Monaten turbulenter werden könnte. Wer vorbereitet ist, wird nicht von plötzlichen Rücksetzern überrascht.