- Der VIX ist obsolet geworden, und die institutionellen Anleger sind sich einig.

- Der zunehmende Einsatz von 0DTE-Optionen hat seine Fähigkeit beeinträchtigt, die Marktvolatilität genau wiederzugeben.

- Daher hat die CBOE den VIX1D als neues Barometer für die Marktvolatilität eingeführt.

Wahrscheinlich kennen Sie den bisher führenden Volatilitätsindex, den VIX. In diesem Artikel möchte ich erläutern, warum viele Anleger, insbesondere institutionelle Anleger, seine Nützlichkeit in Frage stellen und ihn für veraltet halten. Darüber hinaus möchte ich auf Einzelheiten zu einem neuen Volatilitätsindex eingehen, der am vergangenen Montag als potenzielle Alternative zum VIX aufgelegt wurde.

Der VIX wurde 1993 von der Chicago Board Options Exchange (CBOE) eingeführt. Er stellt die implizite Volatilität des S&P 500 für die nächsten 30 Tage dar. Der VIX ist auch unter anderen Namen wie Angstindex, Stimmungsindex, CBOE VIX oder S&P 500 VIX bekannt.

Der Index wird in Echtzeit auf Grundlage der Preise von Optionen auf den S&P 500 berechnet, d.h. Optionen, die am 3. Freitag eines jeden Monats verfallen und Optionen, die jeweils freitags verfallen.

Ein Anstieg des VIX ist häufig ein Signal für erhöhte Risiken am Aktienmarkt. Steigt der VIX über die 20er-Marke, ist das in der Regel ein Zeichen für Nervosität der Anleger.

Ein rückläufiger VIX signalisiert Potenzial für steigende Kurse an den Börsen, denn eine geringere Volatilität geht mit einem geringeren Risiko einher. Wenn der Index unter die 20er-Marke fällt, lässt das darauf schließen, dass die Anleger ruhig und optimistisch gestimmt sind.

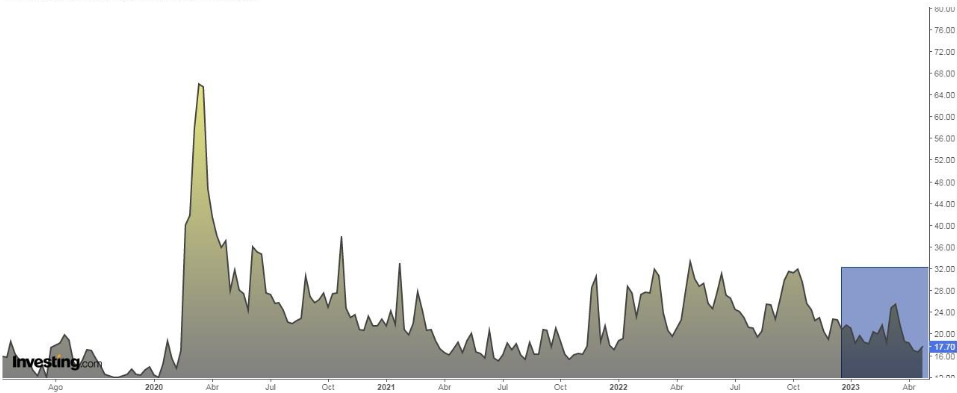

Der VIX lag letzte Woche und am Montag bei 16 und damit so niedrig wie seit den letzten Monaten des Jahres 2021 nicht mehr. Angesichts des aktuellen Szenarios (hohe Inflation, geldpolitischer Straffungszyklus mit Zinserhöhungen, Krieg in der Ukraine und Angst vor einer Rezession) sind diese Werte zu niedrig.

Im März stieg der VIX nur marginal, obwohl in diesem Zeitraum die zweit- und drittgrößten Bankenzusammenbrüche in der Geschichte der Vereinigten Staaten zu starken Einbrüchen an den Aktienmärkten führten.

Trotz eines gewissen Anstiegs erreichte er innerhalb eines Tages nicht einmal annähernd das Niveau, das er vor einem Jahr bei vielen Gelegenheiten erreicht hatte.

Der Grund dafür, warum der VIX kaum ausschlägt und die Realitäten nur unzureichend widerspiegelt, ist die steigende Nachfrage und Verwendung von 0DTE-Optionen durch die Anleger.

Diese Optionen haben einen täglichen Verfall (Montag bis Freitag), daher der Name 0DTE (Zero Days to Expiration - Null Tage bis zum Verfall). Diese Besonderheit hat zu einem unaufhaltsamen Anstieg ihrer Nachfrage und Verwendung geführt, was sich negativ auf die Fähigkeit des VIX auswirkt, die Volatilität des Marktes genau wiederzugeben.

Die typische Strategie bei 0DTE-Optionen besteht darin, einen Trade zu Beginn der Handelssitzung einzugehen und ihn vor ihrem Ende zu schließen.

Diese Optionen werden von Anlegern häufig genutzt, wenn wichtige Wirtschaftsdaten wie Inflation, BIP, Beschäftigungszahlen (ohne Landwirtschaft) und Zinsentscheidungen der Federal Reserve unmittelbar anstehen.

Das Ziel besteht darin, von schnellen Marktbewegungen zu profitieren und in kurzer Zeit Gewinne zu erzielen - was natürlich auch mit hohem Risiko verbunden ist.

0DTE-Optionen haben im Laufe des Jahres bis zu 250 Fälligkeiten, was deutlich mehr ist als die 52 Fälligkeiten bei wöchentlichen Optionen und die 12 Fälligkeiten bei monatlichen Optionen. Infolgedessen werden viel mehr Transaktionen mit 0DTE-Optionen ausgeführt, was ihr hohes Handelsvolumen begründet.

Diese Art von Optionen liegt voll im Trend. Im 3. Quartal des vergangenen Jahres machten sie beispielsweise mehr als 40 % des gesamten Optionsvolumens im S&P 500 aus, fast doppelt so viel wie sechs Monate zuvor.

Die Popularität von 0DTE-Optionen stieg sprunghaft an, als Anleger versuchten, von den explodierenden Volumina in „Meme“-Aktien zu profitieren, die später einen erheblichen Rückgang verzeichneten.

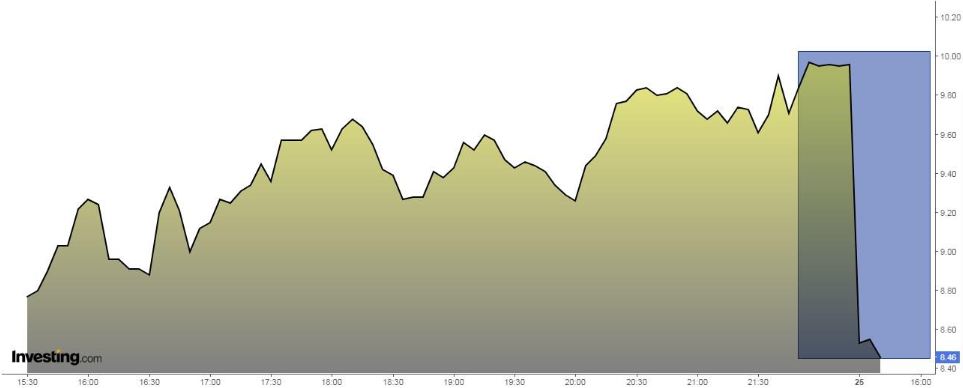

Das hohe Volumen der 0DTE-Optionen verzerrt die Realität - und damit auch den VIX. Daher hat die CBOE eine neue Version des VIX mit der Bezeichnung CBOE 1-Day Volatility Index (VIX1D) aufgelegt, um die durch die 0DTE-Optionen ausgedrückte Stimmung zu erfassen, denn schließlich soll der VIX ein Barometer der Anlegerstimmung über einen Monat sein. Im Gegensatz dazu werden 0DTE-Optionen in Minuten und Stunden gemessen, nicht in Tagen oder Wochen.

Hier der Chart für den VIX1D für Montag und Dienstag. Wenn sich dieser neue Volatilitätsindex durchsetzt, werden die Anleger einen besseren Einblick in die Marktvolatilität erhalten als bisher.

Passend zu diesem Thema seien hier einige Könige im Bereich der Aktienvolatilität genannt: Aclarion (NASDAQ:ACON), EUDA Health Holdings (NASDAQ:EUDA), Netcapital (NASDAQ:NCPL), Caravelle International (NASDAQ:CACO), Tempo Automation (NASDAQ:TMPO), Mangoceuticals (NASDAQ:MGRX), NextPlat (NASDAQ:NXPL), Powerbridge Technologies (NASDAQ:PBTS) und Biomerica (NASDAQ:BMRA).

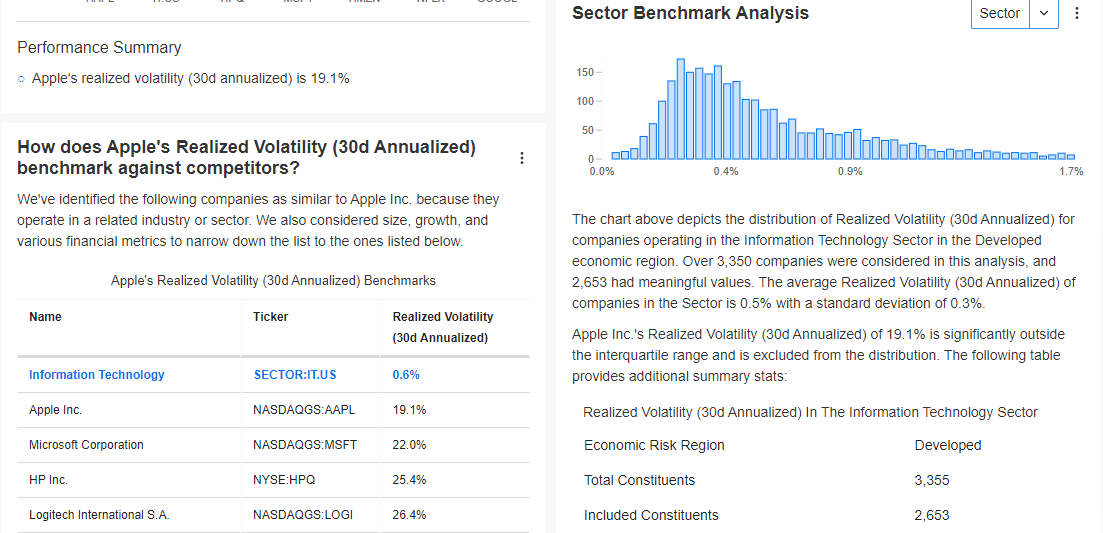

Quelle: InvestingPro

Das InvestingPro-Tool ermöglicht es Ihnen, die Volatilität von Aktien zu überwachen, indem es Echtzeit-Rankings und Auflistungen der am stärksten und am wenigsten volatilen Aktien erstellt, an denen Sie ablesen können, welche Aktien zu einem bestimmten Zeitpunkt mehr oder weniger volatil sind.

Offenlegung: Der Autor besitzt keine der genannten Wertpapiere oder Anlagen.