Mit einem satten Quartalsgewinn haben die großen Indizes das erste Quartal beendet. Beim marktbreiten Index S&P 500 etwa beläuft sich der Quartalsgewinn auf knapp 10 % – seit dem Oktobertief ist das ein Anstieg um fast 30 %. Auch andere große Indizes wie etwa der DAX oder der Nikkei 225 performten im ersten Quartal stark und erreichten mehrfach neue Rekordmarken. Nach dieser starken Performance fragen sich Anleger, inwieweit die guten Nachrichten bereits in den Kursen eingepreist sind und wie viel Luft es noch nach oben gibt.

Eine berechtigte Frage, denn die Belastungen, die an den Märkten im vergangenen Jahr zu beobachten waren, sind noch nicht überwunden. Die immer noch hohe Inflation aufgrund gestiegener Energiekosten, der anhaltende Arbeitskräftemangel und unterbrochene Lieferketten machen den Unternehmen zu schaffen. Außerdem sind in den USA bereits 3 Leitzinssenkungen eingepreist, so dass diesbezüglich nicht mit neuen Impulsen zu rechnen ist, wenn es dann tatsächlich zu Zinssenkungen kommt. Es war vor allem die Fantasie um die Künstliche Intelligenz (KI), die für Euphorie sorgte und insbesondere den Tech-Sektor beflügelt hat. Gerade die hohe Gewichtung der US-Tech-Aktien im S&P 500 ist es, die den Index steigen ließ, so dass dieser mit einem KGV von 21 bereits so teuer bewertet ist wie zuletzt Ende 2021.

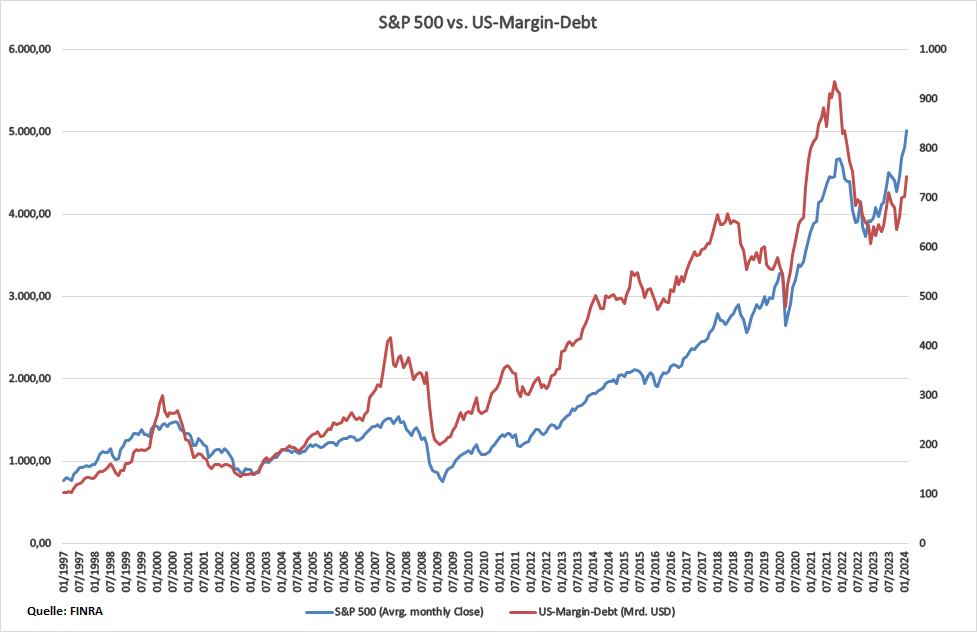

Ein nicht zu unterschätzendes Risiko stellen daneben auch die bestehenden Liquiditätsrisiken im US-Bankensystem dar, vor denen Experten warnen. Es wird erwartet, dass die Überschussliquidität der Banken bald aufgebraucht ist, was in Folge dazu führen könnte, dass Banken die Kriterien für die Vergabe von Verbraucher- und Unternehmenskrediten verschärfen. Damit einhergehend könnte auch die Margin-Debt-Rate – also die Verschuldung in Form von Wertpapierkrediten – abnehmen, mit der auch der S&P 500 bekanntlich stark korreliert. Diese liegt den jüngsten FINRA-Daten aus Februar zu Folge – für sich betrachtet – noch rund 21 % unter dem historischen Höchststand aus Oktober 2021, mit steigender Tendenz.

Ein weiterer interessanter Fakt besteht darin, dass der S&P 500 aktuell bereits 317 Tage in Folge keinen Rücksetzer von mehr als 2 % produziert hat. Solche Phasen gab es in der gesamten Geschichte des Index insgesamt nur 10 Mal. Die Wahrscheinlichkeit für einen etwas deutlicheren Rücksetzer nimmt also mit jedem weiteren Tag zu.

Das Jahr verspricht ein gutes zu werden

Trotz der Schreckgespenster gibt es auch Argumente, die dafür sprechen, dass es ein gutes Jahr für die US-Börsen wird. Historisch betrachtet gab es seit 1970 nur 9 Auftaktquartale, die besser gelaufen sind als das aktuelle Quartal. Laut Statistik stieg der S&P 500 (ISIN: US78378X1072) im ersten Vierteljahr durchschnittlich um 2,5 Prozent. Eine bessere Performance als 2,5 % hat häufig dazu geführt, dass auch das zweite Quartal gut lief. Dafür fiel die Performance im zweiten Halbjahr dann aber meist unterdurchschnittlich aus, insbesondere im dritten Quartal konsolidierten die Kurse.

Dieser historischen Betrachtung folgend, scheint noch nicht zu viel eingepreist zu sein. Anleger sollten erst im späteren Jahresverlauf mit südwärts laufenden Kursen rechnen, jedenfalls wenn es nach der Statistik geht. Zum Bewertungsvergleich: Der marktbreite europäische Index Stoxx Europe 600 (ISIN: EU0009658202) liegt mit einem KGV von 14,3 noch unter seinem langfristigen Durchschnitt, obwohl der Index in den vergangenen Wochen deutlich zugelegt hat.

Es könnte sich also lohnen, taktisch vorzugehen. Häufig schließen die Börsenjahre mit einem starken Endspurt das Gesamtjahr mit einer positiven Performance ab. Allerdings sollten sich Anleger auf einen holprigen und volatilen Weg vorbereiten, zumindest im zweiten Halbjahr. Rückschläge von mehr als 10 % können dann durchaus im Rahmen der Möglichkeiten liegen. Gleichwohl könnten auch bislang unbeachtete Nebenwerte wieder auf mehr Interesse bei Anlegern stoßen.

Investmentidee(n) auf den S&P 500

Mit einem Discount-Call können Anleger von einer stabilen Entwicklung im Basiswert gehebelt profitieren. Der Kurs muss dafür nicht steigen. Der Discount-Call auf den S&P 500 mit der ISIN DE000KH9P5L8 hat einen Basispreis bei 4.500 und einen Cap bei 5.000 Punkten, Der Cap (Höchstauszahlumgsbetrag) liegt knapp 5 % unter dem aktuellen Stand des S&P 500. Laufzeitende ist im September 2024. Sollte der S&P 500 bei Fälligkeit nicht unter 5.000 Punkten notieren, erzielen Anleger eine maximal mögliche Rendite von 26,5 % per anno, bis September sind das rund 12,8 %. Unter 5.000 Zählern verringert sich der Gewinn, der Break-Even liegt bei rund 4.942 Punkten.