von Wolfgang Müller

Wovor fürchtet sich die Börse? Zunächst einmal vor steigenden Zinsen, vor einem Tapering, vor einer hohen Inflation und vor einem Auslöser des Ganzen: Einer boomenden Wirtschaft. Denn die ist für gewöhnlich der Auslöser höherer Zinsen und sie macht die monetäre Unterstützung durch Notenbanken überflüssig. Schon seit jeher galt: Börse mag keine boomende Wirtschaft. Insofern ist die jüngste Entwicklung gar nicht so schlecht für die Aktienmärkte, so seltsam es sich auch anhören mag.

Börse: Die Anzeichen von Peak Konjunktur

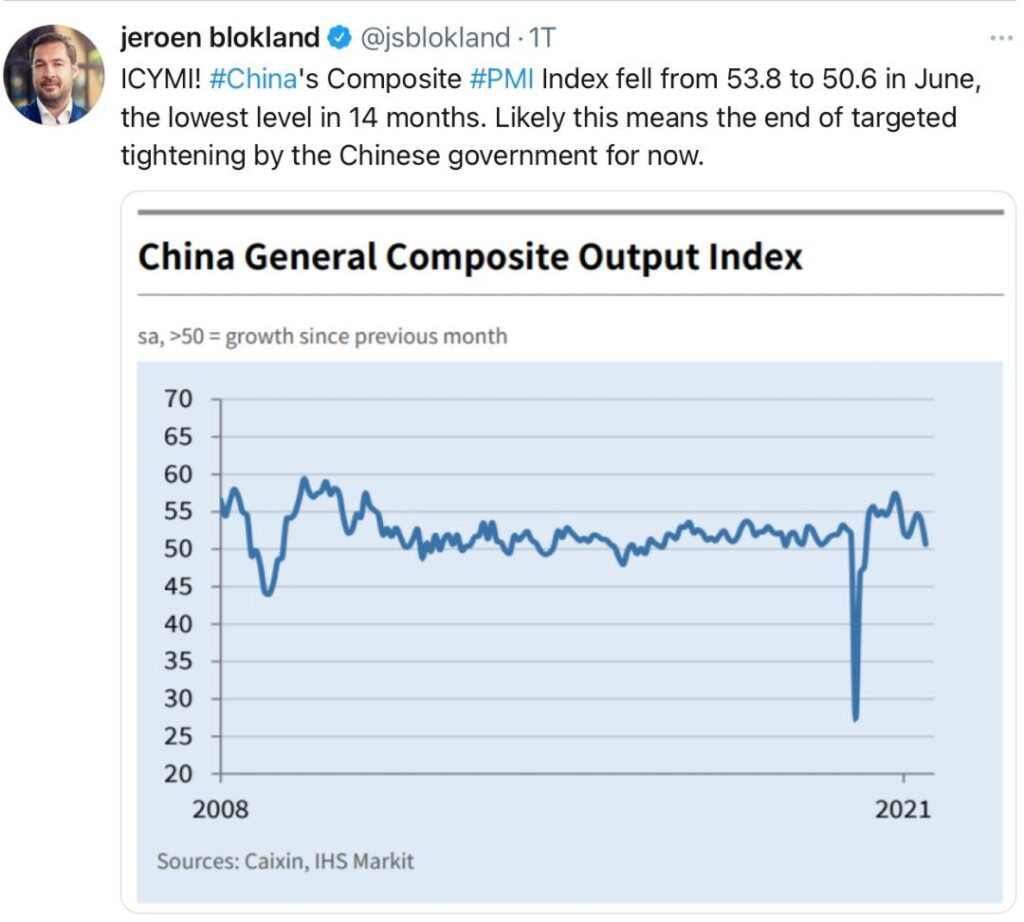

Die Einkaufsmanagerindizes in den USA zeigen es: Abschwächung auf sehr hohem Niveau bei über 60 Punkten. Erst recht beim Wachstum der zweitgrößten Wirtschaft der Welt, China, wo die PMIs für Verarbeitetendes Gewerbe und Dienstleistung im letzten Monat mit 50,6 Punkten gemeldet wurden. Nicht sehr weit über der Wachstumsschwelle.

China war in der Coronakrise eine Art Vorläufer, sowohl beim Ausbruch der Infektion, als auch bei den Einkaufsmanagerindizes und den Kursen der Staatsanleihen, man war dem Westen stets um etwa vier Monate voraus. Nicht ganz unbedeutend diese Entwicklung, denn das Reich der Mitte war in der letzten Dekade für fast 50 Prozent des globalen Wachstums verantwortlich.

Die Kapitalmarktzinsen sinken in vielen Ländern tendenziell seit dem Frühjahrshoch, in den USA flacht sich erstaunlicherweise die Zinskurve (das Verhältnis zwischen den Anleihen mit 3-monatiger zu 10-jähriger Laufzeit) rasch ab. Normalerweise ein Anzeichen für eine nachlassende Wirtschaftsleistung.

Was bedeutet dies für die Lage an der Börse?

Ein nachlassendes Wachstum müsste doch zu nachlassenden Problemen in den Lieferketten führen, die explodierten Kosten für die Transporte auf hoher See wieder sinken. Hätte eine sinkende Nachfrage tendenziell (nicht überall) einen Einfluss auf die Inflationsdaten, würde sich nicht sogar das Wachstum bei den neu zu schaffenden Stellen wieder etwas verlangsamen? Würde das nicht den Druck für die Notenbanken aus dem Kessel nehmen, die Geldpolitik zu rasch zu straffen, den monetären Faktor abzuschwächen? Klar ist der aktuelle Nachholeffekt noch sehr groß, die angesparten Kapitalsummen sehr hoch und die Reopening-Story über den Sommer zu dominant. Aber die Börse blicken nicht auf die nächsten drei Monate.

Die Warnzeichen

Diese Abschwächungstendenzen sind natürlich auch den großen Geldhäusern nicht verborgen geblieben. Viele stufen die Jahresziele für den S&P 500 herunter, Goldman Sachs (NYSE:GS) liegt gerade einmal auf dem jetzigen Niveau. In den USA, dem Land mit den gigantischen Anteil seines Konsums am Bruttoinlandsprodukt, gibt es da auch noch einen weiteren belastenden Faktor. Die Stimuli für den Verbraucher laufen aus, das großzügige Arbeitslosengeld, die Helikopter-Schecks, was in Summa dazu geführt hat, dass ein Viertel der Arbeitslosen in den USA in der Krise mehr Geld zur Verfügung hatte, als mit der vorherigen Beschäftigung. Tempi Passati. Damit könnte der US-Verbraucher rasch wieder eingebremst werden in seinem Konsumverhalten, denn schließlich kommt (zunächst) ein großer Faktor hinzu, den man gar nicht mehr so gewohnt war: Die Inflation zehrt an der Kaufkraft.

Demzufolge könnten sich die Wachstumsschätzungen für das zweite Halbjahr 2021 und für den Anfang von 2022 als zu optimistisch erwiesen haben. Peak Wachstum und dann Peak Inflation, verzögert?

Die Gewinne haben langfristig aber immer noch eine große Bedeutung für die Märkte (trotz Notenbanken) und bald endet der wenig hilfreiche Vergleich mit der Lockdownphase von 2020. Aus diesen Extremvergleichen speist sich auch die Sorglosigkeit (Complacency) vieler Privater. Sinnvoller wäre da schon der 2-Jahresblick, der manche Sichtweise relativieren würde.

Das alte Thema Anlagenotstand

Wie oft wurde das Akronym TINA (There Is No Alternative) in den letzten Jahren schon herumgereicht? Die Alternativlosigkeit der Aktienmärkte, die im Gegensatz zu den Rentenmärkten Rendite für alle Anleger, ob groß oder klein, gebracht haben. Und diese Situation hat sich mit steigender Inflation nicht etwa verschlechtert, sondern sogar noch dramatisiert, Stichwort Negativrealverzinsung.

Hierzu ein paar Daten: Nach Berechnungen der Beratungsgesellschaft Boston Consulting Group (BCG) hat das von den weltweiten Vermögensverwaltern betreute Kapital Ende letzten Jahres die 100 Billionen Dollar Marke überschritten (103). Gegenüber 2009 mit 46 Billionen mehr als eine Verdoppelung.

Zum Vergleich: Die Marktkapitalisierung aller Aktienmärkte nähert sich langsam der 120 Billionen-Marke.

Nur hat der Siegeszug der passiven Investmentfonds an der Börse immer mehr an Fahrt gewonnen, den Exchange Traded Funds, die teilweise nur ein Zehntel der Gebühren von aktiven Fonds kosten. Und diese laufen immer so wie die Benchmarks, egal wie hoch die Bewertungen sind. Allein die beiden Riesen BlackRock und Vanguard betreuen neun beziehungsweise sieben Billionen Dollar in diesen Anlagevehikeln, mit stark steigender Tendenz. Wohin sollen die aktiven Fondsmanager ausweichen, wenn sie an eine Korrektur der Märkte glauben, wenn nicht einmal die ausfallgefährdenden Junk Bonds größere Renditen abwerfen?

Die Folge an der S&P 500 ist aus meiner Sicht die ständige Rotation zwischen Growth und Value, abhängig vom Zinsniveau der 10-jährigen US-Treasury. Das hat nicht mit Boom und Bust zu tun, sondern mit der aberwitzigen Lage, in die die Zinssituation das Anlagekapital gebracht hat.

Ein Beispiel dafür lieferte auch der Dax mit seinem Return am vergangenen Freitag. Statistiker haben festgestellt: In den letzten 27 Wochen seit Jahresbeginn gab es beim Dax 30 gerade einmal 16 Tage an dem der Markt etwa ein Prozent nachgab, darauf folgte aber nur zwei Tage mit weiteren Verlusten. Die Regel war ein sofortiges „Buy the Dip“.

Der Start in die Berichtssaison für Q2

Am Dienstag geht es im großen Stile los, traditionell geben die US-Großbanken und Geldverwalter Einblick in ihre Bücher. JP Morgan und Goldman Sachs, dann Bank of America (NYSE:BAC), BlackRock (NYSE:BLK), Citigroup (NYSE:C) und Wells Fargo (NYSE:WFC), dann noch Morgan Stanley (NYSE:MS), Bank of New York Mellon (NYSE:BK), US Bancorp (NYSE:USB) und schlussendlich State Street, was bringen die Ausblicke? In punkto Gegenwart dürfte man die Märkte banktypisch schon vorbereitet haben.

Fazit

Wie ist die Gemengelage zwischen Wachstumshoffnung und Inflationssorge einzuschätzen?

Ein entscheidender Faktor bei einer möglichen Wachstumsverzögerung ist doch der Zeitgewinn beim Anspringen der Wirtschaft. Wenn den Produzenten die Möglichkeit gegeben wird, ihre Kapazitäten auszubauen und sich der Stau nicht noch verschlimmern wird, mit all seinen Kosten, falls es zu einem total synchronen Reopening der Wirtschaft weltweit käme.

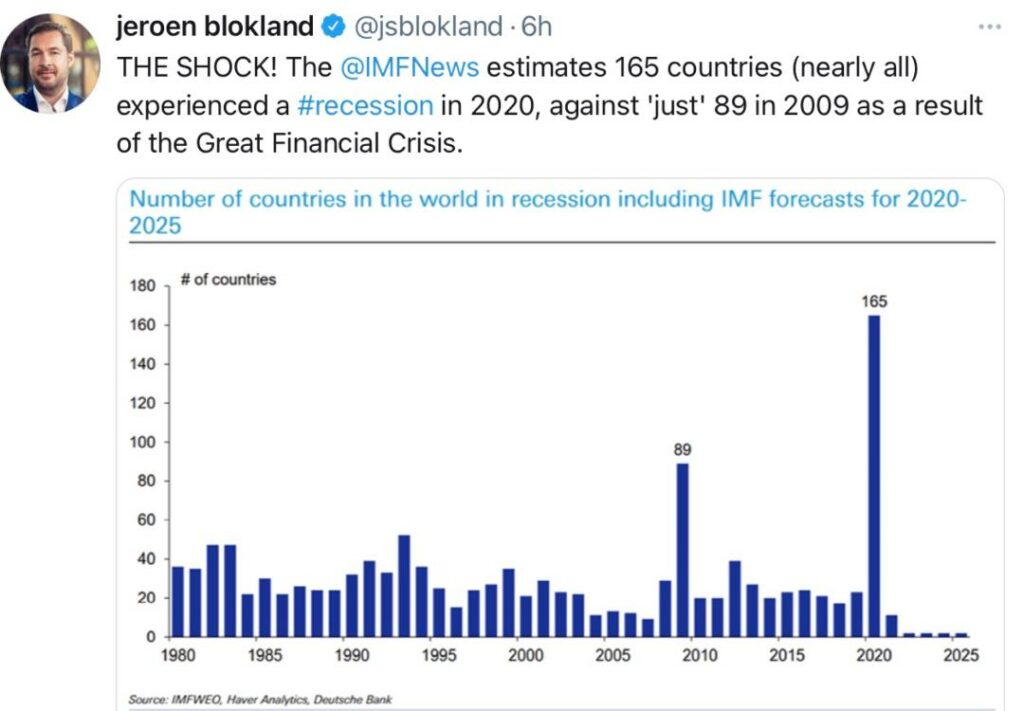

Das zentrale Argument dieser Argumentation ist folgendes: Im Jahr 2020 gab es 165 Länder, die sich fast gleichzeitig in einer rezessiven Phase befunden haben. Sollten alle gleichzeitig zu „Business as usual“ zurückkehren, könnte keine Planung, keine Logistik der Welt diese Nachfrage stemmen. Insofern ist eine Abschwächung der Wirtschaftsindikatoren sogar eine gute Nachricht.

Natürlich stellt die Präsentation von leicht enttäuschenden Unternehmensgewinnen die Gelegenheit für Gewinnmitnahmen dar. Zu stark sind auch die Prognosen und Erwartungen in die Höhe geschossen.

Ein Anlass für Korrekturen am Markt, für das berühmte Sommerloch? Sicherlich, aber noch gibt es unheimlich viel Kapital, welches nach Rendite sucht – Monat für Monat und allein schon im ersten Halbjahr von Seiten der Privaten in Rekordhöhe von 580 Milliarden Dollar – ohne substanziellen Zinsanstieg herrscht mittelfristig immer noch das Szenario mit den vier Buchstaben (TINA).