Gestern las ich, die vorgestrigen Kursverluste an den Börsen seien die Folge von Sorgen um das US-Bankensystem. Als Grund für diese Annahme wird eine plötzliche Not-Kapitalerhöhung der Silicon Valley Bank (NASDAQ:SIVB) (SVB) genannt. Wie Medien berichten, wollte der Startup-Finanzierer seine Bilanz mit einer Aktienplatzierung von 1,75 Milliarden Dollar stärken, um Verluste aus dem Verkauf eines Anleiheportfolios in Höhe von 1,8 Milliarden Dollar zu kompensieren. Die SVB-Anteilsscheine brachen angesichts dieser Meldung um rund 70 % ein und vernichteten damit einen Börsenwert von 80 Milliarden Dollar.

In den „Stockstreet-Marktberichten“ war dazu bereits zu lesen , dass dies Erinnerungen an die Finanzkrise 2008 aufflammen ließ, was den gesamten Bankensektor mit nach Süden zog. „Die heutige Situation ist nicht unbedingt vergleichbar mit der damaligen Lage, dennoch meiden Anleger zunächst das Risiko und stoßen Bank-Aktien (NASDAQ:KBWB) ab“, schrieb Bernd Raschkowski in seinem gestrigen Marktbericht. Hintergrund ist, dass auch viele andere Banken Anleihen im Portfolio haben, deren Kurse durch die Zinswende teilweise stark gesunken sind.

Erwartbare Kursverluste

Die generellen Kursverluste am Aktienmarkt hatten sich allerdings zuvor charttechnisch schon angekündigt. Denn die US-Indizes zeigen bereits seit Montag Schwäche. Und nun ist der Dow Jones lediglich aus seiner Seitwärtskonsolidierung nach unten ausgebrochen und idealtypisch im Rahmen seiner abc-Korrektur mit der möglichen Welle c unter das Tief der Welle a gerutscht. Solche Ausbruchsbewegungen sind häufig temporeich, vor allem wenn es abwärts geht.

Gleiches gilt für den S&P 500, der damit jetzt ebenfalls eindeutig eine zweite Korrekturwelle eingeleitet hat, ganz so, wie ich es schon Ende Februar skizziert hatte.

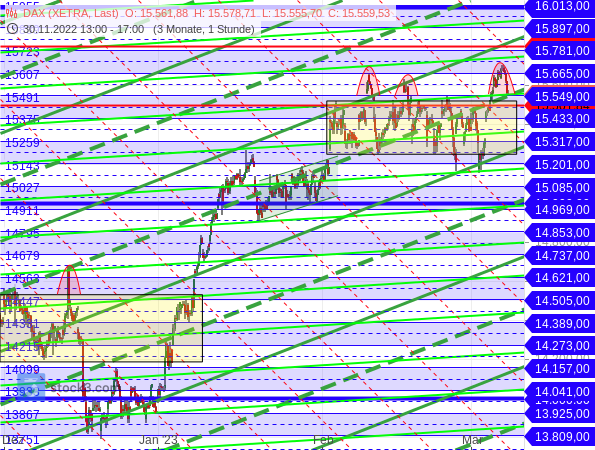

Und da dem DAX der klare Ausbruch nach oben aus seiner Seitwärtsbewegung (gelbes Rechteck im folgenden Chart) in den vergangenen Tagen nicht gelingen wollte, weil es an Anschlusskäufen und dadurch an Aufwärtsdynamik mangelte, ist es nun ganz typisch zu Gewinnmitnahmen und einem Rückfall in die Range gekommen (gelb im folgenden Chart), die seit dem 2. Februar relevant ist. „Was nicht steigen will, fällt“, lautet passend dazu eine alte Weisheit an der Börse.

Angesichts der überkauften Situation des DAX musste man sowieso früher oder später mit einem erneuten Rücksetzer rechnen. Darauf hatte ich insbesondere die Leser des „Target-Trend-Spezial“ in den täglichen DAX-Analysen der vergangenen Tage immer wieder hingewiesen, unter anderem anhand des obigen Charts.

Ein kleiner Stein kann eine Lawine ins Rollen bringen

Ob für die jüngsten Kursrückgänge am Gesamtmarkt nun also tatsächlich die Kapitalerhöhung der SVB verantwortlich ist, lässt sich natürlich nicht genau sagen. Aber diese Meldung passt halt gut zum Kursverlauf, weil mit Blick auf die hohen Kursverluste bei Bankaktien ein Zusammenhang durchaus plausibel ist. Und meist braucht es nur einen kleinen Auslöser für breite Gewinnmitnahmen. Da kann ein kleiner Stein schnell eine Lawine ins Rollen bringen.

Ausgeglichener US-Arbeitsmarktbericht

Einen eindeutigen Zusammenhang gibt es jedenfalls zwischen der gestrigen Veröffentlichung der mit Spannung erwarteten US-Arbeitsmarktdaten und dem anschließenden Volatilitätsschub an den Börsen. Direkt nachdem um 14:30 Uhr (MEZ) der monatliche Arbeitsmarktbericht veröffentlicht wurde, liefen die Kurse an den Aktienmärkten wild auf und ab.

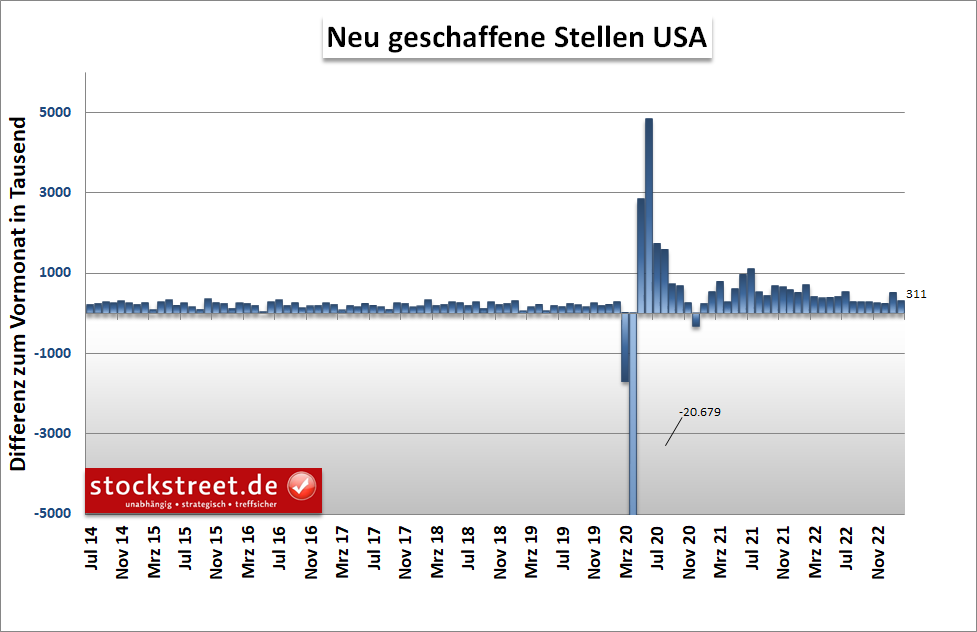

Für eine neue Trendrichtung konnten sich die Anleger dabei nicht entscheiden, weil die Daten die Erwartungen recht gut getroffen haben. Wo sie an einer Stelle eher negativ waren, wurden sie an andere Stelle durch positive Abweichungen ausgeglichen. So wurden zum Beispiel mit 311.000 mehr neue Stellen geschaffen als erwartet (205.000).

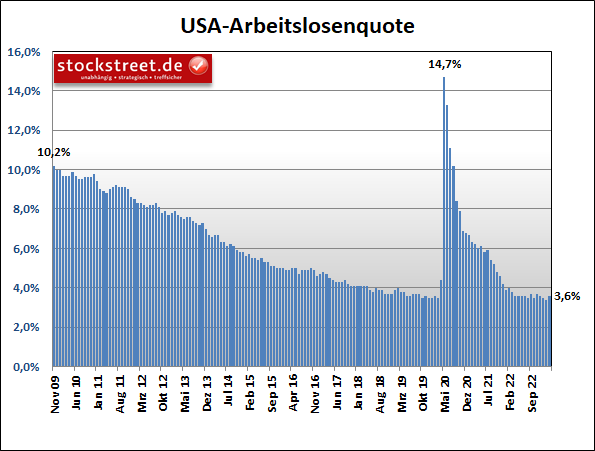

Der Stellenaufbau war also überraschend stark, was der Notenbank nicht gefällt und neue Zinsängste hätte schüren können. Doch einerseits wurden die Werte für Dezember und Januar um insgesamt 34.000 Stellen reduziert. Und andererseits stieg zugleich die Arbeitslosenquote auf 3,6 % an, statt eines erwarteten Verbleibs bei 3,4 %.

Außerdem fiel das Lohnwachstum etwas schwächer aus, was im Hinblick auf eine mögliche Lohn-Preis-Spirale positiv zu werten ist. Die Stundenlöhne stiegen im Februar im Durchschnitt um 4,6 % zum Vorjahr, und damit etwas stärker als die +4,4 % vom Januar, der Markt hatte allerdings sogar mit einem Plus von 4,7 % gerechnet. Und im Vergleich zum Vormonat blieb das Plus von 0,2 % sowohl hinter den Erwartungen als auch dem Wert des Vormonats von jeweils 0,3 % zurück.

Arbeitsmarktdaten lassen Zinserwartungen schrumpfen

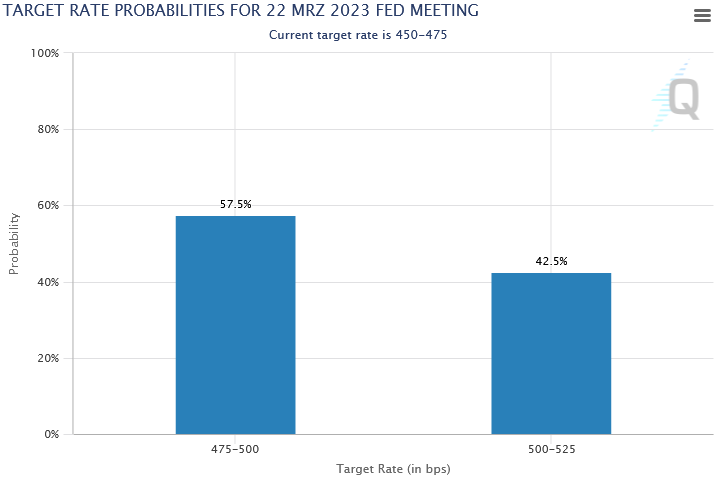

An den Terminmärkten wurden die Daten unter dem Strich positiv gewertet. Denn eine Zinsanhebung um 50 Basispunkte auf der anstehenden Zinsentscheidung der US-Notenbank (Fed) wird nun nicht mehr mehrheitlich erwartet. Das war am Mittwoch noch anders.

Aus meiner Sicht ist diese Entwicklung durchaus überraschend, denn von einer Schwäche kann bei diesen Arbeitsmarktdaten definitiv nicht gesprochen werden. Wenn die Fed mit dem Gedanken gespielt hat, einen großen Zinsschritt vorzunehmen, dann dürften die Daten sie eher darin bestärkt haben. Ob es letztlich zu einem 25er oder 50er Schritt kommen wird, hängt allerdings auch noch von den Inflationszahlen ab, die kommenden Dienstag veröffentlicht werden.

Fazit

Die US-Indizes haben ihre Korrekturen nun eindeutig fortgesetzt. Und dabei hat nun auch der DAX (endlich) Schwäche gezeigt. Nun gehe ich davon aus, dass diese weitergehen wird. Entwarnung ist erst angesagt, wenn der Dow Jones die Marke von 32.581 Punkten zurückerobern und der DAX erneut das obere Ende seiner Seitwärtsrange attackieren kann.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus