- Die Aktienkurse sind seit Mitte August um 10 % eingebrochen

- Hinzu kommen beunruhigende VPI-Daten und besorgniserregende Eckdaten von FedEx

- Die kommenden Wochen sollten positive Saisoneffekte mit sich bringen

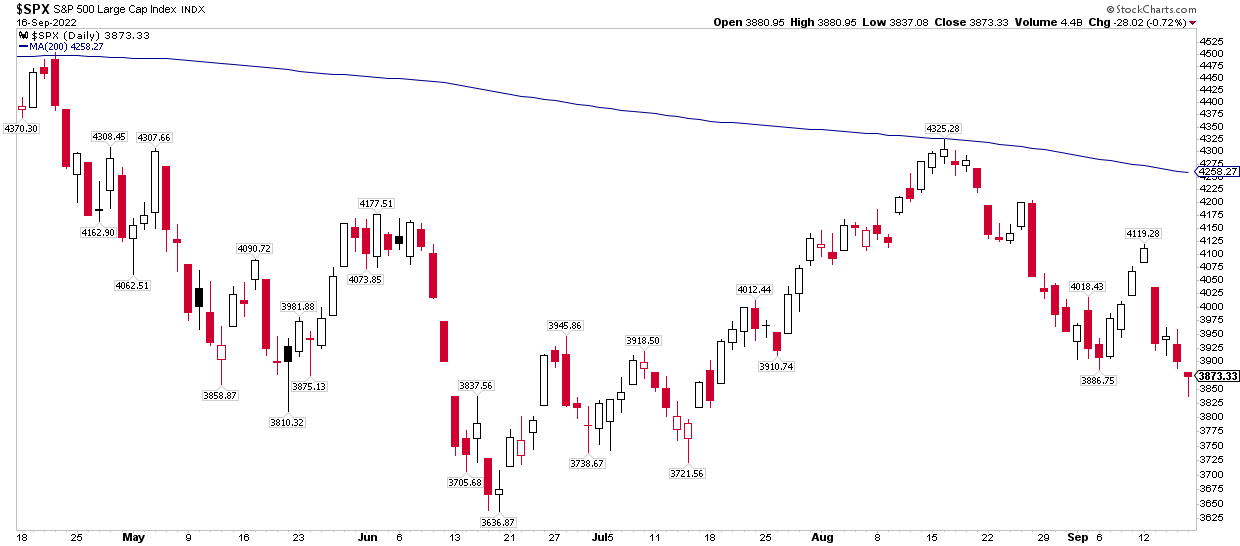

Es waren die besten aller Zeiten, es waren die schlimmsten aller Zeiten. So ähnlich ist es dem Aktienmarkt in den letzten Monaten ergangen. Der S&P 500 stieg von seinem Tief Mitte Juni um fast 20 % und erreichte Mitte August seinen Hochpunkt am gleitenden 200-Tage-Durchschnitt. Damals beherrschte ein Dreifacheffekt positiver Meldungen die Märkte.

Zunächst einmal fielen die Unternehmensgewinne im 2. Quartal deutlich besser aus als von den Analysten erwartet, auch die Prognosen für den Rest des Jahres waren insgesamt nicht allzu düster. Dazu kam der Arbeitsmarktbericht vom Juli, der ein hervorragendes Wachstum der Beschäftigungszahlen zeigte - natürlich mit dem Nebeneffekt von Inflationsrisiken. Diese Besorgnis wurde schließlich besänftigt, als am 10. August der Bericht zum Verbraucherpreisindex für Juli veröffentlicht wurde, der schwächer als erwartet ausfiel. Der SPX erreichte am 16. August seinen Höchststand bei 4.325.

S&P 500: Niedrigster Stand seit fast zwei Monaten

Quelle: Stockcharts.com

Seit dem Höchststand der Rallye sind die Kurse jedoch um 10 % gefallen. Auf eine schmerzhafte Botschaft des US-Notenbankchefs Powell in Jackson Hole Ende letzten Monats folgte Anfang September ein akzeptabler Bericht über die Beschäftigtenzahlen außerhalb der Landwirtschaft, doch mit der unerwartet hohen Kerninflation per Berichtsmonat August erhoben sich die Bären dann erst richtig bedrohlich.

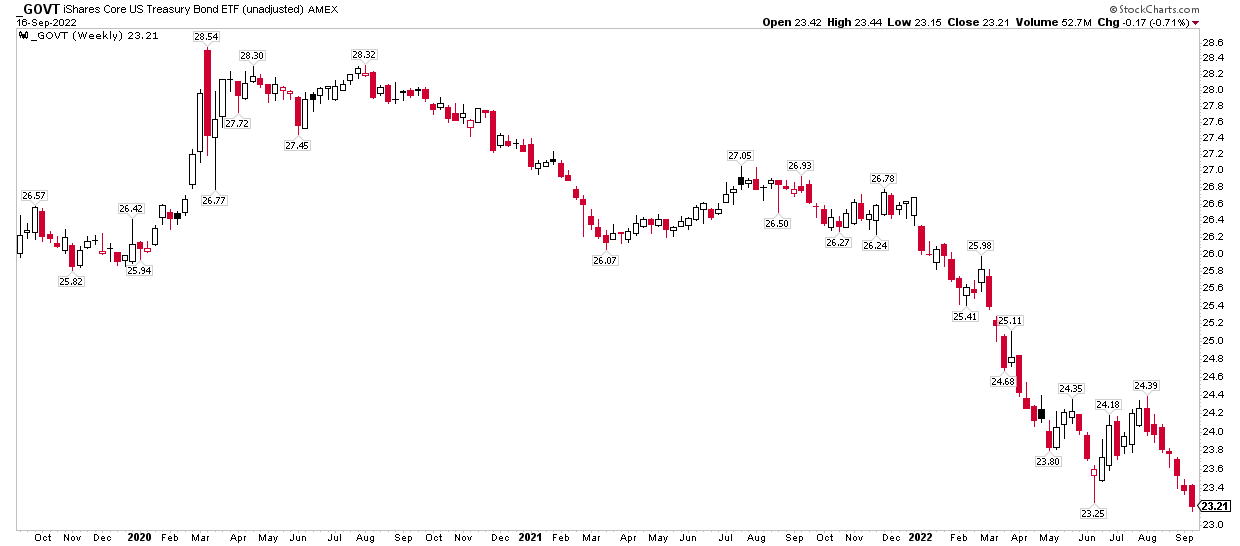

Der starke Anstieg der Verbraucherpreise im Vormonat schürte erneut Inflationsängste und trug dazu bei, dass sowohl an den Aktien- als auch an den Anleihemärkten eine Verkaufslawine losgetreten wurde. Der S&P 500 fiel am vergangenen Freitag auf 3.837, während der Markt für US-Staatsanleihen, gemessen am iShares U.S. Treasury Bond ETF (GOVT), ein neues 30-Monats-Tief erreichte.

Bärenmarkt für Staatsanleihen setzt sich fort

Quelle: Stockcharts.com

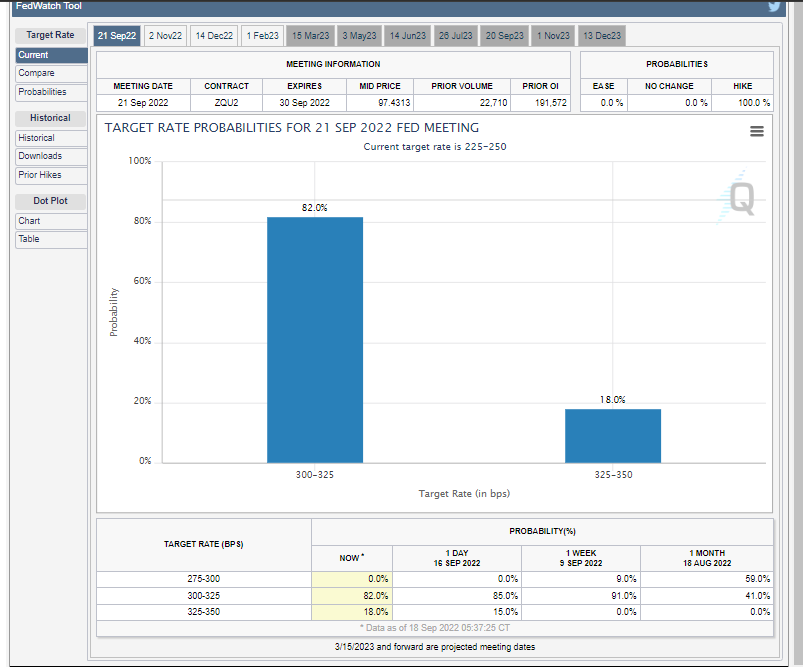

Alle Augen sind nun auf die Fed gerichtet. Der Markt erwartet eine Zinserhöhung um 0,75 Prozentpunkte, allerdings wird auch eine Anhebung um einen vollen Prozentpunkt nicht komplett ausgeschlossen. Anleihehändler haben eine Wahrscheinlichkeit von etwa einem Fünftel für eine Anhebung um einen vollen Prozentpunkt eingepreist, während der endgültige Zinssatz im April nächsten Jahres bei 4,5 % liegen dürfte.

Wahrscheinlichkeiten von Zinserhöhungen durch die Fed

Quelle: CME Group

Unterdessen ist die Stärke der Unternehmensgewinne nun viel stärker gefährdet. Der Grund: Eine pessimistische Vorankündigung aus dem Industriesektor von FedEx (NYSE:FDX) bescherte der Aktie des Transportgiganten den stärksten Tagesverlust seit mindestens 1980. Die Berichtssaison für das 3. Quartal beginnt inoffiziell erst, wenn die Banken Mitte Oktober ihre Bücher öffnen.

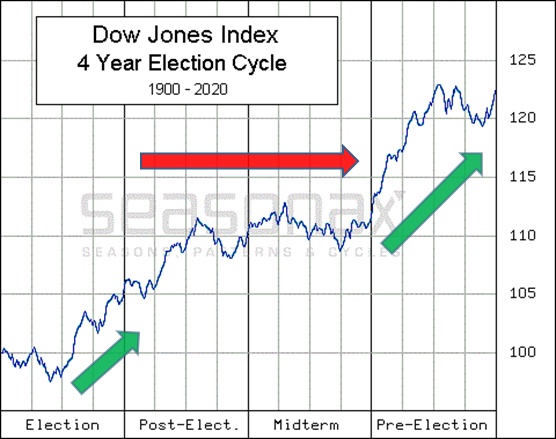

Aber es gibt auch eine gute Nachricht für die Bullen (und die meisten Anleger, die angesichts der steilen Rückgänge seit Jahresbeginn beunruhigt sind). Die Saisonalität wird sich von einem rauen Gegenwind in einen starken Rückenwind verwandeln.

Als Charttechniker sehe ich durchaus ein, dass saisonale Trends hinter dem Kursgeschehen zurückstehen sollten. Wenn sich die Aktienkurse zum Beispiel in einem Abwärtstrend befinden, dann ist das ein wichtigerer Faktor als eine Aufwärtsbewegung aufgrund der Saisonalität. Dennoch sollte man sich darüber im Klaren sein, dass das 4. Quartal eines Zwischenwahljahres die beste Zeit ist, um Aktien überzugewichten.

Stehen wir kurz vor einer großen Kurserholung?

Quelle: Seasonax

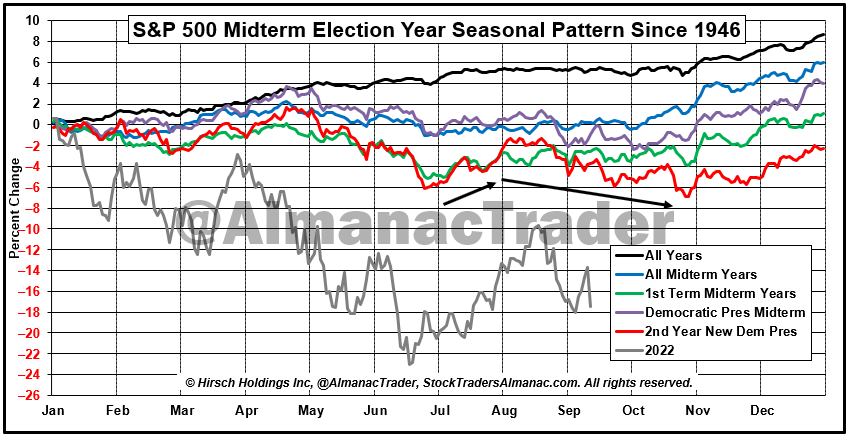

Jeff Hirsch war so freundlich, mir die aktualisierte saisonale Perspektive für den S&P 500 bis zum 13. September zur Verfügung zu stellen. Meiner Meinung nach könnten wir in den kommenden Wochen weitere unschöne Börsensitzungen erleben, aber alle saisonalen Anzeichen deuten auf eine Erholung kurz vor den Zwischenwahlen am 8. November hin.

Kursschwäche bis Mitte des 4. Quartals

Quelle: Stock Trader's Almanac

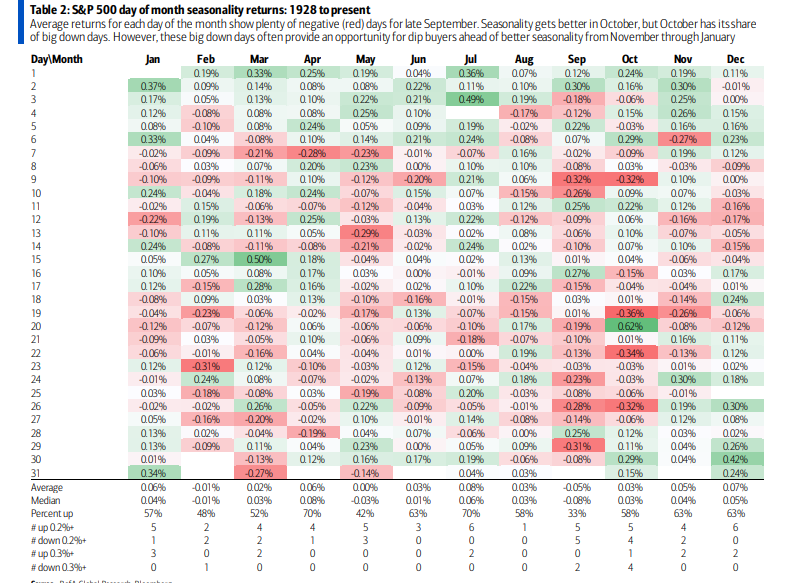

Bei Betrachtung der kurzfristigen Erwartung gestalten sich die letzten 10 Handelstage im September oft sehr schwach, wie Stephen Suttmeier von der BofA anhand von Kursdaten des S&P 500 seit 1928 herausgefunden hat.

Letztes September-Drittel ist mit hohen Risiken behaftet

Quelle: Bank of America Global Research

Fazit

Nach einem erneuten Kurseinbruch am Verfallstag sehe ich für die nähere Zukunft weitere Abwärtsrisiken. Doch es gibt auch einen Silberstreif am Horizont. Die Saisonalität schlägt im Vorfeld der US-Zwischenwahlen über weite Strecken des Vorwahljahres in Optimismus um.

Disclaimer: Mike Zaccardi ist derzeit in keiner der in diesem Artikel erwähnten Kapitalanlagen investiert.