Inmitten des politischen Trubels und der aufgeladenen Stimmung, die die Präsidentschaftswahlen mit sich bringen, wirft auch die Börse ihre Schatten voraus. Historisch gesehen haben Wahlen und Börsenkorrekturen oft eine komplexe Beziehung, die von verschiedenen Faktoren beeinflusst wird. Besonders auffällig war dies bei den letzten beiden Präsidentschaftswahlen, bei denen polarisierende Kandidaten die Bühne beherrschten.

Für Portfoliomanager und Investoren ist es entscheidend, die Dynamik des Aktienmarktes während Wahljahren zu verstehen und zu prognostizieren.

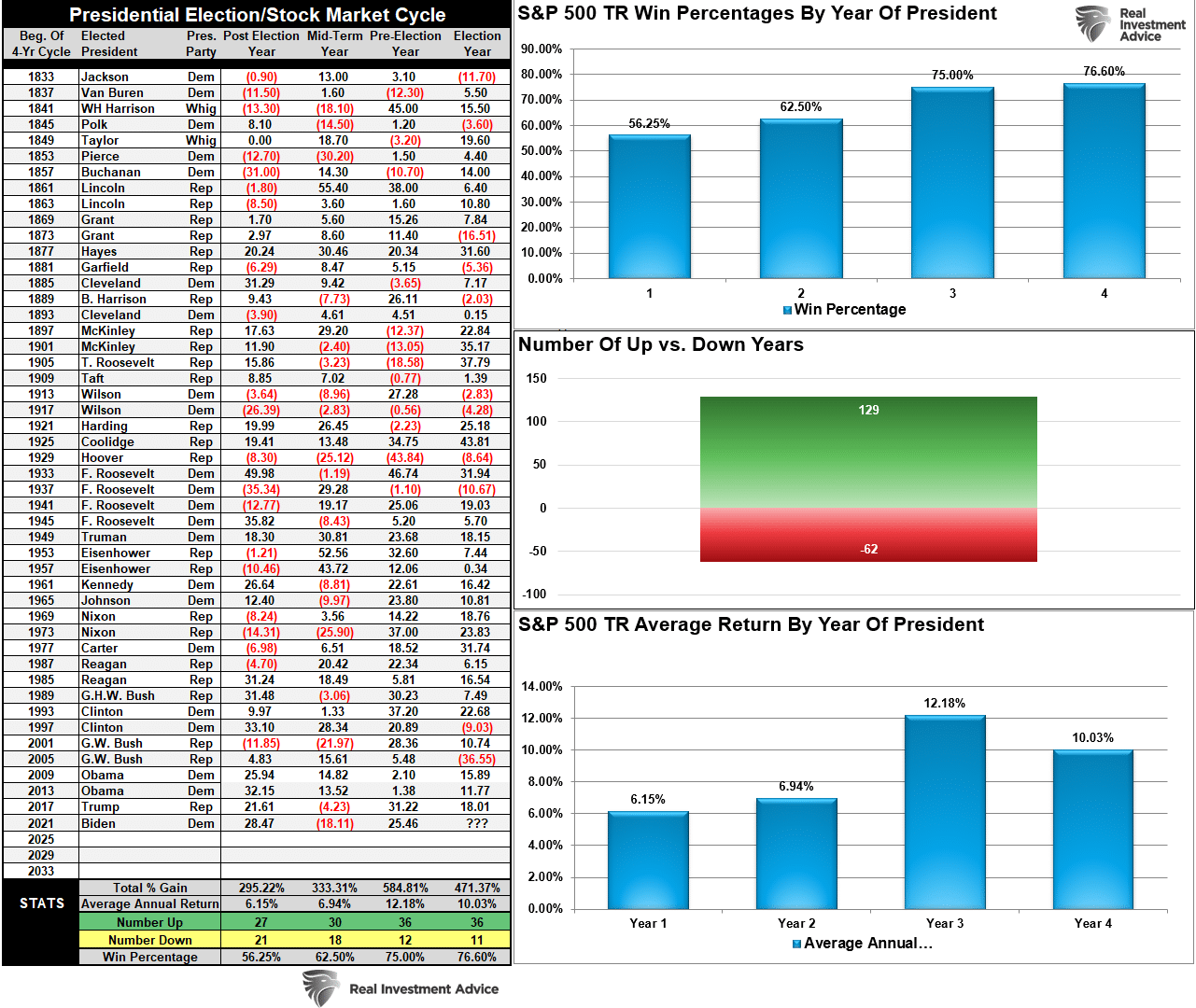

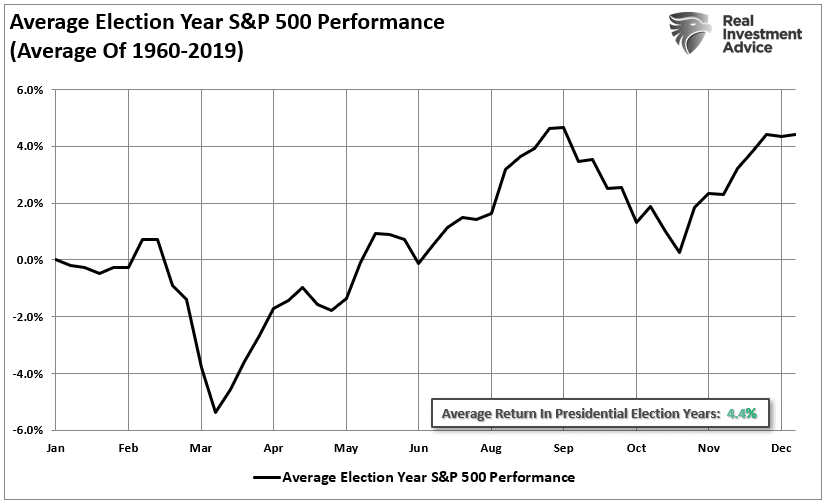

Seit 1833 ist der S&P 500 im Jahr einer Präsidentschaftswahl durchschnittlich um 10,03 % gestiegen. Im ersten und zweiten Jahr nach einer Präsidentschaftswahl sind dagegen durchschnittliche Renditen von 6,15 % bzw. 6,94 % zu beobachten. Es gibt allerdings markante Ausnahmen bei der Renditeentwicklung in Wahljahren, wie z.B. 2008, als der S&P 500 um fast 37 % einbrach. (Die Renditen beziehen sich nur auf den Kurs ohne Dividenden). Insgesamt liegt die Gewinnquote in Präsidentschaftswahljahren jedoch bei sehr hohen 76,6 %.

Seit dem Wahlsieg von Präsident Roosevelt im Jahr 1944 gab es nur zwei Präsidentschaftswahljahre mit Verlusten: 2000 und 2008 - zwei Jahre, die durch den "Dot.com Crash" und die "Finanzkrise“ geprägt waren. Im Durchschnitt fallen die zweitbesten Performancejahre des S&P 500 in Wahljahre.

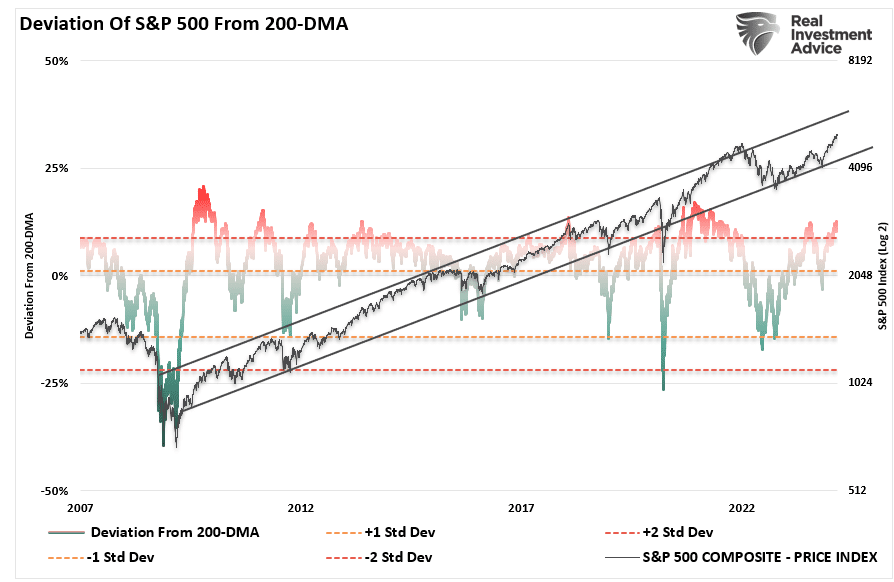

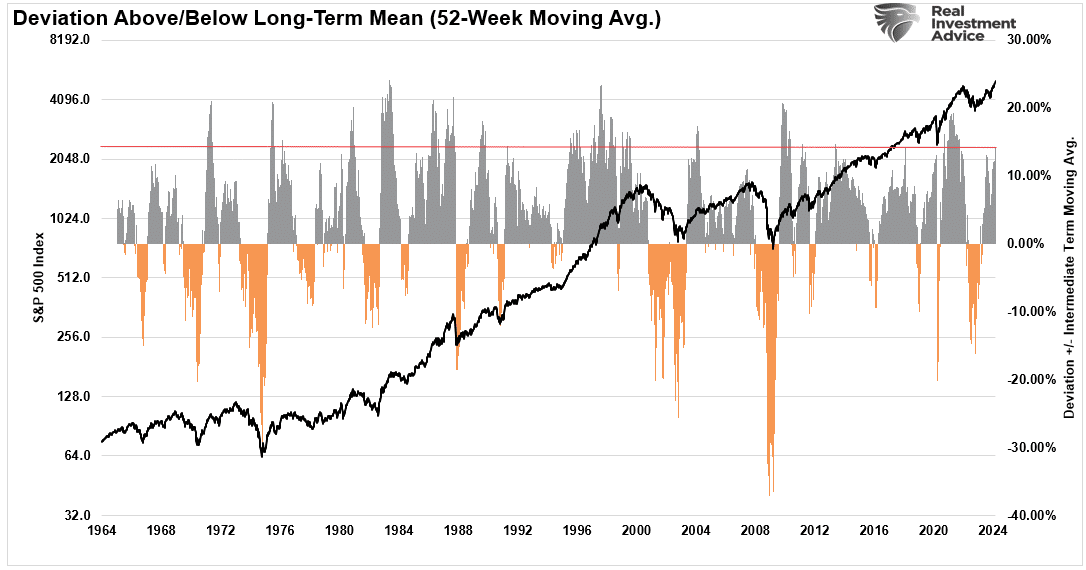

Mit einer "Gewinnrate" von 76 % stehen die Chancen für Anleger gut, dass die Märkte im Wahljahr 2024 weiter zulegen. Angesichts des aktuellen wirtschaftlichen Umfelds würde ich jedoch davon abraten, die nicht zu vernachlässigende Wahrscheinlichkeit von 24 % für eine größere Korrektur völlig auszuschließen. In Anbetracht der 15-jährigen Dauer des aktuellen Bullenmarktes, der extremen Abweichungen vom langfristigen Mittelwert und der anhaltenden Bewertungsprobleme könnte sich diese Wahrscheinlichkeit leicht erhöhen.

Diese Abweichung ist bei Betrachtung des gleitenden Einjahresdurchschnitts noch deutlicher. Den aktuellen Abweichungen vom gleitenden 52-Wochen-Durchschnitt gingen in der Regel kurzfristige Marktkorrekturen oder schlimmere Korrekturen voraus.

Wie bereits erwähnt, sollte der Markt das Jahr zwar höher beenden als er es begonnen hat, aber in Wahljahren kommt es vor allem in den Sommermonaten immer wieder zu Korrekturen.

Wird die politische Richtung eine Rolle spielen?

Die Antwort lautet "Ja". Aber nicht auf kurze Sicht.

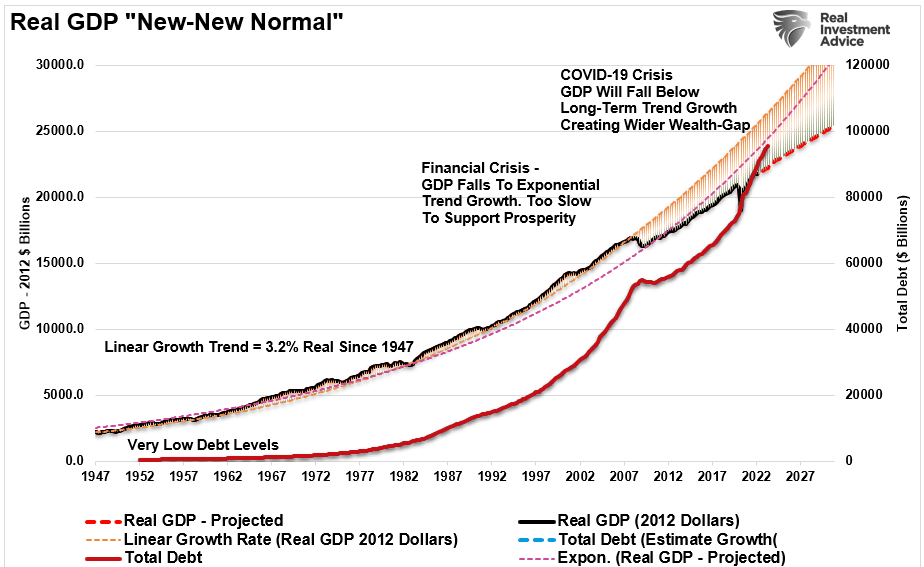

Die Wahlprogramme der Präsidenten sind in erster Linie "Werbung", um Ihre Stimme zu bekommen. So versprechen Politiker vieles, was sie später nur selten einhalten. Deshalb wird zwar viel darüber debattiert, wessen Politik besser sein wird, aber das spielt eigentlich keine Rolle, weil beide Parteien gerne mit "Brot und Spiele für die Massen" durch ständig steigende Schulden Furore machen.

In Bezug auf die Finanzmärkte ist die Wall Street jedoch nicht sehr veränderungsfreudig. Mit dem amtierenden Präsidenten versteht die Wall Street "Pferd und Ritt". Das Risiko bei Wahlen ist ein Kurswechsel, der die aktuellen Trends untergraben könnte. Solche Veränderungen könnten in Form von Steuererhöhungen, restriktiver Handelspolitik, Ausgabenkürzungen usw. erfolgen, die sich alle kurzfristig negativ auf die Finanzmärkte auswirken könnten.

Aus diesem Grund neigen die Märkte vor den Wahlen im November zu Korrekturen. Schaut man sich alle Wahljahre seit 1960 an, so zeigt sich, dass die Märkte in Wahljahren in der Regel gestiegen sind. Es ist aber auch offensichtlich, dass die Märkte im September und Oktober zu Korrekturen neigen.

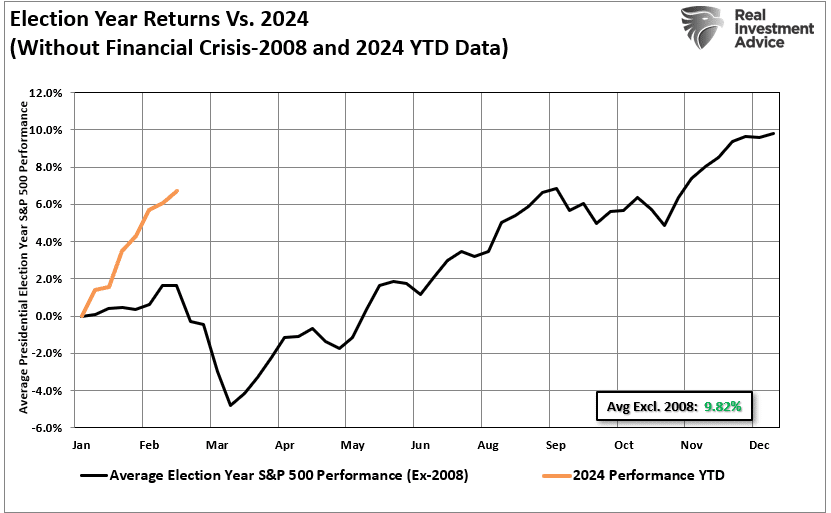

Diese Daten sind durch den Einbruch während der Finanzkrise 2008 stark verzerrt, das ebenfalls ein Wahljahr war. Nimmt man dieses eine Jahr heraus, steigen die Renditen in Wahljahren auf 7,7 % jährlich. In beiden Fällen sind die Renditen im September und Oktober jedoch immer noch rückläufig. Die nachstehende Abbildung zeigt, dass das Jahr 2024 deutlich über den historischen Normen liegt.

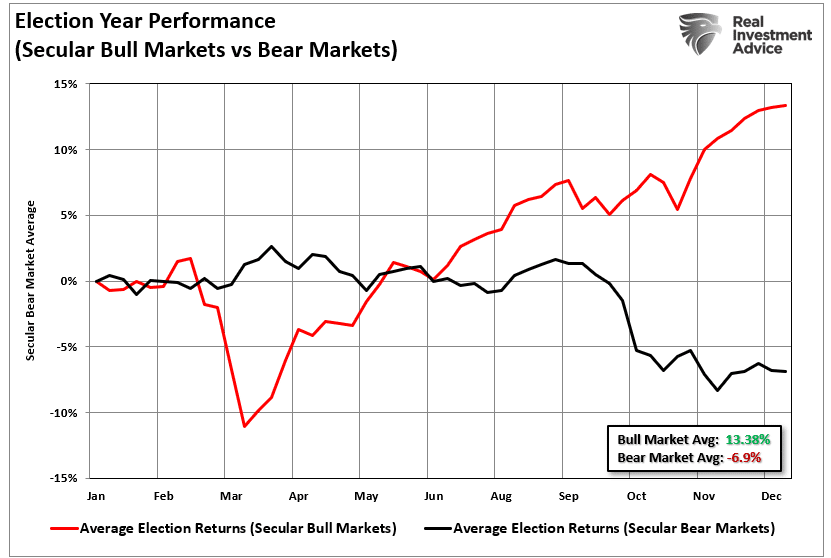

Und schließlich ist der politische Kurs zwar über einen längeren Zeitraum von Bedeutung, da sich Änderungen bei den Ausgaben und der Regulierung auf die wirtschaftlichen Ergebnisse auswirken, doch über einen LÄNGEREN ZEITRAUM ist die Marktentwicklung sehr unterschiedlich. In langfristigen Bullenmärkten, wie wir sie seit 2009 erleben, steigt der Markt in Jahren mit Präsidentschaftswahlen im Durchschnitt um knapp 14 % pro Jahr. In langfristigen Bärenmärkten hingegen sinkt der Markt um durchschnittlich 7 %.

Ein Risiko, das sich seit der "Finanzkrise" abzeichnet, könnte jedoch im Jahr 2024 einen besonderen Einfluss auf die Märkte haben.

Die große Kluft

Auch wenn Sie in Bezug auf die Politik eine starke Präferenz für die eine oder die andere Partei haben, spielt das für Ihr Geld keine große Rolle.

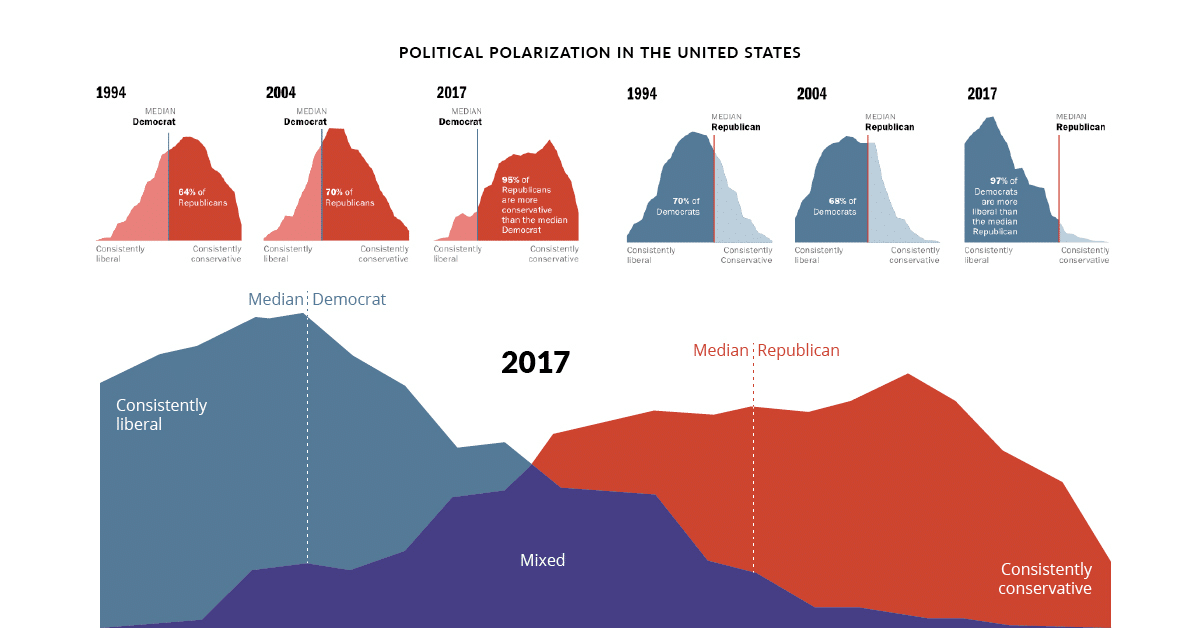

Das ist auch heute der Fall. Im November werden die Wähler zum dritten Mal in Folge den Kandidaten ins Amt heben, der ihnen am wenigsten missfällt, und nicht den, dessen Politik ihnen am besten gefällt. Noch wichtiger ist, dass die meisten Wähler mit einer großen Menge an Falschinformationen von Kommentatoren in den sozialen Medien, die bestimmte politische Ziele vertreten, zur Wahl gehen.

Der Markt ist sich bereits darüber im Klaren, dass die Parteien tiefer gespalten sind als je zuvor in der Geschichte und dass es unwahrscheinlich ist, dass irgendwelche nennenswerten politischen Maßnahmen verabschiedet werden. (Die letzten Daten für einen Bericht im Jahr 2019 stammen aus dem Jahr 2017. Heute ist die Kluft sogar noch größer, da die sozialen Medien eine noch stärkere Spaltung fördern.)

Eines scheint den Märkten zu gefallen: "Ein politisches Patt".

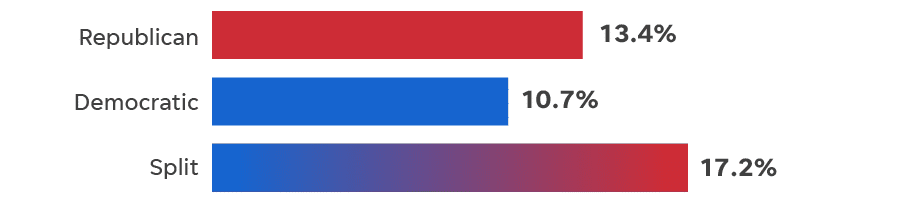

"Ein geteilter Kongress ist historisch gesehen besser für Aktien, die es gerne sehen, wenn eine Partei nicht zu viel Einfluss hat. Nach Angaben von LPL Financial legten die Aktien 1985, 2013 und 2019 um fast 30 % zu, und zwar jeweils unter einem geteilten Kongress (die Demokraten beherrschen den Senat, die Republikaner das Repräsentantenhaus). Der durchschnittliche Anstieg des S&P 500 bei einem geteilten Kongress betrug 17,2 %, während das BIP-Wachstum im Durchschnitt 2,8 % betrug. - USA Today

Was wir aus den Daten ableiten können, ist, dass die Chancen gut stehen, dass der Markt dieses Jahr positiv abschließen wird. Das sagt uns jedoch wenig über das kommende Jahr. Betrachtet man unsere obige Datentabelle, so besteht im ersten Jahr eines neuen Präsidentschaftszyklus eine 50:50-Chance für Bullen und Bären. Es ist auch (seit 1833) das Jahr mit den niedrigsten Durchschnittsrenditen.

Darüber hinaus hängt das Ergebnis der Wahlen bis 2025 zu sehr davon ab, dass vieles weiterhin "gut" läuft.

- Vermeidung einer Double-Dip-Rezession. (Ohne weitere fiskalische Anreize ist das ein plausibles Risiko).

- Die Fed lockert ihre Geldpolitik drastisch. (Das wird ohne eine Rezession nicht passieren.)

- Die Verbraucher müssen ihren derzeitigen schuldengetriebenen Konsum ausweiten. (Das ist bei einem Fehlen weiterer fiskalischer Impulse oder eines nachhaltigen Wirtschaftswachstums ein Risiko).

- Sowohl die Unternehmensgewinne als auch die Rentabilität verbessern sich deutlich. (Das wird wahrscheinlich eintreten, da Massenentlassungen der Rentabilität zugutekommen. Der Umsatz ist jedoch aufgrund der Punkte 1 und 3 gefährdet).

- Ausweitung der Multiples geht weiter. (Das Problem ist, dass ein mangelndes Gewinnwachstum bei den untersten 490 Titeln schließlich enttäuscht)

Alle diese Risiken bestehen zweifelsohne.

In Kombination mit dem längsten Bullenmarkt der Geschichte, hohen Bewertungen und exzessiven Spekulationen sind die Risiken, dass etwas schief geht, jedoch gestiegen.

Wie also positionieren Sie Ihr Portfolio für die Wahl?

Portfolio-Positionierung für einen ungewissen Wahlausgang

In den letzten Wochen haben wir die Themen Risikoreduzierung, Absicherung und die Neugewichtung von Portfolios wiederholt besprochen. Ein Teil davon war zweifellos auf den übertriebenen Anstieg nach den Tiefstständen im November und das Potenzial für einen unerwarteten Wahlausgang zurückzuführen. In unserem Artikel "Den Garten pflegen“ heißt es:

"Diese Maßnahmen haben zwei spezifische Vorteile, je nachdem, was als nächstes auf dem Markt passiert.

1. Wenn der Markt korrigiert, hat man so die Spreu vom Weizen getrennt und für den Schutz des Kapitals vor einem späteren Rückgang gesorgt.

2. Wenn der Markt weiter steigt, ist das Portfolio bereinigt, und neue Positionen können hinzugefügt werden, um an der nächsten Phase des Anstiegs teilzunehmen.

Niemand weiß mit Sicherheit, wohin sich die Märkte in der nächsten Woche bewegen, geschweige denn im nächsten Monat, Quartal, Jahr oder in fünf Jahren. Was wir wissen, ist, dass ein mangelhaftes Risikomanagement zur Absicherung gegen einen Rückgang dem Erreichen langfristiger Anlageziele eher abträglich ist.

Dieser Ratschlag gilt auch für die Vorbereitung Ihres Portfolios für die Wahl. Wie man sieht, signalisieren die historischen Wahrscheinlichkeiten, dass die Märkte unabhängig vom Wahlausgang steigen werden. Dabei handelt es sich natürlich um Durchschnittswerte. In den Jahren 2000 und 2008 war das, was die Anleger bekamen, nicht der "Durchschnitt".

Deshalb ist es immer wichtig, auch auf das Unerwartete gefasst zu sein. Sie würden sicherlich nicht mit verbundenen Augen über eine Autobahn rasen, und genauso wenig wollen Sie nicht auf unerwartete Ergebnisse vorbereitet sein.

Wenn Sie etwas mehr Bargeld halten, die Gewichtung bei den Staatsanleihen erhöhen und Ihrem Portfolio ein paar "Value"-Titel hinzufügen, können Sie das Risiko eines starken Rückgangs in den kommenden Monaten verringern. Sobald der Markt ein "Alles klar" signalisiert, können Sie "den Fuß von der Bremse nehmen" und in Richtung Ihres Ziels davonrasen.

Es empfiehlt sich aber durchaus, den Sicherheitsgurt anzulegen.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!