Nachdem der US-Aktienmarkt am 16. Juni kurzzeitig ein 14-Monats-Hoch erreicht hatte, ist jetzt eine Konsolidierung eingetreten. Es spricht jedoch einiges dafür, dass die jüngste Belebung der Risikobereitschaft anhält und die Märkte in nächster Zeit weiter steigen werden.

„Wir wissen, dass es schon lange keine Neuigkeit mehr ist, aber am 8. Juni 2023 hat für den S&P 500 ein neuer Bullenmarkt begonnen“, schreiben die Analysten von LPL Research. „Nach einer so starken Erholung von den Oktobertiefs braucht dieser frische Optimismus wahrscheinlich eine Verschnaufpause.“

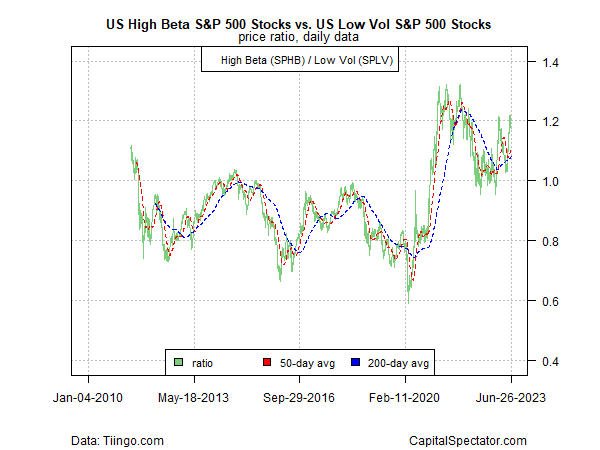

Ein Blick auf den Momentum-Bias des Aktienmarktes unter Verwendung von zwei ETFs zeigt, dass die Optimisten den Trend noch immer bestimmen. Der Vergleich der so genannten High-Beta-Aktien (d.h. Aktien mit hohem Risiko) (SPHB) gegenüber Titeln mit geringer Volatilität (geringes Risiko) (SPLV) lassen weiteres Aufwärtspotenzial vermuten.

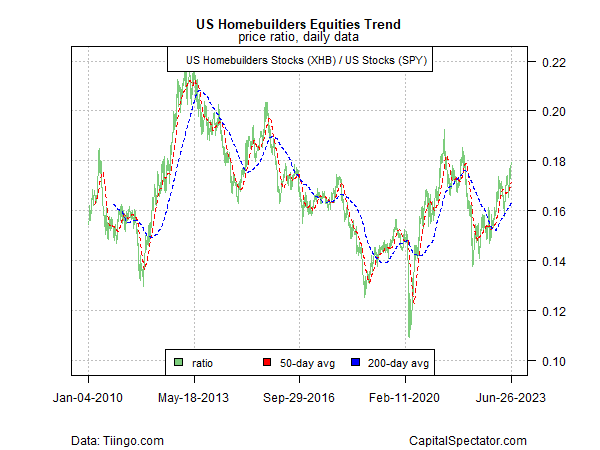

Ein Blick auf die Marktinterna mittels Branchentrends liefert zahlreiche überzeugende markttechnische Merkmale, die den Aktienmarkt beflügeln.. So zeigen beispielsweise Hausbauunternehmen (XHB) weiterhin eine starke Performance gegenüber dem Gesamtmarkt (SPY).

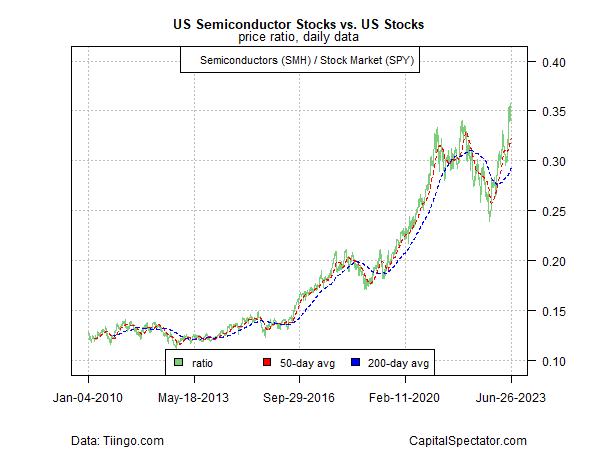

Halbleiteraktien (VanEck Semiconductor ETF (NASDAQ:SMH), die als Indikator für die Risikobereitschaft gelten, zeigen im Vergleich zum breiteren Markt (SPY) ebenfalls Stärke.

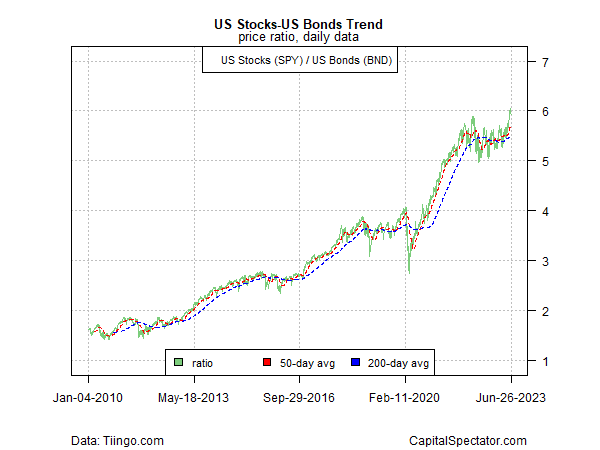

Das Kursverhalten der Aktienklasse (SPY) im Vergleich zu Anleihen (BND) hat sich in letzter Zeit ebenfalls eindeutig zugunsten einer höheren Risikobereitschaft ausgerichtet.

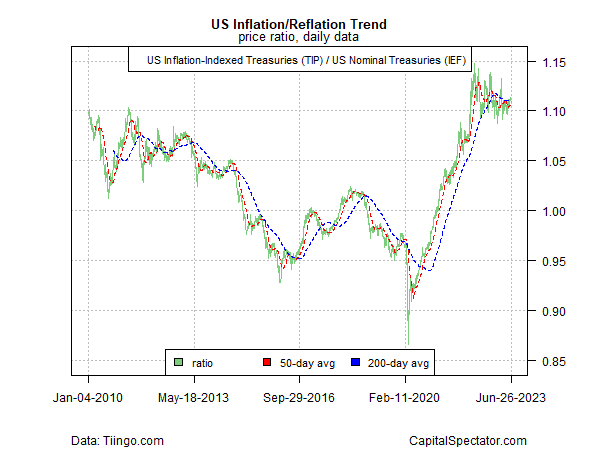

Ein Grund für die Verbesserung der Marktstimmung ist die wachsende Überzeugung, dass die Inflation ihren Höhepunkt überschritten hat, was sich an der zuletzt schwächeren Kursentwicklung von inflationsindexierten Staatsanleihen (TIP) im Vergleich zu konventionellen Staatsanleihen (IEF) zeigt.

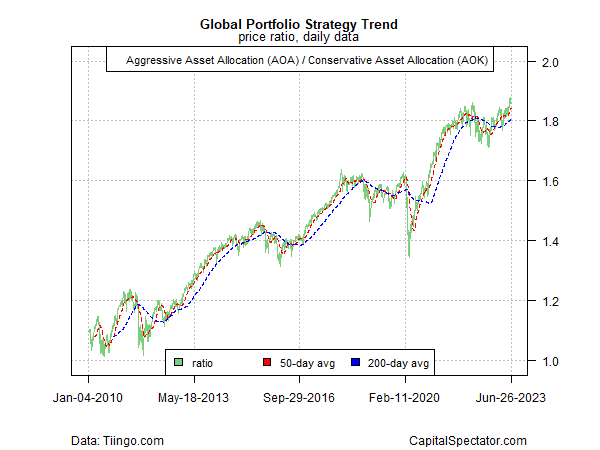

Betrachtet man das Risiko aus der Perspektive der globalen Vermögensallokation, zeigt sich eine weiterhin optimistische Marktstimmung. Das Verhältnis von aggressiver (AOA) zu konservativer (AOK) Vermögensallokation befindet sich weiterhin im Aufwärtstrend und stieg kürzlich über den bisherigen Höchststand.

Skeptiker werden zu Recht darauf hinweisen, dass eine ganze Reihe von Bedrohungen die Märkte mit pessimistischen Nachrichten überraschen könnten. Bleibt z.B. die Inflation länger höher als erwartet, könnten die Zentralbanken beschließen, die Zinsen für einen längeren Zeitraum auf einem hohen Niveau zu halten, was in den kommenden Monaten zu noch höheren Marktzinsen führen könnte.

„Wir müssen auch anerkennen, dass die Zentralbanken schon eine ganze Menge getan haben ... Dennoch sind wir der Meinung, dass sie die Straffung fortsetzen und vor allem die Zinsen für eine Weile auf einem hohen Niveau bleiben sollten“, sagt Gita Gopinath, die oberste Ökonomin des Internationalen Währungsfonds. „Das widerspricht dem, was einige Märkte erwarten, nämlich dass die Zinsen sehr schnell sinken werden. Ich denke, dass sie noch eine ganze Weile länger warten müssen.“