Können selbst berühmte Investoren wie Paul Tudor Jones und Stanley Druckenmiller danebenliegen? Vor Kurzem haben beide bekannt gegeben, dass sie Short-Positionen bei Anleihen halten und auf steigende Renditen setzen. Doch statt uns einfach auf das Urteil dieser legendären Investoren zu verlassen, lohnt es sich, die Situation selbst zu analysieren.

Paul Tudor Jones und Stanley Druckenmiller sind für ihren offensiven Handelsstil bekannt – aber was wir nicht wissen, ist, ob ihre Positionen auf kurzfristige Profite oder auf langfristig höhere Renditen abzielen. Möglicherweise dienen ihre pessimistischen Aussagen über den Anleihenmarkt auch dazu, andere Händler zu motivieren, in die gleiche Richtung zu gehen und damit ihre eigenen Profite zu erhöhen. Wer versucht, die Schritte dieser großen Marktteilnehmer blind zu imitieren, riskiert jedenfalls empfindliche Verluste.

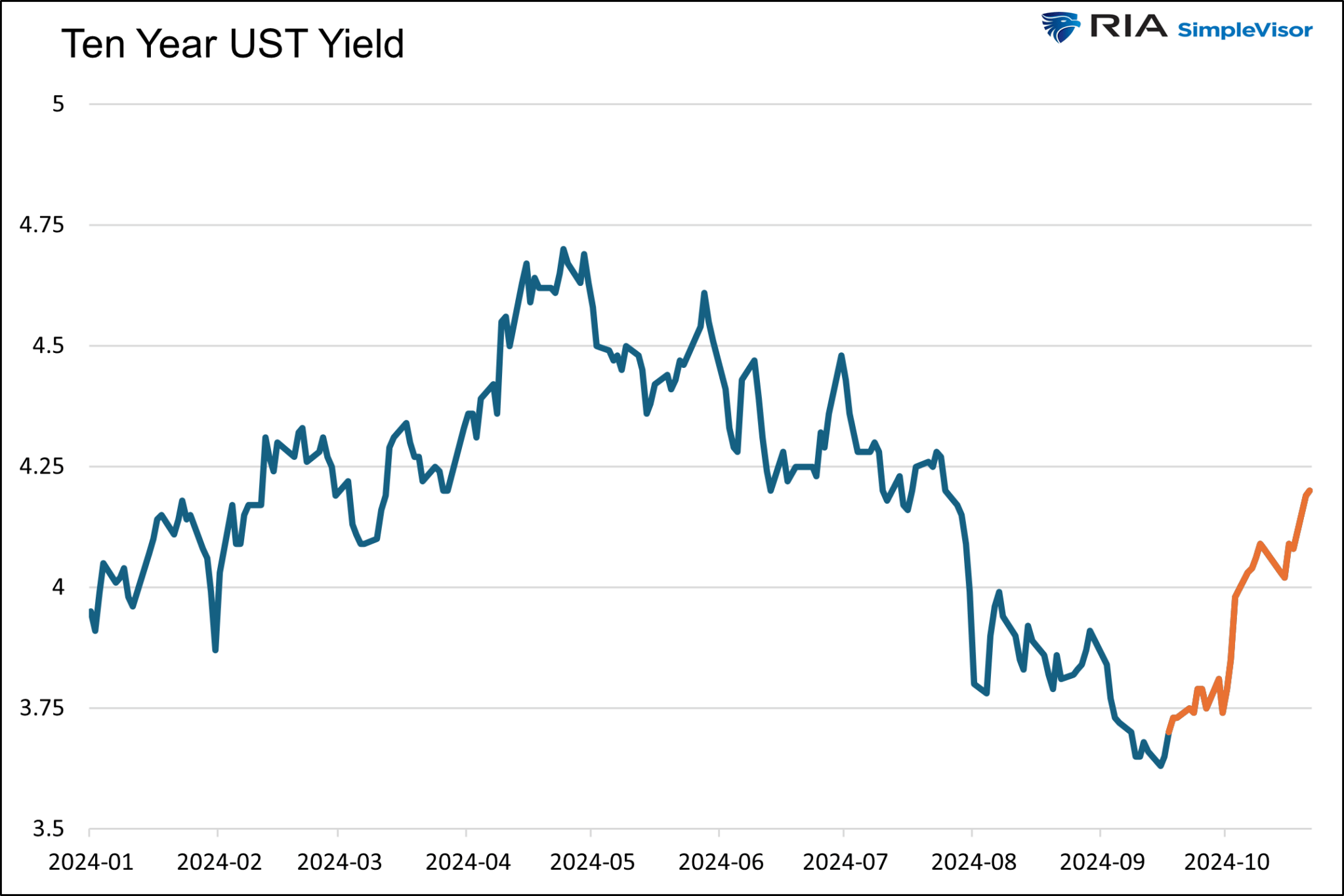

Zuletzt haben sich die Renditen am langen Ende der Kurve um 50 Basispunkte erhöht – und das unmittelbar nach einer 50-Basispunkte-Zinssenkung der Fed. Kritiker befürchten, dass die Fed mit ihrer expansiveren Politik die Inflation neu anfachen könnte, gerade in einer so robusten Wirtschaftslage. Andere Sorgen richten sich auf die wachsenden Haushaltsdefizite, die ebenfalls als potenzieller Treiber für Inflation gelten. Eine neue Gruppe von Anleihe-Pessimisten, angeführt von Jones und Druckenmiller, sieht zudem die Gefahr, dass eine Präsidentschaft von Donald Trump und eine republikanische Mehrheit im Kongress das Defizit weiter in die Höhe treiben und die Inflation beschleunigen könnten.

Anleger sollten sich daher nicht nur auf prominente Namen verlassen, sondern die Berichte zum Anleihenmarkt genau prüfen und die Argumente sorgfältig bewerten. So können wir eine fundierte Entscheidung treffen, ob es wirklich ratsam ist, den Positionen von Paul Tudor Jones und Stanley Druckenmiller zu folgen – oder ob es nicht sinnvoller ist, einen eigenen Weg zu gehen.

Ist eine neue Inflationswelle wahrscheinlich?

Im Folgenden werden einige mögliche Ursachen für die von diesen Pessimisten erwartete Inflation untersucht.

Steht uns eine neue Phase intensiver Inflation bevor?

Inflation ist im Wesentlichen das Ergebnis von Angebot und Nachfrage. Die hohe Inflation der Jahre 2022-2023 entstand, weil die Nachfrage durch pandemiebedingte Anreizprogramme und ungewöhnliches Konsumverhalten stark stieg. Gleichzeitig war das Angebot durch weltweite Lockdowns und unterbrochene Lieferketten massiv eingeschränkt.

Inzwischen hat sich die Balance von Angebot und Nachfrage weitgehend normalisiert. Wenn die Inflation wieder steigen sollte, wird es also kaum aus den gleichen Gründen wie in der letzten Inflationsrunde geschehen.

Droht eine Wiederholung der 1970er Jahre?

Einige Anleger befürchten, dass uns eine Inflationswelle wie in den 1970er Jahren bevorsteht. Doch wie bereits in unserer vierteiligen Artikelserie ausführlich beleuchtet, unterscheiden sich die Umstände damals und heute deutlich. Die 2020er sind eine völlig andere Ära – die strukturellen, wirtschaftlichen und geopolitischen Rahmenbedingungen sind nicht vergleichbar.

Für eine vertiefende Analyse der Unterschiede findest du hier unsere Artikelserie:

Werden die Staatsausgaben die Inflation ankurbeln?

Investoren wie Paul Tudor Jones und andere warnen davor, dass die zunehmenden Staatsdefizite die Inflation weiter anheizen könnten. Dieses Thema greifen wir auch im Abschnitt „Defizite entlarven“ auf, doch zunächst lohnt sich ein Blick auf ein Konzept aus der volkswirtschaftlichen Gesamtrechnung: den negativen Multiplikator. In unserem Artikel "Stimulus heute – das wird morgen teuer" gehen wir ausführlicher darauf ein:

Es zeigt sich, dass Schulden dann problematisch werden, wenn sie schneller wachsen als die Wirtschaft selbst – ein Zeichen dafür, dass die Kreditaufnahme und Ausgaben ineffektiv oder „unproduktiv“ sind. Sowohl bei staatlicher als auch privater Verschuldung kann dies zu einem negativen wirtschaftlichen Multiplikator führen. Einfach gesagt: Die langfristigen Kosten der Verschuldung übersteigen ihren anfänglichen Nutzen.

Der Multiplikatoreffekt beschreibt das Verhältnis zwischen der Veränderung des Einkommens und der Veränderung der Ausgaben. Wenn über die Zeit die Ausgaben schneller wachsen als das Einkommen, wird der Multiplikatoreffekt negativ. Bei Staatsausgaben lässt sich das Verhältnis berechnen, indem man die Veränderung des BIP zur Veränderung der Schulden ins Verhältnis setzt:

Multiplikator = Veränderung des Einkommens / Veränderung der Ausgaben

Staatsmultiplikator = Veränderung des BIP / Veränderung der Verschuldung

Das Fazit ist: Staatsschulden können zwar kurzfristig die Wirtschaft stimulieren, belasten aber langfristig das Wachstum und machen die anfänglichen Vorteile zunichte. Wenn die Regierung verstärkt produktiv investieren würde, könnte dies die Inflation anheizen. Bleibt das Geld jedoch in unproduktiven Projekten gebunden, könnten die hohen Defizite letztlich sogar deflationär wirken und das Wirtschaftswachstum bremsen.

Werden die USA Inflation importieren?

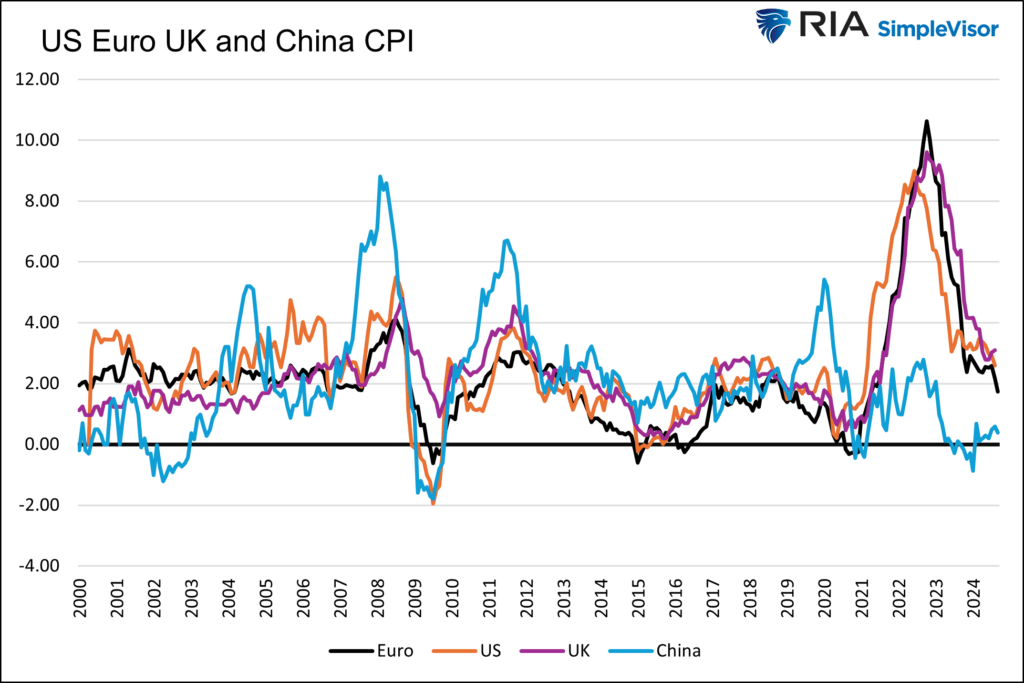

Einige Experten argumentieren, dass die USA in den kommenden Jahren vermehrt Inflation „importieren“ könnten. Interessant ist, dass die Inflation in wichtigen Handelspartnerländern wie der Eurozone, China und dem Vereinigten Königreich ebenfalls rückläufig ist, ganz wie in den USA. Die Inflation in China liegt derzeit nahe Null, und Japan, das hier nicht abgebildet ist, hat in den letzten 25 Jahren kaum Inflation erlebt und sogar Phasen der Deflation durchgemacht.

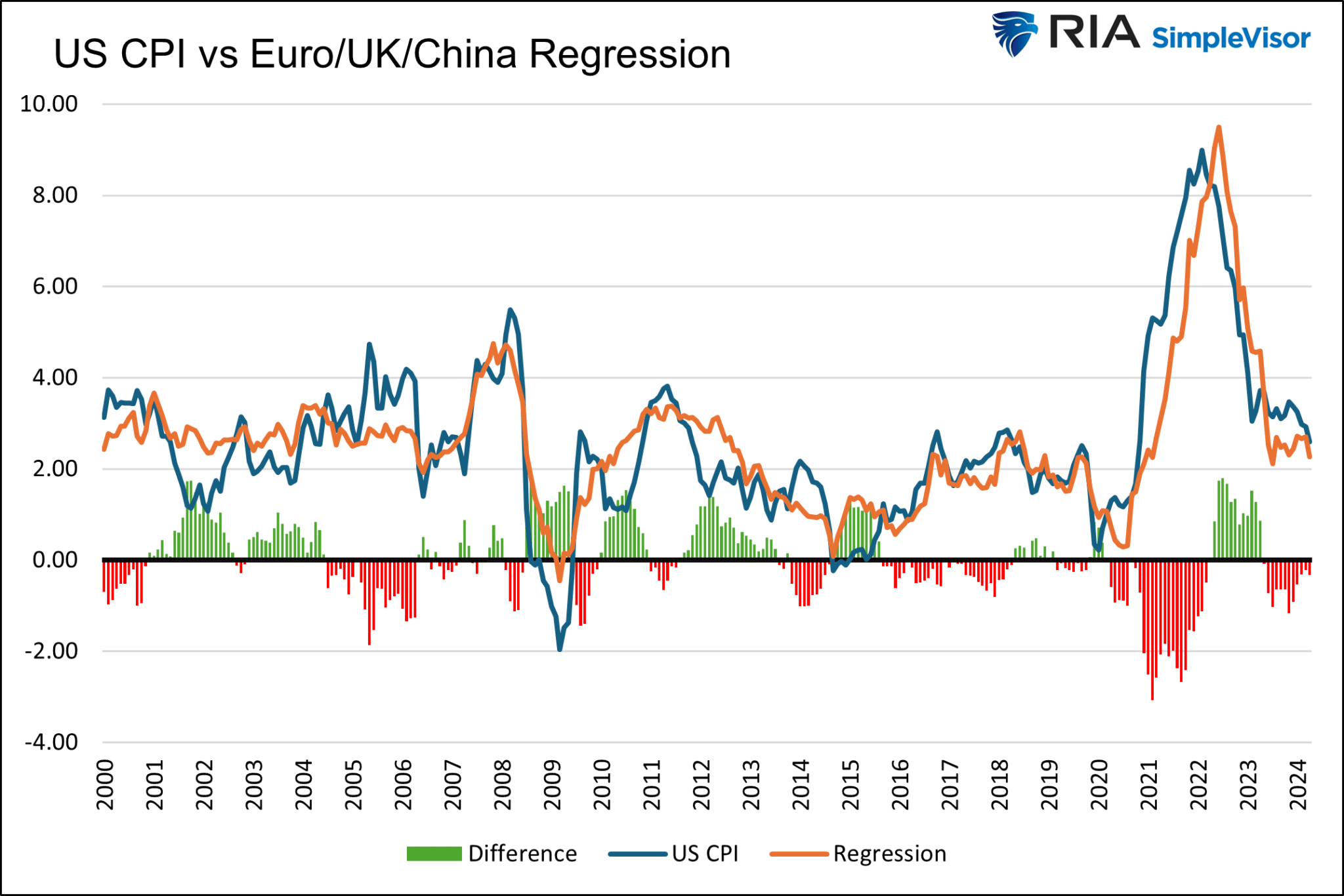

Um die Wechselwirkungen besser zu verstehen, haben wir eine multiple Regression durchgeführt, die die US-Inflation auf Basis der Preisentwicklung in China, Großbritannien und der Eurozone abbildet. Die Ergebnisse zeigen eine hohe Korrelation mit einem R² von 0,86, und das Modell legt nahe, dass der Verbraucherpreisindex in den USA um 0,3 % sinken müsste, um mit dem historischen Verhältnis im Einklang zu bleiben.

Beide Abbildungen werfen letztlich die Frage auf: Wenn die Inflation weltweit zurückgeht, von wem könnten die USA dann Inflation „importieren“?

Defizite entlarven

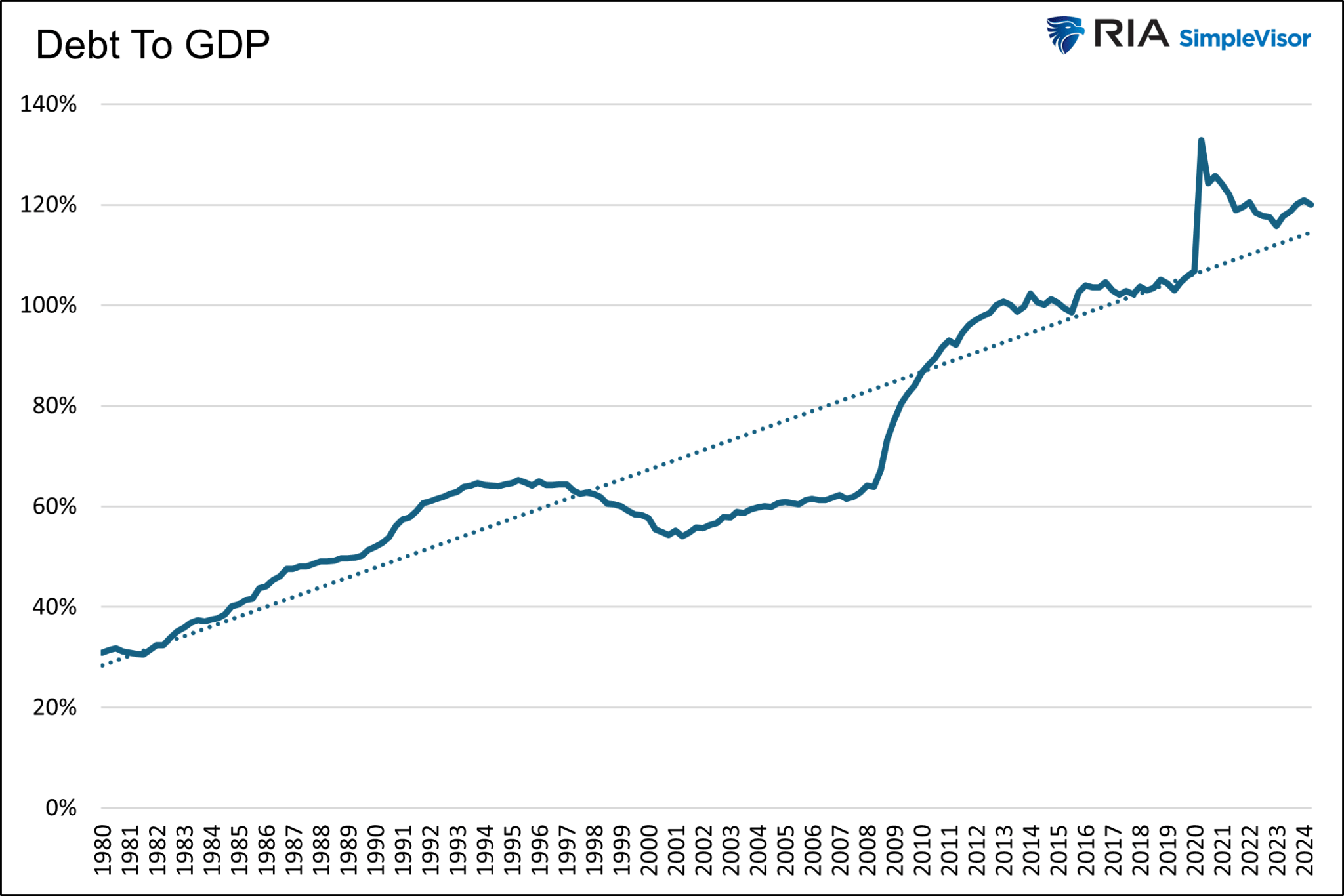

Bevor wir die jüngsten Defizitausgaben einordnen, möchten wir klarstellen, dass wir weiterhin davon überzeugt sind – wie wir es schon häufig betont haben –, dass die fortlaufenden Defizitausgaben und die steigende Staatsverschuldung das wirtschaftliche Wachstum erheblich belasten. Die kürzlichen Defizitausgaben oder die oft übermäßigen Ausgaben der letzten vier Jahrzehnte sehen wir daher keineswegs positiv. Historische Daten zeigen zudem, dass Länder mit einem Schulden-BIP-Verhältnis von über 1,0 in der Regel schwach abschneiden.

Doch wenn wir die Entwicklung der Anleiherenditen für die kommenden ein bis zwei Jahre betrachten, ist es wichtig, die aktuelle Lage nüchtern zu bewerten und uns nicht von Narrativen oder Übertreibungen in unseren Entscheidungen beeinflussen zu lassen.

Im Folgenden beleuchten wir einige der Argumente, die behaupten, die Defizitentwicklung habe sich fundamental gewandelt und sei nun eine treibende Kraft hinter der Inflation.

Das jüngste Ausgabeverhalten ist obszön

Ein häufiges Argument der Skeptiker gegenüber Schwellenländeranleihen ist, dass die aktuellen Haushaltsdefizite im Vergleich zu früheren Perioden drastisch angestiegen sind. Sie befürchten, dass diese höheren Defizite zu mehr Inflation führen und Investoren daher höhere Renditen verlangen werden, um Staatsanleihen attraktiv zu finden.

Grundsätzlich mag an diesem Punkt etwas dran sein – allerdings fehlt diesem Argument oft der entscheidende Kontext. Was die Skeptiker nicht berücksichtigen, ist, dass die Volkswirtschaften in den letzten Jahren erheblich gewachsen sind.

Tatsächlich ist die Wirtschaft seit der Zeit vor der Pandemie um etwa 8 Billionen USD oder rund 33 % größer geworden. Dass die Verschuldung dabei im gleichen Maß gestiegen ist, ist also nicht verwunderlich.

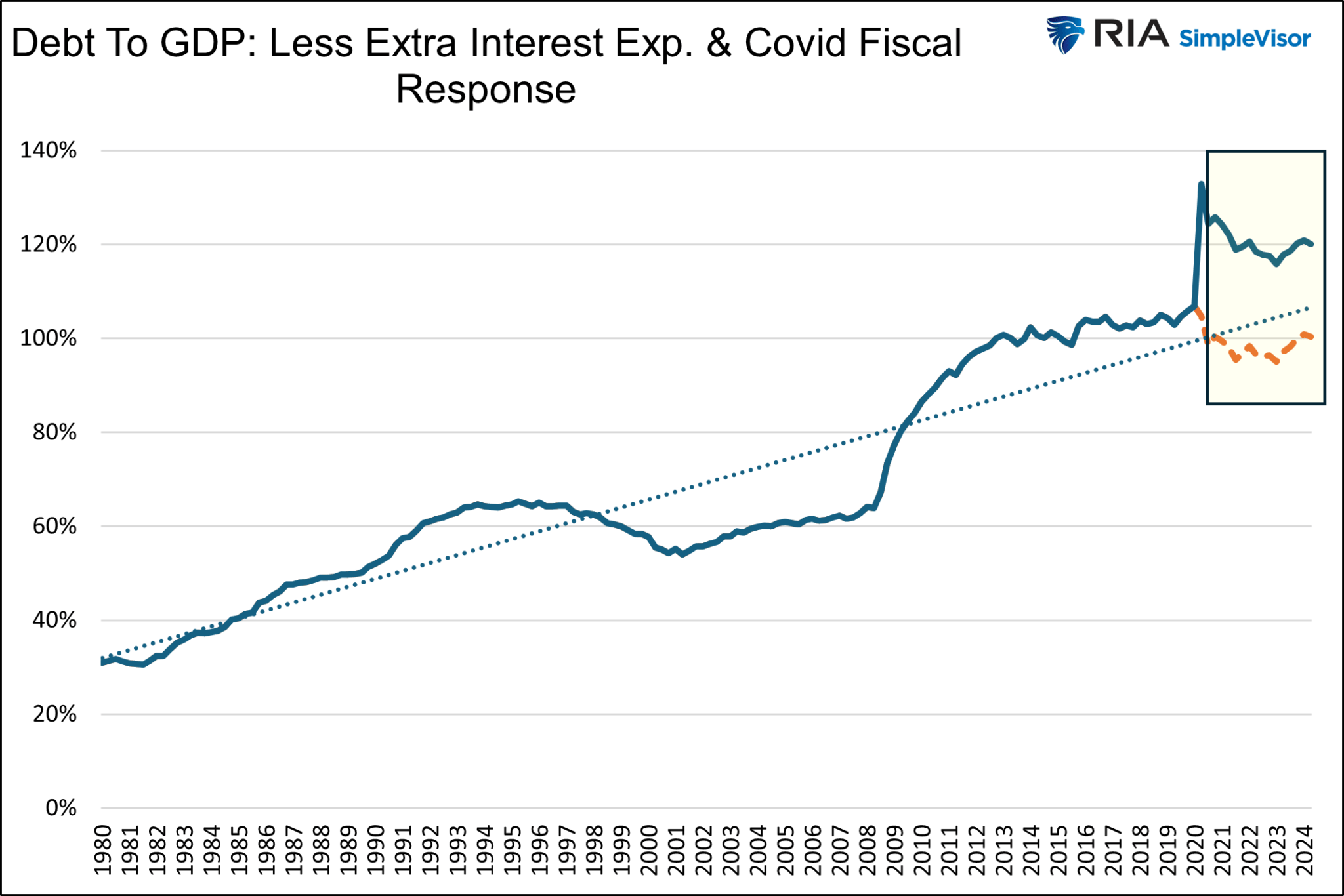

Unsere Grafik zeigt das Verhältnis von Schulden zum BIP sowie den langfristigen Trend seit 1980. Zwar ist das Verhältnis in der COVID-Zeit durch die massiven Ausgaben stark angestiegen, doch hat es sich inzwischen wieder knapp über dem Stand von vor der Pandemie eingependelt und ist in den letzten zwei Jahren weitgehend stabil geblieben.

Um die Situation noch genauer zu beleuchten, haben wir eine hypothetische Berechnung durchgeführt: Wie sähe die Verschuldung heute aus, wenn es die Pandemie nicht gegeben hätte? Diese Methode ist zwar unkonventionell, liefert jedoch einen interessanten Kontext, um die aktuellen Schulden in Relation zur Wirtschaftskraft zu setzen.

Für diese Berechnung haben wir die Schulden um geschätzte 5,6 Billionen USD reduziert – also den Betrag, der in die COVID-Hilfsprogramme geflossen ist. Zusätzlich nehmen wir an, dass die Zinslast für die Staatsschulden auf dem vorinflationären Niveau geblieben wäre. Zum Vergleich: Allein im letzten Jahr fielen rund 500 Milliarden USD an zusätzlichen Zinsausgaben an.

In der Grafik wird das revidierte Verhältnis von Schulden zum BIP in Orange (EPA:ORAN) dargestellt. Die Frage, die sich hier stellt: Hätten wir ohne die Pandemie heute eine Verschuldung, die – im Verhältnis zur Wirtschaftsgröße – dem Stand vor der Pandemie entspräche? Die Daten deuten darauf hin, dass sich Ausgaben, Schulden und das Wirtschaftswachstum trotz der Pandemie in den letzten zwei Jahren weitgehend wieder angeglichen haben.

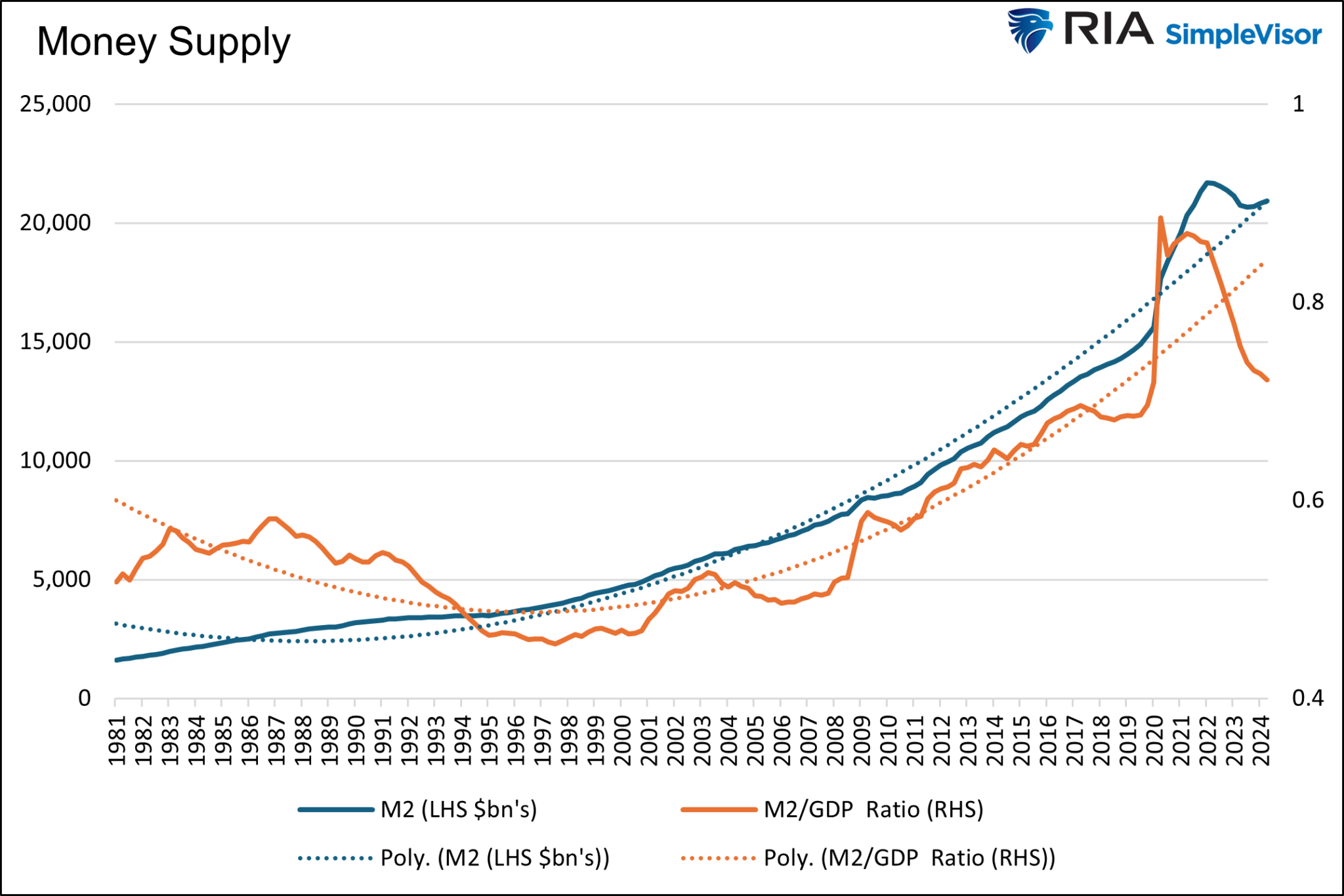

Haushaltsdefizite erhöhen die Geldmenge

Geld entsteht durch Kreditvergabe. Das ist eine Tatsache; daher erhöhen größere Defizite (Kreditaufnahme) die Geldmenge. Wie die Abbildung unten zeigt, befindet sich die Geldmenge (M2) jedoch auf dem gleichen Trend wie in der Zeit vor COVID. Noch wichtiger ist, dass das Verhältnis der Geldmenge M2 im Verhältnis zum BIP (ein besseres Maß für die Geldmenge) deutlich unter dem Trend vor COVID liegt.

Außerdem ist die Geldmenge nur ein Teil der Inflationsgleichung. Die andere wichtige Hälfte ist die Umlaufgeschwindigkeit des Geldes, d. h. wie oft es ausgegeben wird. Die Umlaufgeschwindigkeit von M2 liegt derzeit auf demselben Niveau wie Anfang 2020.

Das Geldangebot und die Umlaufgeschwindigkeit haben die pandemiebedingten Anomalien beseitigt und befinden sich in etwa auf dem Stand von Ende 2019. Zu dieser Zeit lag die Inflation durchweg bei 2 %. Das derzeitige Angebot und die Umlaufgeschwindigkeit des Geldes sollten nicht zu der Annahme verleiten, dass die Inflation steigen wird. Die Zahlen sprechen eher dafür, dass die Inflation zum 2 %-Ziel der Fed zurückkehren wird.

Wir folgen dem Weg Japans

Paul Tudor Jones weist auf eine Ähnlichkeit zwischen unserer Haushaltslage und der Japans hin. Er verweist auf die übermäßige Staatsverschuldung Japans und die BoJ, die die Zinssätze außerordentlich niedrig hält, was den Schuldendienst erleichtert.

Japan hat eine Schuldenquote von 263 %, mehr als doppelt so hoch wie die der USA. Die japanische Zentralbank hat die Zinssätze auf oder unter Null gesetzt und sich in den letzten 20 Jahren massiv auf Q.E. verlassen. Das Ergebnis sind längerfristige Anleiherenditen von 2 % oder weniger und eine Inflation von unter 1 % mit längeren Deflationsperioden, wie unten dargestellt.

Der Weg Japans scheint aus der Sicht eines Anleihenanlegers sehr bullisch zu sein.

Mehr zu Tudor Jones

Paul Tudor Jones ist überzeugt, dass das "Weginflationieren" der Schulden der einzig gangbare Weg sei, um das Schuldenproblem zu lösen, ohne drastische fiskalische Einschnitte vorzunehmen. Vielleicht sieht er dabei Zusammenhänge, die uns noch verborgen sind – Japan zeigt jedoch, dass dieser Weg nicht zwingend die Lösung sein muss, zumindest vorerst.

Jones hebt außerdem hervor, dass das Ziel darin liegen sollte, das Schulden-BIP-Verhältnis auf dem aktuellen Stand zu stabilisieren. Unsere bisherigen Analysen zeigen jedoch, dass dieses Verhältnis aktuell nicht ansteigt, sondern stabil bleibt.

Donald Trump und ein republikanischer Wahlsieg

Paul Tudor Jones und Stanley Druckenmiller haben beide Bedenken, dass ein Wahlsieg Donald Trumps und eine republikanische Mehrheit im Kongress zu steigender Inflation und höheren Anleiherenditen führen könnten.

Gehen wir das Gedankenexperiment durch: Angenommen, Trump würde sofort Steuersenkungen durchsetzen, massive Ausgabenpläne auflegen und ein großes Defizit anhäufen. Er wäre dann dennoch gezwungen, mit den Demokraten zu verhandeln, die weiterhin etwa 50 % der Stimmen im Kongress halten, sowie mit dem konservativen Freedom Caucus, der eine Senkung der Staatsausgaben und ein ausgeglichenes Budget fordert. Unter diesen Umständen könnte es sogar zu einer ungewöhnlichen Allianz (ETR:ALVG) zwischen den Demokraten und dem Freedom Caucus kommen.

Fazit

Die bearishen Szenarien, die wir in diesem Artikel aufgezeigt haben, sind nicht unberechtigt. Wir sind jedoch der Meinung, dass einige dieser Bedenken möglicherweise übertrieben wirken, wenn man sie im größeren Kontext betrachtet. Auch zeigt uns die Entwicklung in Japan, dass die Geldpolitik wahrscheinlich noch mehr Handlungsspielraum hat, bevor die Lage kritisch wird.

Letztlich gehen wir davon aus, dass sich die langsame Wirtschaftsentwicklung und die moderaten Inflationstendenzen, die vor der Pandemie vorherrschten, langfristig wieder durchsetzen werden. So überraschend es aktuell klingen mag, es wäre für uns nicht undenkbar, dass sich Investoren und die Fed in den kommenden Jahren eher mit Deflationssorgen auseinandersetzen werden.