Der erste Teil dieser Artikelserie begann mit einer Darstellung, aus der hervorging, dass wir in den nächsten zehn Jahren eine Inflationsachterbahnfahrt erleben werden, ähnlich wie in den Jahren 1965 bis 1982.

In den Teilen eins und zwei wurden die Ursachen für diese hartnäckige Inflation und mögliche Gegenmaßnahmen erläutert. Die Links finden Sie unten.

Nach dieser Geschichtsstunde wollen wir uns nun der aktuellen Inflation befassen, die in Verbindung mit der Pandemie einsetzte. Die Zusammenfassung hilft uns, die Ähnlichkeiten und Unterschiede zwischen heute und vor 50 Jahren besser zu verstehen.

Dabei ist zu bedenken, dass viele Regierungen, Unternehmen und Bürger in ähnlicher Weise auf die Pandemie reagiert haben. Beispielsweise wurde die Inflation in den USA durch ihre Maßnahmen verstärkt.

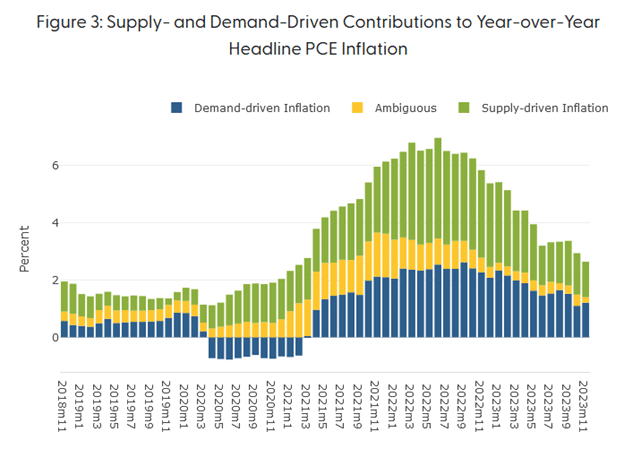

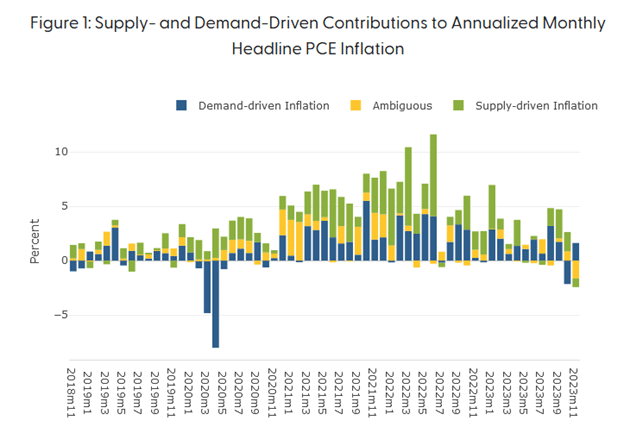

Beginnen wir mit zwei Schaubildern der San Francisco Fed. Hier werden die Ursachen der Inflation quantifiziert und den Kräften auf der Angebots- und Nachfrageseite zugeordnet. Das erste Diagramm zeigt die Beiträge im Jahresvergleich, während das zweite die monatlichen Auswirkungen darstellt.

Sie machen deutlich, dass sowohl angebots- als auch nachfrageseitige Faktoren zur Inflation beigetragen haben. Schauen wir uns nun die einzigartigen angebots- und nachfrageseitigen Kräfte an, die die Inflation antreiben.

Angebotsseitige Inflation

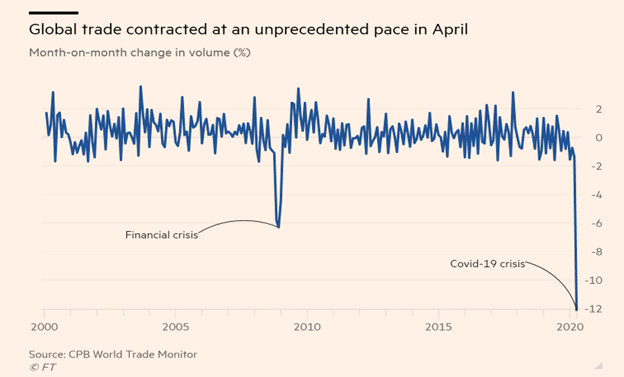

Als sich im März 2020 die Angst vor Covid weltweit ausbreitete, kam die Weltwirtschaft ins Stocken.

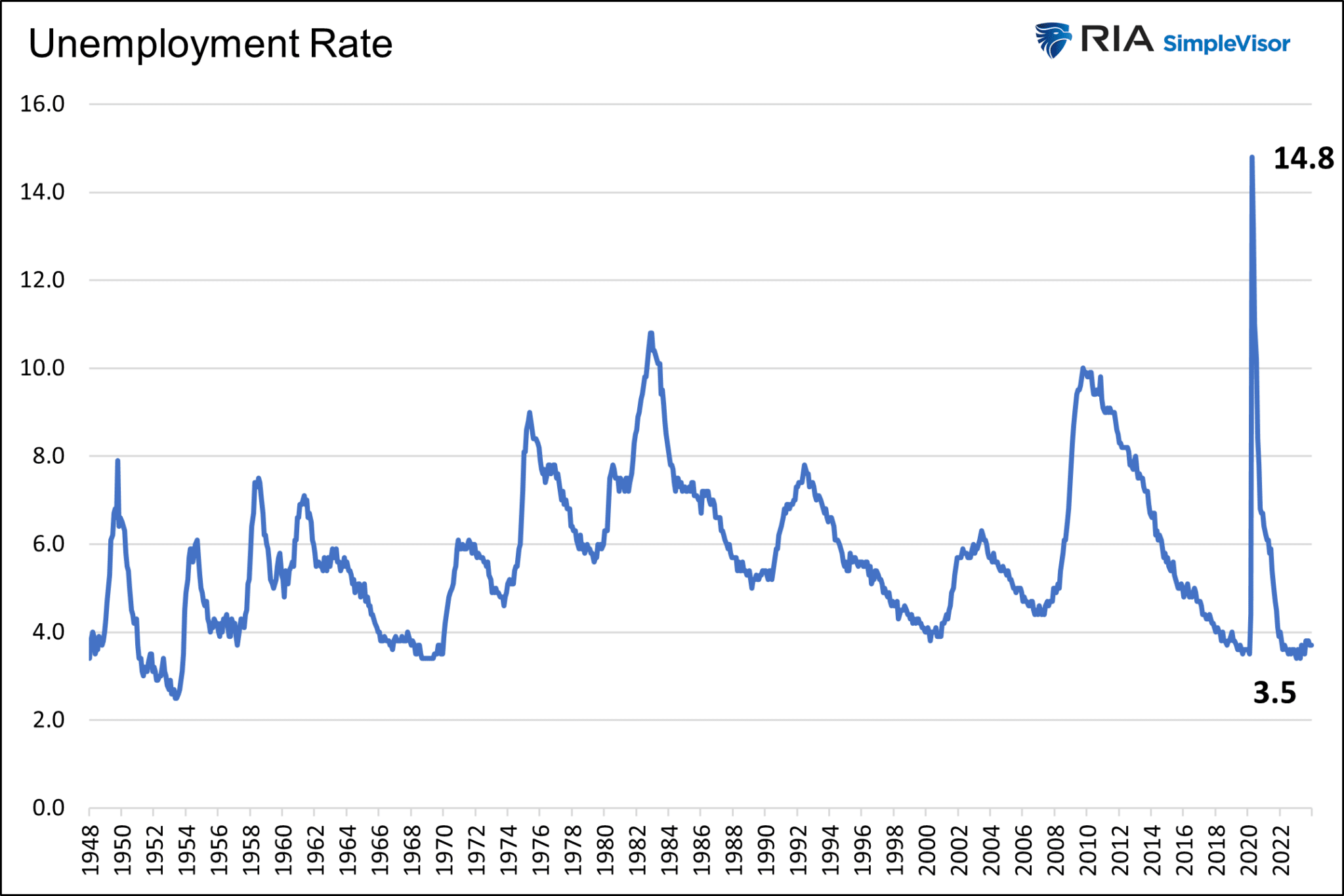

Die Arbeitslosenquote stieg von 3,5% im Februar auf 14,8% im April. Die Arbeitslosenquote war nicht nur die höchste seit 75 Jahren, sondern auch die Geschwindigkeit, mit der sie anstieg, war höher als in jedem anderen Zeitraum seit Beginn der Aufzeichnungen.

Diesbezüglich sollte man sich vor Augen halten, dass die Arbeitslosenquote während der Großen Depression einen Höchststand von 25 % erreichte, der Anstieg von einer einstelligen Zahl aus erfolgte allerdings über vier Jahre, nicht über zwei Monate.

Abgesehen von einigen Ausnahmen während der Weltkriege war der Handel in den USA und die Weltwirtschaft in der jüngeren Geschichte noch nie so stark eingeschränkt. Die nachstehende Abbildung, bereitgestellt von der Financial Times, zeigt die außerordentliche Geschwindigkeit, mit der der Welthandel schrumpfte.

Die Bänder der Automobilhersteller stehen still

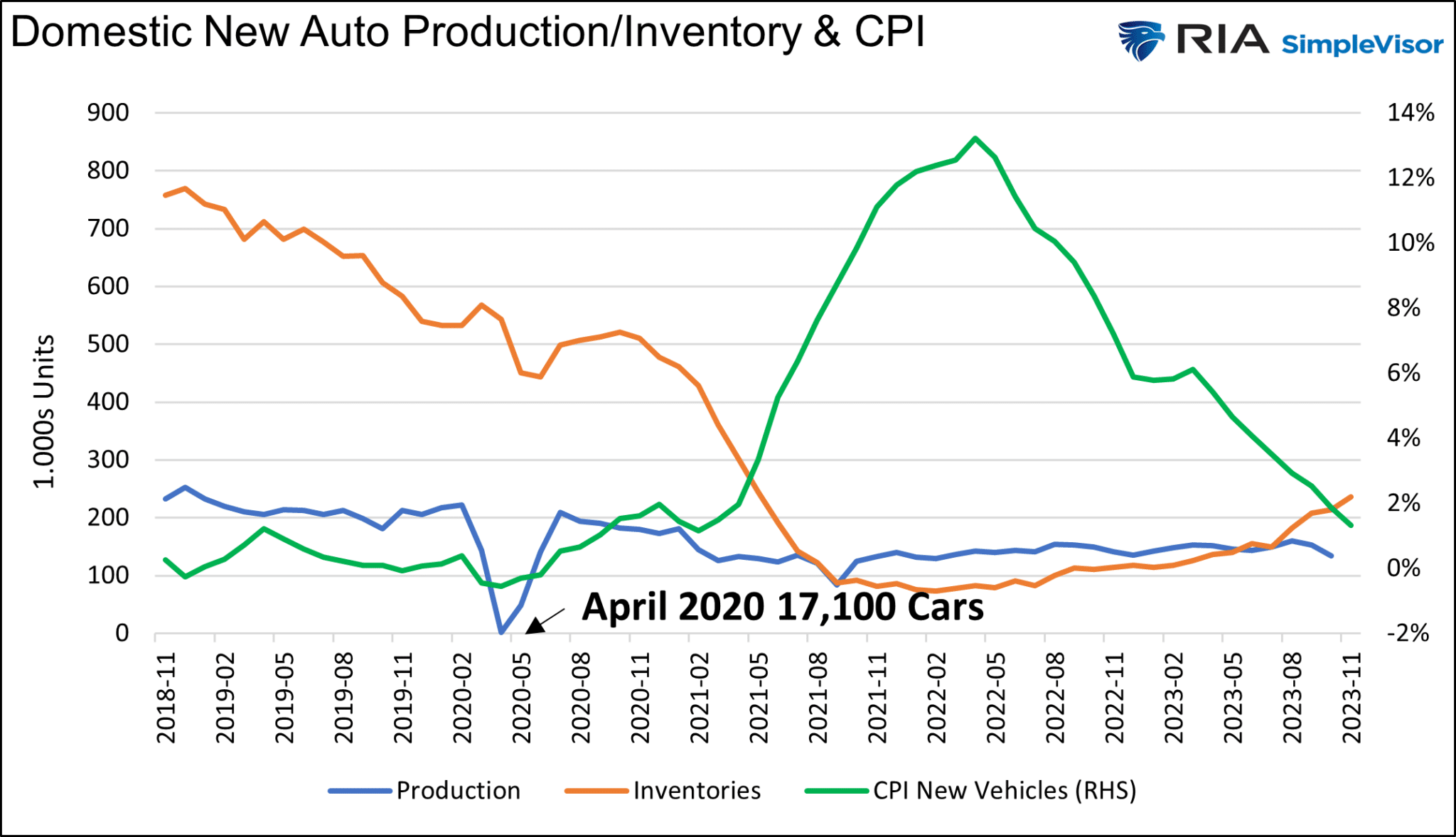

Am Beispiel der heimischen Automobilindustrie wird deutlich, wie ein Mangel an Produktion zu Inflation führt.

Im April 2020 wurden in den USA lediglich 17.100 Fahrzeuge produziert (siehe unten). Das waren weniger als 10 % des Monatsdurchschnitts vor der Pandemie von über 200.000.

Trotz der Pandemie kehrten die Arbeiter relativ bald an die Fließbänder zurück, und die Produktion zog rasch an.

Nach dem anfänglichen Aufschwung ging die Produktion jedoch wieder zurück. Mitte 2021 war die Neuwagenproduktion nur noch halb so hoch wie vor der Pandemie.

Diese Entwicklung war auf einen Mangel an kritischen Chips und anderen wichtigen Komponenten zurückzuführen. Wie andere Industriezweige musste auch die Automobilindustrie ihre Produktion aufgrund von Störungen in anderen Sektoren einschränken.

Das obige Schaubild zeigt, wie der Produktionsrückgang die Lagerbestände stark reduziert und damit die Preise deutlich in die Höhe getrieben hat.

Der Bestand an Neuwagen ist von Ende 2020 bis 2022 um über 80 % gesunken. Bis heute liegen die Bestände weit unter den Durchschnittswerten vor der Pandemie. Auch der Mangel an Chips ist immer noch ein Problem!

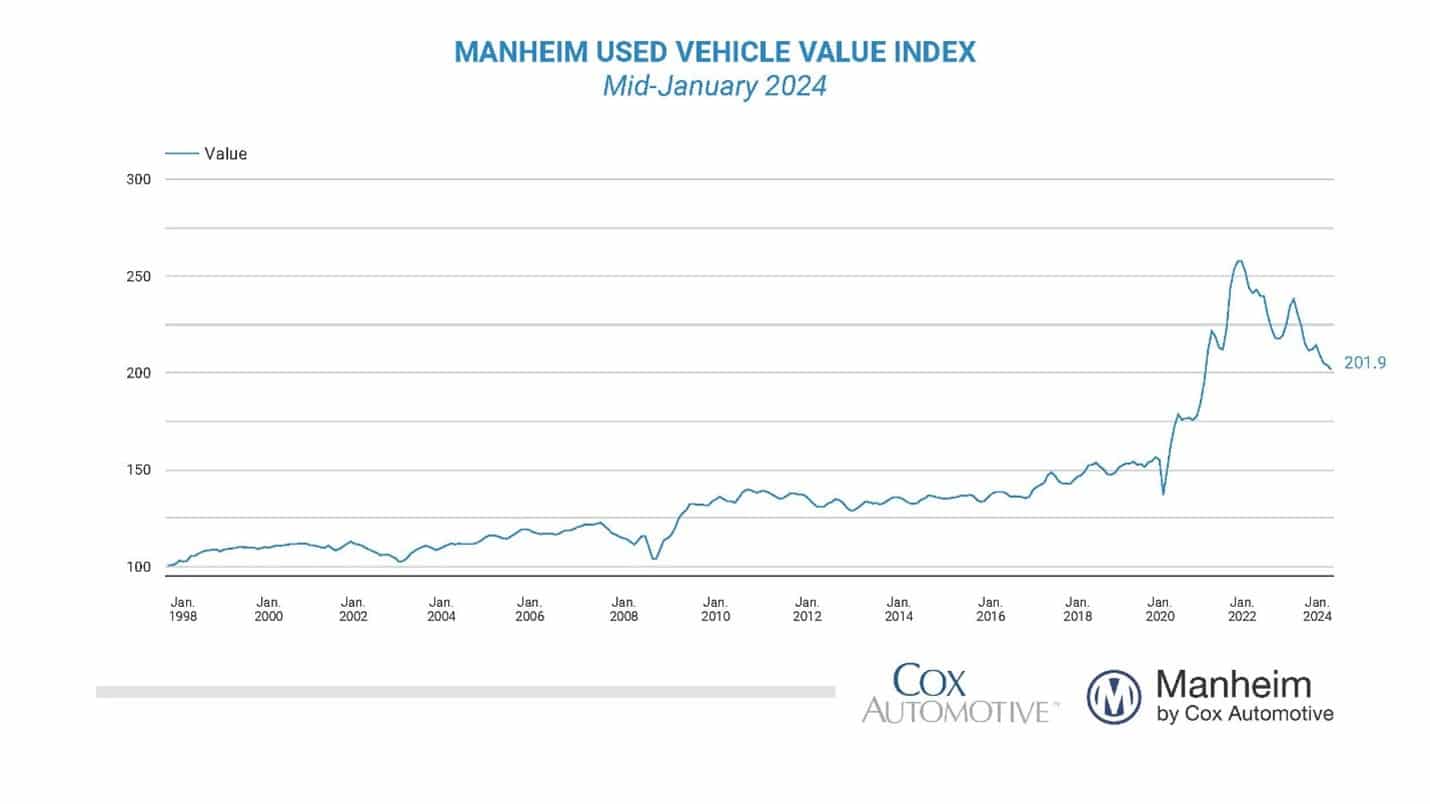

Auch der Gebrauchtwagenmarkt war stark betroffen. Da weniger Neuwagen zur Verfügung standen, kauften diejenigen, die ein Fahrzeug benötigten, auf dem Gebrauchtwagenmarkt ein.

Die Nachfrage überstieg das Angebot, und die Preise für Gebrauchtfahrzeuge schossen in die Höhe (siehe unten).

Das Angebot an Gebrauchtwagen war zusätzlich gedämpft, da viele Gebrauchtwagenbesitzer trotz höherer Preise nicht bereit waren zu verkaufen. Wie sollten sie ihr Auto ersetzen?

Die Automobilindustrie war typisch für viele Branchen, in denen es zu erheblichen Engpässen bei den zu verkaufenden Einheiten und den für die Herstellung neuer Einheiten erforderlichen Teilen kam.

Nachfrageseitige Inflation - Verhaltensänderungen

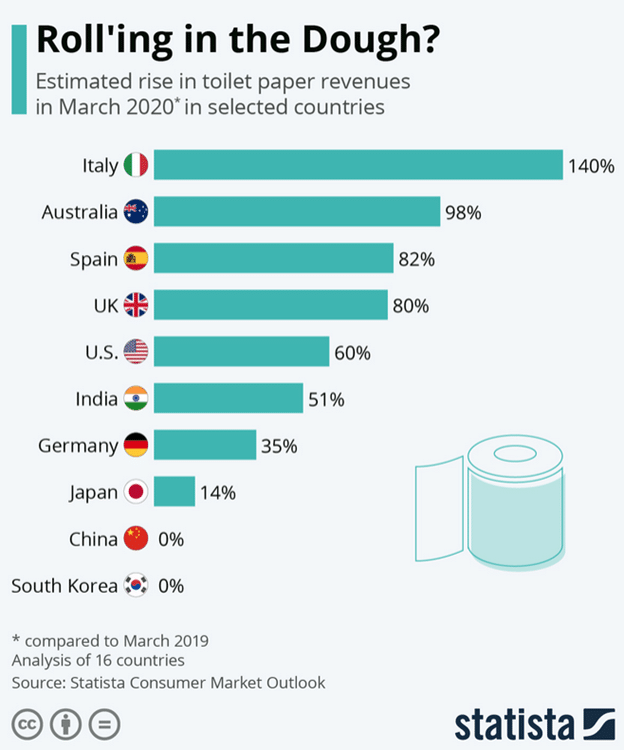

Die Verbraucher waren schockiert, als die Pandemie ausbrach, und die bisher typischen Konsumgewohnheiten änderten sich drastisch. Einige Leute wagten noch den Gang zum Lebensmittelgeschäft, um sich mit dem Nötigsten einzudecken.

Es herrschte eine Aktivität, wie wir sie oft vor Wetterkatastrophen beobachten. Die Nachfrage nach Online-Waren stieg sprunghaft an. Der sich rasch verändernde Anteil der Waren, die an die Geschäfte und nicht direkt an die Verbraucher gehen, führte zu einer weiteren Angebotsverzerrung.

Zunächst gingen die Käufe von nicht lebensnotwendigen Gütern und die meisten Dienstleistungen stark zurück. Wie unten dargestellt, waren Artikel des täglichen Bedarfs wie Toilettenpapier sehr gefragt.

Der Nachfrageanstieg führte zu einem Mangel an Toilettenpapier. Die Hersteller konnten die gestiegene Nachfrage nicht befriedigen, wobei Produktions- und Transportbeschränkungen den Mangel noch verschärften.

Was wir bereits bei der Automobilproduktion festgestellt haben, ist nur ein Beispiel von vielen.

Als die Pandemie zum normalen Alltag wurde, begann sich das Konsumverhalten zu ändern. Einige Menschen begannen, mehr zu konsumieren, als für sie normal war.

Die Gründe dafür waren, wie wir noch sehen werden, ein Anstieg der Ersparnisse und der wachsende Wunsch, sich für das Durchhalten in einer schwierigen Zeit zu belohnen.

Eine "man lebt nur einmal" Mentalität entwickelte sich. Ähnlich wie bei einer Nahtoderfahrung begannen diejenigen, die die Sorge um ihr Leben hinter sich gebracht hatten, Geld auszugeben und das Leben zu genießen.

Manche Menschen konnten die Angst vor COVID früh abschütteln, während sie bei anderen lange anhielt. Das führte dazu, dass die Nachfragespitzen gestaffelt und verlängert wurden.

Inflation auf der Nachfrageseite: Der Staat als Retter in der Not

Verhaltensänderungen können sich auf die Konsummuster auswirken, aber es geht dabei darum, wie man konsumiert.

Hier müssen wir uns bei Onkel Sam bedanken. Verbesserte Leistungen für Arbeitslose, zwei Schecks von der Regierung im Briefkasten, Hilfe bei Studentenkrediten und zahllose andere steuerliche Vorteile halfen den Verbrauchern bei ihren Finanzen.

Betrachten wir zum Beispiel das dritte von sechs Pandemie-Hilfspaketen. Das CARES-Gesetz vom 27. März 2020 in Höhe von 2,3 Bio. USD sah folgende finanzielle Entlastung vor:

- Einmalige, direkte Barzahlung von 1.200 USD pro Person plus 500 USD pro Kind

- Ausweitung des Arbeitslosengeldes auf freigestellte Personen, Gigworker und Freiberufler

- Zusätzliche 600 USD Arbeitslosengeld pro Woche

- Verzicht auf Vorfälligkeitsgebühren für die vorzeitige Entnahme aus 401(k)s für Beträge bis zu 100.000 USD

- Stundung von Hypotheken und Moratorien für Zwangsvollstreckungen bei staatlich gesicherten Hypotheken für 180 Tage

- 500 Mrd. USD an staatlichen Krediten für von der Pandemie betroffene Unternehmen

- 349 Mrd. USD an Darlehen und Zuschüssen für kleine Unternehmen durch das PPP und das erweiterte Economic Injury Disaster Loan (EIDL)-Programm

- Mehr als 175 Mrd. USD für Krankenhäuser und Gesundheitsdienstleister

- 150 Mrd. USD an Zuschüssen für bundesstaatliche und lokale Regierungen

- 30,75 Mrd. USD für Schulen und Universitäten

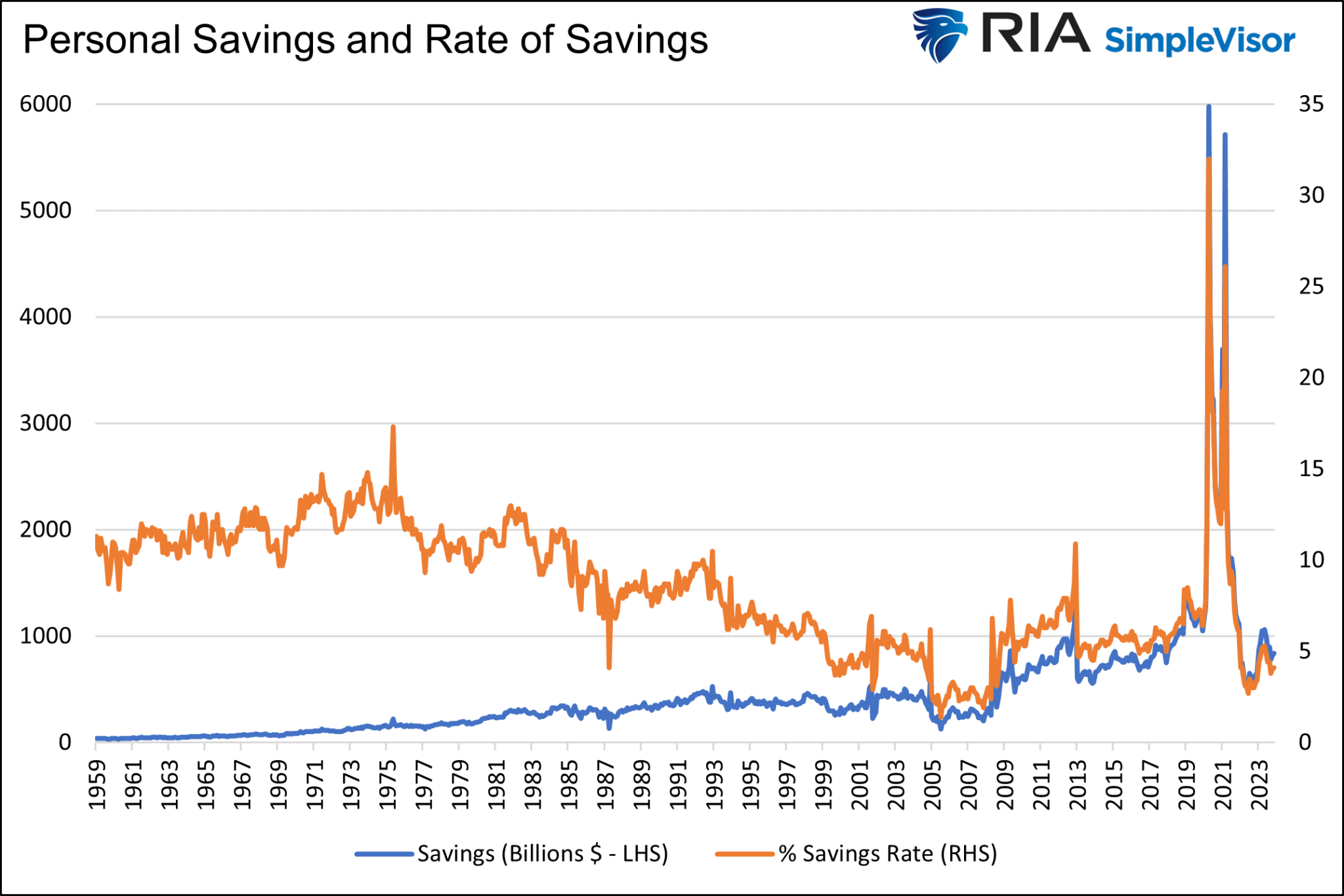

Infolge der rekordhohen Steuerausgaben stiegen die persönlichen Ersparnisse stark an.

Weitere Einsparungen wurden durch ausgabenbeschränkende Maßnahmen wie die Schließung von Restaurants, Kinos und Kreuzfahrtgesellschaften erzielt.

Wie im Folgenden zu sehen ist, übertrafen der Anstieg der Ersparnisse und die Rate, mit der sie aufgebaut wurden, alle vorherigen Beispiele bei weitem.

Anfänglich hielten die erhöhte Sparquote bzw. der geringere Verbrauch die Inflation niedrig. Kurz darauf jedoch wurden unsere prall gefüllten Sparkonten zu einem gefundenen Fressen für alle Arten von Ausgaben.

Die persönlichen Ersparnisse liegen mittlerweile unter dem Niveau vor der Pandemie, was darauf hindeutet, dass ein großer Teil der überschüssigen Ersparnisse ausgegeben wurde.

Auch die Fed hat ihren Teil beigetragen

Der Konsum ist eine Funktion des Wohlstands, der Bedingungen an den Finanzmärkten und der allgemeinen Stimmung. Der folgende Text stammt aus einem Leitartikel von Ben Bernanke in der Washington Post:

"Lockerere finanzielle Bedingungen werden das Wirtschaftswachstum fördern. So werden beispielsweise niedrigere Hypothekenzinsen das Wohnen erschwinglicher machen und mehr Hausbesitzern die Möglichkeit zu einer Refinanzierung geben.

Niedrigere Zinsen für Unternehmensanleihen werden Investitionen fördern. Und höhere Aktienkurse werden den Wohlstand der Verbraucher steigern und ihr Vertrauen stärken, was wiederum die Ausgaben ankurbeln kann.

Höhere Ausgaben werden zu höheren Einkommen und Gewinnen führen, die das Wirtschaftswachstum in einem positiven Kreislauf weiter unterstützen werden."

Die Fed flutete die Finanzmärkte mit Liquidität, brachte die Zinsen auf null Prozent und bot dem Finanzministerium reichlich Gelegenheit, massive Defizite zu spottbilligen Zinsen zu finanzieren.

TALF, PPPLF, PMCCF, SMCCF, MSLP, MLF, PDCF und MMLF waren nur einige der vielen Programme, die die Fed nach der Finanzkrise 2008 wieder aufnahm oder eigens schuf.

Mit diesen Programmen wurden Investoren und Märkte gerettet, die kurz vor der Pleite standen.

Trotz der schwachen Konjunktur und der hohen Arbeitslosenquote erreichte der S&P 500 im Oktober Rekordhöhen. Die Verbraucher hatten viel Geld gespart und ihre Stimmung verbesserte sich schnell.

Bedanken Sie sich bei Onkel Sam und Jerome Powell für die Inflation

Wie die Inflation in den 70er Jahren ist auch der jüngste Inflationsausbruch das Ergebnis nicht durchdachter Taktiken der Regierung und der Fed.

Zunächst waren erhebliche geld- und fiskalpolitische Anreize notwendig. Allerdings kann man der Fed und der Regierung die Schuld dafür geben, dass sie diese Taktik noch lange nach der raschen Erholung der Wirtschaft fortgesetzt haben.

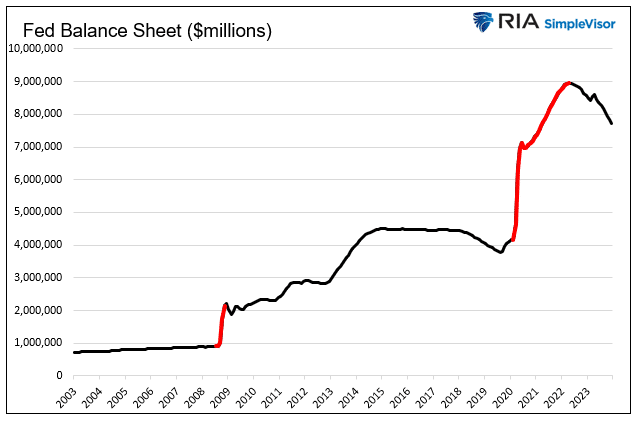

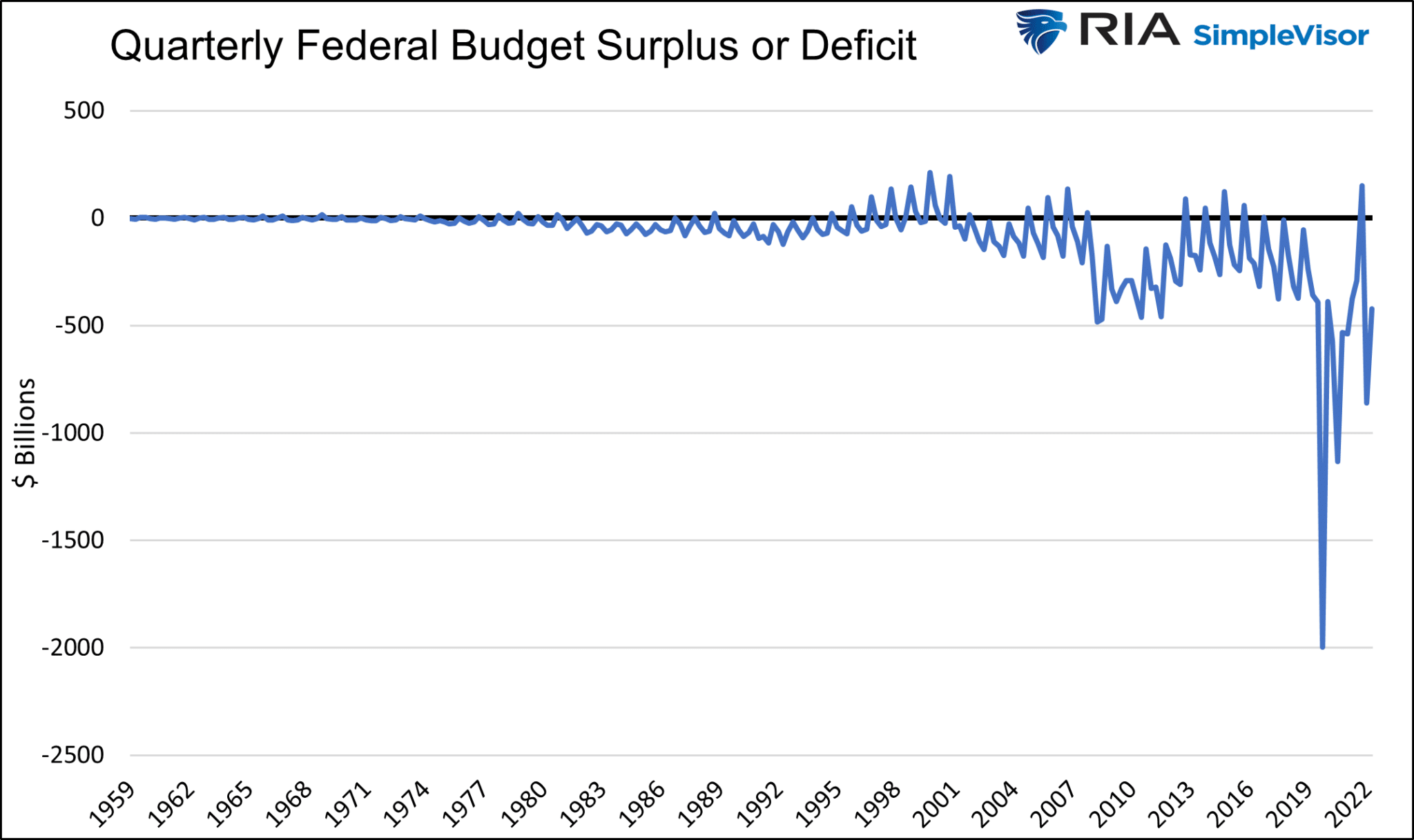

Die nachstehenden Abbildungen verdeutlichen den Umfang und die Dauer der geld- und fiskalpolitischen Anreize.

Die Fed hat nicht nur die Zinssätze auf Null gesenkt und sie dort über zwei Jahre lang belassen, sondern auch Assets im Wert von 5 Mrd. USD gekauft. Das ist fast das Fünffache von dem, was sie kauften, als das Bankensystem 2008 zusammenbrach.

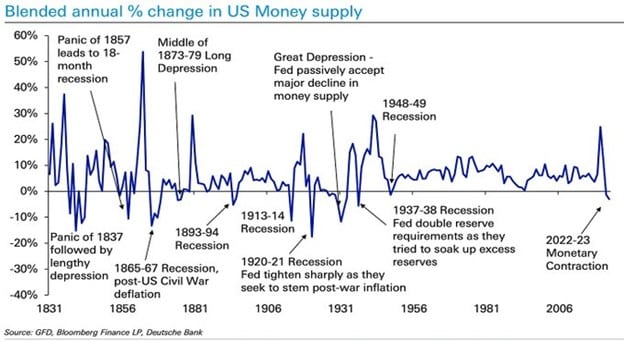

Die Folge war ein Anstieg der Geldmenge, der die Liquiditätsflut der 70er Jahre in den Schatten stellt.

Die Regierung setzte ihre Ausgabenpolitik trotz des robusten Wirtschaftsaufschwungs und der rasch steigenden Inflation fort.

Die nachstehende Abbildung zeigt, dass die Regierung im Jahr 2020 in nur einem Quartal ein Defizit von 2 Bio. USD verzeichnete. Seitdem war das vierteljährliche Defizit fast immer höher als während der letzten Rezession.

Zusammenfassung des dritten Teils

Die Fed und die Regierung drehten die Liquiditätshähne bis zum Anschlag auf und drosselten ihn dann nur sehr langsam. Die Ausgaben sorgten für einen Nachfrageschub. Gleichzeitig war die Produktion begrenzt, und die Versorgung war gestört.

Die daraus resultierende Inflation war das Ergebnis einer Überstimulierung durch die Fed und die Regierung sowie eines begrenzten Angebots. Das ist die Definition von Inflation, wie sie in jedem wirtschaftswissenschaftlichen Lehrbuch beschrieben wird.

Die Billionen-Dollar-Frage ist, welcher Teil der Veränderungen von Angebot und Nachfrage allein auf die Pandemie zurückzuführen ist.

Mit einer besseren Einschätzung der Ursachen der Inflation in den 1970er und frühen 2020er Jahren können wir endlich einige Schlussfolgerungen darüber ziehen, ob weitere Inflationsrunden wahrscheinlich sind.

Nach den Teilen eins, zwei und drei folgt noch der vierte und letzte Teil dieser Serie - demnächst an dieser Stelle.