- Sorgen über steigende Zinsen, hohe Anleiherenditen, eine wieder anziehende Inflation und eine abkühlende Wirtschaft bestimmen die Anlegerstimmung weiterhin.

- Die Märkte befürchten, dass die Fed ihre Zinssätze noch stärker anheben wird als bisher erwartet und in ihrem Bemühen zur Eindämmung der Inflation eine Rezession riskiert.

- Trotz des schwierigen makroökonomischen Umfelds haben Airbnb und Uber die aktuelle Volatilität besser überstanden als andere Wettbewerber aus dem High-Growth-Segment.

Viele Marktteilnehmer haben in den letzten Tagen darauf gewettet, dass die US-Notenbank Fed in ihrem Bemühen, die hartnäckig hohe Inflation einzudämmen, die Leitzinsen doch aggressiver als erwartet anheben muss.

Laut dem Fed Rate Monitor Tool von Investing.com, das zuvor klar auf eine Zinserhöhung um 25 Basispunkte (bps) bei der Fed-Sitzung Ende März hindeutete, zeigt es nun eine Wahrscheinlichkeit von mehr als 30 % für eine Erhöhung um 50 Basispunkte an.

Angesichts der für die kommenden Wochen und Monate erwarteten weiteren Volatilität und Marktturbulenzen rate ich zum Kauf von Airbnb (NASDAQ:ABNB) und Uber Technologies (NYSE:UBER). Diese beiden wachstumsstarken Unternehmen dürften aufgrund ihrer sich erholenden Fundamentaldaten ein solides Aufwärtspotenzial bieten.

Airbnb

- Kursentwicklung im laufenden Jahr: +43,1 %

- Marktkapitalisierung: 77,2 Mrd. USD

Das 2007 gegründete Unternehmen Airbnb betreibt eine Online-Plattform für die Vermietung von Ferienunterkünften, Hütten, Strandhäusern, einzigartigen Wohnungen sowie touristischen Erlebnissen auf der ganzen Welt. Airbnb wird von der Hotelbranche weithin als Wettbewerbsbedrohung angesehen.

Die Aktie hat in den letzten Wochen einen Höhenflug erlebt und ist seit Anfang 2023 um fast 43 % gestiegen. Das Unternehmen profitiert klar von der gestiegenen Reisenachfrage nach der Pandemie. Trotz der massiven Rallye der Aktie seit Jahresbeginn liegt ABNB, das am Freitag bei 122,38 USD schloss, immer noch rund 16 % unter dem IPO-Preis vom Dezember 2020 von 146 USD. Hier könnte sich also ein günstiger Zeitpunkt zum Kauf bieten.

Bei den aktuellen Bewertungen hat die in San Francisco ansässige Online-Buchungsplattform für Ferienvermietungen eine Marktkapitalisierung von 77,2 Mrd. USD, deutlich unter ihrer Spitzenbewertung von 127 Mrd. USD im Februar 2021.

Ich persönlich bin der Meinung, dass ABNB eine der besten Wachstumsaktien ist, die man in den kommenden Monaten kaufen und halten sollte, da das Unternehmen trotz der Rezessionsängste, die Sorgen um die Verbraucherausgaben ausgelöst haben, weiterhin gut positioniert ist, um von der anhaltenden Erholung in der Reisebranche zu profitieren.

Die Vermietungsplattform meldete im vergangenen Monat Rekordgewinne und -einnahmen für das 4. Quartal und schloss damit sein erstes profitables Jahr seit dem Börsengang im Jahr 2020 ab - ein Beweis für die starke Umsetzung im gesamten Unternehmen. Der Bruttobuchungswert stieg im Vergleich zum Vorjahr um 20 % auf 13,5 Mrd. USD, die gebuchten Übernachtungen und Erlebnisse nahmen um 20 % auf 88,2 Mio. USD zu.

Airbnb sagte, dass die Inlands- und Kurzstreckenreisen weiterhin sehr gefragt waren und stellte eine Verbesserung bei den Langstrecken- und Auslandsreisen im Berichtsquartal fest.

"Alle Regionen verzeichneten im Jahr 2022 ein deutliches Wachstum, da die Gäste international buchten und über Airbnb in die Städte zurückkehren", sagte Chief Executive Brian Chesky.

Ein vielversprechendes Zeichen ist, dass der Online-Reisegigant trotz des schwierigen Wirtschaftsklimas reichlich Bargeld einfuhr. Airbnb beendete das Jahr 2022 mit einem freien Cashflow von 3,4 Mrd. USD, was einem Anstieg von 49 % gegenüber dem Vorjahr entspricht.

Für Anfang 2023 rechnet das Unternehmen mit einer starken Nachfrage, da sich der Reiseverkehr von den Auswirkungen der Coronavirus-Krise erholen sollte. Als “besonders ermutigend" bezeichnete die Unternehmensleitung die Marktanteilsgewinne in Lateinamerika, die anhaltende Erholung im asiatisch-pazifischen Raum sowie die frühzeitige Buchung des Sommerurlaubs durch europäische Reisende.

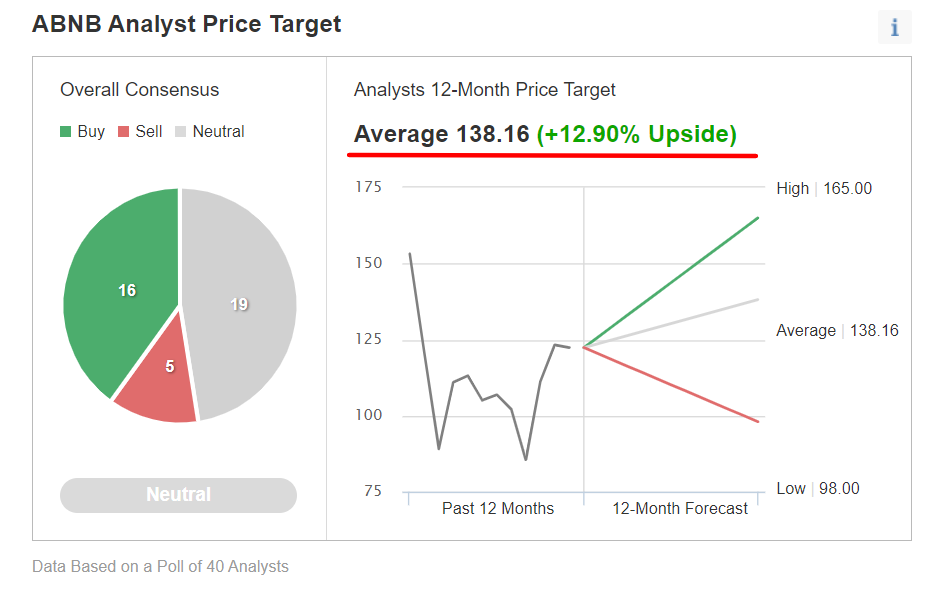

Quelle: Investing.com

Es überrascht daher nicht, dass die Wall Street ABNB optimistisch bewertet. Laut einer Umfrage von Investing.com stuften 35 von 40 Analysten, die die Aktie beobachten, Airbnb mit "Buy" oder "Hold“ ein. Das durchschnittliche Kursziel der Aktie liegt bei 138 USD, was einem Ertragspotenzial von 12,9 % gegenüber dem aktuellen Kurs entspricht.

Uber Technologies

Das Unternehmen Uber Technologies, das neben dem Fahrdienst auch Essenslieferungen, Paketzustellungen und Frachttransporte anbietet, ist mit einer kräftigen Rallye in das neue Jahr gestartet.

Die Aktien des Mobility-as-a-Service-Spezialisten sind im Jahr 2023 bisher um rund 36 % gestiegen und haben damit die vergleichbaren Renditen des großen Branchenkollegen Lyft (NASDAQ:LYFT) weit hinter sich gelassen, dessen Aktien im gleichen Zeitraum um 11,2 % gefallen sind. Trotz der jüngsten Kurserholung handelt UBER, das Freitag bei 33,70 USD schloss, mit 61,24 USD 47 % unter dem Allzeithoch vom November 2021 (64,05 USD).

Das San Francisco ansässige Unternehmen hat derzeit eine Marktkapitalisierung von knapp unter 68 Mrd. USD, verglichen mit eine Bewertung von rund 112 Mrd. USD in Spitzenzeiten

Trotz des jüngsten Anstiegs des Aktienkurses könnte gerade jetzt ein hervorragender Zeitpunkt sein, um in UBER einzusteigen, da das Ridesharing-Riese bewiesen hat, dass es auch in einem schwierigen Umfeld erfolgreich sein kann. Im Gegensatz zu vielen anderen wachstumsstarken Unternehmen erwirtschaftet Uber solide Gewinne und einen soliden Cashflow, da immer mehr Menschen dessen Transport- und Essenslieferdienste nutzen.

Das glänzende Update für das 4. Quartal von Uber, das im vergangenen Monat veröffentlicht wurde, machte deutlich, dass der Fahrdienst trotz des bestehenden inflationären und rezessiven Konjunkturklimas gut arbeitet und ein solides Wachstum erzielt.

Der Mobilitäts- und Lieferspezialist hat in den letzten drei Monaten des Jahres 2022 einen Gewinn von 0,29 USD pro Aktie erwirtschaftet und damit die Erwartungen eines geschätzten Verlusts von 0,15 USD pro Aktie klar geschlagen. Der Umsatz stieg im Vergleich zum Vorjahr um 49 % auf einen Rekordwert von 8,61 Mrd. USD, angetrieben durch die starke Nachfrage der Kunden, die in der derzeitigen makroökonomischen Situation weiterhin Fahrten buchen und sich Essen liefern lassen.

Die Bruttobuchungen für das Quartal beliefen sich auf 30,7 Mrd. USD, ein Plus von 19 % gegenüber dem Vorjahr. Auf der Plattform des Unternehmens wurden im Berichtszeitraum 2,1 Milliarden Fahrten durchgeführt, was einem Anstieg von 19 % gegenüber dem Vorjahreszeitraum entspricht.

"Wir haben das Jahr 2022 mit unserem bisher stärksten Quartal abgeschlossen, mit robuster Nachfrage und Rekordmargen", kommentierte CEO Dara Khosrowshahi in einer Erklärung.

Die Unternehmensleitung von Uber gab einen optimistischen Ausblick für das laufende Quartal und hob die Prognose für das bereinigte EBITDA - eine wichtige Rentabilitätskennzahl - aufgrund der sich verbessernden Mobilitätstrends und der anhaltenden Dynamik bei der Nachfrage nach Essenslieferungen an.

"Trotz aller makroökonomischen Unsicherheiten bin ich für die Zukunft unseres Unternehmens zuversichtlicher als je zuvor", sagte Khosrowshahi im Rahmen einer Telefonkonferenz nach den Geschäftszahlen.

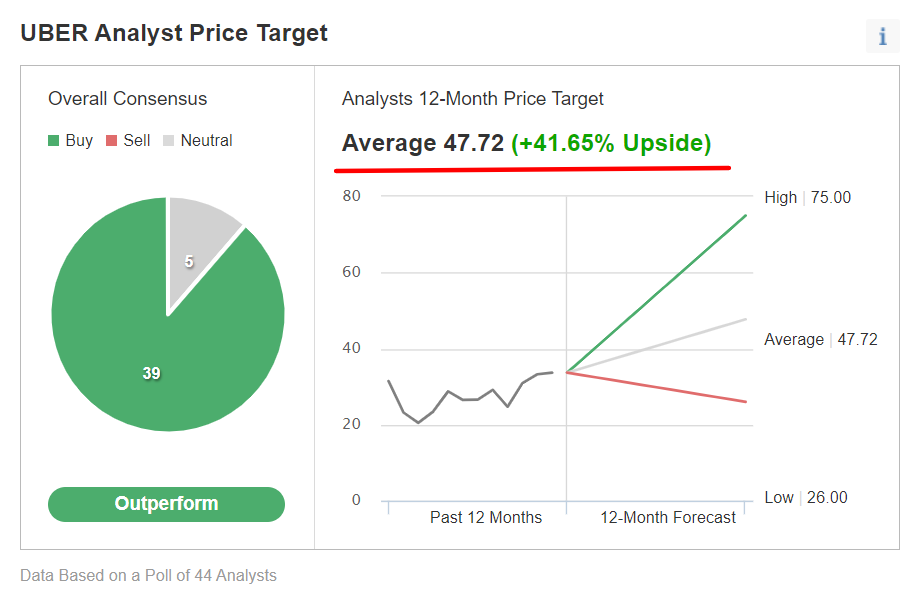

Quelle: Investing.com

Die Uber-Aktie zählt an der Wall Street nach wie vor zu den Favoriten. Alle 44 von Investing.com befragten Analysten stufen die Aktie entweder mit "Buy" oder "Neutral" ein. Laut der Umfrage hat die Aktien gegenüber dem Schlusskurs von Donnerstag ein Renditepotenzial von etwa 41,6 %.

***

Offenlegung: Jesse Cohen ist derzeit über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF auf den S&P 500 und den Nasdaq 100 short. Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.