Das Bureau of Economic Analysis (BEA) hat kürzlich seinen Bericht für das zweite Quartal 2024 veröffentlicht, der eine Wachstumsrate von 2,96 % ausweist.

Diese Zahl hat bei Anlegern und Analysten Diskussionen ausgelöst, insbesondere bei denen, die immer noch eine nahende Rezession vorhersagen. Es gibt sicherlich viele unterstützende Daten, die in der Vergangenheit rezessive Abschwünge bedeutet hätten.

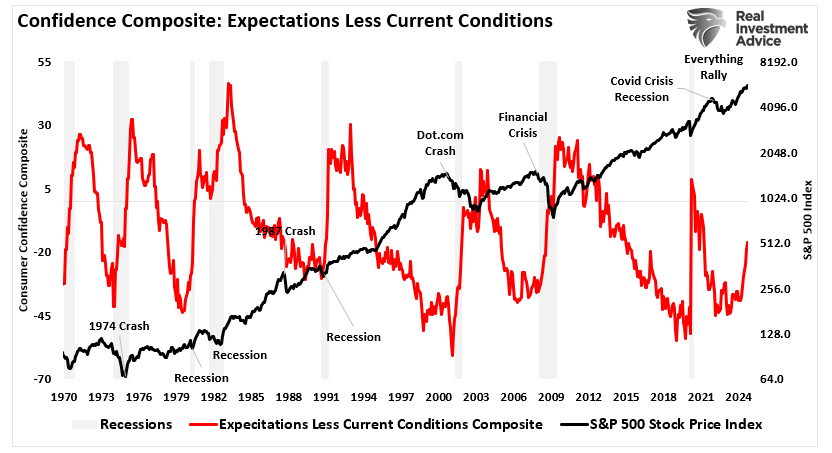

Die Inversion der Renditekurve, die 6-Monats-Veränderungsrate des Frühindikators LEI und zuletzt die Verbraucherstimmung warnen vor einer beginnenden Rezession.

Trotz dieser eher pessimistischen Signale zeigt sich die US-Wirtschaft jedoch weiterhin widerstandsfähig und trotzt den pessimistischen Prognosen. Dieser Artikel befasst sich mit dem jüngsten BIP-Bericht, den Risiken für das weitere Wachstum und potenziellen Anlagemöglichkeiten.

- In eigener Sache: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.

Trotz aller Rezessionsprognosen: Die US-Wirtschaft ist robust

Zahlreiche Marktanalysten warnen seit Anfang 2023 vor einer drohenden Rezession und haben für ihre Prognose mehrere Faktoren angeführt: rasche Zinserhöhungen der Fed, hohe Inflation und zunehmende geopolitische Risiken.

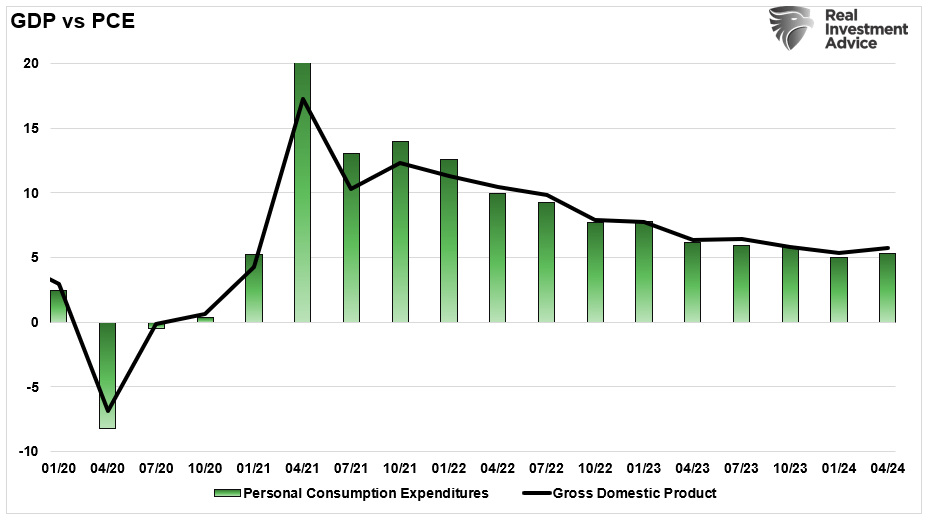

Das BIP-Wachstum von 2,96 % für das 2. Quartal 2024 deutet jedoch darauf hin, dass sich die US-Wirtschaft besser hält als erwartet. Diese Robustheit zeigt sich insbesondere bei den Verbraucherausgaben, die trotz anhaltender Inflation und höherer Zinsen weiterhin stark sind.

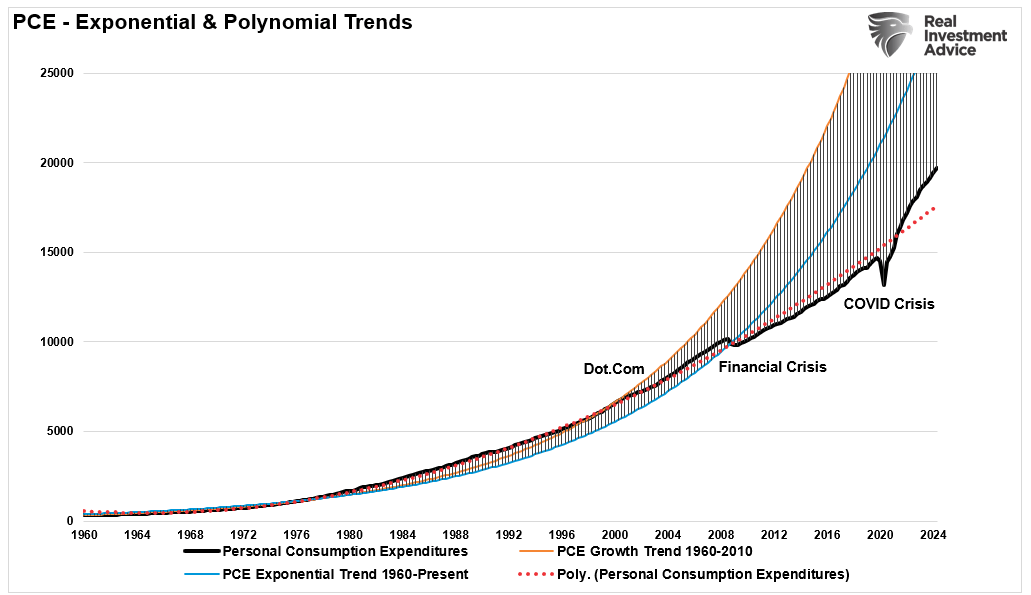

Derzeit liegen die persönlichen Konsumausgaben (PCE), die etwa 70 % des BIP-Berichts ausmachen, weiterhin deutlich über der polynomialen Trendlinie für das Wachstum.

In Anbetracht des recht bedeutenden Einflusses der Verbraucher auf den BIP-Bericht ist eine Rezession unwahrscheinlich, es sei denn, die Ausgaben lassen deutlich nach.

Mehrere Aspekte des BIP-Berichts unterstreichen die wirtschaftliche Stärke, die viele pessimistische Prognostiker auf dem falschen Fuß erwischt hat:

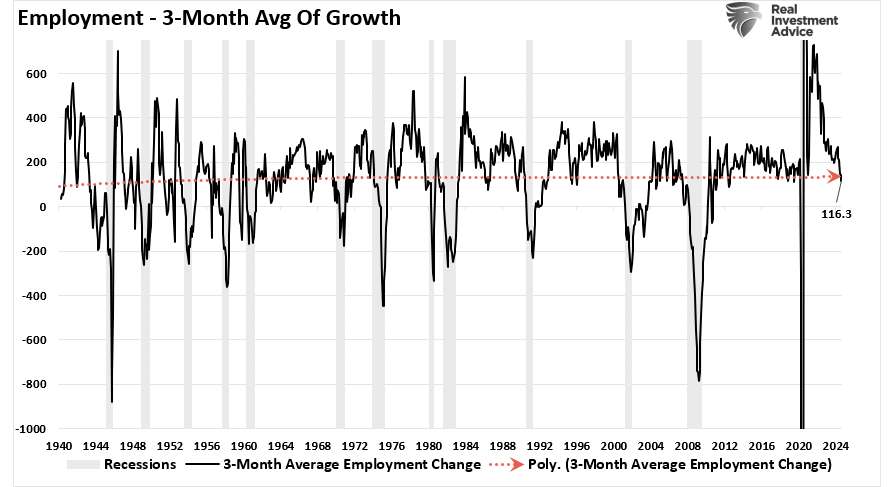

Darüber hinaus erweist sich auch der Arbeitsmarkt nach wie vor als tragende Säule des Wirtschaftswachstums. Ja, wie gezeigt, hat sich das Beschäftigungswachstum nach dem "Wiedereinstellungsschub" im Anschluss an den pandemiebedingten Stillstand erheblich verlangsamt.

Da sich die Nachfrage in der Wirtschaft jedoch normalisiert, kehrt auch das Beschäftigungswachstum zu seinem langfristigen Wachstumstrend zurück.

Das nachstehende Schaubild zeigt die durchschnittliche 3-Monats-Wachstumsrate bei den Neueinstellungen. Wie bereits erwähnt, hat sich das Beschäftigungswachstum verlangsamt, bleibt aber im Wachstumsmodus. Solange sich dieser 3-Monats-Durchschnitt nicht einem Nullwachstum nähert, bleibt das Risiko einer Rezession gering.

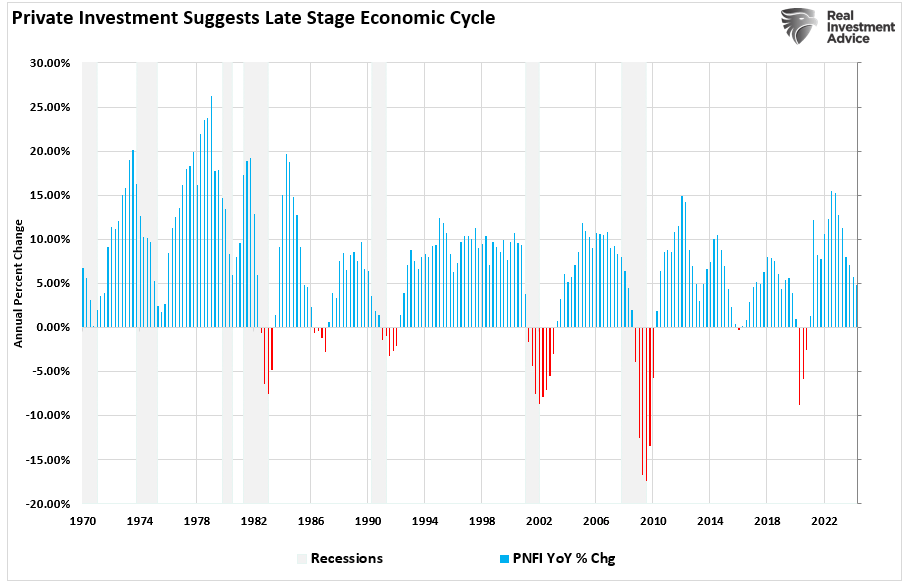

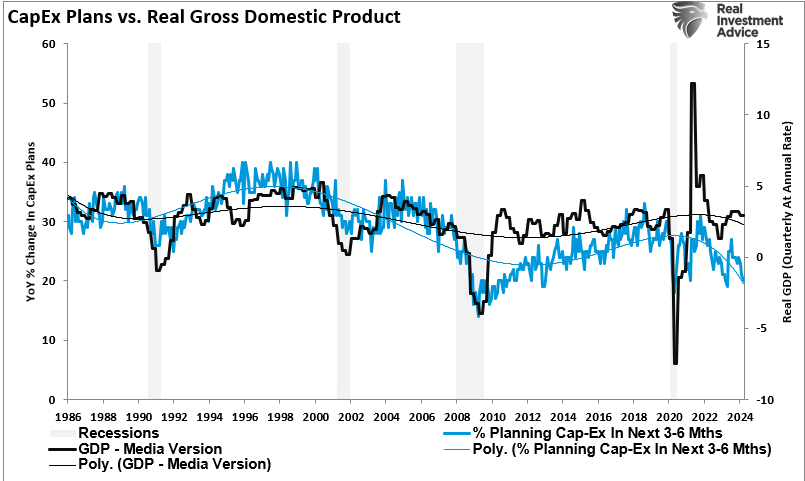

Auch die Unternehmensinvestitionen, ein weiterer Faktor, der zur Berechnung des BIP beiträgt, bestätigen die Rezessionserwartungen nicht.

Obwohl die Unternehmensinvestitionen nach der Pandemie durchaus uneinheitlich und sicherlich schwächer ausgefallen sind, gibt es Anzeichen dafür, dass Unternehmen weiterhin expandieren.

Mit fast 5 % auf Jahresbasis liegen die privaten Investitionen nicht in der Nähe der Werte, die normalerweise mit einer wirtschaftlichen Rezession verbunden sind.

All diese Faktoren, die alle im letzten BIP-Bericht berücksichtigt wurden, deuten darauf hin, dass die Vorhersagen über eine bevorstehende Rezession zumindest zum jetzigen Zeitpunkt zu pessimistisch waren.

Wir werden diese Daten weiterhin beobachten und unsere Leser warnen, wenn sie sich den Werten nähern, die normalerweise mit einer Rezession in Verbindung gebracht werden.

Die Auswirkungen auf die Aktien- und Anleihemärkte sind jedoch im Moment klar.

Marktreaktionen: Warum die Anleger optimistisch sind

Es überrascht nicht, dass die Finanzmärkte mit Optimismus auf den jüngsten BIP-Bericht reagierten und ihn als Beweis dafür ansehen, dass die Wirtschaft nach einer Phase hoher Zinsen an einer Rezession vorbeigekommen ist.

Diese positive Einstellung hat sich besonders am Aktienmarkt gezeigt, der aufgrund erfreulicher Verbraucherdaten gestiegen ist.

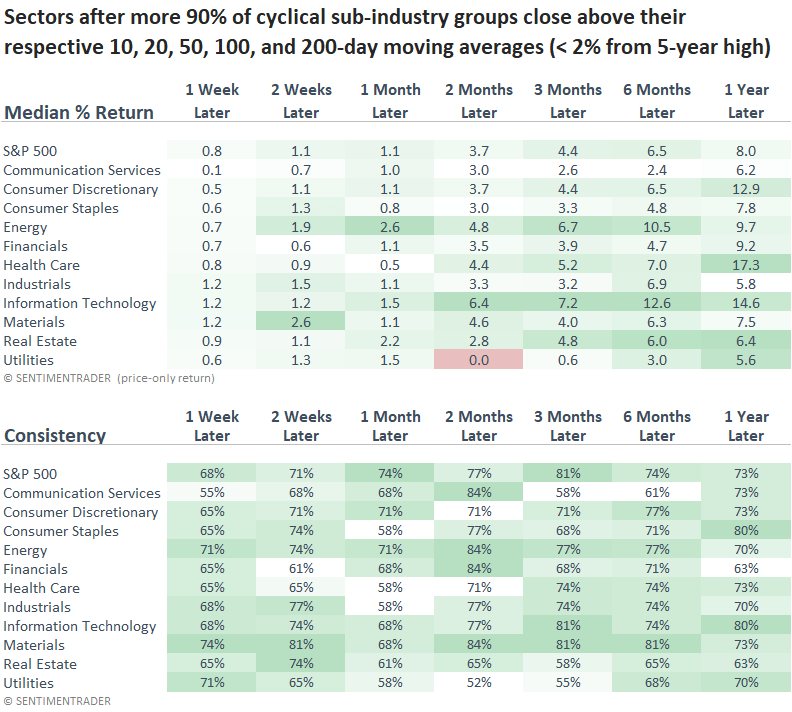

Ein bemerkenswertes Beispiel ist der jüngste Anstieg in wirtschaftlich sensiblen Sektoren des Marktes. Sentiment Trader kommentierte das kürzlich so:

"Wenn 90 % der zyklischen Unterbranchengruppen zum ersten Mal seit sechs Monaten über ihren jeweiligen gleitenden 10-, 20-, 50-, 100- und 200-Tage-Durchschnitten schließen und der S&P 500 innerhalb von 2 % eines Fünf-Jahres-Hochs liegt, zeigt der weltweit wichtigste Leitindex in der Regel solide Renditen und Beständigkeit über alle Zeithorizonte. In den folgenden drei Monaten hat der S&P 500 in 81 % der Fälle zugelegt und konnte 13 aufeinanderfolgende Kursgewinne seit 1992 verzeichnen."

Vor allem wachstumsorientierte Sektoren schnitten im darauf folgenden Jahr besser ab als der S&P 500.

Es überrascht nicht, dass Wachstumswerte angesichts der nach wie vor geringen Rezessionsgefahr besser abschneiden als dividendenstarke "defensive" Titel.

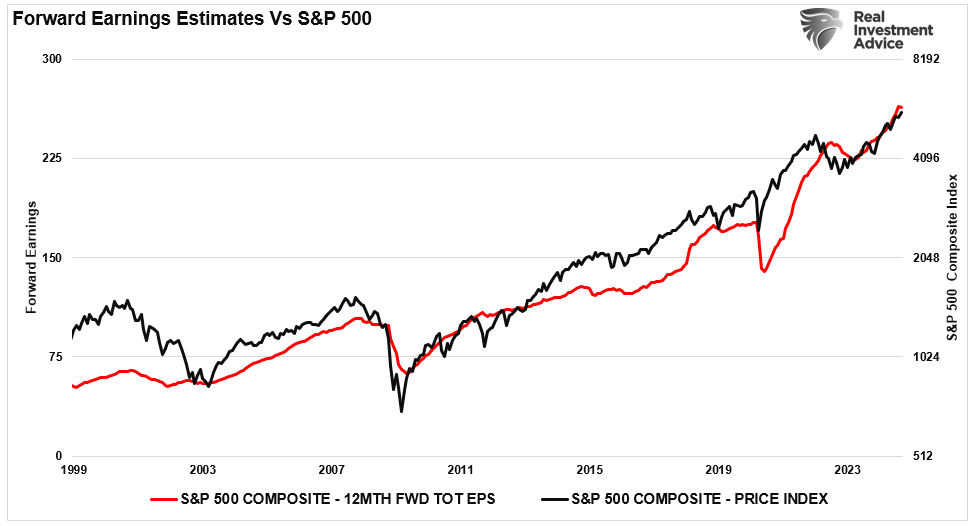

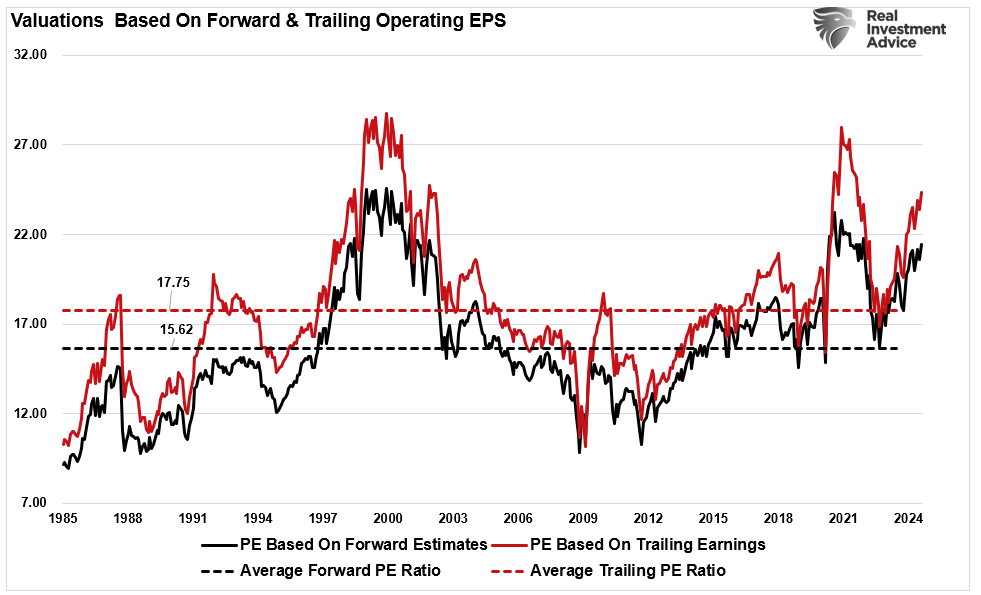

Der Grund dafür: Die expandierende Wirtschaftstätigkeit beschert den Unternehmen weiterhin Gewinnwachstum. Im zurückliegenden Jahr haben die Analysten ihre Schätzungen bis ins Jahr 2025 immer weiter nach oben geschraubt und Aktien bevorzugt, die von einem schnelleren Gewinnwachstum abhängig sind.

Da Investoren bereit sind, für zukünftige Gewinne mehr zu "bezahlen", sind die Bewertungen gestiegen.

Wie wir vor kurzem bereits erörtert haben, wird der gesamte Aktienmarkt von der Zuversicht getragen, dass die Fed ihre Zinsen weiter senken wird. Da die Inflation zurückgeht und das Wachstum positiv bleibt, setzen viele Anleger auf ein Szenario, in dem die Wirtschaft eine Rezession ganz vermeidet. Trotz vieler Rezessionssorgen hat der Glauben an eine "weiche Landung" den S&P 500 und andere Indizes nach oben getrieben.

Risiken für ein Anhalten des Wirtschaftswachstums

Trotz des Eingreifens der Fed bleiben mehrere Risiken für das Wirtschaftswachstum bestehen. Der BIP-Bericht für das zweite Quartal war zwar positiv, offenbarte aber auch einige Schwachstellen, die das künftige Wachstum selbst bei niedrigeren Zinsen gefährden könnten.

1. Nachlassende Unternehmensinvestitionen

Die Unternehmensinvestitionen haben sich in den letzten Berichten verlangsamt und das fließt, wie oben erwähnt, direkt in den BIP-Bericht ein. Während niedrigere Kreditkosten einige Unternehmen zur Expansion ermutigen werden, hinken Sektoren wie das verarbeitende Gewerbe und das Baugewerbe durch globale Lieferkettenprobleme und die externe Nachfrage hinterher.

Der NFIB-Bericht über Kleinunternehmen stellt fest, dass Unternehmen außerdem mehr Zurückhaltung zeigen werden, wenn sich die Wirtschaft weiter verlangsamt oder das bevorstehende Wahlergebnis höhere Steuern und mehr Vorschriften vermuten lässt.

2. Der Immobilienmarkt bleibt unter Druck

Der Immobilienmarkt, einer der zinsempfindlichsten Sektoren, hat stark unter den hohen Hypothekenzinsen gelitten. Die Zinssenkung der Fed wird eine gewisse Erleichterung bringen, aber möglicherweise nicht ausreichen, um die Nachfrage in diesem Sektor vollständig wiederzubeleben. Angesichts der im historischen Vergleich immer noch hohen Hypothekenzinsen und der teuren Immobilien ist die Erschwinglichkeit für viele potenzielle Käufer auch weiterhin ein Problem. So könnte es zwar zu einer leichten Belebung der Wohnbautätigkeit kommen, die Auswirkungen der Zinssenkung auf den Wohnungsmarkt könnten jedoch insgesamt begrenzt sein.

3. Konsumausgaben könnten sich verlangsamen

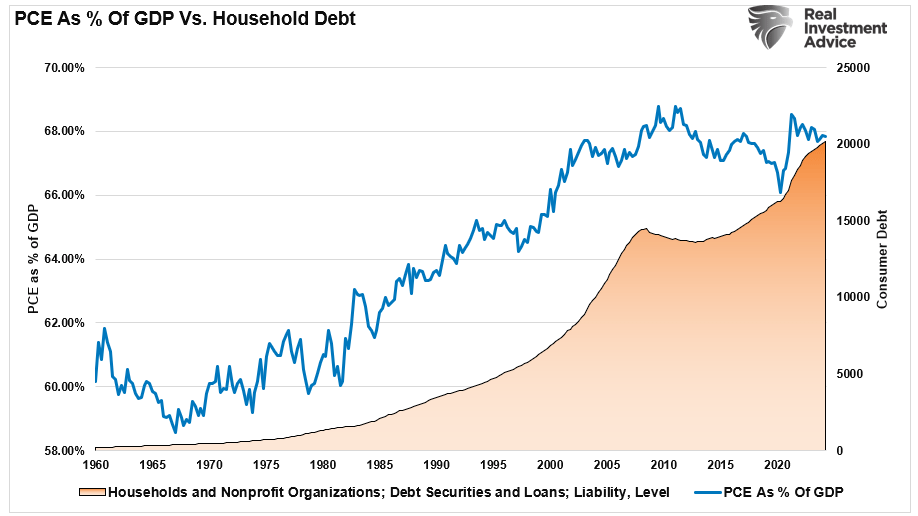

Obwohl die Verbraucherausgaben im 2. Quartal weiterhin stark waren, gibt die höhere Verschuldung der Verbraucher - insbesondere die Kreditkartenschulden - zunehmend Anlass zur Sorge. Die niedrigeren Zinssätze werden zwar für einige Kreditnehmer eine Erleichterung darstellen, aber die Gesamtverschuldung der Verbraucher bleibt hoch. Da sich der Arbeitsmarkt abkühlt und das Lohnwachstum nachlässt, könnten sich die Verbraucherausgaben in den kommenden Quartalen verlangsamen, vor allem wenn die Inflation die Haushaltsbudgets weiter belastet.

Bemerkenswert ist, dass der prozentuale Anteil des PCE am BIP seit 2010 relativ stagniert, obwohl die Verschuldung der privaten Haushalte deutlich angestiegen ist.

Fazit

Ich bestreite nicht, dass es viele Gründe dafür gibt, sich über die aktuelle Wirtschaftslage Sorgen zu machen. Die Regierung gibt eindeutig wie ein "betrunkener Matrose" Geld für Lieblingsprojekte aus, die nicht für einen langfristigen wirtschaftlichen Wohlstand sorgen. Die geopolitischen Risiken bleiben bestehen, ebenso wie die Risiken der bevorstehenden Wahlen, die das Umfeld in puncto Steuern und Regulierung erheblich verändern könnten.

Während es jedoch leicht ist, sich auf diese Risiken als Grund "nicht zu investieren" zu konzentrieren, liefert der BIP-Bericht für das zweite Quartal weiterhin Beweise, die viele der "Untergangsszenarien" für die US-Wirtschaft widerlegen.

Zumindest erst einmal.

Wird sich das irgendwann ändern? Natürlich. Irgendwann in der Zukunft wird es eine Rezession geben, vielleicht in sechs Monaten, vielleicht in drei Jahren.

Wenn wir uns jedoch auf Sektoren und Anlageklassen konzentrieren, die sich sowohl in einem wachstumsschwachen als auch in einem inflationären Umfeld gut entwickeln können, können Anleger die aktuelle Situation meistern und Chancen nutzen, auch wenn einige Analysten weiterhin vor Rezessionsrisiken warnen.

Eins ist auf jeden Fall erwiesen: der Markt lässt es die Anleger wissen, wenn eine Rezession bevorsteht.

Tipp: Möchten Sie mehr über das Investieren erfahren? In unserer Börsen Akademie finden Sie zahlreiche informative Artikel und hilfreiche Tipps. Besuchen Sie uns und bilden Sie sich weiter!