Die Wahlen im November 2024 rücken näher, und ihr Ausgang wird zweifellos einen nachhaltigen Einfluss auf die Finanzmärkte haben – unabhängig davon, ob Donald Trump oder Kamala Harris die Präsidentschaft übernimmt. Jede Regierung wird eine unterschiedliche wirtschaftspolitische Agenda verfolgen, die sowohl Chancen als auch potenzielle Risiken für Anleger birgt. Angesichts der stark polarisierten politischen Landschaft ist es entscheidend, die potenziellen Auswirkungen dieser Szenarien auf den Aktienmarkt zu verstehen und Ihre Portfoliostrategie entsprechend anzupassen.

Werfen wir einen genaueren Blick auf die Schlüsselbranchen, die von einer Präsidentschaft Trumps oder Harris profitieren könnten, und identifizieren wir die potenziellen Risiken, auf die sich Anleger im Hinblick auf den Ausgang dieser Wahl vorbereiten sollten.

- In eigener Sache: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.

Interessante Anlagen unter einer Präsidentschaft Trump

Energie & fossile Brennstoffe

Im Falle eines Wahlsiegs von Trump dürfte dieses Ergebnis insbesondere dem traditionellen Energiesektor (NYSE:XLE) zugutekommen. Seine Politik würde voraussichtlich darauf abzielen, die regulatorischen Beschränkungen der aktuellen Regierung rückgängig zu machen, welche die Öl- und Gasexploration begrenzt haben. Während seiner vorherigen Amtszeit setzte Trump auf eine energiefreundliche Agenda, die zu einem deutlichen Aufschwung für Unternehmen im Bereich fossiler Brennstoffe wie ExxonMobil (NYSE:XOM) und Chevron (NYSE:CVX) führte.

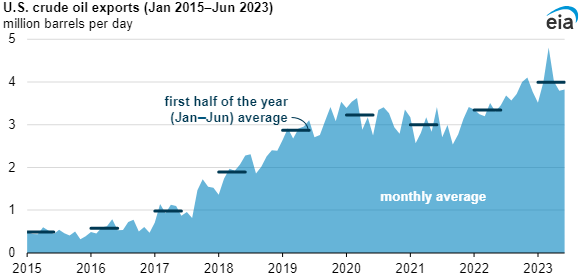

Die folgende Grafik der U.S. Energy Information Administration verdeutlicht diesen Trend: Die Rohölausfuhren stiegen von 1 Million Barrel pro Tag im Jahr 2017 auf 3,5 Millionen Barrel im Jahr 2020. Eine zweite Amtszeit Trumps könnte mit einem erneuten Fokus auf Deregulierung und Energieunabhängigkeit zu einem ähnlichen Anstieg führen.

Anleger sollten nach Wachstumschancen bei großen Ölproduzenten und Dienstleistungsunternehmen wie Diamondback Energy (NASDAQ:FANG) Ausschau halten, die direkt von erhöhten Produktionszahlen profitieren.

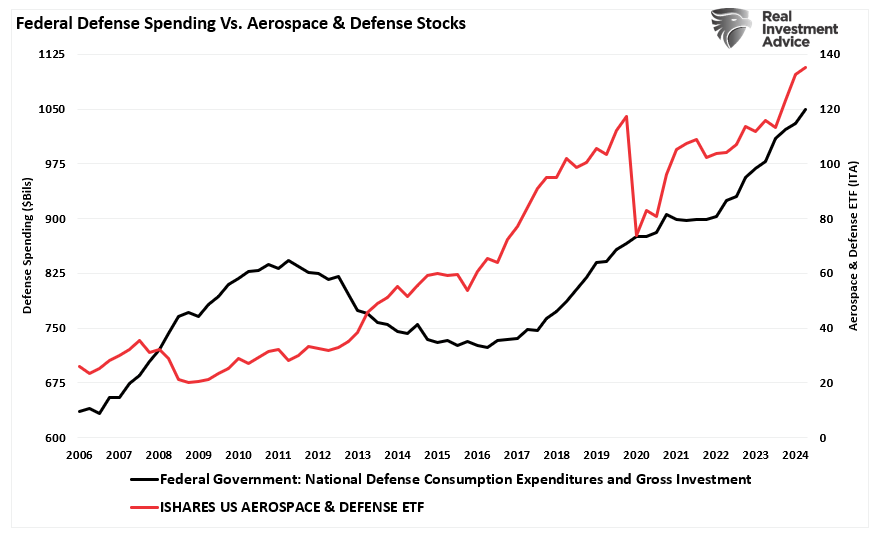

Rüstung, Luft- und Raumfahrt

Ein weiterer Bereich, der von einem Wahlsieg Donald Trumps profitieren könnte, sind die Verteidigungsausgaben. Trump hat sich in der Vergangenheit nachdrücklich für eine Erhöhung der Militärausgaben eingesetzt, um die nationale Sicherheit zu modernisieren und zu stärken. Diese Politik kam bereits Rüstungsunternehmen wie Lockheed Martin (NYSE:LMT) und Raytheon Technologies (NYSE:RTX) zugute.

Diese Unternehmen dürften bei einer Fortsetzung dieser Politik zusätzliche Regierungsaufträge erhalten und von einer Ausweitung der Militärausgaben profitieren. Infolgedessen könnten sie attraktive Anlagemöglichkeiten darstellen. Es ist auch wichtig zu beachten, dass die Verteidigungsausgaben traditionell sowohl unter demokratischen als auch unter republikanischen Regierungen steigen – eine Entwicklung, die auch diesmal zu erwarten ist.

Zudem gelten Verteidigungswerte oft als defensiv in unsicheren Marktumfeldern und bieten in der Regel stabile Dividendenrenditen, was sie zu verlässlichen Investments in volatilen Zeiten macht.

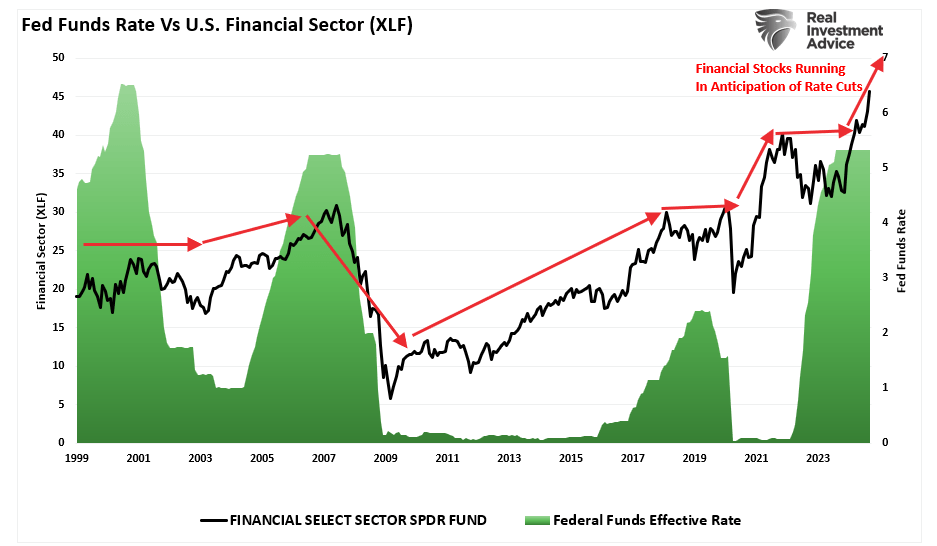

Finanz- und Bankwesen

Ein Sieg von Trump würde voraussichtlich auch dem Finanzsektor (NYSE:XLF) zugutekommen, insbesondere durch weitere Deregulierungsmaßnahmen. Trump hat bereits in der Vergangenheit signalisiert, dass er die durch das Dodd-Frank-Gesetz auferlegten regulatorischen Beschränkungen weiter zurückfahren möchte. Dies würde es Finanzinstituten ermöglichen, mit weniger Auflagen zu operieren und dadurch ihre Effizienz zu steigern.

Davon würden insbesondere Großbanken wie JPMorgan Chase (NYSE:JPM) und Goldman Sachs (NYSE:GS) profitieren. Aber auch größere regionale Banken wie Truist Financial (NYSE:TFC) und PNC Bank (NYSE:PNC), die in der Vergangenheit unter den höheren Zinssätzen gelitten haben, könnten von einem solchen regulatorischen und wirtschaftlichen Umfeld profitieren.

Eine stärkere Wirtschaft, weniger regulatorische Hürden und niedrigere Zinssätze der Fed würden zudem zu höheren Margen, reduzierten Compliance-Kosten und geringeren Abschreibungen auf Sicherheiten führen. Wie wir in unserem Artikel „Steuersenkungen und der Tax Cuts and Jobs Act (TCJA)“ dargelegt haben, könnte Trumps Politik darüber hinaus zu weiteren Unternehmenssteuersenkungen führen, was die Gewinne der Banken und die Renditen für Aktionäre weiter steigern würde.

Interessante Anlagen unter einer Präsidentschaft Harris

Kamala ist zwar nicht Amtsinhaberin, steht aber für eine wahrscheinliche Fortsetzung der Politik der jetzigen Regierung.

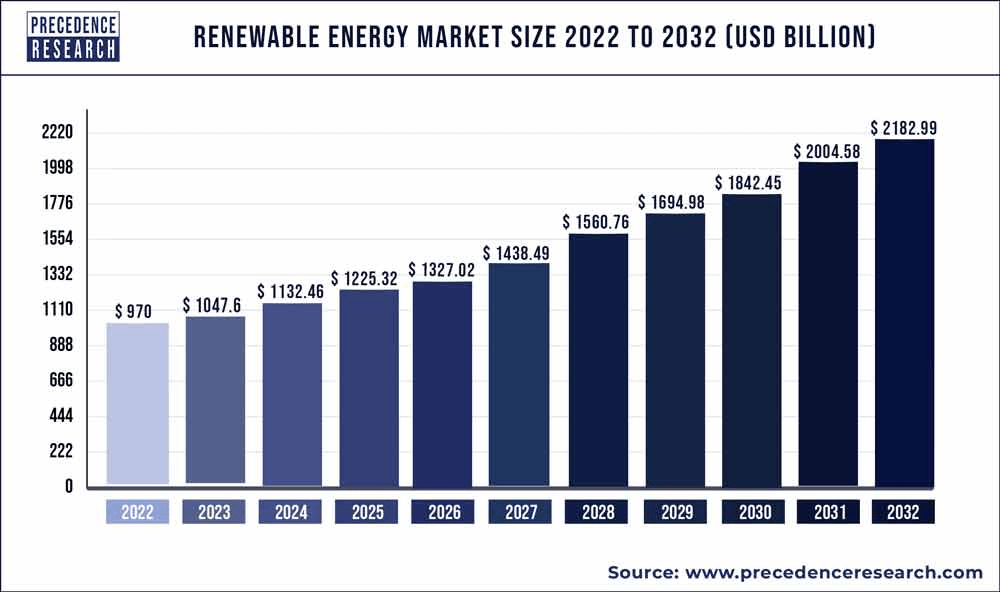

Saubere Energie und Nachhaltigkeit

Sollte Kamala Harris die Präsidentschaftswahl gewinnen, könnte dies dem Sektor der erneuerbaren Energien zusätzlichen Aufwind verleihen. Nach dem Inflation Reduction Act, der über 800 Milliarden Dollar für Projekte im Zusammenhang mit dem Klimawandel bereitstellt, wird Harris voraussichtlich weitere Maßnahmen zur Förderung von Investitionen in saubere Energiequellen vorantreiben.

Unternehmen aus den Bereichen Solarenergie, Windkraft und Energiespeicherung, wie etwa NextEra Energy (NYSE:NEE), First Solar (NASDAQ:FSLR), und Tesla (NASDAQ:TSLA), könnten von diesen Entwicklungen profitieren. Es ist jedoch wichtig zu beachten, dass im Jahr 2024 mehr als 100 Unternehmen der Solarbranche Insolvenz angemeldet haben, was darauf hinweist, dass Anleger die Fundamentaldaten einzelner Unternehmen sorgfältig prüfen sollten, bevor sie investieren.

Für Anleger, die eine diversifizierte Beteiligung an diesem aufstrebenden Sektor anstreben, könnten ETFs im Bereich der sauberen Energien eine sinnvolle Option darstellen. Ein Beispiel dafür ist der iShares Global Clean Energy ETF iShares Global Clean Energy ETF (NASDAQ:ICLN), der eine breite Palette von Unternehmen umfasst, die von staatlichen Subventionen, Steuervergünstigungen und nachhaltigen Infrastrukturprojekten profitieren könnten. Dies ermöglicht eine Streuung des Risikos und bietet gleichzeitig Zugang zu potenziellen Wachstumschancen im Bereich der erneuerbaren Energien.

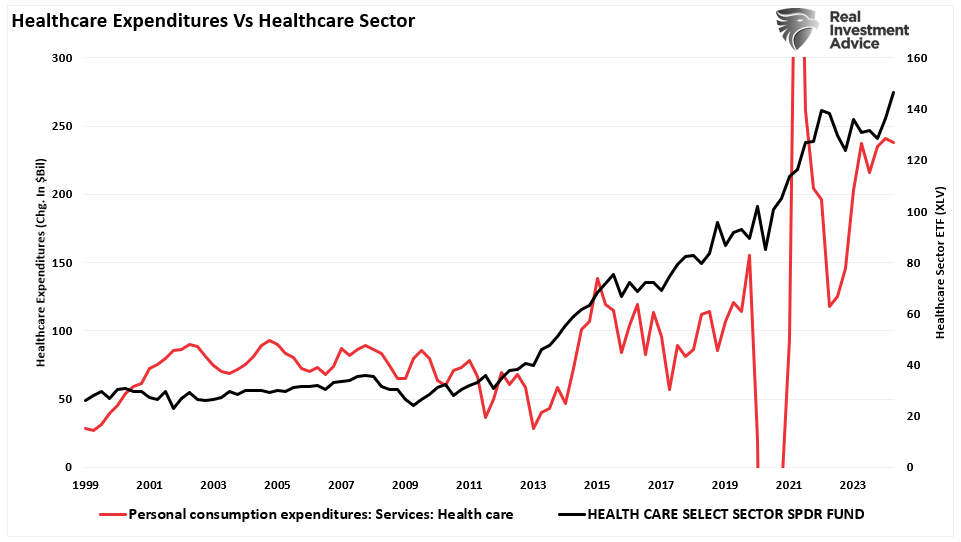

Gesundheitswesen und Pharma

Harris' Gesundheitsagenda (NYSE:XLV) wird sich voraussichtlich auf die Erweiterung des Zugangs zum Gesundheitssystem, die Stärkung des Affordable Care Act sowie auf Maßnahmen zur Senkung der Preise für verschreibungspflichtige Medikamente konzentrieren. Dies könnte sowohl großen Pharmaunternehmen wie Pfizer (NYSE:PFE) und Johnson & Johnson (NYSE:JNJ) als auch Gesundheitsdienstleistern und Versicherern wie der UnitedHealth Group (NYSE:UNH) zugutekommen.

Zusätzlich könnten Biotech-Unternehmen, die sich auf innovative medizinische Forschung und die Entwicklung von Impfstoffen spezialisiert haben, von einer verstärkten öffentlichen Fokussierung auf Gesundheitsthemen profitieren. In diesem Zusammenhang sollten Anleger besonders Aktien aus den Bereichen Gesundheitsdienstleistungen und medizinische Geräteinnovationen im Auge behalten, da diese durch Harris' potenzielle Reformen ebenfalls Wachstumschancen haben könnten.

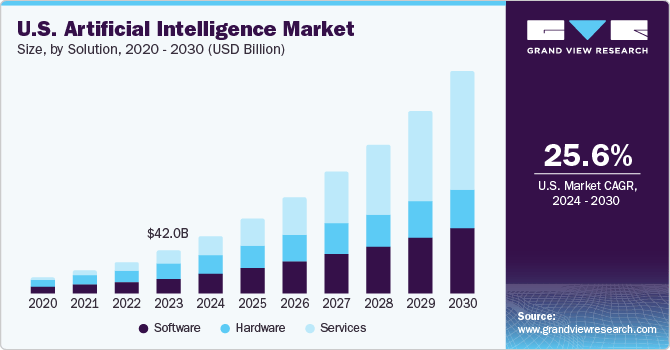

Technologie und Innovation

Harris hat sich konsequent für die Förderung von Technologie und Innovation starkgemacht, insbesondere in Bereichen wie Künstliche Intelligenz (KI), Cybersicherheit und der 5G-Infrastruktur. Unternehmen wie NVIDIA (NASDAQ:NVDA), Microsoft (NASDAQ:MSFT) und Alphabet (NASDAQ:GOOGL) sind bestens positioniert, um von einer verstärkten staatlichen Unterstützung für technologische Infrastruktur und Forschung zu profitieren.

Sollte Harris die Wahl gewinnen, könnten Anleger weitere Investitionen in den Technologiesektor erwarten, die darauf abzielen, den digitalen Zugang auszubauen und den Schutz der Privatsphäre zu verbessern. Diese Entwicklungen könnten auch zu einer steigenden Nachfrage nach Cybersicherheitslösungen führen, wovon insbesondere Unternehmen profitieren dürften, die sich auf diesen Bereich spezialisiert haben.

Zusätzliche Einblicke dazu finden Sie in unserem Bericht, der sich mit der steigenden Stromnachfrage durch den Einsatz von Künstlicher Intelligenz befasst.

Fazit: Risiken und Risikominderung

Unabhängig vom Ausgang der Wahl gibt es bestimmte Risiken, die Anleger berücksichtigen müssen. Wahljahre bringen oft eine erhöhte Volatilität mit sich, und dieser Zyklus ist da sicher keine Ausnahme. Hier die wichtigsten Risiken und Strategien zu ihrer Bewältigung:

-

Unsicherheit der Steuerpolitik: Eine Präsidentschaft von Kamala Harris könnte zu einer Erhöhung der Unternehmenssteuern führen, was sich negativ auf die Rentabilität von Technologie- und Finanzunternehmen auswirken könnte. Während diese Sektoren besonders anfällig für Steuererhöhungen sind, würde eine Trump-Präsidentschaft zwar potenziell weitere Steuersenkungen bringen, jedoch auch wachsende Haushaltsdefizite und möglichen Inflationsdruck zur Folge haben. In beiden Szenarien ist es entscheidend, dass Anleger über potenzielle steuerliche Änderungen informiert bleiben und Strategien in Betracht ziehen, um mögliche negative Auswirkungen abzufedern. Dazu gehört beispielsweise die Umschichtung von Vermögen in steuerbegünstigte Konten oder dividendenstarke Aktien, die langfristig stabile Erträge bieten können.

-

Zins- und Inflationsrisiken: Beide Regierungen werden sich der Herausforderung stellen müssen, Inflation und Zinssätze zu steuern. Sollte die Federal Reserve die Zinssätze weiter senken, besteht das Risiko, dass die Inflation erneut an Fahrt gewinnt. Für Anleger ist es daher ratsam, ihr Portfolio auf diese Unsicherheiten vorzubereiten. Eine Diversifizierung in Sektoren, die weniger empfindlich auf Zinsschwankungen reagieren, sowie eine Fokussierung auf die Fundamentaldaten und Dividendenausschüttungen vergangener Jahre könnten dazu beitragen, Risiken zu minimieren und langfristige Stabilität zu sichern.

-

Volatilität im Gesundheitssektor: Eine mögliche Harris-Regierung könnte neue Regulierungen im Gesundheitswesen einführen, die die Gewinnmargen einiger Pharmaunternehmen unter Druck setzen könnten. Gleichzeitig könnte jedoch ein erweiterter Zugang zur Gesundheitsversorgung den Anbietern von Gesundheitsdienstleistungen zugutekommen. Die Einführung von Preiskontrollen auf Medikamente birgt jedoch Risiken für Arzneimittelhersteller. Anleger sollten deshalb darauf achten, ihre Investitionen im Gesundheitssektor breit zu streuen, um das Risiko durch potenziell politisch bedingte Gewinnchancen auszugleichen und eine ausgewogene Balance zwischen Risiko und Ertrag zu gewährleisten.

So schützen Sie Ihr Portfolio

- Diversifizierung: Eine Streuung der Investitionen auf Sektoren, die sich unter beiden Regierungen gut entwickeln könnten - wie saubere Energie, Verteidigung und Gesundheitswesen - kann dazu beitragen, die mit dem Wahlergebnis verbundenen Risiken zu mindern. Ein ausgewogenes Verhältnis zwischen Wachstumswerten und defensiven Sektoren kann helfen, die Volatilität zu bewältigen.

- Dividendenzahlende Unternehmen: Unternehmen mit einer starken Dividendenhistorie wie Procter & Gamble (NYSE:PG) und Coca-Cola (NYSE:KO) können in Zeiten der Marktunsicherheit Erträge liefern und die Volatilität des Portfolios verringern.

- Bleiben Sie ihrem Risikomanagement treu: Wir besprechen dies immer wieder: Eine gesunde Strategie, bei der Gewinne mitgenommen, Portfolios neu gewichtet, Stopp-Loss-Schwellen angehoben und Barbestände erhöht werden, kann in unsicheren Zeiten zur Minderung des Portfoliorisikos beitragen.

Ich habe keine Ahnung, wie die Wahl im November ausfallen wird. Doch wie bei jedem Wahlausgang werden sich für die Anleger Chancen und Risiken ergeben. Ob Trumps energie- und verteidigungsfreundliche Haltung oder Harris' Fokus auf saubere Energie und Gesundheit - sie sollten Ihr Portfolio mit Bedacht für den Markt nach den Wahlen ausrichten. Diversifizierung, Vorsichtsmaßnahmen in puncto Volatilität und das richtige Risikomanagement sind entscheidend, die Zukunft, wie auch immer sie aussehen mag, zu meistern.

Disclaimer: RIA Advisors hält für seine Kunden Positionen in den meisten oder allen der in diesem Artikel erwähnten Aktien und ETFs. Diese Analyse stellt keine Empfehlung zum Kauf- oder Verkauf dar. RIA Advisors kann einige dieser Positionen zum Zeitpunkt der Veröffentlichung halten oder auch nicht. Die Informationen in diesem informativen Beitrag sind in keiner Weise als Empfehlung, Aufforderung zum Kauf oder Werbung zu verstehen. Dieser Artikel dient ausschließlich informativen Zwecken. Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.