Der Aktienmarkt erlebt seit August Gegenwind, weswegen die Anleger sich nach neuen Investmentchancen umsehen. Dabei steigt die Nachfrage nach Sicherheit, weswegen der Anleihemarkt immer häufiger auch von Privatanlegern in Betracht gezogen wird. Die Frage ist allerdings, welche Anleihen man in diesem Umfeld kaufen soll: Unternehmensanleihen oder Staatsanleihen?

Staatsanleihen mit hohen Bonitäten haben immer den Malus, dass die Renditen die niedrigsten am Markt sind. Das gilt insbesondere für die Benchmarks, also die Bundesanleihen im Euro und die T-Notes im US-Dollar. Denn sie sind die Basis der jeweiligen Währungsräume, weil sie das geringste Ausfallrisiko haben, wenn man einmal Bargeld als Assetklasse in dieser Betrachtung außen vorlässt.

Der Preis für Sicherheit ist sehr hoch. Vergleicht man aktuell Bundesanleihen mit Unternehmensanleihen, dann sind die zu erzielenden Renditen bei Letzteren zwischen 100 und 150 Basispunkten höher. Je nachdem, welchen Rang die Unternehmensanleihe hat und welche Bonität. Und bei einer langen Laufzeit von beispielsweise 10 Jahren macht das einen erheblichen Unterschied für die Rendite auf Endfälligkeit aus.

Warum die teuren Staatsanleihen kaufen?

Warum also 1 % bis 1,5 % Rendite pro Jahr verschwenden? Die Antwort darauf gibt uns die weitere Konjunkturentwicklung. Bekommen wir im Euro und US-Dollar in den kommenden vier bis acht Quartalen ein sogenanntes Soft-Landing der Wirtschaft, dann wird es sich nicht auszahlen, die hohe Sicherheit der Staatsanleihen und deren geringe Renditen zu wählen. Droht jedoch innerhalb dieser Periode eine echte Rezession, dann gibt es nur eine Wahl und die heißt Staatsanleihen.

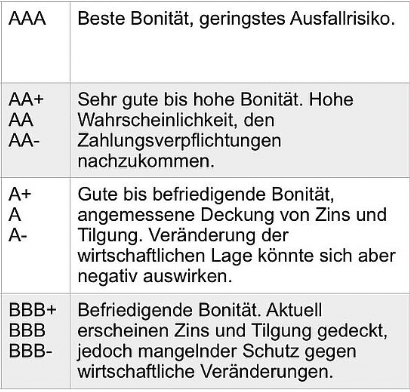

Ein Soft-Landing ist dadurch charakterisiert, dass die Wirtschaft nicht schrumpft, sondern nur sehr langsam wächst. In einer solchen Periode steigt das Ausfallrisiko von Unternehmen leicht, aber nicht signifikant, sodass Unternehmensanleihen mit einer hohen Bonität in der Regel ohne nennenswerte Blessuren durch diese Phase kommen. Eine hohe Bonität bedeutet für ein Unternehmen grob gesprochen, dass es über ein Investmentgrad-Rating verfügt. Das liegt zwischen BBB und AAA.

In einer echten Rezession sind die Risiken anders gelagert. Reden wir über kurze Rezessionsphasen wie im Umfeld der Finanzkrise oder längeren Rezessionsphasen wie nach dem Platzen der Dot.Com Blase, dann sind Unternehmensanleihen eine schlechte Wahl, insbesondere im Vorfeld oder am Beginn einer Rezession, da man zu diesem Zeitpunkt noch zu viel bezahlt. Denn in jeder Rezession steigt die Zahl der Unternehmensinsolvenzen und damit auch der Ausfälle am Markt für Unternehmensanleihen. Nun könnte man auf die Idee kommen, dass besonders bonitätsstarke Unternehmen davon nicht betroffen sind, doch das ist nur die halbe Wahrheit. Ein Unternehmen mit einem AA-Rating wird sicherlich nur im allerseltensten Fall in einer Rezession einen Ausfall oder eine Restrukturierung der Schulden erleben. Was allerdings die Anleihen sehr wohl erleben werden, ist eine Anpassung an den Marktzins, indem der Kurs gesenkt wird.

Aktien und Anleihen werden anders gehandelt

Denn Anleihen werden anders als Aktien gehandelt. Hier ist nicht der Kurs, sondern die Rendite entscheidend. In der Regel die Rendite auf Endfälligkeit. Diese Rendite wird initial zur Emission festgesetzt, wird dann aber während der Laufzeit fortwährend an das Marktumfeld angepasst. Steigt der Marktzins, steigt auch die Rendite der Anleihe und umgekehrt. Diese Veränderung wird aber nicht über den Kupon ausgedrückt, der in der Regel fest vereinbart ist, sondern über den Marktkurs. Denn eine Anleihe wird am Ende der Laufzeit zu einem fest vereinbarten Preis – üblicherweise zu 100 % bzw. Pari – getilgt. Da der Kupon fest ist, wird die veränderte Rendite auf Endfälligkeit ausgeglichen, indem der gehandelte Kurs der Anleihe angehoben wird, wenn der Marktzins fällt oder der Kurs gesenkt wird, wenn der Marktzins gestiegen ist.

Die Restlaufzeit hat neben dem Marktzins ebenfalls einen erheblichen Einfluss auf die Kursveränderungen. Dabei gilt als Daumenregel: Je länger die Restlaufzeit, desto stärker der Hebel, der auf den Kurs wirkt. Wohlgemerkt in beide Richtungen – nach oben und nach unten. Doch zurück zu unserem kleinen Szenario:

In der Rezession trennt sich die Spreu vom Weizen

In einer echten Rezession neigt der Marktzins bei den mittleren und langen Laufzeiten dazu, deutlich zu steigen. Am unteren Bonitätsspektrum, bei den sogenannten High-Yield Bonds oder auch Non-Investmentgrad-Anleihen sind Risikoaufschläge von 1.000 Basispunkten und mehr zu den jeweiligen Staatsanleihen dann keine Seltenheit. Bei Investmentgrad-Anleihen weitet sich der Marktzins deutlich weniger aus, aber doch sehr spürbar, sodass Unternehmensanleihen aller Couleur Kursverluste verzeichnen.

Selbst wenn die Unternehmensanleihen nicht ausfallen, können sie in einer echten Rezession temporär erheblich an Wert verlieren. Das sind wohlgemerkt nur Papierverluste. Also Verluste, die nur auf dem Papier existieren, bis man sie dann realisieren muss. Und das ist die Krux: Sie wollen in einer Rezession Assets im Portfolio haben, die an Wert zulegen. Das sind unter anderem Staatsanleihen höchster Bonität, weswegen man diese im Vorfeld und spätestens am Beginn einer Rezession kauft, egal wie gering auch immer ihre Rendite auf Endfälligkeit ist. Denn man weiß, dass noch mehr Anleger kommen werden, die gerne auch mehr für diese Staatsanleihen bezahlen, Hauptsache sie sind sicher.

Unternehmensanleihen bekommt man übrigens am Tiefpunkt einer Rezession billig hinterhergeworfen. Da werden Ihnen dann üblicherweise Emittentinnen höchster Güte mit hohen einstelligen und manchmal sogar niedrigen zweistelligen Renditen auf Endfälligkeit p. a. angeboten. Haben Sie zu diesem Zeitpunkt Staatsanleihen mit hohen Kursgewinnen im Portfolio, können Sie entspannt die Gewinne mitnehmen und die sehr bonitätsstarken Unternehmensanleihen mit den Erlösen aus den Staatsanleihen am Boden aufsammeln. Wie das konkret in der Praxis funktioniert, dass lesen Sie bitte im Zürcher Finanzbrief.

Ein Artikel von

Mikey Fritz

Chefredakteur Zürcher Finanzbrief