Der Bondmarkt bietet potenziell lukrative Chancen, wenn Ihre Erwartungen hinsichtlich der künftigen Fed-Politik von den Marktprognosen abweichen. Aktuell deutet vieles darauf hin, dass die Federal Reserve eine Reihe von Zinssenkungen ins Auge fasst. Daher ist es entscheidend, die Erwartungen des Fed Funds Futures-Marktes an die Anzahl und den zeitlichen Rahmen dieser Zinssenkungen genau zu verstehen.

Ebenso liefern die Fed Funds Futures wertvolle Einblicke in die Marktprognosen für das Wirtschaftswachstum und die Inflation. Derzeit signalisieren die Futures, dass die Fed im September mit Zinssenkungen beginnen und den Leitzins bis Anfang 2026 um 2,25 % auf 3,09 % senken könnte.

Ab diesem Zeitpunkt rechnet der Markt damit, dass die Fed die Zinsen allmählich wieder auf 3,50 % anheben wird. Diese moderaten Zinssenkungen und das weiterhin relativ hohe Niveau der Fed Funds Rate deuten darauf hin, dass der Markt keine Rezession, sondern vielmehr eine Normalisierung des BIP bei einer Inflationsrate von rund 2 % erwartet.

Sollten die Erwartungen des Fed Funds Futures-Marktes zutreffen, könnte das Aufwärtspotenzial für Anleihen im Vergleich zu früheren Lockerungszyklen begrenzt sein.

Anders sieht es aus, wenn der Markt die Wahrscheinlichkeit einer Rezession oder eines unerwartet starken Rückgangs der Inflation unterschätzt. In diesem Fall könnten sich erhebliche Chancen auf dem Anleihenmarkt eröffnen.

Fed Funds Futures extrem volatil

Bevor wir die historischen Zusammenhänge und die Erfolgsbilanz der Fed Funds Futures in Bezug auf die Entscheidungen der US-Notenbank Fed betrachten, ist es entscheidend zu betonen, dass die Marktmeinungen über zukünftige Maßnahmen der Fed – und damit auch über die Entwicklung von Wirtschaft und Inflation – stark schwanken können.

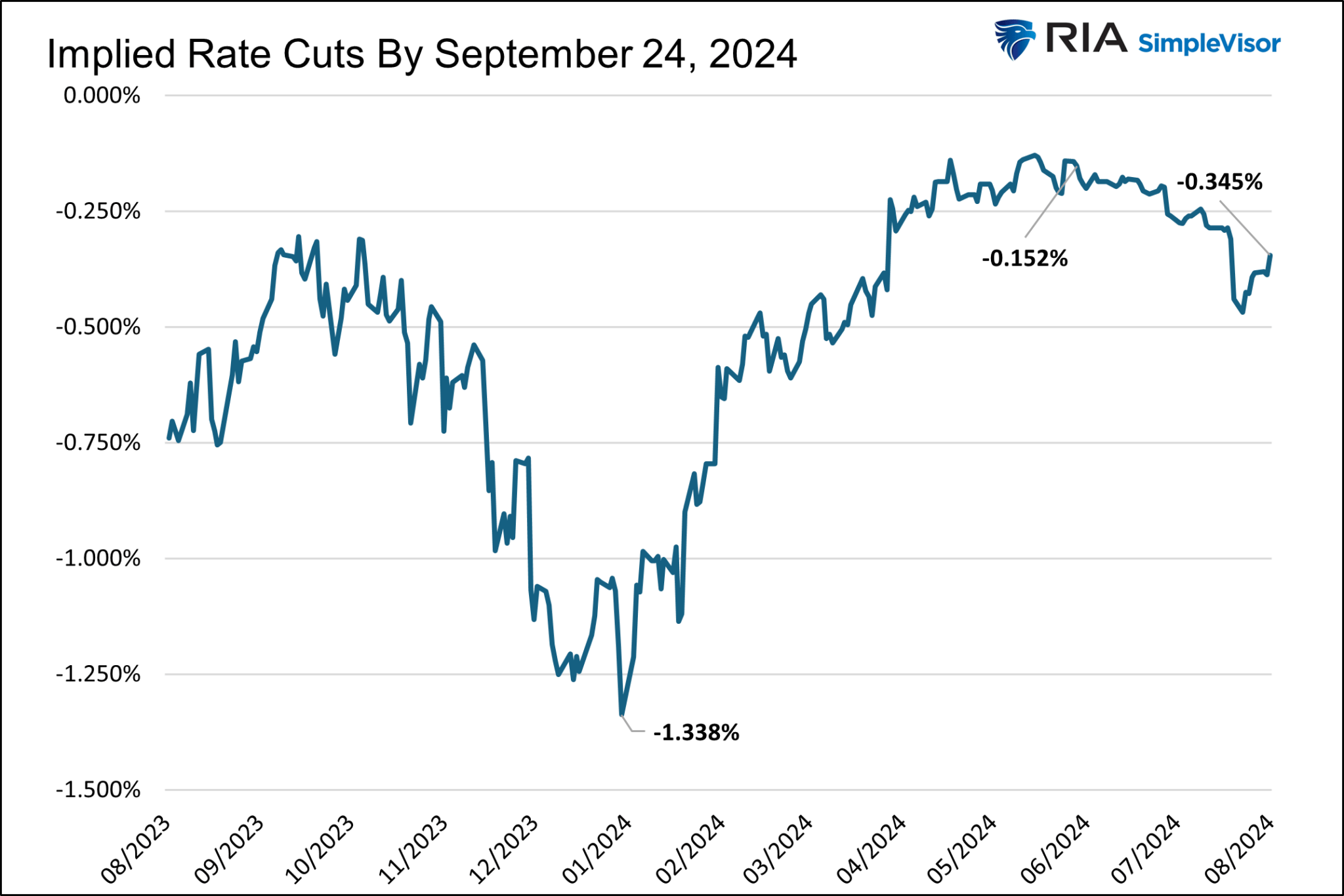

Das folgende Schaubild illustriert, wie die Erwartungen für den Leitzins bei der bevorstehenden FOMC-Sitzung am 24. September in den vergangenen zwölf Monaten erheblichen Schwankungen unterworfen waren. Derzeit signalisieren die Fed Funds Futures eine erwartete Zinssenkung um 34 Basispunkte.

Dies impliziert eine 100%ige Wahrscheinlichkeit einer Senkung um 25 Basispunkte und eine 36%ige Wahrscheinlichkeit, dass die Senkung sogar 50 Basispunkte betragen könnte. Vor zwei Monaten lag die Wahrscheinlichkeit für eine einfache Zinssenkung um 25 Basispunkte noch bei 50/50.

Anfang des Jahres ging der Markt sogar davon aus, dass die Fed die Zinsen bis zur Sitzung im September um insgesamt 1,34 % senken würde. Diese Schwankungen verdeutlichen, wie volatil die Markteinschätzungen der wirtschaftlichen Lage sein können.

Fed Funds und Fed Funds Futures

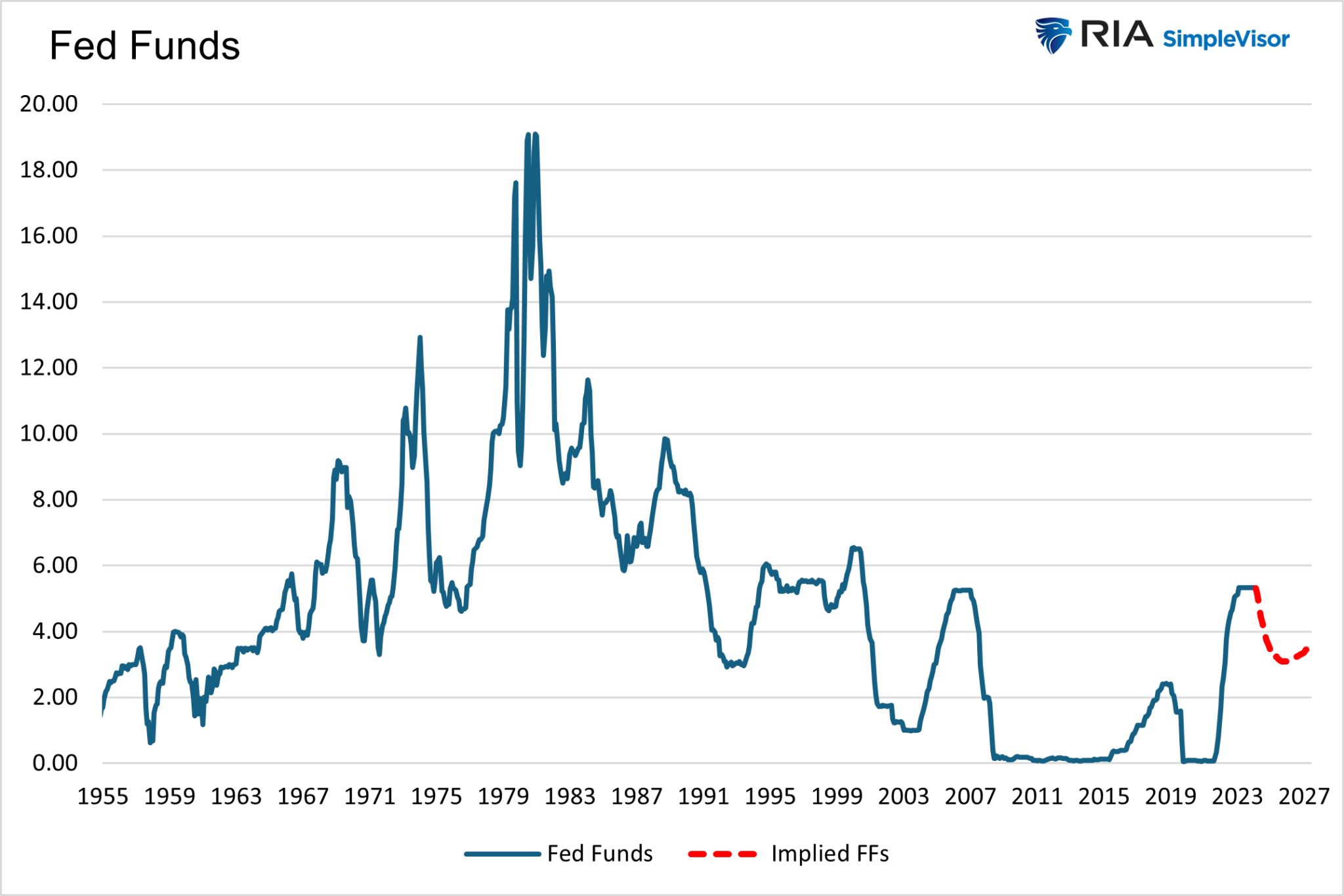

Die nachstehende Grafik zeigt die effektive Fed Funds Rate seit 1955. Wie in den Fed Funds Futures impliziert, haben wir die zukünftige Richtung der Zinssätze für die nächsten drei Jahre hinzugefügt.

Der Markt geht davon aus, dass der Zinssatz der Fed Funds bis März 2026 von derzeit 5,33 % auf 3,09 % sinken wird. Danach lassen die Fed Funds Futures einen langsamen Anstieg der Fed Funds auf 3,50 % bis Ende 2027 erwarten.

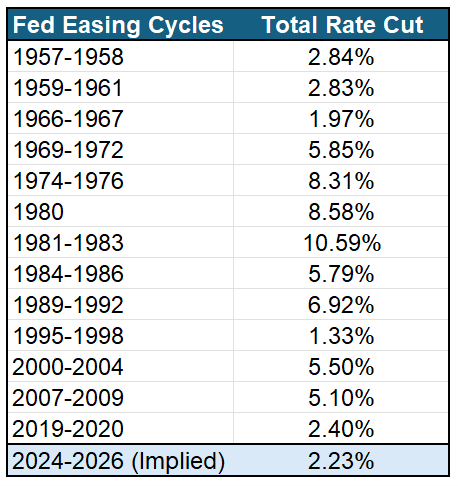

In der nachstehenden Tabelle werden die dreizehn oben dargestellten Zinssenkungszyklen quantifiziert. Dabei gab es nur zwei Perioden mit Rückgängen von weniger als 2,23 %. 2,23 % entsprechen den derzeitigen Markterwartungen. Das war zweimal der Fall, als die Wirtschaft nicht in eine Rezession geriet (1966-1967 und 1995-1998).

Seit 1980 hat die Fed in nur zwei Lockerungszyklen die Leitzinsen um weniger als 5 % gesenkt. Der letzte (2020) war dadurch begrenzt, dass die Fed die Zinsen nur auf 0 % senken konnte. Der andere fand zwischen 1995 und 1998 statt.

Wenn man die Vergangenheit betrachtet, setzt der Markt auf eine Anomalie, wie 1995-1998, und nicht auf ein normales geldpolitisches Verhalten.

Was erwartet der Markt?

Da der Markt mit einer relativ geringen Zinssenkung rechnet, können wir davon ausgehen, dass er ein Wirtschaftsszenario wie 1995-1998 erwartet, d.h. keine Rezession.

John Authers von Bloomberg hat sich kürzlich dazu geäußert, was die Fed Funds-Futures für die Inflation bedeuten könnten. Er sagte u.a.:

"Obwohl die Märkte erwarten, dass die Fed die Zinsen bald senken muss, scheint sich gleichzeitig die Überzeugung durchzusetzen, dass die extrem niedrigen Zinssätze der letzten drei Jahrzehnte eine Ausnahme darstellten. Es wird davon ausgegangen, dass die Geldpolitik künftig strenger sein wird, was wahrscheinlich mit etwas höheren Inflationsraten einhergeht."

Wenn man davon ausgeht, dass der kollektive Markt glaubt, dass dieses Mal die Entwicklung anders läuft, dann muss er glauben, dass sich das Wirtschaftswachstum und die Inflationstrends der Zeit vor der Pandemie umgekehrt entwickeln. Wir haben eine solche Prognose schon oft diskutiert. Hierzu ein Auszug aus "Anleihen: So können Anleger die Inflation schlagen" vom Juli 2023.

Unsere Ansicht über die Attraktivität von Anleihen lässt sich kurz und bündig zusammenfassen. Im Grunde stellt sich hier eine ganz einfache Frage: Läuft die wirtschaftliche Entwicklung dieses Mal völlig anders? Haben sich die wirtschaftlichen Trends der letzten vierzig Jahre vor der Pandemie umgekehrt? Haben sich die inneren Abläufe der Wirtschaft in den letzten drei Jahren dauerhaft verändert? Genauer gesagt: Werden sich die Verlangsamung des Produktivitätswachstums, die Abschwächung der demografischen Entwicklung und die steigende Verschuldung umkehren und das Wirtschaftswachstum beflügeln?

Wir sind der festen Überzeugung, dass die letzten drei Jahre in wirtschaftlicher, fiskalischer und monetärer Hinsicht eine Anomalie darstellen. Wenn Sie, wie wir, der Meinung sind, dass die wirtschaftlichen Bedingungen der Jahre 2020 bis 2022 nicht als langfristiger Trend betrachtet werden sollten, dann könnte die Möglichkeit, 4 % oder mehr mit einer längerfristigen Anleihe zu verdienen, ein wahrhaftiges Geschenk sein.

Wir gehen davon aus, dass die Renditen auf ein extrem niedriges Niveau zurückkehren werden, wenn die wirtschaftlichen und inflationären Trends aus der Zeit vor der Pandemie wieder einsetzen. Auch negative Zinssätze sind nicht völlig ausgeschlossen.

Händler unterschätzen die Fed immer wieder

Es scheint, als ob der Markt ein Szenario einpreist, in dem "dieses Mal alles anders" verläuft. Doch in vielen Fällen zeigt sich am Ende, dass auch diesmal die altbekannten Muster greifen.

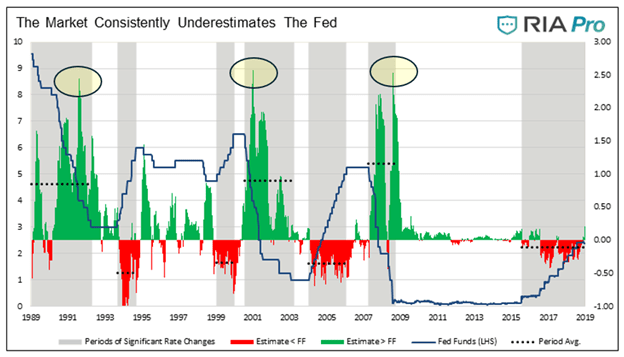

2019 haben wir eine Untersuchung durchgeführt, um zu messen, wie genau die Fed Funds Futures zukünftige Entwicklungen vorhersagen. Die Ergebnisse unserer Analyse sind in der folgenden Grafik dargestellt.

Das Schaubild vergleicht die effektive Fed Funds Rate mit dem, was der Futures-Kontrakt für denselben Zeitraum sechs Monate früher impliziert hat.

Die graue Schattierung stellt die Zeiträume dar, in denen die Fed den Leitzins konsequent angehoben oder gesenkt hat. Die drei dargestellten Lockerungszyklen sind 1989-1991, 2000-2003 und 2007-2009.

In jedem dieser Zyklen unterschätzte der Markt zu einem bestimmten Zeitpunkt den Umfang der Zinssenkungen der Fed um ca. 2,50 %. Die gelb schattierten Kreise markieren diese groben Unterschätzungen.

Der Terminmarkt unterschätzt auch Zinserhöhungen, wenn auch in weitaus geringerem Ausmaß.

Ende 2019, als wir die Ergebnisse veröffentlichten, stellten wir eine Theorie auf:

„Falls die Fed Zinssenkungen einleitet und sich die Daten in den Grafiken als zutreffend erweisen, könnten die aktuellen Schätzungen für eine Fed Funds Rate von 1,50 % bis 1,75 % im Frühjahr 2020 deutlich über dem tatsächlichen Niveau liegen, das wir letztendlich sehen werden.“

Es stellte sich heraus, dass wir richtig lagen. Die Fed Funds Rate sank auf 0 %.

Was denken die Ökonomen?

Nachdem wir nun eine Vorstellung davon haben, was der Markt für das längerfristige Wirtschaftswachstum und die Inflation erwartet, wollen wir dies mit den Erwartungen der Ökonomen vergleichen.

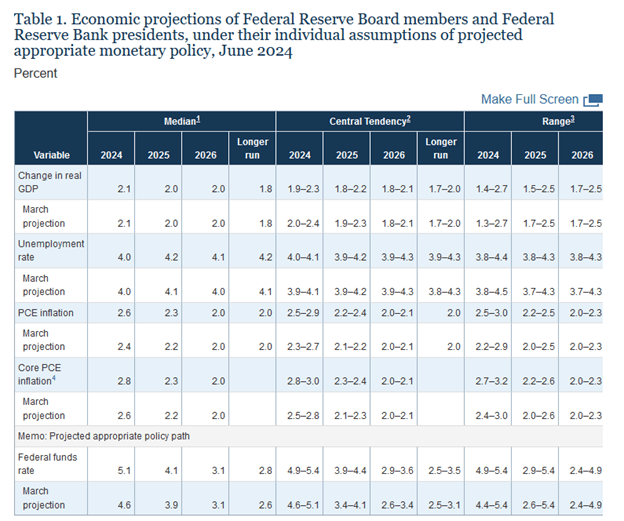

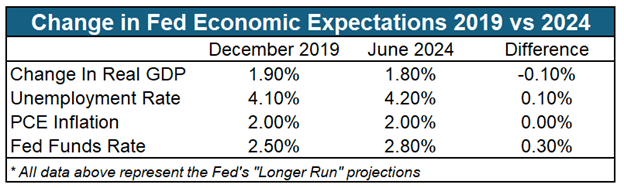

Die nachstehende Tabelle stammt aus der jüngsten Reihe von Wirtschaftsprognosen der Fed. Die eingekreisten Werte zeigen, dass die Fed für die USA ein langfristiges Wirtschaftswachstum von 1,80 % prognostiziert. Die zweite Tabelle vergleicht die Prognosen mit denen vom Dezember 2019.

Die Spalte mit den Differenzen zeigt, dass die Fed nicht glaubt, dass diesmal alles anders ist. Im Gegenteil, sie geht davon aus, dass das reale BIP "längerfristig" um 0,1 % niedriger ausfallen wird als vor der Pandemie.

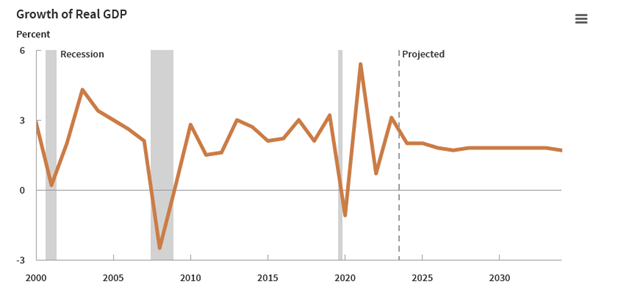

Außerdem erwartet sie eine leicht höhere Arbeitslosenquote. Die Fed geht davon aus, dass die Inflation in Zukunft bei etwa 2 % liegen wird, so wie es auch 2019 der Fall sein wird.

Das CBO prognostiziert auch, dass die BIP- und Inflationstrends aus der Zeit vor der Pandemie im nächsten Jahrzehnt anhalten werden.

Sie glauben der Regierung nicht?

Der folgende Kommentar stammt aus den Blue-Chip-Wirtschaftsindikatoren, die von Wolters Kluwer (AS:WLSNc) zusammengestellt wurden. Der Bericht befragt 50 führende Business-Ökonomen, um eine Prognosen zu erstellen.

Grundsätzlich haben sich die langfristigen Aussichten in der jüngsten Umfrage im Vergleich zur März-Umfrage kaum verändert. Die meisten Prognostiker erwarten weiterhin, dass das reale BIP langfristig im Einklang mit seiner potenziellen Rate wachsen wird. Der BCEI-Konsens prognostiziert ein durchschnittliches Wachstum des realen BIP von 1,9 % im Zeitraum 2025-2029. Obwohl dies die gleiche Schätzung wie im März ist, liegt sie deutlich unter dem Wachstum von 2,5 %, das in den fünf Jahren vor der Covid-Pandemie verzeichnet wurde.

Hinsichtlich der Inflation erwartet der Konsens, dass die Federal Reserve ihr Ziel von 2 % weitgehend erreichen wird, mit einer durchschnittlichen Inflationsrate des PCE-Preisindex (dem von der Fed bevorzugten Maßstab) von 2,1 % für die Jahre 2025-2029. Dies liegt geringfügig über der Schätzung von 2,0 % aus der März-Umfrage.

Ökonomen aus dem öffentlichen und privaten Sektor gehen davon aus, dass sich die Dinge auch dieses Mal nicht anders entwickeln werden. Sie gehen davon aus, dass sich die vor der Pandemie vorherrschenden Trends eines geringeren Wirtschaftswachstums und einer stabilen Inflation von 2 % fortsetzen werden.

Fazit

Die Geschichte zeigt, dass Fed Funds Futures volatil sind und regelmäßig den Umfang der Lockerung der Fed in einem Zyklus unterschätzen. Ihre Erwartung, dass die Fed-Zinssätze nur relativ geringfügig gesenkt werden, impliziert, dass die Wirtschaft stark bleibt und bis zu einem gewissen Grad eine Umkehr der Wirtschafts- und Preistrends vor der Pandemie einsetzt.

Die Ökonomen gehen jedoch davon aus, dass die Hauptfaktoren, die vor der Pandemie zu einem stetigen Rückgang des Wirtschaftswachstums geführt haben, weiterbestehen werden.

Wir sind in dieser Argumentation auf der Seite der Ökonomen. Es gibt kaum Anzeichen dafür, dass sich die Produktivität und die demografischen Trends geändert haben. Das Land ist heute höher verschuldet als vor der Pandemie.

Angesichts der Tatsache, dass die wesentlichen Wirtschaftsfaktoren nach wie vor intakt sind, fällt es uns schwer zu glauben, dass es dieses Mal anders sein sollte. Sollten wir also davon ausgehen, dass sich der kommende Zinssenkungszyklus von denen der Vergangenheit unterscheidet?

Wenn die Antwort „Nein“ lautet, könnten Anleiheinvestoren an der Schwelle zu überdurchschnittlichen Renditen stehen.