Hört man sich die Analysen in bestimmten Kreisen an, so ist eine Rezession unausweichlich. Besonnenere Stimmen gehen davon aus, dass sich die Expansion zwar fortsetzt, aber gerade noch so, und dass irgendwann in den nächsten Monaten eine formelle Rezession einsetzen dürfte. Wie immer lassen sich bestimmte Prognosen nicht völlig von der Hand weisen. Dennoch bietet die Betrachtung eines breiten Spektrums von Wirtschafts- und Finanzdaten Raum für Diskussionen. Ja, die makroökonomischen Risiken für die USA nehmen zu, aber die Wirtschaft hat den kritischen Punkt noch nicht erreicht.

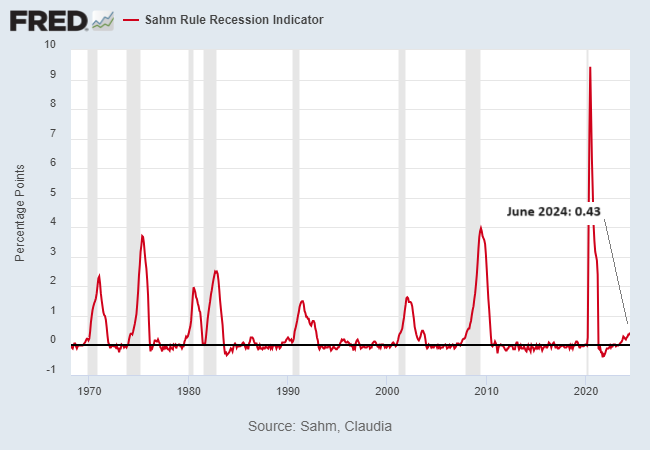

Beginnen wir mit einem Indikator, der in den letzten Tagen die Rezessionsdebatte angeheizt hat: die sogenannte Sahm-Rule. Benannt nach der Ökonomin Claudia Sahm, die das Konzept entwickelt hat, ist der Tipping Point zur Rezession erreicht, wenn der Indikator auf Basis eines Dreimonatsdurchschnitts um 0,50 Prozentpunkte oder mehr gegenüber dem Minimum der Dreimonatsdurchschnitte der letzten 12 Monate steigt. Der aktuelle Wert für Juni liegt bei 0,43, was darauf hindeutet, dass eine formelle Rezessionswarnung bereits mit dem nächsten Update im Juli beginnen könnte.

Der Sahm-Indikator hat sich in der Vergangenheit bewährt, so dass seine Warnung nicht ignoriert werden sollte. Dennoch ist es riskant, sich nur auf einen Indikator (in diesem Fall nur auf die Arbeitslosenzahlen) zu verlassen, und zwar aus dem einfachen Grund, dass kein Indikator oder Modell in der Konjunkturanalyse fehlerfrei ist. Es ist noch gar nicht so lange her, da priesen Analysten die nahezu makellose Bilanz der Renditekurve von Staatsanleihen als zuverlässigen Rezessionsindikator. Doch mehr als eineinhalb Jahre nach der Inversion der Kurve wächst die US-Wirtschaft weiter.

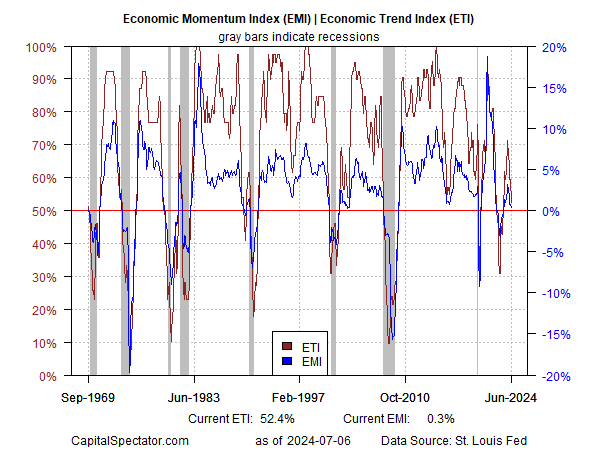

Wie immer, wenn es darum geht, Rezessionen zu erkennen, besteht der grundlegende Kompromiss in der Frage des Timings gegenüber der Zuverlässigkeit. Wer dem einen den Vorzug gibt, muss dem anderen fast immer weniger Beachtung schenken. Die Herausforderung besteht darin, ein Gleichgewicht zwischen diesen beiden Faktoren zu finden. Der US Business Cycle Risk Report, eine Schwesterpublikation von CapitalSpectator.com, konzentriert sich auf diesen Balanceakt und sucht in Echtzeit nach dem Sweet Spot. Die Modellrechnungen des Newsletters deuten weiterhin auf ein steigendes Rezessionsrisiko hin. Wie in der letzten Ausgabe erörtert, signalisieren zwei proprietäre multifaktorielle Konjunkturindikatoren ein schwächeres Wachstum, das sich den Tipping Points nähert, die auf eine Rezession gemäß der Definition des NBER hindeuten.

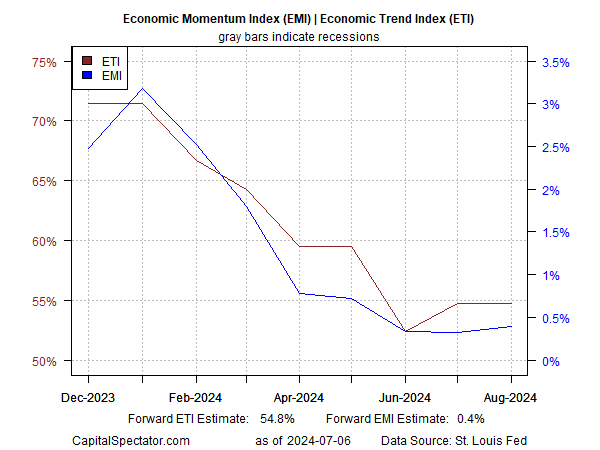

Dennoch deuten die kurzfristigen Prognosen der beiden oben genannten Indikatoren auf eine Stabilisierung der US-Wirtschaft hin, auch wenn sich diese bis August nur langsam bzw. schleppend vollziehen wird.

Diese Einschätzung kann sich je nach den eintreffenden Daten ändern, aber im Moment sieht es so aus, als ob die Wahrscheinlichkeiten für ein langsames/schleppendes Wachstum in der nahen Zukunft moderat günstig sind.

Ein Blick auf andere Konjunkturindikatoren deutet jedoch auf eine relative Stärke der Wirtschaft hin. So zeigen der ADS-Index der Philadelphia Fed und der wöchentliche Konjunkturindex der Dallas Fed bis Ende Juni eine deutliche Wachstumstendenz.

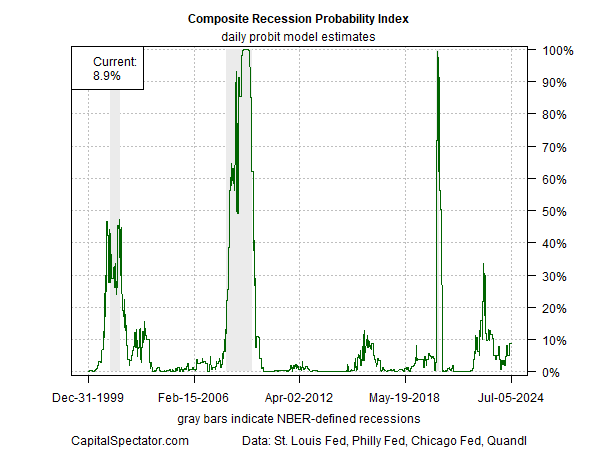

Auch die Zusammenfassungen mehrerer Konjunkturindikatoren und die Schätzung der impliziten Rezessionswahrscheinlichkeit spiegeln eine leicht erhöhte, aber immer noch geringe Wahrscheinlichkeit wider, dass eine wirtschaftliche Kontraktion begonnen hat oder unmittelbar bevorsteht. Der Composite Probability Recession Indicator - der wichtigste Indikator für den US Business Cycle Risk Report - schätzt derzeit die Wahrscheinlichkeit, dass die US-Wirtschaft schrumpft oder in naher Zukunft schrumpfen wird, auf rund 9 %.

Fazit: Das Rezessionsrisiko ist gestiegen, aber es ist noch zu früh, um mit Sicherheit sagen zu können, dass ein Abschwung eingesetzt hat. Die Bedingungen könnten sich in den kommenden Wochen noch verschlechtern, aber zum jetzigen Zeitpunkt scheint ein langsames bzw. schleppendes Wachstum die beste Prognose für die nahe Zukunft zu sein.

Sommer Sale: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für nur 7,40 Euro im Monat (beim 1-Jahres-Abo) erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Nutzen Sie jetzt den Rabattcode "PROTRADER" für satte Rabatte auf 1- und 2-Jahrespakete. Klicken Sie hier und sichern Sie sich Ihren Vorteil!