Prognosen sind wie das Jonglieren mit Kristallkugeln - eine schwierige Kunst, besonders wenn es um die Zukunft geht. Doch manchmal, auf den Finanzmärkten, gewinnt die Vorhersehbarkeit an Fahrt, wenn die Preise sich in Extremen bewegen. Die Herausforderung besteht darin, diese "Extrema" zu definieren.

Die Möglichkeiten sind unzählig wie die Sandkörner in der unendlichen Sahara, doch einige naheliegende Ansatzpunkte lassen sich finden. Einer davon ist der Vergleich des aktuellen Kurses mit einem gleitenden Durchschnitt, gefolgt von der Umwandlung des Ergebnisses in Z-Scores. Auf diese Weise lässt sich statistisch bestimmen, ob ein Wert typisch oder atypisch ist, basierend auf den Standardabweichungen über oder unter dem Mittelwert.

Die Wahl des gleitenden Durchschnitts hängt eng mit Ihrem Anlagehorizont zusammen. Die kurzlebigen Durchschnitte sind ein Thema für die Händler, während sich die Investoren eher mit längeren Zeiträumen befassen. Doch das Ziel bleibt dasselbe: herauszufinden, ob der aktuelle Preis extrem ist. Die Logik dahinter beruht darauf, dass Preise, die sich zu weit in eine Richtung bewegen, sich früher oder später wieder normalisieren werden – zumindest vorübergehend. Somit dient dies als Grundlage für die Entscheidung, ob die kurzfristige Tendenz des Marktes übermäßig positiv oder negativ verzerrt ist.

Allerdings gibt es eine Einschränkung: Extreme Marktereignisse können auch weiterhin extrem bleiben, und so verhält es sich auch mit den Prognosen. Alles ist in diesem Bereich fehlerhaft, doch manche Fehler scheinen weniger fehlerhaft zu sein als andere.

Im Idealfall greifen Sie auf verschiedene Kennzahlen zurück, um ein höheres Maß an Vertrauen in Ihre Erwartungen zu gewinnen. Doch hier, in Interesse der Veranschaulichung, lassen wir diese Regel außer Acht.

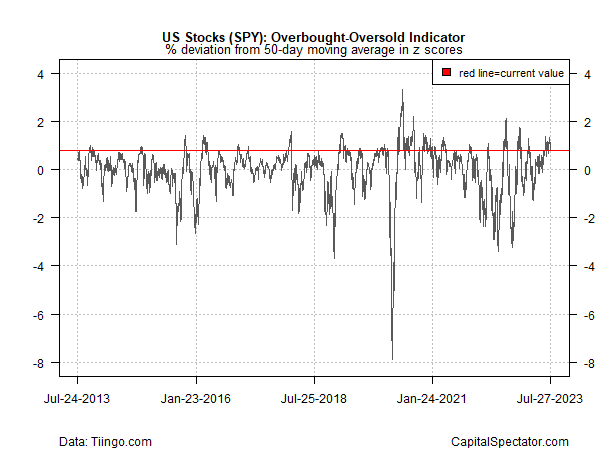

Beginnen wir mit dem US-Aktienmarkt, repräsentiert durch den SPDR® S&P 500 (NYSE: SPY). Die Verwendung eines 50-Tage-Durchschnitts via Z-Scores zeigt uns, dass es in den letzten zehn Jahren mehrere Ausschläge unter -2 gab. Diese Zeiträume gingen meistens mit relativ starken positiven Renditeerwartungen für die nahe Zukunft einher.

Der letzte große Abverkauf des SPY erreichte am 30. September mit -3,2 seinen Höhepunkt. Wie sich herausstellte, geschah dies nur wenige Wochen vor dem Tiefpunkt des Fonds am 12. Oktober 2022. Von da an hat sich der SPY bis zum letzten Schlusskurs um beachtliche 28 % erholt.

Zufall? Möglicherweise. Doch eine gründliche Untersuchung der extremen Kursbewegungen deutet darauf hin, dass nach diesen Ereignissen eine vergleichsweise hohe erwartete Rendite zu verzeichnen ist. Garantiert ist das natürlich nicht, und in Echtzeit ist es nie ersichtlich, ob eine extreme Bewegung einen Tiefpunkt markiert oder ob dieser erst kürzlich erreicht wurde oder noch bevorsteht. Was diese Technik jedoch bietet, ist eine relativ objektive Methode, um bei der Suche nach einem Signal einen Teil des Rauschens zu eliminieren.

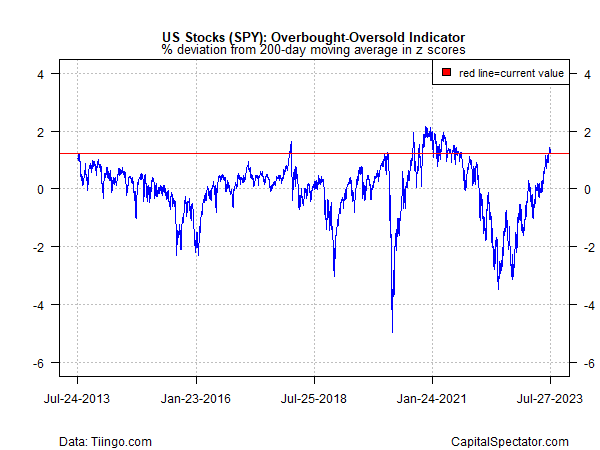

Wie das obige Schaubild zeigt, ist allerdings auch die Verwendung eines 50-Tage-Durchschnitts immer noch recht unruhig. Investoren mit einem längerfristigen Horizont könnten möglicherweise von einem 200-Tage-Durchschnitt besser profitieren. Das nachstehende Diagramm zeigt den SPY mit einem solchen 200-Tage-Durchschnitt. Auch hier zeigt sich, dass im Jahr 2022 relativ extreme Abwärtsbewegungen zu verzeichnen waren – allerdings an zwei verschiedenen Tagen: am 22. Juni und am 30. September.

Verwirrend? Ja, vielleicht ein wenig. Doch ein Blick auf beide Kennzahlen in Echtzeit in der zweiten Jahreshälfte des vergangenen Jahres hätte einen gewissen Kontext geboten, um anzunehmen, dass der Markt kurz vor der Bodenbildung stand. Die Nutzung dieser Daten in Verbindung mit einer makroökonomischen Betrachtung – wie zum Beispiel frühe Anzeichen im vierten Quartal 2022, dass sich die Konjunkturabschwächung in den USA stabilisiert – lieferte eine Grundlage für die Überlegung, dass eine etwas aggressivere Risikoposition gerechtfertigt sein könnte.

Rückblickend betrachtet, ist das natürlich leicht gesagt. Aber was ist mit dem Hier und Jetzt? Die üblichen Vorbehalte gelten nach wie vor, doch eines ist klar: Das aktuelle Profil des SPY deutet darauf hin, dass der Kurs nicht als extrem zu betrachten ist – zumindest im Hinblick auf den 50-Tage-Chart. Dadurch gestaltet sich die Beurteilung der Zukunft im Vergleich zum letzten Herbst etwas schwieriger.

Die 200-Tage-Linie sieht jedoch langsam etwas hoch aus, was ein erster Hinweis darauf sein könnte, dass der SPY-Kurs beginnt, mit einem extremen Niveau zu flirten. Wenn die 50-Tage-Linie diese Sichtweise bestätigt, werden die Argumente für eine gewisse Risikoreduzierung noch überzeugender sein.