Der EUR eröffnet gegenüber dem USD bei 1,1142 (05:29 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,1122 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 144,84. In der Folge notiert EUR-JPY bei 161,39. EUR-CHF oszilliert bei 0,9472.

Märkte: Konsolidierungen im Westen, Risikofreude in Fernost

An den Aktienmärkten kam es in Europa und den USA mit Ausnahmen des Tech-Sektors zu Konsolidierungen. Dagegen war die Risikofreude an den fernöstlichen Aktienmärkten heute früh ausgeprägt (Nikkei, Hangseng und Kospi mit Anstiegen von mehr als 2% Stand 5:55 Uhr).

In den USA steht heute die Revision der BIP-Daten für den Zeitraum vom 1. Quartal 2019 bis zum 1. Quartal 2024 seitens des BEA (Bureau of Economic Analysis) im Fokus. Die Wahrscheinlichkeit, dass es zumindest bei den zeitnäheren Revisionen zu merklichen Abwärtsrevisionen der BIP- Daten kommen wird, ist analog zu den Revisionen der US-Arbeitsmarktdaten als hoch zu klassifizieren. Wir sind gespannt! Steht eine "Portion" Ernüchterung vor der Tür?

Die Geopolitik wird hintergründig belastender. Die Ausweitung des Nahost-Konflikts in den Libanon setzt sich täglich fort. Beschwörende Diplomatiebemühungen seitens der USA und Frankreichs wirken oder sind eher Verbalakrobatik? Russland verändert als Folge der Eskalation im Ukrainekrieg die Atomdoktrin. Als Fazit lässt sich ziehen, dass das Risikocluster zunimmt. Deutschland fällt weiter zurück. Das IFO-Exportbarometer fällt, Bauaufträge sinken deutlich und die OECD konstatiert, dass Deutschland abgehängt wird – danke für die "Nacherzählung".

Nach diversen Wahlniederlagen trat die Parteispitze der Grünen Lang/Nouripour zurück. Aber sind die beiden Personen oder die verantwortlichen Minister das Problem? Was nützt eine neue Verpackung, wenn der Inhalt gleich bleibt?

Aktienmärkte: Late Dax -0,44%. EuroStoxx 50 -0,51%, S&P 500 -0,17%, Dow Jones -0,71%, US Tech 100 +0,18%

Aktienmärkte in Fernost Stand 05:55 Uhr: Nikkei (Japan) +2,33%, CSI 300 (China) +0,71%, Hangseng (Hongkong) +2,32%, Sensex (Indien) +0,16% und Kospi (Südkorea) +2,05%. Rentenmärkte: Die 10-jährige Bundesanleihe rentiert heute früh mit 2,19% (Vortag 2,14%), während die 10-jährige US-Staatsanleihe eine Rendite in Höhe von 3,79% (Vortag 3,74%) abwirft.

Devisenmärkte: Der EUR konnte die Spitzenniveaus über 1,12 gegenüber dem USD nicht halten und verlor an Boden (-0,0056). Gold bewegt sich mit 2.661,10 USD weiter nah der historischen Höchstmarke (2.670 USD), während Silber leicht an Boden verlor (31,88 USD, -0,11).

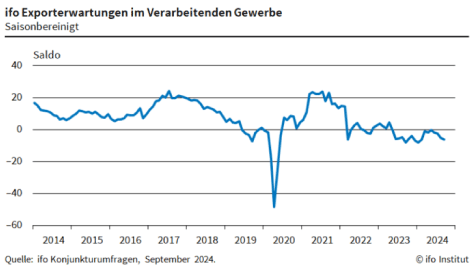

Deutschland: Stimmung der Exporteure trübt sich erneut ein

Die Stimmung in der Exportindustrie hat sich laut aktuellem IFO-Barometer im September den vierten Monat in Folge eingetrübt. Das Barometer der Exporterwartungen sank per September von -5,2 auf -6,3 Punkte. Das ist der schlechteste Wert seit Februar 2024.

Kommentar: Diese Entwicklung ist in wesentlichen Teilen Ausdruck einer nicht mehr gegebenen Konkurrenzfähigkeit des deutschen Standorts. Aber auch die leichte globale Konjunktureintrübung (PMIs) spielt eine Rolle.

Die energiesensitiven Unternehmen verlagern Produktion aus Deutschland in andere Standorte, wo die Politik für attraktivere Rahmendaten sorgt. Als Konsequenz wird weniger aus Deutschland exportiert. So ist es, wenn man dem Exodus des deutschen Industriestandorts das Wort redet, Herr Fratzscher! Wissen wir, was wir tun (Kapitalstock!)?

O-Ton IFO-Institut: Die Industrie klage über fehlende Aufträge aus dem Ausland. Die Exportwirtschaft befinde sich in einer Schwächephase. Eine Mehrheit der Unternehmen gehe von rückläufigen Aufträgen aus dem Ausland aus.

Kommentar: Nachvollziehbar, sogar zwingend nachvollziehbar (Konkurrenzfähigkeit)!

Spezifische Betrachtung: Insbesondere die Metallbranche und die Autoindustrie rechneten mit deutlichen Einbußen. Nur noch wenige Branchen erwarteten einen Zuwachs. Dazu gehören die Nahrungs- und Getränkeproduzenten als auch die Hersteller von Glaswaren und Keramik (retten uns nicht! Skaleneffekt!). In der Chemieindustrie gleichen sich die Antworten aus.

Kommentar: Schlüsselindustrien sind die Metallbranche, die Autoindustrie und die Chemiebranche. Ob das zärtliche Pflänzchen der Stabilität in der Chemieindustrie Bestand hat, ist bezüglich der Divergenzen bei Energiepreisen zu Lasten des Standorts Deutschland mehr als fraglich.

Normativ Faktisches: Zuletzt sind die deutschen Ausfuhren in die beiden weltgrößten Volkswirtschaften deutlich gesunken: Die Lieferungen in die USA gaben im August um 3,2% zum Vorjahresmonat auf 12,6 Mrd. EUR nach, die nach China brachen um 15,2% auf 7,0 Mrd. EUR ein.

Kommentar: Das IRA-Programm der USA, das nicht WTO-konform ist (Rechtsbruch, aber ohne Konsequenzen, da die USA die Schiedsgerichte 2019 ausgeschaltet haben durch Widerstand gegen die Besetzung der Richterstellen), zielt genau auf die Verlagerung deutscher Kapazitäten in die USA ab. Die Willfährigkeit Berlins, aber auch Brüssels ist diesbezüglich bemerkenswert.

Ergo darf diese Entwicklung rückläufiger Exporte in die USA nicht überraschen (strukturelles, nicht konjunkturelles Phänomen!). Bezüglich Chinas sehen wir, dass insbesondere die Chemieindustrie den Standort China zu schätzen weiß (u.a. BASF (ETR:BASFN)). Zudem belastet die deutsche Politik das bilaterale Verhältnis. Man beschwert sich über Subventionen, aber ignoriert die massiven Subventionen der USA (IRA). Bemerkenswert, „whata blind spot“!

Datenpotpourri der letzten 24 Handelsstunden

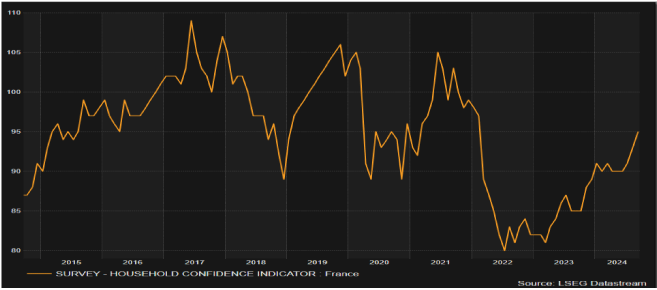

Eurozone: Französische Verbraucherstimmung zieht an

Frankreich: Der Index des Verbrauchervertrauens stellte sich per Berichtsmonat September auf 95 (Prognose 92) nach zuvor 93 Punkten (revidiert von 92 Zählern). Es ist der höchste Indexwert seit Februar 2022.

Kommentar: Im Hinblick auf die verfügbaren Daten der Gesamtwirtschaft, der politischen Lage und der gesellschaftspolitischen Lage ist diese Entwicklung erstaunlich, sehr erstaunlich.

Frankreich: Die Zahl der Arbeitslosen (Class A) lag per Berichtsmonat August bei 2.795.700 nach zuvor 2.808.400.

Schweiz: Investoren-Sentiment schmiert ab

Der Index des Investoren-Sentiment sank per September von zuvor -3,4 auf -8,8 Punkte. Der Index markierte den schwächsten Wert seit Januar 2024.

USA: Immobilienmarkt mit divergenten Signalen

Der Absatz neuer Wohnimmobilien lag per Berichtsmonat August in der auf das Jahr hochgerechneten Fassung (annualisiert) bei 716.000 (Prognose 700.000) nach zuvor 751.000 (revidiert von 739.000). Der MBA-Hypothekenmarktindex verzeichnete per 20. September 2024 einen Stand von 296,1 Punkten nach zuvor 266,8 Zählern (Anstieg maßgeblich wegen Refinanzierungen).

Russland: Industrieproduktion verliert an Momentum

Die Industrieproduktion wies per Berichtsmonat August im Jahresvergleich einen Anstieg um 2,7% (Prognose 2,4%) nach zuvor 3,3% aus.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützung bei 1.0980 - 1,1010 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe