Die Rally an den Aktienmärkten hat sich aus meiner Sicht inzwischen fast vollständig von fundamentalen Entwicklungen entkoppelt. Bislang galt das Argument, dass die Anleger auf baldige Leitzinssenkungen setzen. Denn die Ölpreise sind eingebrochen, wodurch der Inflationsdruck nachlässt. Also können die Notenbanken ihre restriktive Geldpolitik bald schrittweise aufgeben. Und vor diesem Hintergrund sind die Renditen am Anleihemarkt gefallen und die Kurse am Aktienmarkt gestiegen.

US-Inflationsdaten mit kleinem Schönheitsfehler

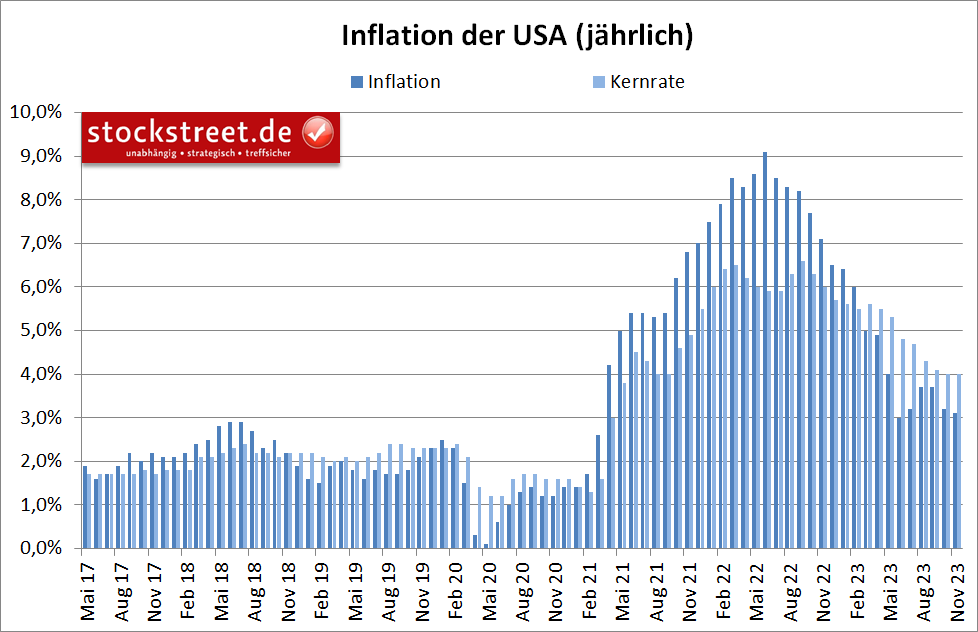

Diese Theorie war bislang vollkommen schlüssig und logisch. Alles passte wunderbar zusammen. Und auch die Reaktion der Anleger auf die vorgestrigen Inflationsdaten aus den USA war zunächst nachvollziehbar. Denn die Erwartungen wurden weitestgehend getroffen. Die Verbraucherpreise erhöhten sich im November um 3,1 % zum Vorjahresmonat und damit etwas langsamer als im Oktober mit 3,2 %.

Genau damit hatten Experten gerechnet. Auch, dass die Teuerungsrate ohne die volatilen Energie- und Lebensmittelpreise, die sogenannte Kernrate, mit +4,0 % unverändert blieb, hatten die Marktteilnehmer im Durchschnitt erwartet. Und so legten die Kurse am Aktienmarkt mit einem kleinen Freudensprung zunächst weiter zu.

Einen kleinen „Schönheitsfehler“ gab es allerdings: Im Vergleich zum Vormonat stiegen die Verbraucherpreise um 0,1 %, statt einer erneuten Stagnation (Oktober: 0,0 %). Und so gaben die Aktienkurse in einer zweiten Reaktion etwas nach.

Dieser Rücksetzer macht auch beim Blick auf die Details Sinn. Denn billiger war vor allem Energie, die 5,4 % weniger kostete als vor einem Jahr. Angesichts der gesunkenen Ölpreise verwundert das nicht. Nahrungsmittel verteuerten sich hingegen um 2,9 %, die Wohnkosten zogen sogar um 6,5 % an. Man kann sich ausmalen, was mit der Inflation passiert, wenn die Ölpreise wieder steigen.

Rückgang der Inflation macht kaum Fortschritte

Der Rücksetzer macht aber auch grundsätzlich Sinn, weil die Inflation mit +3,1 % nach wie vor zu hoch und ein Rückgang um 0,1 Prozentpunkte kein großer Fortschritt ist. Zudem ist die Kernrate immer noch doppelt so hoch wie das Ziel der US-Notenbank (Fed). An eine Lockerung der Geldpolitik durch eine Leitzinssenkung ist daher eigentlich noch nicht zu denken. Trotzdem haben die Anleger ihre Zinserwartungen kaum verändert. Stattdessen trieben sie die Kurse am Aktienmarkt vorgestern wieder nach oben.

Erwartung: Die Kurse steigen weiter

Die Rally führt daher nun offenbar ein Eigenleben, getrieben vom Motto: Die Hausse nährt die Hausse. Die Kurse steigen also, weil die Kurse steigen. Ich ertappe mich selbst dabei, dass ich auch bei jedem noch so kleinen Rücksetzer nur darauf warte, dass dieser wieder aufgeholt wird und die Kurse anschließend neue Hochs erklimmen können. Kein Wunder, dass passiert ja inzwischen auch jeden Tag – und das schon seit Wochen!

Lassen sich die Bullen von der Fed aufhalten?

Und daher ist auch zweifelhaft, ob die Fed den Kaufdrang der Anleger stoppen kann, selbst wenn sie bekräftigt, dass die Zeit für Leitzinssenkungen noch längst nicht gekommen ist. Eigentlich ist zu erwarten, dass die Währungshüter die Zinssenkungserwartungen dämpfen. Das könnte zu erneuten Rücksetzern am Aktienmarkt führen. Doch wenn man derzeit Medienberichte dazu liest, dann stellt man fest, dass scheinbar jeder bereits damit rechnet. Und selbst wenn es trotzdem dazu kommt, stellt sich die Frage, wie nachhaltig diese Rücksetzer sein werden. Lassen sich die Anleger wieder nur kurz vom Kaufen abbringen, wie vorgestern durch die Inflationsdaten?

Die Antwort kennt im Vorfeld natürlich niemand. Es erscheint daher sinnvoll, sich aus diesem Markt möglichst herauszuhalten und vor allem auf neue Trades zu verzichten, bis etwas Normalität an die Börsen zurückkehrt und die Anleger auch die heutige Zinsentscheidung der Europäischen Zentralbank „verdaut“ haben.

Kann dieser Kreuzwiderstand die DAX-Rally beenden?Dies auch vor dem Hintergrund, dass der DAX mit seiner rekordverdächtigen Kursrally inzwischen die Rechteckgrenze bei 16.850 Punkten erreicht hat und diese derzeit von einer Konsolidierungslinie (rot gestrichelt) gekreuzt wird. Der deutsche Leitindex hat es also mit einem Kreuzwiderstand zu tun. Und an diesen stößt er nach einem fast ununterbrochenen Anstieg von mehr als 15 %.

Es gibt also den Hauch einer Chance für die Bären, dass sie mit Hilfe dieser Hürde die aktuellen Bullen-Party beenden oder zumindest unterbrechen können. Wer es spekulativ mag, der kann mit einer kleinen Short-Position darauf setzen. Ansonsten würde ich, wie gesagt, derzeit abwarten, wie die Anleger die Notenbankentscheidungen „verdauen“ und ob etwas Normalität in die Kursentwicklungen kommt.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus