Sehr verehrte Leserinnen und Leser,

bis zum Verfallstag am vergangenen Freitag mussten die Stillhalter hellwach bleiben, denn aus dem Idealszenario – einem volatilitätsarmen Geschiebe bis zur runden 16.000er Marke – wurde nichts. Stattdessen materialisierte sich mein zweites favorisiertes Szenario: der Kursrutsch unter 15.800 und 15.700 Punkte bei zunehmender Volatilität. Abgerechnet wurde der DAX schließlich bei 15.544,24 Punkten.

Kurze Verfallstagsnachlese zum DAX

Zwischenzeitlich rutschte der DAX sogar fast auf das Tief vom Juli zurück (siehe folgender Chart).

Allerdings bildete sich dabei am Freitag eine markante Kurslücke. Damit hat der DAX nun bereits zwei derartige Kurslücken in der starken Abwärtsbewegung seit Ende Juni (siehe schwarze Pfeile). Sie liegen an typischen Stellen eines derartigen Moves: zum einen „oben“, zum anderen „unten“. Die obere ist eine sogenannte Ausbruchs-Kurslücke, die zu Beginn einer Trendbewegung auftritt, die untere könnte eine sogenannte Erschöpfungskurslücke sein.

Dazu passt auch, dass die zweite Kurslücke am Verfallstag auftrat, da Verfallstage oft das Ende einer vorangegangenen dynamischen Bewegung markieren. Fazit: Die jüngste Abwärtsbewegung im DAX könnte erst einmal vorbei sein. Darauf deutete auch die starke Gegenreaktion von gestern Vormittag hin. Doch der DAX prallte zunächst an der alten grünen Unterstützung und der kurzfristigen Abwärtslinie ab (siehe roter Pfeil). Immerhin gibt es auch an den US-Börsen Indizien, dass nach den jüngsten Kursverlusten erst einmal eine Erholung folgen könnte.

Es kommt wie immer auf die Stimmung an!

Aber wie immer hängt der Kursverlauf von der Anlegerstimmung ab. Und die Frage ist, ob und wie die jüngsten Rückschläge die Stimmung der Börsianer getrübt haben.

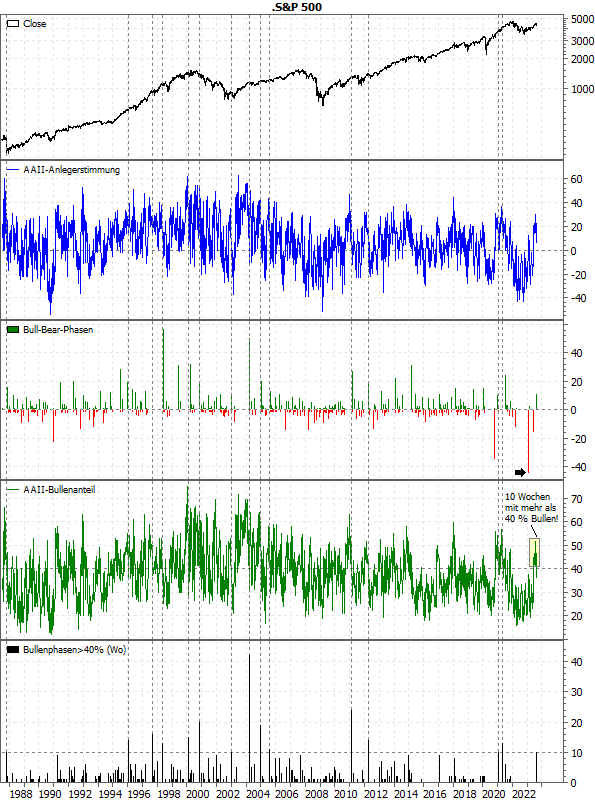

Um die aktuelle Stimmungslage angemessen einschätzen zu können, müssen wir zunächst einen Blick zurückwerfen: Von den 80 Wochen von Ende November 2021 bis Anfang Juni 2023 war die Stimmung der US-Privatanleger in 76 Wochen bearish. Von Anfang April 2022 bis Anfang Februar 2023 gab es sogar 44 Wochen in Folge bearishe Stimmungswerte – ein neuer Rekord in der Historie dieser Stimmungsumfrage, die bis 1987 zurückreicht (siehe schwarzer Pfeil im folgenden Chart), der sogar den bisherigen Rekordwert während der Corona-Pandemie deutlich übertraf.

Quellen: MarketMaker mit Daten von VWD, AAII, eigene Berechnungen

Aber die jüngste Rally hat einen Stimmungsumschwung bewirkt. Zuletzt lagen die Werte stabil oberhalb von 40 % Bullenanteil – und zwar 10 Wochen in Folge. Das ist nach der rekordhohen negativen Stimmungsphase zuvor selbstbewusst bullish – aber noch nicht euphorisch. Erst die jüngste Korrektur hat diese bullishe Stimmungsphase beendet: In der Vorwoche ging der Wert auf knapp 36 % zurück.

Was der jüngste Stimmungsrückgang bedeutet

Eine zehnwöchige Periode mit mindestens 40 % Bullen ist jedoch ebenfalls eine Ausnahme. Derart lange, bullishe Phasen gab es zuvor nur 14 Mal, wobei die längste davon 2003/04 satte 42 Wochen anhielt (siehe unterster Chartteil).

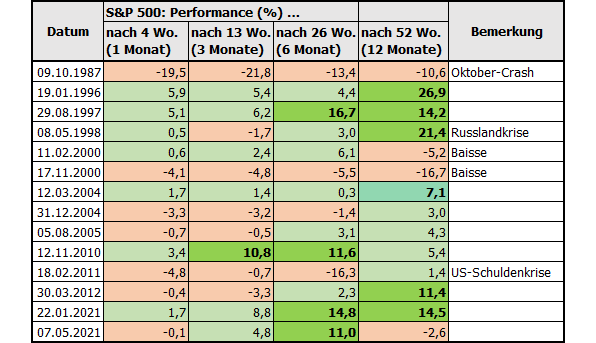

Nun stellen sich zwei Fragen: Erstens, wie „gefährlich“ ist der jüngste Stimmungsrückgang? Und zweitens, wie ging es mit den US-Aktienmärkten in den früheren, ähnlichen Fällen weiter?

Die erste Frage ist schnell beantwortet: In 12 der 15 Fälle (80 %) trübte sich die Stimmung nur moderat ein – und lag zwischen knapp 36 und knapp 40 Prozent. Nur in drei Fällen (1998, 2000 und 2003) fiel der Wert auf 33 % oder darunter. In den ersten beiden Fällen dürften sich die Anleger gesorgt haben, dass der Bullenmarkt der Vorjahre vorbei ist (was 2000 auch tatsächlich so war). Und 2003 war das Vertrauen in eine neue Rally nach der jahrelangen Baisse zuvor entsprechend gering.

Zwischenfazit: Der aktuelle Stimmungsrückgang ist völlig normal und kein Grund zur Sorge.

Eine stabile bullishe Stimmung

Doch wie ging es nun in früheren Fällen nach einer mindestens zehnwöchigen Phase mit mindestens 40 % Bullenanteil weiter? In 8 dieser 14 Fälle (57 %) gab es eine Konsolidierung oder eine Korrektur in den folgenden ein bis drei Monaten. Nach spätestens sechs Monaten notierten die US-Märkte jedoch stabil im Plus. Ausnahmen waren 1987, 2000 und 2011, als Crashs, Baissen oder Krisen folgten.

Quellen: eigene Berechnungen mit Daten von VWD, AAII

Abgesehen vom Jahr 2000, als die Aktienmärkte in eine jahrelange Baisse übergingen, waren die anderen Schwächeperioden schnell vergessen: Der Crash von 1987 war nur ein kurzes Intermezzo – danach ging der bis dahin stärkste Bullenmarkt der Börsengeschichte weiter. Und nach der US-Schuldenkrise von 2011, die in der Bonitätsabstufung der USA gipfelte (siehe Börse-Intern vom 07.08.2023) startete ebenfalls eine fulminante Rally – bereits 2013 erreichten die US-Indizes neue Allzeithochs.

Statistisch spricht also die stabile, gute Stimmung der Anleger trotz des jüngsten Rückgangs dafür, dass die Rally zumindest mittelfristig weitergeht. Das lässt sich auch aus der Investitionsquote der Anleger ablesen, die im Juli erst bei 67 % Aktienanteil und damit nur knapp über ihrem Durchschnitt seit 2009 lag. Es liegt also noch einiges Geld an der Seitenlinie, dass bei wieder steigenden Kursen investiert werden kann.

Wann die Rally weitergehen sollte

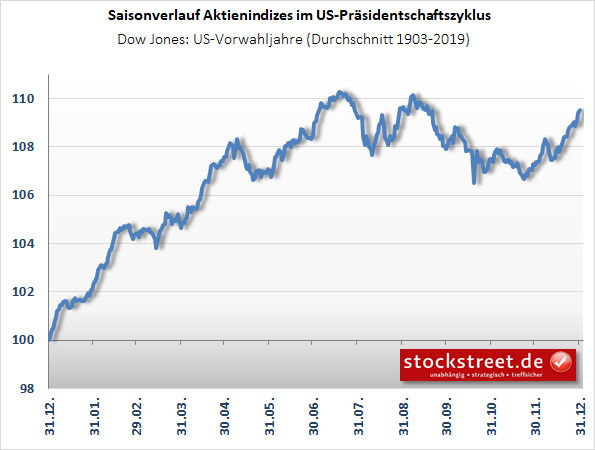

Kurzfristig sind dagegen weitere Rücksetzer möglich – auch das untermauert die Statistik. Aber das wäre keine Überraschung, denn nach dem typischen Saisonverlauf der Aktienmärkte könnte die aktuelle Marktschwäche noch bis Oktober weitergehen:

Quelle: https://www.stockstreet.de/boersen-tools/saisonale-charts

Die Chancen stehen also gut, dass spätestens die Jahresendrally und das folgende saisonal starke Börsenhalbjahr die Kurse wieder antreiben.

Mit besten Grüßen

Ihr Torsten Ewert