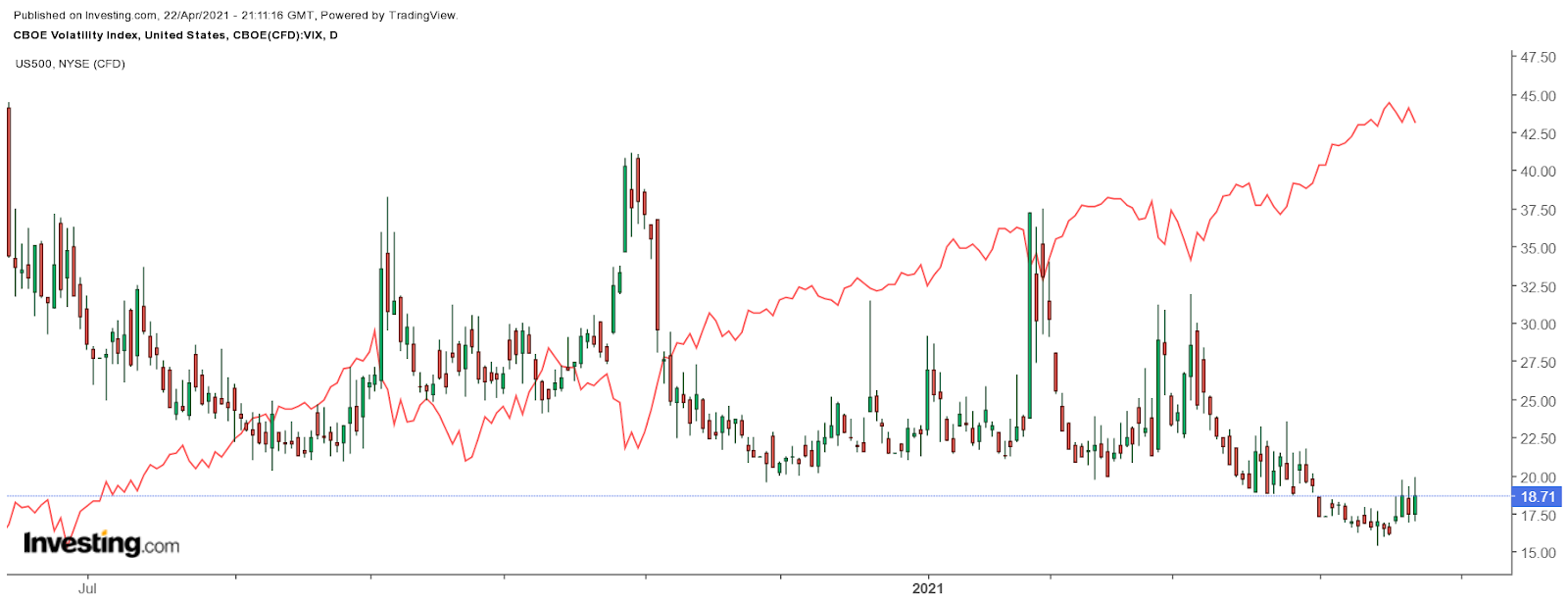

Das Volatilitätsniveau, gemessen am VIX Volatility Index, ist rückläufig. Der Index ist kürzlich auf den niedrigsten Stand seit dem Pandemie-Crash im März 2020 gerutscht. Erzählen Sie das nicht den Optionshändlern, denn sie haben aggressiv Wetten platziert, die darauf hindeuten, dass die Volatilitätswerte stark ansteigen und den VIX auf viel höhere Niveaus befördern.

Während sich der S&P 500 im Melt-Up-Modus befindet und seit dem 26. März um fast sieben Prozent angestiegen ist, ist der VIX abgestürzt. Der VIX-Index hatte lange Zeit um die Marke von 20 verharrt. Schließlich begann er Anfang April nach unten auszubrechen und fiel bis Mitte des Monats auf 16, den niedrigsten Stand seit Februar 2020.

Wetten auf Volatilitätsspitzen

Der starke Rückgang des VIX hat dem Aktienmarkt Rückenwind gegeben und die Aktien auf neue Rekorde getrieben. Aber jetzt scheinen die Optionshändler darauf zu wetten, dass der VIX eine deutliche Trendwende erlebt und stark ansteigt. Am 8. April stieg das Open Interest für die Juli-Calls mit Ausübungspreisen von 21, 25 und 40 um mehr als 235.000.

Dabei scheint es sich um eine Spread-Transaktion gehandelt zu haben. Die 25-Calls wurden für etwa 3,30 Dollar pro Kontrakt gekauft, während die 40-Calls für etwa 1,30 Dollar pro Kontrakt verkauft wurden. Das deutet darauf hin, dass der VIX bis zum Verfallstag über 27 geht, aber unter 40 bleibt.

Die Calls mit einem Ausübungspreis von 20 und Verfallsdatum am 15. September wurden am 19. und 20. April gehandelt, wobei das Open Interest um insgesamt 20.000 Kontrakte anstieg. Diese Calls wurden für zwischen 6,40 Dollar und 6,80 Dollar pro Kontrakt gekauft. Das würde bedeuten, dass der VIX bis Mitte September um 27 gehandelt wird.

Am 20. und 21. April schließlich stieg das Open Interest für die Mai-Calls mit einem Strike von 60 an beiden Tagen um 20.000 Kontrakte. Dies war eine viel kleinere Wette, bei der die Calls für etwa 0,25 Dollar gekauft wurden. Es wäre eine kostengünstige Möglichkeit für einen Händler, vor einem Anstieg der Volatilität Long-Positionen einzugehen.

All dies deutet darauf hin, dass die Teilnehmer am Optionsmarkt in den kommenden Wochen und Monaten eine höhere Volatilität erwarten. Vielleicht nutzen sie sogar den jüngsten Rückgang des VIX, um Volatilität zu kaufen, solange sie noch günstig ist.

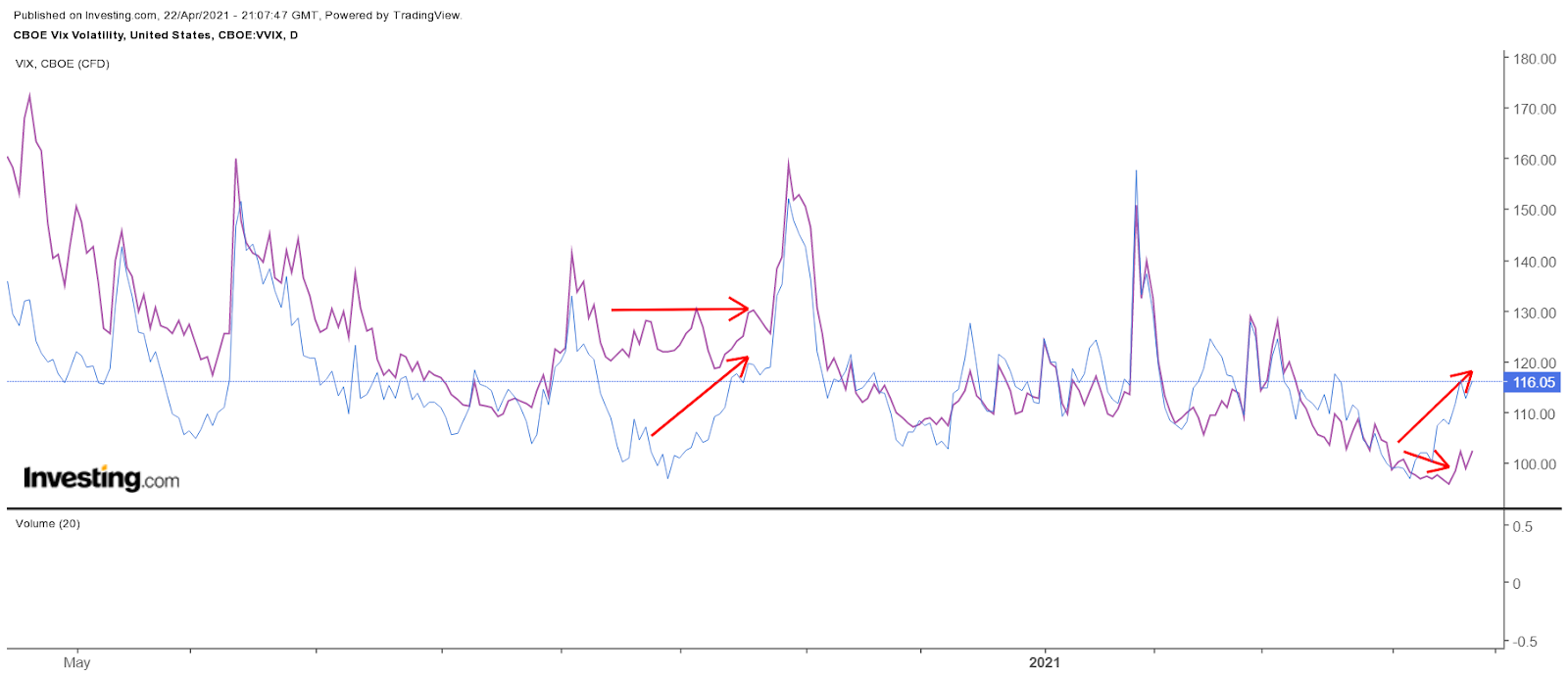

Eine seltsame Divergenz

Noch interessanter ist, dass der CBOE Vix Volatility (VVIX), der die implizite Volatilität des VIX misst, in letzter Zeit gestiegen ist. Dies geschieht, obwohl der VIX-Index selbst fällt. Diese seltsame Divergenz deutet darauf hin, dass die impliziten Volatilitätsniveaus unter der Ruhe des Aktienmarktes und dem fallenden VIX ansteigen.

In der jüngeren Vergangenheit haben wir eine Divergenz dieser beiden Volatilitätsmaße gesehen. Dies hat in der Regel dazu geführt, dass der VIX-Index in diesen Zeiten aufgeholt hat und mit dem VVIX gestiegen ist. Das letzte Mal, dass wir so etwas gesehen haben, war gegen Ende September, als der VVIX anfing, sich nach oben zu bewegen, während der VIX seitwärts tendierte. Letztendlich führte dies dazu, dass der S&P 500 vom 12. Oktober bis zum 30. Oktober um etwa 9 Prozent fiel.

Da der Markt jeden Tag ein Rekordhoch nach dem anderen erklimmt, kann man leicht aus den Augen verlieren, dass der Aktienmarkt auch fallen kann. Aber irgendwann wird die Volatilität wahrscheinlich zunehmen, und das bedeutet, dass die Aktien fallen könnten, und so wie es aussieht, könnte das früher passieren, als Sie denken.

Lesen Sie auch: