Vor zwei Wochen schrieb ich: US-Aktien sehen auf Basis einer Vielzahl von Indikatoren überkauft aus. Mit dem gestrigen Schlusskurs des S&P 500 Index liegen die Aktien weit unter ihren jüngsten Höchstständen. Ein Schnäppchen?

Vielleicht, aber die bessere Frage ist, ob der jüngste Rückgang der Beginn einer längeren Talfahrt oder nur eine Korrektur ist. Leider kennt niemand die Antwort auf diese Frage. Genauso wie niemand die Zukunft vorhersagen kann. Wir können aber die Grundlagen für die Entwicklung von kalkulierten Risikoeinschätzungen untersuchen.

Zunächst ist festzustellen, dass das Wochenprofil des S&P darauf hindeutet, dass es sich bei dem aktuellen Ausverkauf um Rauschen handelt. Der Markt steht vor dem zweiten Wochenverlust in Folge. Wochenverluste in Folge sind so ungewöhnlich wie Sterne am Himmel.

Ungewöhnlich ist, wie bereits vor zwei Wochen diskutiert, der Höhenflug des S&P über weite Strecken dieses Jahres. Wie ich am 11. Juli feststellte, "ist das aktuelle Niveau [des S&P 500 Sentiment Momentum Index] nicht beispiellos, was Raum für noch höhere Kurse lässt, aber der relativ hohe Stand erinnert uns daran, dass wir jetzt wahrscheinlich näher an einem kurzfristigen Hoch sind als jemals zuvor in den letzten drei Jahren".

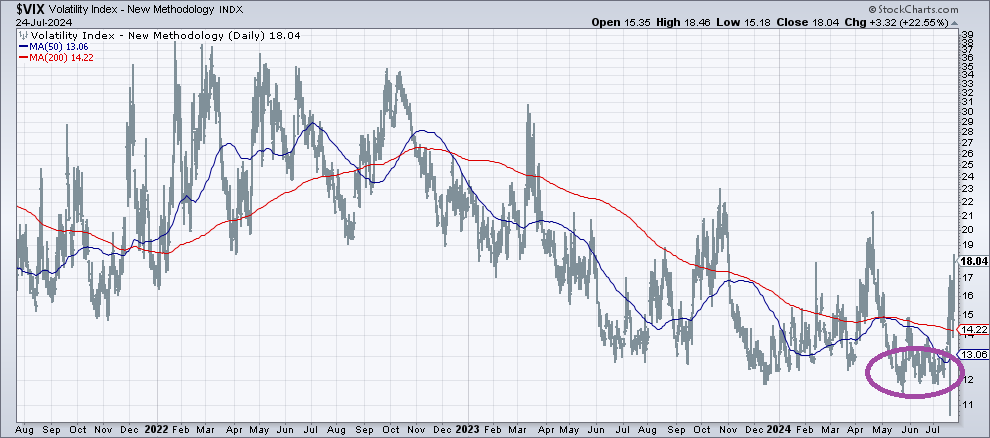

Ein weiteres Indiz dafür, dass die Aktien vor zwei Wochen zu schnell gestiegen sind, ist die niedrige Volatilität, gemessen am VIX Index. Wenn die Marktvolatilität niedrig ist, ist es nur eine Frage der Zeit, bis sie wieder ansteigt, wie es in den letzten Tagen der Fall war. Wir drehen uns im Kreis. Nein, man kann den Markt nicht anhand dieses Indikators timen, aber er ist ein nützliches Instrument, um die Erwartungen zu steuern.

Die Vergangenheit ist klar, aber was bedeutet das für uns heute? Zur Veranschaulichung betrachten wir den gleitenden 5-Wochen-Durchschnitt des S&P im Vergleich zu seinem 20-Wochen-Pendant, wie in der ersten Abbildung oben dargestellt. Es gibt viele Möglichkeiten, ein Trendprofil zu erstellen. Als grundlegendes Maß für die Richtung, aus der der Wind weht, ist es als erste Annäherung nützlich, auch wenn es gewisse Vor- und Nachteile hat. Auf dieser Grundlage deutet das Profil darauf hin, dass es verfrüht wäre, zu viel in den derzeitigen Marktabschwung hineinzulesen.

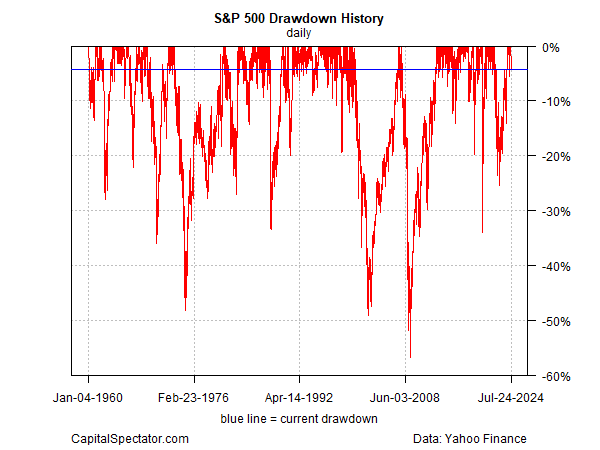

Das Gleiche gilt für die Betrachtung des Marktrückgangs. Der Rückgang des S&P vom Hoch zum Tief beträgt derzeit -4,2 %. Alles unter -5 % ist statistisch eher langweilig, da solche Ereignisse regelmäßig auftreten.

Ohne den Kontext der Anlegerperspektive ist die Betrachtung ohnehin bedeutungslos. Die Entscheidung, ob und wie Sie Ihr Portfolio anpassen, sollte in hohem Maße von mehreren Faktoren beeinflusst werden, die für Sie spezifisch sind: Anlagehorizont und Risikotoleranz. Wenn Sie wissen, wo Sie in Bezug auf diese Faktoren stehen, können Sie entscheiden, ob es sich bei den aktuellen Marktbedingungen um Rauschen oder Signale handelt.

Anfang des Monats (7. Juli) habe ich in The ETF Portfolio Strategist, einer Schwesterpublikation von CapitalSpectator.com, folgendes geschrieben:

Für konservative Anleger, die kein kurzfristiges Risiko eingehen wollen und bereit sind, auf die erheblichen Renditen zu verzichten, die kurzfristig möglich sind, sind die Argumente für einen Ausstieg durchaus stichhaltig. Wenn Ihre Risikotoleranz jedoch mehr oder weniger durchschnittlich oder überdurchschnittlich ist und Ihr Zeithorizont mehrere Jahre oder länger beträgt, ist das technische Profil für risikobehaftete Anlagen immer noch optimistisch genug, um den Kurs zu halten.

Eine Woche später (14. Juli) habe ich mich mit einem anderen Ratschlag gemeldet:

Die Frage, die sich die meisten Anleger stellen, ist, ob es in letzter Zeit nicht zu viel des Guten gegeben hat. Die Antwort lautet mit ziemlicher Sicherheit "ja" in dem Sinne, dass die hohen Renditen von der zukünftigen Performance abhängen. Die schwierigere Frage ist, was man, wenn überhaupt, aktiv tun kann. Hier wird es schwierig, vor allem, weil die Antwort von den besonderen Umständen jedes einzelnen Anlegers abhängt.

Fakt ist, dass es nur einen US-Aktienmarkt gibt, aber Kaffeesatzleserei viele Interpretationen zulässt - je nachdem, wo sich ein Anleger auf der Skala von Zeithorizont und Risikotoleranz sieht. Was für den einen Anleger nur Rauschen ist, kann für den anderen von großer Bedeutung sein.

Daraus folgt, dass der Versuch, allgemeine Ratschläge zu geben, die für alle gelten, zum Scheitern verurteilt ist. Dennoch ist es wichtig, die Markttrends im Auge zu behalten, allerdings mit dem Vorbehalt, dass die Ergebnisse durch einen Prozess verfeinert werden müssen, der die Analyse für jeden Anleger individualisiert.

Nach der aktuellen Warnung werde ich in den kommenden Tagen und Wochen auf folgende Punkte achten. Erstens: Wird sich der jüngste Kursrückgang des S&P verstärken? Auch hier gibt es viele Möglichkeiten, die Zahlen zu überprüfen. Eine Möglichkeit wäre, den 5-Wochen-Durchschnitt mit dem 20-Wochen-Durchschnitt zu vergleichen. Wenn der kurzfristige Durchschnitt unter den längerfristigen Indikator fällt, werde ich das mit größerer Aufmerksamkeit betrachten und mir die Frage stellen: Ist das allgemeine Momentum des S&P für die mittelfristigen Aussichten negativ?

An diesem Punkt - vorausgesetzt, er kommt in naher Zukunft - ist es an der Zeit, weitere Untersuchungen mit zusätzlichen Analysemethoden durchzuführen. Das 5-Wochen-/20-Wochen-Profil signalisiert, dass es verfrüht ist, zu viel in den jüngsten Rückgang hineinzuinterpretieren - es sei denn, man ist ein Händler, der auf kurzfristige Entwicklungen spekuliert.

Sommer Sale: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für nur 7,40 Euro im Monat (beim 1-Jahres-Abo) erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Nutzen Sie jetzt den Rabattcode "PROTRADER" für satte Rabatte auf 1- und 2-Jahrespakete. Klicken Sie hier und sichern Sie sich Ihren Vorteil!