Jedes Jahr um diese Zeit staubt die Wall Street ihre Kristallkugeln ab und gibt ihre Ziele für die Entwicklung des S&P 500 für das kommende Jahr bekannt. Die Prognosen der Wall Street sind zwar immer optimistisch, liegen aber oft völlig daneben.

So haben wir zum Beispiel am 7. Dezember 2021 einen Artikel zu den Prognosen für 2022 veröffentlicht.

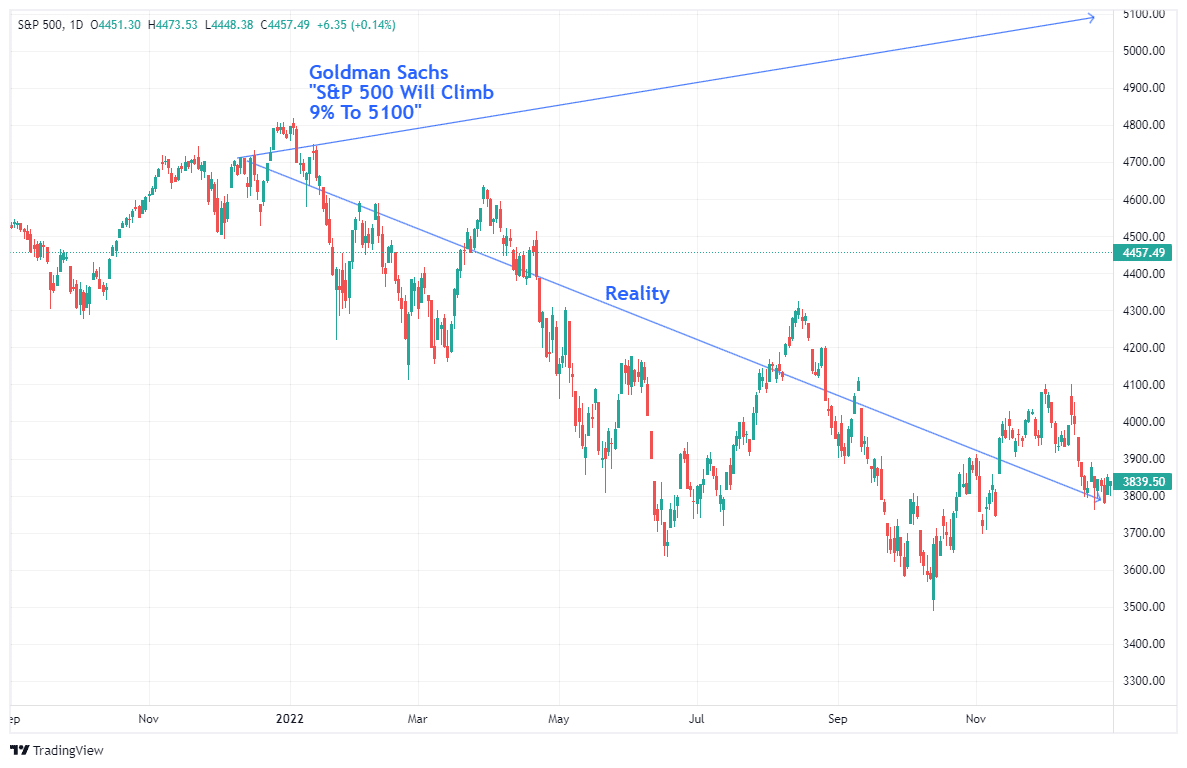

"Es gibt eine Sache, auf die man sich bei Goldman Sachs (NYSE:GS) verlassen kann: Sie sind immer 'bullish.' Da sich der Markt häufiger positiv als negativ entwickelt, liegt man damit natürlich nicht immer falsch, wenn man sein Geld mit dem Verkauf von Produkten an gierige Investoren verdient.

Hier möchte ich darauf hinweisen, dass Goldman Sachs genau dann falsch lag, als es am wichtigsten war - insbesondere in den Jahren 2000 und 2008.

David Kostin, Chief Equity Strategist bei Goldman, prognostizierte, dass der S&P 500 bis Ende 2022 um 9 % auf 5100 steigen werde, ganz im Einklang mit der stets optimistischen Hausmeinung. Dies entspreche einer erwarteten Gesamtrendite von 10 %, einschließlich Dividenden".

Das Problem hierbei ist natürlich, dass der S&P 500 das Jahr NICHT bei 5100 Punkten beendet hat.

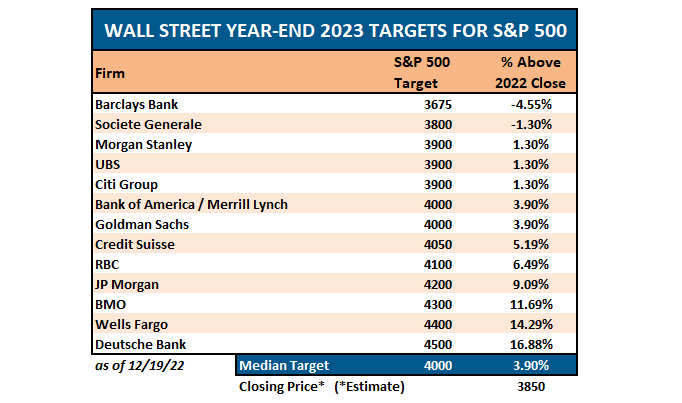

Für 2023 prognostizierten die Analysten der Wall Street dann eine magere Rendite von nur 3,9 % und ein durchschnittliches Kursziel von 4000.

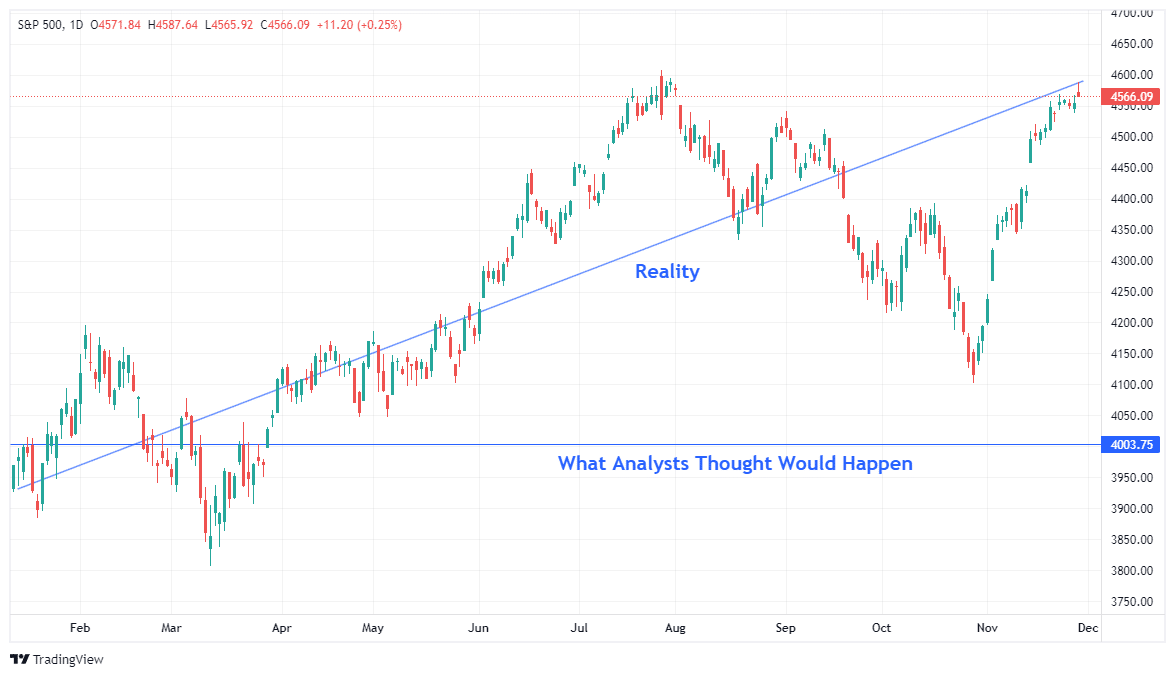

Die Realität sah natürlich ganz anders aus.

Dieses Ratespiel ist eine jährliche Tradition der Wall-Street-Experten und es gibt ein schönes Zitat dafür:

"Prognosen sind schwierig, besonders wenn sie die Zukunft betreffen" - Niels Bohr

Okay, ich habe mir ein wenig die Freiheit genommen, mein Thema poetisch zu formulieren. Der Punkt ist, dass gute Vorhersagen über die Zukunft der Märkte, so gut sie auch gemeint sein mögen, im besten Fall schwierig und im schlimmsten Fall unmöglich sind. Wenn wir die Zukunft genau vorhersagen könnten, würden Wahrsager jede Lotterie gewinnen, Hellseher wären reicher als Elon Musk und Portfoliomanager würden stets und ständig den Index schlagen.

Allerdings können wir analysieren, was in der Vergangenheit geschehen ist, das Rauschen der Gegenwart durchdringen und mögliche Ergebnisse der Zukunft extrahieren. Das größte Problem der Wall Street, sowohl heute als auch in der Vergangenheit, ist die konsequente Missachtung von unerwarteten und zufälligen Ereignissen, die unweigerlich eintreten.

Wir haben in den letzten Jahren einiges erlebt, von Handelskriegen über den Brexit bis hin zur Fed-Politik und einer globalen Pandemie. Doch bevor diese Ereignisse zu einem Marktabschwung führten, fanden die Analysten der Wall Street 1001 Gründe, warum das nicht passieren würde.

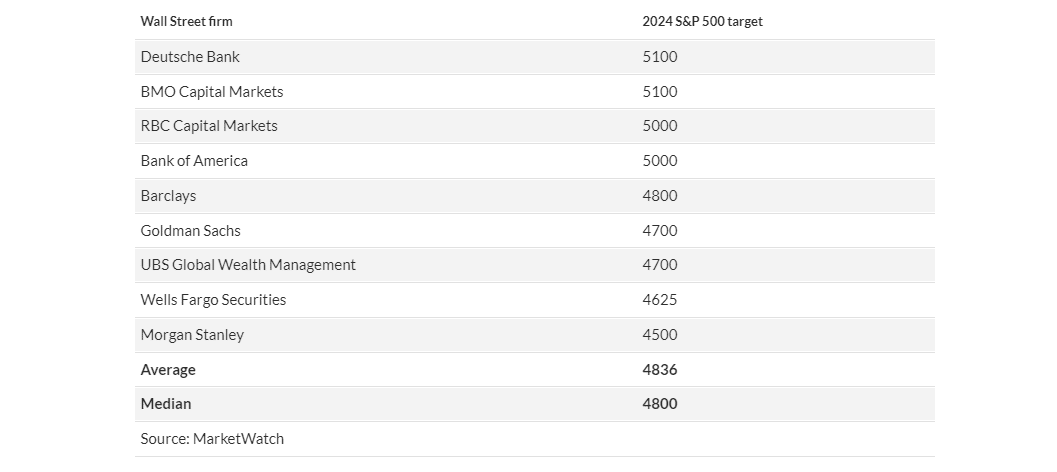

Wie sieht es also für 2024 aus? Es gibt bereits erste Ziele der Wall Street für den S&P 500-Index, und wie immer sind die meisten optimistisch für das kommende Jahr.

"Die Schätzungen der Sell-Side-Strategen sehen das durchschnittliche Ziel für den S&P 500 bis Ende 2024 bei 4.836, was lediglich einem Zuwachs von 6,3 % gegenüber dem Montagsschluss entspricht, wie MarketWatch anhand der Daten berechnet hat (siehe Tabelle unten).

Das ist niedriger als die durchschnittliche jährliche Rendite des Large-Cap-Index von rund 8 % seit 1957 und sein bisheriger Anstieg von 18,5 % im Jahr 2023 (laut Dow Jones Market Data). - MorningStar

Wird das nächste Jahr ein weiteres Bullenjahr für Aktien werden, oder wird der Bär doch endlich aus dem Winterschlaf erwachen? Wir wissen es nicht, können aber angesichts der aktuellen Bewertungen begründete Vermutungen über die Spannen anstellen.

Schätzung der Ergebnisse

Das Problem bei den aktuellen Schätzungen ist, dass mehrere Faktoren in einer bestimmten Art und Weise eintreffen müssen, damit ein historisch hohes Gewinnwachstum erzielt wird.

- Das Wirtschaftswachstum muss weiterhin stärker sein als die durchschnittliche Wachstumsrate der letzten 20 Jahre.

- Das Wachstum der Löhne und Gehälter muss sich umkehren, damit die historisch hohen Gewinnspannen weiterbestehen, und,

- Sowohl die Zinssätze als auch die Inflation müssen auf ein sehr niedriges Niveau sinken.

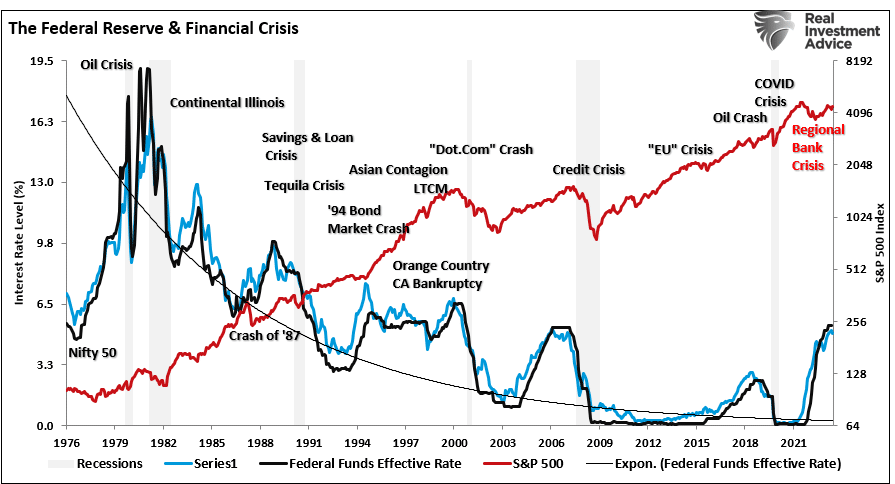

All das ist zwar möglich, aber unwahrscheinlich, da ein starkes Wirtschaftswachstum in einem Umfeld mit niedriger Inflation und niedrigen Zinssätzen nicht denkbar ist. Wenn die Fed ihre Zinsen senkt, was die meisten Ökonomen und Analysten für das nächste Jahr erwarten, wird dies vor allem eine Reaktion auf ein rezessives oder nahezu rezessives Umfeld sein.

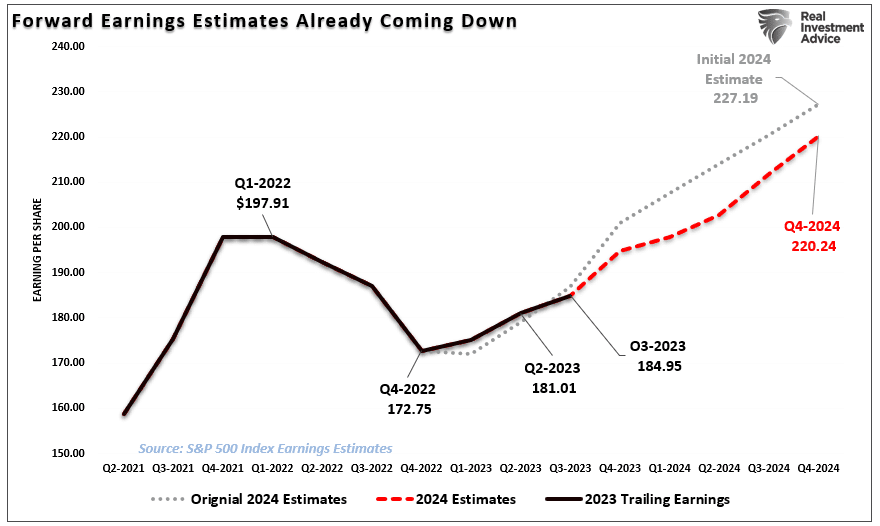

Eine solche Entwicklung würde die derzeitigen hohen Gewinnschätzungen von 220,24 USD pro Aktie im kommenden Jahr nicht tragen. Das entspricht gegenüber dem Stand von Q3-2023, dem letzten abgeschlossenen Quartal, ungefähr 20 %.

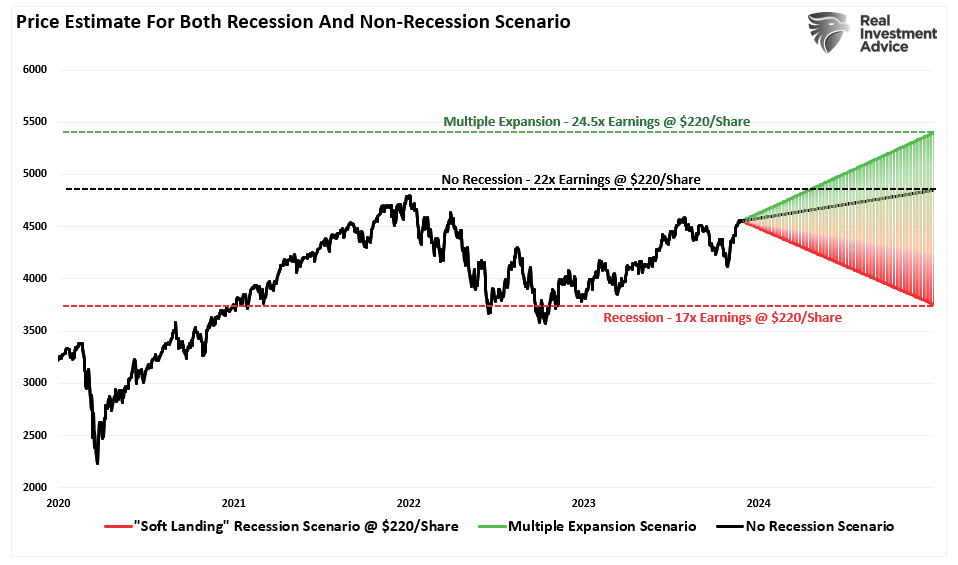

Nichtsdestotrotz können wir die aktuellen Schätzungen verwenden, um sowohl ein Rezessions- als auch ein Nicht-Rezessions-Kursziel für den S&P 500 auf dem Weg ins Jahr 2024 zu schätzen. Diese Annahmen beruhen auf Bewertungsmultiplikatoren, die innerhalb von Bandbreiten des aktuellen Marktniveaus liegen.

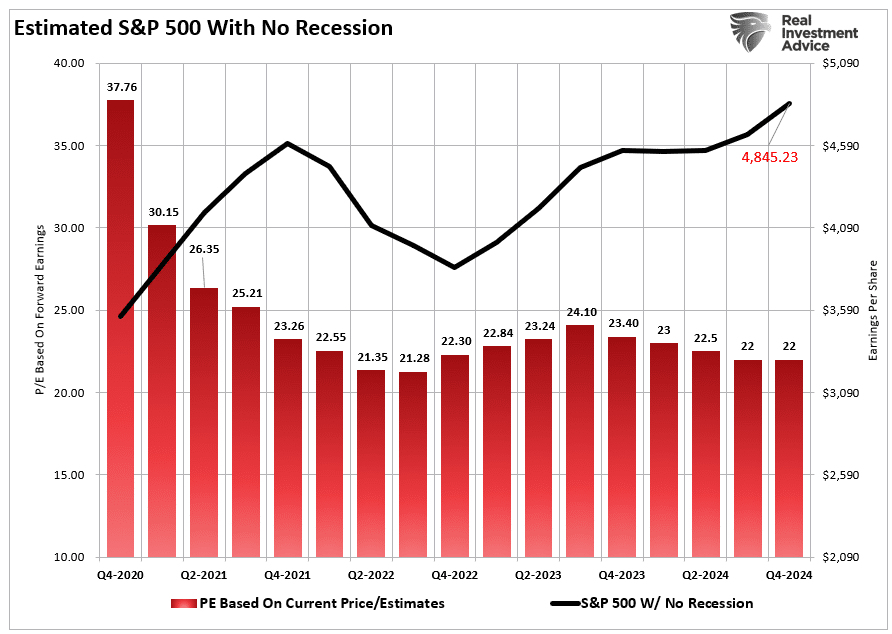

Im Szenario "KEINE Rezession" wird von einem leichten Rückgang der Bewertungen ausgegangen, wenn die Gewinne im nächsten Jahr auf das 22-fache der Gewinne steigen. (Das 22-fache ist der Durchschnitt der letzten Jahre). Basierend auf den aktuellen Schätzungen sollte der S&P 500 theoretisch bis im Jahr 2024 bei etwa 4845 notieren. Unter Berücksichtigung der Tatsache, dass der Markt derzeit bei ca. 4550 gehandelt wird, entspräche dies einem Plus von 6,5 % gegenüber dem aktuellen Niveau.

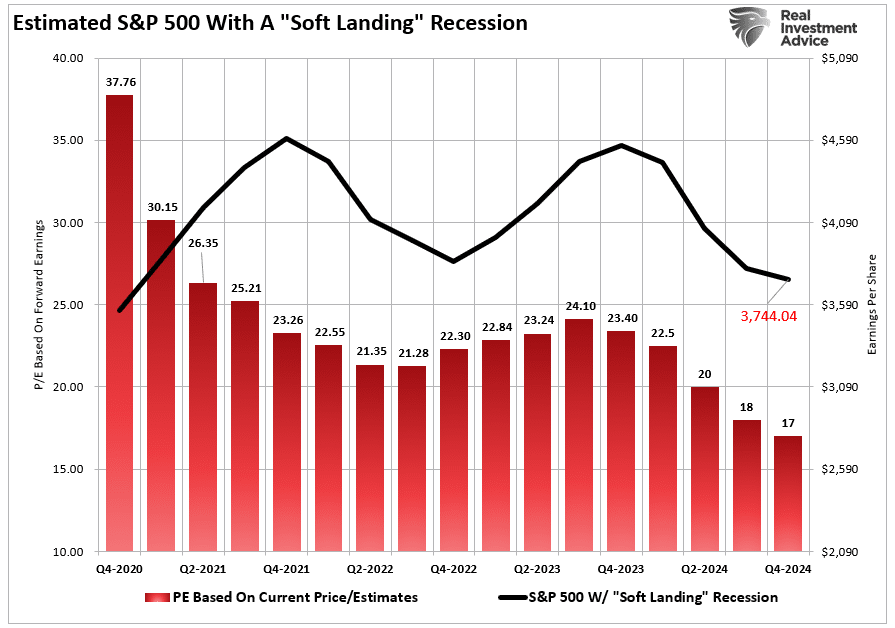

Sollte die Wirtschaft jedoch in eine leichte Rezession abrutschen, würden sich die Bewertungen wieder dem längerfristigen Median von 17x annähern. Das wiederum würde ein Niveau von 3744 bzw. einen Rückgang von rund 17 % bedeuten.

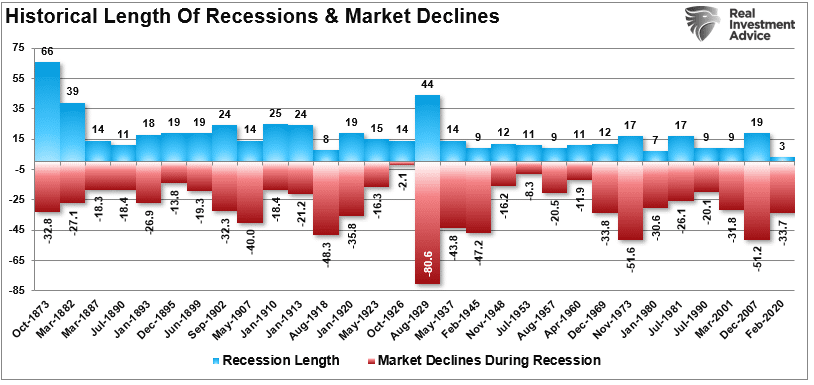

Ein Rückgang um 17 % gegenüber dem heutigen Niveau erscheint extrem, entspricht aber der Entwicklung in typischen rezessiven Bärenmärkten.

Eine solche Entwicklung würde auch mit Zinssenkungen der Fed zusammenfallen, die der Deflationsgefahr der Wirtschaft entgegenwirken sollen.

Wir müssen jedoch ein weiteres Szenario in Betracht ziehen.

Vielleicht haben die Bullen recht

Wir wären nachlässig, wenn wir für das Jahr 2024 nicht auch eine optimistische Prognose anbieten würden. Allerdings müssen sich mehrere Faktoren in eine bestimmte Richtung entwickeln, damit ein solches positives Ergebnis eintritt.

- Wir gehen davon aus, dass die Schätzungen von 220 USD/Aktie zum Jahresende gültig bleiben.

- Die Wirtschaft vermeidet auch bei sinkender Inflation eine Rezession

- Die Fed schwenkt auf Zinssenkungen um.

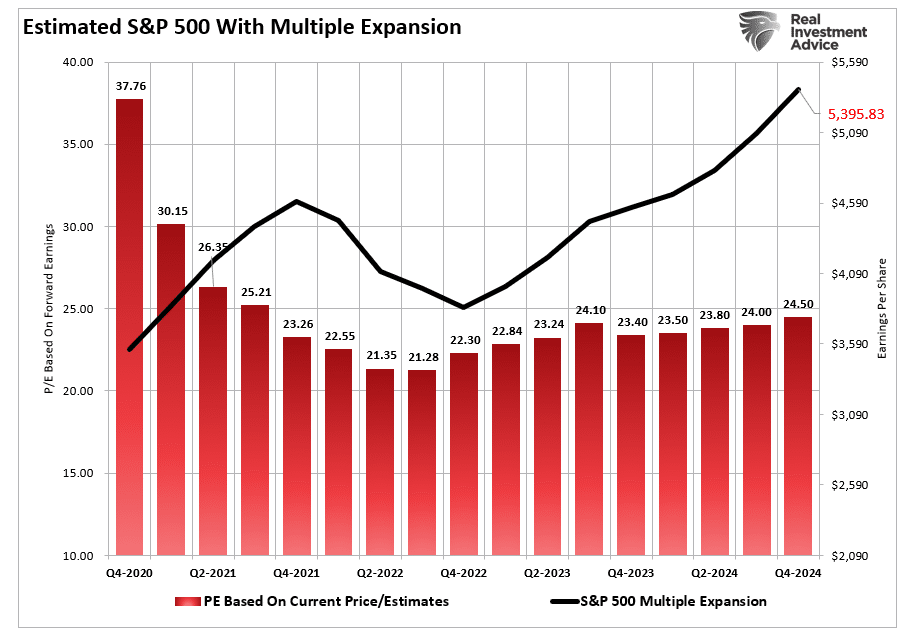

- Die Bewertungen bleiben unverändert bei 22x.

In einem solchen Szenario dürfte der S&P 500 bis Ende 2024 von etwa 4550 auf 5395 steigen. Das entspräche einer Rendite von 18,5 % für das Jahr. In Anbetracht der Tatsache, dass der Markt 2023 um ca. 19% zulegen wird, erscheint ein solcher Anstieg sehr abenteuerlich.

Das nachstehende Diagramm kombiniert das Eintreten der drei möglichen Ergebnisse, um die Bandbreite der möglichen Ergebnisse für 2024 aufzuzeigen. Sie können natürlich auch selber eine Analyse durchführen, Annahmen zu den Bewertungen treffen und daraus Ihre Ziele für das nächste Jahr ableiten.

Es handelt sich hierbei lediglich um eine logische Übung, um eine Reihe von Möglichkeiten und Wahrscheinlichkeiten für die nächsten 12 Monate zu entwickeln.

Fazit

Hier unsere Bedenken zu diesem bullischen Szenario. Es hängt gänzlich davon ab, dass es "keine Rezession" gibt und dass die Fed ihren Kurs der geldpolitischen Straffung umkehrt. Das Problem an dieser Sichtweise ist, dass es für die Fed keinen Grund gibt, die Reduzierung ihrer Bilanzsumme zu stoppen oder mit Zinssenkungen zu beginnen, WENN die Wirtschaft tatsächlich eine weiche Landung hinlegt.

Noch wichtiger ist, dass steigende Vermögenspreise die Finanzmarktbedingungen lockern, was die Bemühungen der Fed zur Eindämmung der Inflation untergräbt. Gleichzeitig dürften Beschäftigung und Lohnwachstum hoch bleiben, was den Inflationsdruck erhöhen würde.

Dieses optimistische Szenario liegt zwar im Bereich des Möglichen, steht aber 2024 vor zahlreichen Herausforderungen, da der Markt bereits zu recht hohen Bewertungen gehandelt wird. Selbst bei einer "sanften Landung" dürften die Unternehmensgewinne zurückgehen, was eine Bewertung mit dem 22-fachen der Gewinne unglaubwürdig erscheinen lässt.

Wir glauben, dass die Realität irgendwo in der Mitte liegen wird. Ja, es gibt ein optimistisches Szenario, in dem die Unternehmensgewinne sinken und eine Umkehr der Geldpolitik die Investoren ermutigt, mehr für niedrigere Unternehmensgewinne zu zahlen. Dieser Trend ist jedoch nur von begrenzter Dauer, denn langfristig spielen die Bewertungen für die Renditen eine wichtige Rolle.

Als Investoren sollten wir auf niedrigere Bewertungen und Preise hoffen, die uns langfristig das beste Renditepotenzial bieten. Leider ist der Weg dorthin schmerzhaft - und daher unerwünscht.

Unabhängig davon, welches Szenario tatsächlich eintritt, ist das Risiko niedrigerer Renditen im kommenden Jahr größer als im Jahr 2023.

Die Zahlen lügen nicht.

Hinweis: InvestingPro+ mit 60 % Rabatt ist kein gutes Cyber Monday Extended Angebot? Wir legen noch einen drauf! Mit dem Rabattcode "PROTRADER" gibt es weitere 10 % auf das InvestingPro+ 2-Jahres-Abo (insgesamt bis zu 70 %). Hier klicken und Rabattcode nicht vergessen