Sehr verehrte Leserinnen und Leser,

in der Vorwoche fiel der Nasdaq 100 zurück, während andere US-Indizes zulegen konnten. Grund könnte eine Indexänderung sein, die gestern in Kraft trat.

Wer den Nasdaq 100 treibt

Hintergrund ist ein Phänomen, das wir auch hier in der Börse-Intern seit Monaten thematisieren: Der Anstieg des Nasdaq 100 ist vor allem auf die Rally bei den „Big 7“, den sieben größten Aktien des Index zurückzuführen (Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Nvidia (NASDAQ:NVDA), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Meta (NASDAQ:META) und Tesla (NASDAQ:TSLA)).

Diese Aktien machen aufgrund ihrer Kursanstiege inzwischen rund 55 % des Indexgewichts aus, wobei Microsoft (12,9 %) und Apple (12,3 %) allein mehr 25 % des Index repräsentieren. Drei weitere Aktien (Nvidia, Alphabet A- und C-Aktie zusammen und Amazon) kommen auf jeweils mehr als 5 %, während Meta und Tesla die 4%-Marke überschritten haben.

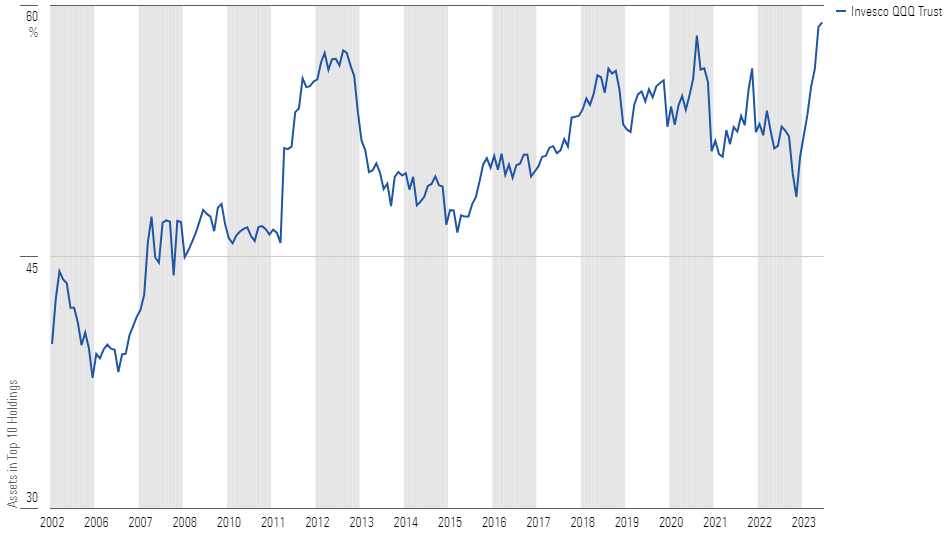

Eine hohe Konzentration des Indexgewichts auf wenige Aktien war allerdings im Nasdaq 100 seit der Finanzkrise eher die Regel als die Ausnahme, wie die folgende Grafik von Morningstar beweist:

Quelle: Morningstar Direct

Sie zeigt das kumulierte Gewicht der 10 größten Aktien im größten Nasdaq100-ETF an der US-Börse (Kürzel: QQQ). Es lag seit 2008 permanent über 45 % und überschritt regelmäßig die 50%-Marke. Aber nur einmal (2011) wurde die Nasdaq dadurch zum außerplanmäßigen Eingreifen gezwungen. (Mehr dazu gleich.)

Warum die Konzentration der Marktkapitalisierung ein Problem ist

Diese Konzentration ist ein Problem für Fonds, die den Nasdaq 100 als Benchmark nehmen, also vor allem ETFs. (Laut Goldman Sachs (NYSE:GS) betrifft dies Fonds und ETFs in einem Volumen von 261 Mrd. Dollar.) Denn nach einer Diversifizierungsregel der US-Börsenaufsicht SEC darf das Gesamtgewicht der größten Aktien, die einen Anteil von mindestens 5 % des Fondsvolumens haben, nicht größer als 50 % des Fondsvolumens sein.

Und die 5 Aktien mit mehr als 5 % Indexgewicht machen inzwischen mehr als 46 % des Indexgewichts aus. Wenn nun noch Meta oder Tesla die 5%-Marke überschreiten, kämen die Fonds also in einen Konflikt: Sie könnten dann den Index nicht mehr nachbilden, da sie die SEC-Regel nicht verletzen dürfen. Daher musste die Nasdaq reagieren.

Normalerweise wird der Nasdaq 100 – wie die meisten anderen Indizes – bei Bedarf quartalsweise angepasst, also die Gewichtung der vorhandenen Aktien angepasst oder neue Aktien aufgenommen bzw. bisherige aussortiert. Unter besonderen Umständen sind aber außerplanmäßige Änderungen möglich. (Eine solche gab es z.B. im DAX nach der Wirecard-Pleite im August 2020.)

Der Puffer gegen Konflikte mit der Börsenaufsicht

Und so kündigte auch die Nasdaq am 7. Juli ein „Special Rebalancing“ an. Das ist laut der Index-Methodologie möglich, denn der Nasdaq 100 ist ein sogenannter „modified market capitalization-weighted index“. Das bedeutet, dass die Börse in bestimmten Marktsituationen beschließen kann, dass die Gewichtung von der Marktkapitalisierung abweicht.

Offenbar mit Blick auf die genannte SEC-Regel hat die Nasdaq in ihren Regularien eine „special rebalance rule“ vorgesehen, wonach die Gewichtung der größten Aktien reduziert werden kann, sobald das Gewicht der größten Unternehmen, die 4,5 % oder mehr des Indexgewichts ausmachen, mehr als 48 % beträgt. (Es gibt eine zweite Regel, wonach eine special rebalance erfolgt, wenn die größte Aktie ein Gewicht von 24 % überschreitet.)

Damit hat die Nasdaq gegenüber der SEC-Regel einen Puffer eingebaut (4,5 statt 5 und 48 statt 50 Prozent), da ein solches Rebalancing einigen Vorlauf braucht (Ankündigung, konkrete Änderungen festlegen und kommunizieren, Umsetzen). Im aktuellen Fall sind es also gut zwei Wochen.

Es ist nicht das erste Mal…

Es ist nicht der erste derartige Fall, aber der erste, bei dem es eine ganze Reihe von Aktien betrifft. Bisher gab es erst zweimal ein Rebalancing, und zwar 1998 und 2011. In beiden Fällen überstieg das Indexgewicht einer einzelnen Aktie 20 % und drohte, in absehbarer Zeit die zweite Rebalance-Regel der Nasdaq zu verletzen. 1998 betraf es Microsoft, 2011 Apple (einige von Ihnen werden sich daran vielleicht sogar noch erinnern). Beide Aktien sind also „Wiederholungstäter“…

So weit, so klar. Weniger klar ist, welche Änderungen konkret umgesetzt werden. Die Nasdaq hat zwar am 14. Juli eine Information dazu herausgegeben, aber nur an „Klienten“, also große Banken und Fondsgesellschaften, welche die Indexanpassung in ihren Fonds umsetzen müssen.

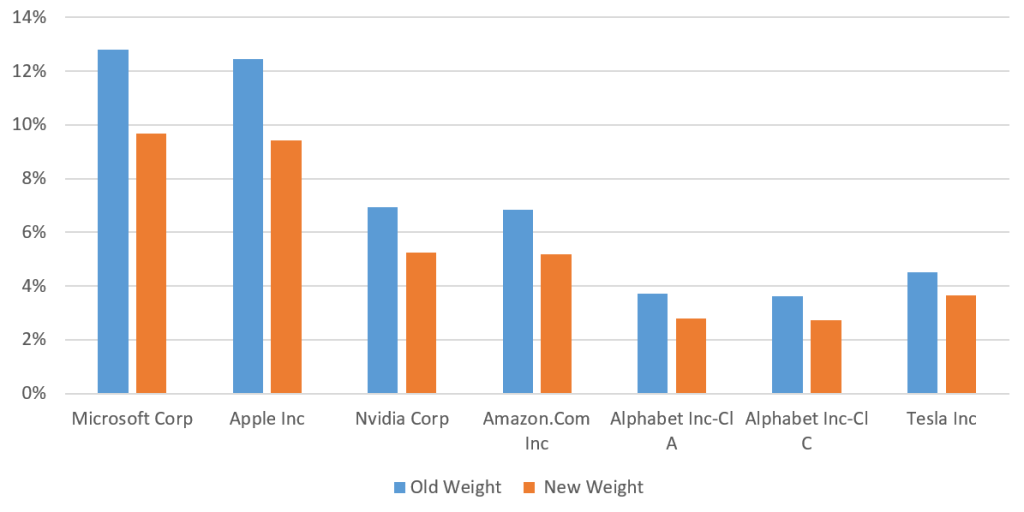

Die Investmentbank Goldman Sachs hat aufgrund des Nasdaq100-Regelwerks und der beiden früheren special rebalances unmittelbar nach der Ankündigung folgendes Szenario entworfen:

Quelle: Goldman Sachs (Stand 07.07.2023)

Danach würde das Gewicht der „Big 7“ von 50,9 % (Stand 07.07.2023) auf 38,7 % sinken, also um rund 24 %. (Ein Abschlag in dieser Größenordnung wurde von Goldman Sachs auch noch in der Vorwoche kommuniziert.) Microsofts und Apples Anteile würden dabei von mehr als 12 % auf weniger als 10 % reduziert.

Welche Aktien profitieren könnten

Im Gegenzug wird das Gewicht anderer, kleinerer Aktien im Nasdaq 100 erhöht, wobei als wahrscheinlich größte Profiteure zunächst folgende Aktien ausgemacht wurden:

- Starbucks (NASDAQ:SBUX)

- Mondelez International (NASDAQ:MDLZ)

- Booking (NASDAQ:BKNG) Holdings

- Gilead (NASDAQ:GILD) Sciences

- Intuitive Surgical (NASDAQ:ISRG)

- Analog Devices (NASDAQ:ADI)

- Automatic Data Processing (NASDAQ:ADP)

Am Wochenende meldete dagegen das Wall Street Journal unter Berufung auf einen Goldman Sachs-Vertreter, der sich auf die „geheimen“ Nasdaq-Informationen bezog, dass die Gewichte von „Apple und Microsoft […] auf rund 12 % bzw. 10 % reduziert werden“ und das Indexgewicht von Broadcom (NASDAQ:AVGO) aufgrund der Änderung am stärksten zulegt (von 2,4 %).

Wie auch immer – diese Zahlen zeigen, dass die Effekte auf die Aktien im Nasdaq 100 bzw. die entsprechenden Fonds und ETFs wohl überschaubar bleiben werden. Dafür spricht auch die Erfahrung aus den beiden früheren, ähnlichen Ereignissen: Irgendwelche Auffälligkeiten im Kursverlauf des Nasdaq 100 lassen sich in beiden Fällen nicht erkennen.

Was damals geschah

Das gilt auch für die betroffenen Einzelwerte. Hier zur Illustration noch einmal der Blick auf Apple im Jahr 2011:

Damals markierte die Aktie Mitte Februar bei $364,90 ein neues Allzeithoch (roter Pfeil) und ging dann in eine Konsolidierung über, die zwischenzeitlich als „Doppelkopf-SKS“ erschien. Auch die Umsatzentwicklung (hier nicht dargestellt) passte. (Hinweis: Der Kursverlauf wurde um die beiden Aktiensplits seit 2011 korrigiert.)

Im weiteren Verlauf der SKS bzw. Konsolidierung wurde am 05. April die Indexanpassung bekanntgegeben, die am 02. Mai wirksam wurde (siehe senkrechte Linien). Nach der Bekanntgabe fiel der Kurs zwar deutlich. Aber dies ausschließlich auf die Meldung zurückzuführen, wäre wohl vermessen – schließlich war die Aktie ohnehin in einer kurzfristigen Abwärtsbewegung und vollendete „nur“ ihre (vermeintliche) rechte Schulter.

Mit Stockstreet damals schon am Puls der Zeit

Übrigens wurde diese SKS in dieser Zeit zweimal durch Stockstreet in der Börse-Intern (bzw. dem Vorläufer) besprochen – zum zweiten Mal am 18. April (siehe grüner Pfeil), als der Kurs unter die rote Nackenlinie tauchte und dabei anscheinend die SKS vollendete.

Aber noch am selben Tag dreht der Kurs dynamisch nach oben und stieg in den nächsten Tagen weiter. Damit war die SKS hinfällig, zumal der Kurs dabei das Hoch der rechten Schulter übertraf. Die Konsolidierung ging jedoch zunächst weiter. Sie endete mit einem Rücksetzer an die blaue Unterstützung, wo der Kurs mit einer Bärenfalle nach oben drehte (grüner Bogen) und danach seine Rally fortsetzte.

Das einzige sichtbare Zeichen, dass man als Reaktion auf die Indexanpassung werten könnte, ist ein starker Intraday-Ausschlag nach unten am 4. Mai, also zwei Tage danach. Er führte zu einer langen „Lunte“ an dieser Tageskerze und könnte dadurch entstanden sein, dass eine große Verkaufsorder mit wenig Umsicht aufgegeben wurde, was zunächst zu einem Kurseinbruch führte.

Dieser wurde aber sofort wettgemacht, denn durch die Indexänderung haben sich die Aussichten von Apple ja nicht geändert. Die Anleger nutzten daher die Gelegenheit und griffen bei der Aktie wieder zu.

Ein typisches Non-Event

Sofern die Investoren also das aktuelle Rebalancing des Nasdaq 100 nicht zum Anlass nehmen, Bewertung und Aussichten der „Big 7“ kritisch zu überdenken und zu anderen Ergebnissen als bisher kommen, sollten auch diesmal allenfalls kurzfristige Kursreaktion auftreten. Ich gehe zudem davon aus, dass diesmal auch die (unvermeidlichen) Umschichtungen der Fonds dezenter vorgenommen werden als 2011.

Wundern Sie sich also nicht, wenn das Nasdaq100-Rebalancing keine Folgen für die betroffenen Aktien oder gar den Index hat und ein typisches Non-Event wird.

Mit besten Grüßen

Ihr Torsten Ewert