Wir erwarten, dass der Zinssenkungszyklus der Fed bald beginnt und schrittweise fortgesetzt wird. Falls es nicht zu einer Finanzkrise oder einer drastischen und unerwarteten Änderung der Inflations- oder Arbeitslosentrends kommt, wird der kommende Zinssenkungszyklus nicht dramatisch ausfallen; wir erwarten, dass die Fed den Leitzins schrittweise um 25 Basispunkte senken wird.

Dabei wird die Fed weiterhin in hohem Maße datenabhängig bleiben und entsprechend kalibrieren. Insgesamt ist das ein recht positives Szenario für Risikoanlagen. Dennoch werden die Bewertungen der Aktienmärkte, insbesondere in den Industrieländern, immer üppiger. Wir bleiben daher bei unserer neutralen Haltung gegenüber Aktien. Wir stufen alle Währungen im Vergleich zum USD (EUR, CHF, CHF, JPY, EM-Währungen) wieder auf "Neutral" (von "Negativ"). Die technischen Daten haben sich gegen den US-Dollar gedreht, und die US-Notenbank hat ein klares Signal für kommende Zinssenkungen gegeben.

In unserem Marktausblick für das 2. Halbjahr haben wir 5 wichtige Themen hervorgehoben: 1) Normalisierung des globalen Wirtschaftswachstums; 2) Normalisierung des Arbeitsmarktes; 3) Beginn des Lockerungszyklus der Zentralbanken; 4) Normalisierung der Aktienmarktführerschaft und 5) Anstieg der Volatilität.

Im Laufe des Sommers standen mehrere dieser Storylines im Mittelpunkt des Interesses. Wir sehen konkrete Anzeichen für eine Verlangsamung der Weltwirtschaft, wie z. B. das Nachlassen der positiven Dynamik vom Jahresanfang in Europa und China und die allmähliche Abkühlung der US-Wirtschaft, auch wenn das Risiko einer Rezession nach wie vor recht gering ist. In den USA zeigen die jüngsten Indikatoren, dass sich der Arbeitsmarkt abkühlt, aber weiterhin ein robustes Konsumwachstum begünstigt.

Bei den Zentralbanken hat der erwartete globale Zinssenkungszyklus in Europa begonnen und wird bald auch in den USA einsetzen. Selten in der jüngeren Geschichte hat sich ein Notenbanker (eine Bank?) so deutlich geäußert wie auf dem letzten Symposium in Jackson Hole: Der Pivot in der Politik der Fed steht unmittelbar bevor, d.h. sie wird mit der FOMC-Sitzung im September beginnen, ihre Geldpolitik anzupassen.

Der Sommer war darüber hinaus durch zwei Marktentwicklungen gekennzeichnet. Zunächst kam es zu einem kurzen Wiederaufflackern der Volatilität. Wie in unserem Einblick in die Vermögensallokation im August erwähnt, erlebten die Weltbören Anfang August eine technische Korrektur, die durch die Auflösung des Yen-Carry-Trade und Wachstumsängste ausgelöst wurde. Der spektakuläre Anstieg beim VIX-Index, also der impliziten Volatilität des S&P 500, war nur sehr kurz, aber dennoch eine eindringliche Erinnerung daran, dass die Marktpositionierung recht angespannt ist und dass man jederzeit mit einem Ausverkauf rechnen muss.

Weitere Marktentwicklungen waren die ersten Anzeichen für eine Neuausrichtung des Marktstils und der Sektorgewichtung. So kämpfen die Marktfavoriten 2023 und H1 2024 - die US-Mega-Caps unter den Technologiewerten - um die Wiedererlangung ihrer Rekordhochs. Derweil erreicht der gleichgewichtete S&P 500 neue Allzeithochs. Der Trend bleibt also positiv und die Marktbeteiligung nimmt zu - eine positive Entwicklung.

Wie geht es also weiter? Wie in einer kürzlich erschienenen FOCUS-Notiz erläutert, lassen sich im aktuellen fundamentalen und technischen Umfeld gute, schlechte und hässliche Seiten finden.

Das Gute

- Makro: Keine harte Landung in Sicht und der Trend zu einer sinkenden Inflation bleibt bestehen

- Geldpolitik und finanzielle Bedingungen (siehe unten): Zinssenkungen der Fed stehen bevor, die finanziellen Bedingungen (z. B. enge Kreditspreads) bleiben locker

- Quartalszahlen: Starke Gewinnsaison im 2. Quartal, und Aktienrückkäufe sorgen wieder für Rückenwind

- Technische Daten: Der Trend bleibt positiv, die Marktbreite verbessert sich

- Alle Anlageklassen: Anleihen erfüllen ihre Rolle (als Portfoliodiversifizierer), viel Cash an der Seitenlinie

Das Schlechte

- Makro: Rezessionsrisiko bleibt, das Risiko einer harten Landung wird von den Märkten wahrscheinlich unterschätzt

- Abwärtskorrektur der Gewinnprognosen für das 3. Quartal in den USA

- Technische Daten: Leadership geht in Richtung defensive Titel

- Geopolitik: Ausgang der US-Wahl weiterhin sehr ungewiss

Das Hässliche

- Geopolitik: Risiken einer Verschlechterung der Lage im Nahen Osten und/oder einer Verschärfung des Russland-Ukraine-Konflikts

- Makro: Risiko einer französischen Finanzkrise

Einschätzungen zur Vermögensallokation

AKTIEN:

Regionen, Sektoren und Anlagestile

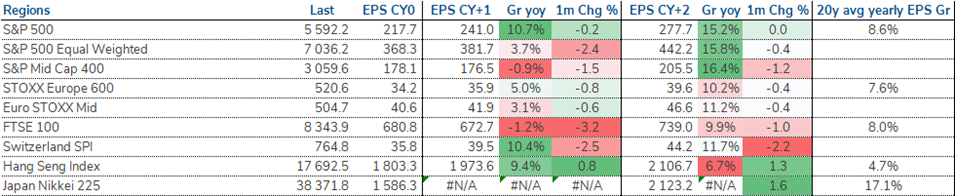

Vor dem Hintergrund eines robusten, wenn auch immer noch verlangsamten Wachstumsumfelds und einer hohen Bewertung bleiben wir gegenüber der Anlageklasse Aktien neutral eingestellt. Aus regionaler Sicht bevorzugen wir weiterhin US- und europäische Aktien, da China weiterhin mit einer schwachen Binnennachfrage zu kämpfen hat und die Wirtschaftsdynamik in Japan schwach bleibt.

Bei den Sektoren/Stilen tendieren wir zu Large- und Mid Caps, die angemessen bewertet sind. Grund dafür ist eine gewisse Umschichtung in Erwartung eines baldigen Beginns der geldpolitischen Lockerung durch die Fed. Andererseits sehen wir noch keine Bedingungen, die ein Engagement in Small Caps und zyklischen Werten sinnvoll erscheinen lassen, d.h. es gibt noch keine Anzeichen für eine Beschleunigung des Wirtschaftswachstums.

Quartalszahlen

Die Berichtssaison für das 2. Quartal liegt nun hinter uns und war recht ermutigend. So zeigten sich der KI-/Technologiesektor und der High-End-Konsum in den USA weiterhin robust. Insgesamt bestätigten die Unternehmen ihre Gewinnprognosen für 2024, wobei negative Korrekturen bei zyklischen und kleineren Unternehmen durch positive Korrekturen bei großen Unternehmen ausgeglichen wurden.

Mit Blick auf die Zukunft spekulieren wir, dass sich die Debatte um folgende Themen drehen wird: a) das Tempo der Verlangsamung des Gewinnwachstums bei den Large-Cap-Technologiewerten, b) die Nachhaltigkeit von KI-Investitionen und c) die Realitätsnähe der starken Gewinnbeschleunigung.

In puncto Verlangsamung des Gewinnwachstums bei den Large-Cap-Technologiewerten wird es von einer hohen Basis (+37 % im Jahr 2024) zu einem immer noch attraktiven Wachstum von >20 % für 2025 kommen, das über dem Marktdurchschnitt liegt.

Im Bereich der künstlichen Intelligenz stellen immer mehr Anleger die künftige Rentabilität der massiven Investitionen großer Technologieunternehmen in Frage. Ihre Sorge ist zwar berechtigt, aber Unternehmen wie Alphabet (NASDAQ:GOOGL) und Meta (NASDAQ:META) profitieren bereits von KI-gestützten Optimierungen, und die meisten erkennen die Notwendigkeit, weiter zu investieren, um nicht hinter die Konkurrenz zurückzufallen. Die Ergebnisse von Nvidia (NASDAQ:NVDA) für das 2. Quartal stimmen uns zuversichtlich, dass sich der Investitionszyklus bis ins Jahr 2025 fortsetzen wird. Der nächste wichtige Meilenstein wird die für Anfang nächsten Jahres erwartete Prognose der Investitionsausgaben (Capex) der großen Technologieunternehmen sein.

Was den dritten Punkt anbelangt - wir haben Zweifel hinsichtlich einer starken Gewinnbeschleunigung für den Rest des Marktes. Zwar gibt es einigen Rückenwind, wie etwa den geringeren Inflationsdruck, einen günstigen Basiseffekt und die Erwartung niedrigerer Zinsen, doch ist nicht zu erwarten, dass sich die Wirtschaftstätigkeit von nun an nennenswert beschleunigt. Außerdem werden die Konsensgewinne bis zur Jahresmitte in der Regel nach unten korrigiert, so dass wir davon ausgehen sollten, dass sich dieser negative Korrekturprozess in den kommenden Quartalen für den Kalender 2025 fortsetzen wird.

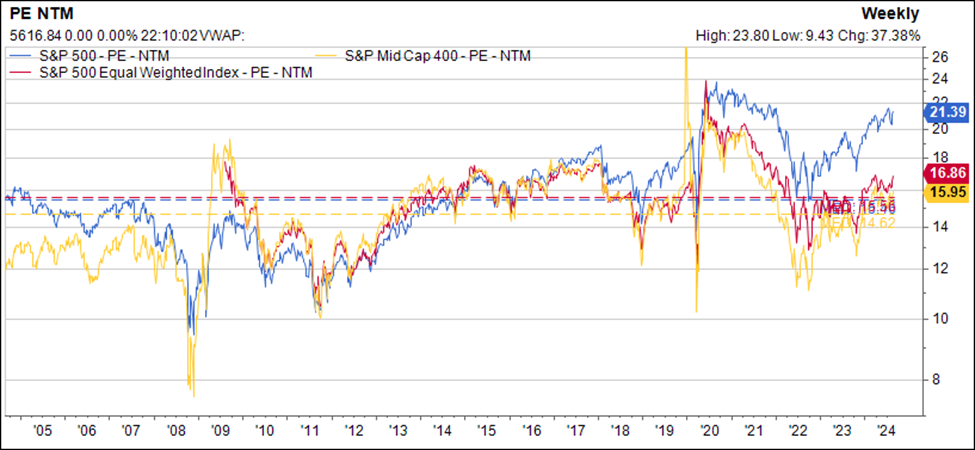

Bewertung

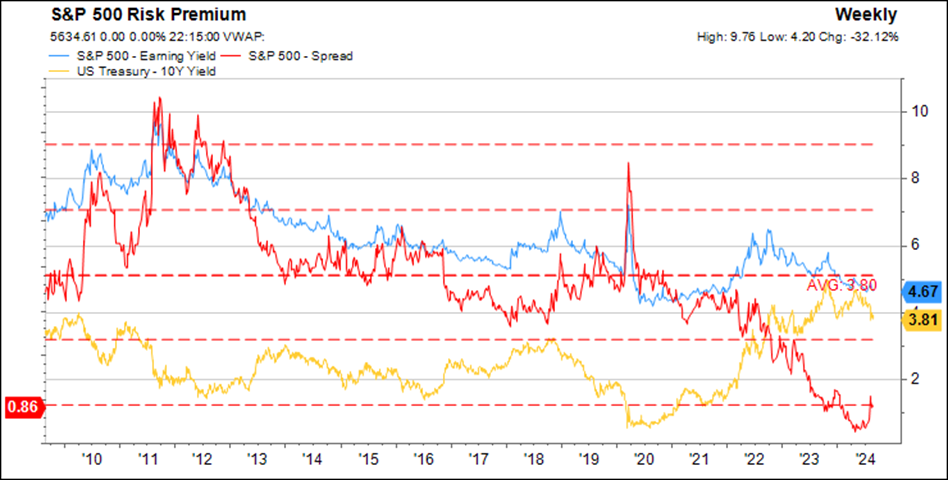

Wir sind in Bezug auf die Bewertung von Aktien vorsichtiger geworden. Gründe dafür sind: a) die Gewinnabschwächung bei den Mega-Caps drückt auf die Multiplikatoren, b) die Konjunktur normalisiert sich (langsam) weiter, c) die Erwartungen für das Gewinnwachstum in Marktsegmenten wie Small & Mid Caps sind hoch und sollten unserer Ansicht nach niedrigere Bewertungsmultiplikatoren rechtfertigen, und d) die Risikoprämie für Aktien ist nach wie vor unattraktiv.

Insgesamt bleibt der US-Markt teuer, während das Small-Cap-Spektrum dieses Marktes von einem optimistischen Gewinnwachstum ausgeht. Diese Entwicklung deutet darauf hin, dass die Anleger sensibler auf die Bewertung achten sollten, was in den letzten Wochen bei hoch bewerteten Titeln zu beobachten war, die eine unterdurchschnittliche Performance aufwiesen.

Darüber hinaus sieht die Risikoprämie für Aktien im historischen Vergleich unattraktiv aus.

Taktische Entscheidungen

Das Jahr begann mit einer Aktienallokation, die unserer Strategischen Asset Allocation (SAA) sehr nahe kam. Durch Marktentwicklungen erhöhte sich diese Allokation jedoch im Laufe der ersten Jahreshälfte allmählich auf ÜBERGEWICHTET, ohne dass wir in diese Stärke hinein verkauft haben.

Im Juli entschied unser taktisches Asset Allocation Committee, die Portfolios auf eine neutrale Aktienallokation umzustellen. Dies führte zu einer effektiven Reduzierung der Aktiengewichtung in den Kundenportfolios, insbesondere durch eine Rückführung des US-Aktienanteils auf das SAA-Niveau (z. B. eine Reduktion um 2 % bei ausgewogenen Konten).

Im Bereich der festverzinslichen Wertpapiere haben wir ebenfalls einige Anpassungen vorgenommen. So reduzierten wir in ausgewogenen Portfolios die Untergewichtung bei Hochzinsanleihen, während wir in allen vier Währungen eine leichte Untergewichtung gegenüber der SAA aufrechterhielten (+1 %). Diese Veränderungen führten zu einem Anstieg des Barmittelanteils, der in ausgewogenen Portfolios typischerweise etwa 1 % betrug.

Unsere Haltung zu Aktien bleibt weiterhin neutral, jedoch rechnen wir mit anhaltend erhöhter Marktvolatilität. Darüber hinaus beobachten wir eine zunehmende negative Korrelation zwischen Aktien und Anleihen, was die Rolle von Staatsanleihen als Diversifikationsinstrument stärkt.

Vor diesem Hintergrund entschied der Ausschuss, die neutrale Gewichtung bei Anleihen fortzusetzen und den Anteil an langlaufenden Staatsanleihen auf das neutrale Niveau zurückzuführen, während die Aktienquote auf neutral gehalten wurde.

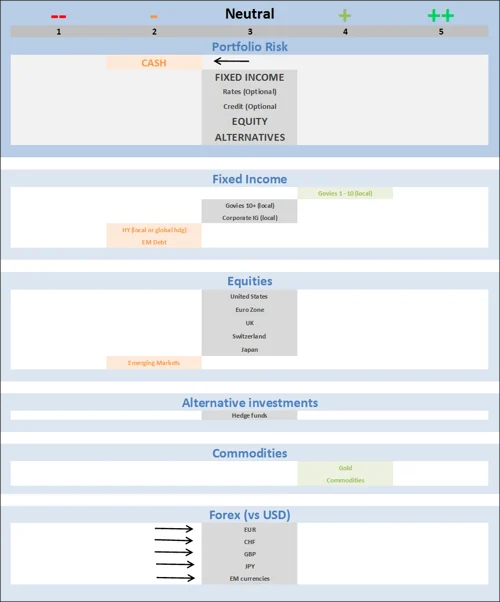

Die untenstehende Matrix zeigt die Veränderungen in den Präferenzen detailliert auf.

Liquidität (Cash) auf Untergewichtung (von neutral)

- Die starke Erholung der wichtigsten Aktienmärkte seit dem 5. August hat zu einer leichten Übergewichtung des Aktienanteils und einer Reduktion des Cash-Anteils geführt. Wegen des Verzichts auf ein Rebalancing der Portfolios stufen wir die Liquiditätspräferenz von "Neutral" auf "Negativ" herab.

Alle Währungen sind im gegenüber dem USD wieder neutral (von negativ)

- Die technische Ausgangslage hat sich gegen den USD entwickelt und die US-Notenbank hat ein klares Signal für künftige Zinssenkungen gegeben. Das Asset Allocation Committee hat daher beschlossen, die Untergewichtung aller Währungen gegenüber dem US-Dollar zu neutralisieren.

Raster der Vermögensallokation