Das Risiko einer Rezession in den USA scheint nach den ermutigenden Daten der letzten Woche in Form der Einzelhandelsumsätze und der Erstanträge auf Arbeitslosenhilfe abzunehmen.

Werden die besser als erwarteten Datenpunkte die weithin erwartete Zinssenkung verzögern, die die Märkte für die geldpolitische Sitzung der Fed am 18. September einpreisen?

Angesichts der aktuellen Marktbedingungen und unserer eigenen Modellrechnungen gibt es überzeugende Argumente dafür, dass die Lockerung der Geldpolitik im nächsten Monat beginnen könnte. Betrachten wir zunächst die Fed Funds Futures, die die Gewissheit einpreisen, dass die Fed ihren Leitzins am 18. September senken wird.

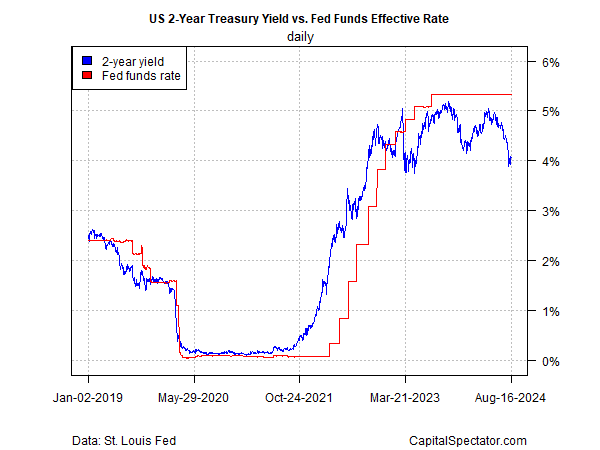

Die Rendite 2-jähriger US-Staatsanleihen, die besonders sensibel auf die Geldpolitik der Fed reagiert, preist ebenfalls eine Zinssenkung ein. Am Freitag lag die Schlussnotierung der 2-jährigen Rendite bei 4,06 % (16. August).

Dieses Niveau liegt mehr als einen Prozentpunkt unter dem aktuellen Zielbereich der Fed Funds Rate von 5,25 % bis 5,50 % - die größte Spanne seit mehr als einem Jahr, was im Konsens de facto eine Zinssenkung für September bedeutet.

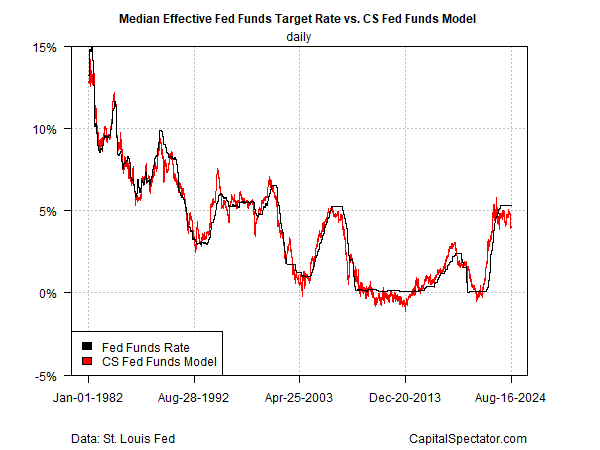

Eine andere Perspektive bietet ein von CapitalSpectator.com überwachtes Modell, das die Inflation, die Renditekurve von US-Staatsanleihen, die US-Wirtschaft und andere Faktoren nutzt, um in Echtzeit den optimalen Leitzins zu ermitteln. Das wichtigste Ergebnis: Eine Leitzinssenkung scheint nach wie vor überfällig, wie auch die folgende Grafik zeigt.

Natürlich ist nichts sicher, und deshalb sollte man sich fragen, was die Fed dazu bewegen könnte, die Zinssenkung im September zu verschieben. Starke Wirtschaftsdaten und/oder unerwartet hohe Inflationszahlen kommen dafür in Frage.

Die jüngste Vergangenheit hat die Wahrscheinlichkeit verringert, dass die Wirtschaftsberichte in den nächsten vier Wochen ein wesentlich anderes Profil aufweisen werden als in den letzten Monaten. Ein moderates, aber sich verlangsamendes Wachstum und eine nachlassende Inflation bleiben die Basisprognose.

In der Zwischenzeit werden sich die Märkte stark auf die Kommentare des Symposiums der Fed in Jackson Hole konzentrieren, das am Donnerstag, den 22. August beginnt. Der Höhepunkt für die Anleger: die Rede des Fed-Vorsitzenden Jerome Powell am Freitag (23. August) um 10 Uhr Eastern Time.

"Wir gehen davon aus, dass die Fed in Jackson Hole signalisieren wird, dass eine Zinssenkung beim nächsten Treffen wahrscheinlich ist, vorausgesetzt, die Inflationsentwicklung hält an", prognostiziert Mark Cabana, Leiter der US-Zinsstrategie bei der Bank of America (NYSE:BAC). Entscheidend seien letztlich die kommenden Konjunkturdaten. "Wir glauben daher nicht, dass die Fed die Möglichkeit größerer Zinssenkungen ausschließen wird, falls dies notwendig werden sollte."