DAX: Wollten Anleger nur die 16.000er Marke noch sehen?

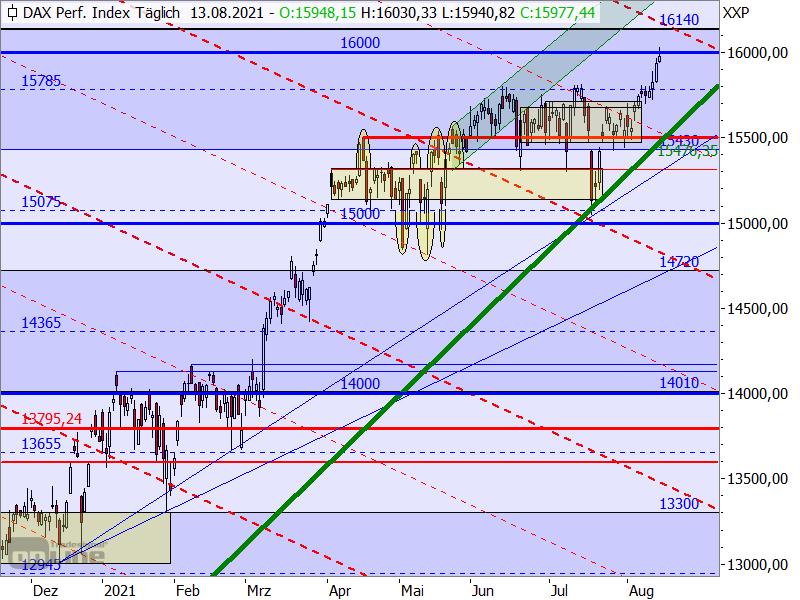

Riesen-Thema für die Medien: Der DAX konnte gestern die „magische“ Marke von 16.000 Punkten erreichen. Dies gilt als ein weiterer Meilenstein für den DAX. Dabei sind solche runden Marken eher nur aus psychologischer Sicht wichtig. Das charttechnisch wesentlich wichtigere Signal war der Ausbruch über die Marke von rund 15.800 Punkten. Und im folgenden Chart zeigt sich, dass hier auch die Mittellinie bei 15.785 Punkten aus der Target-Trend-Methode eine entscheidende Rolle gespielt hat.

Das wichtigere Kursziel für den DAX ist daher die Rechteckgrenze bei 16.140 Zählern. Zumal diese in Kürze von einer Konsolidierungslinie (rot gestrichelt) durchkreuzt wird, so dass die Bullen hier auf neuen Widerstand stoßen.

Die Anziehungskraft runder Kursmarken

Es besteht allerdings auch die Möglichkeit, dass die 16.000 Punkte den DAX eine Weile beschäftigen. Nicht selten pendeln die Kurse um solche – wie oben bereits erwähnt – psychologisch wichtige Marken. Und womöglich neigen nun einige Anleger zu Gewinnmitnahmen, weil sie davon ausgehen, dass eine derart prägnante Marke nicht im ersten Anlauf nachhaltig überwunden wird.

Damit liegen sie auch vollkommen richtig. So wurde die 15.000er Marke nach deren Eroberung im Mai drei Mal von oben getestet und dabei auch unterschritten, bevor sich der DAX erst nach rund zwei Monaten nachhaltiger von ihr lösen konnte. Und die 14.000er Marke bremste den DAX von Anfang Januar bis Anfang März ebenfalls etwa zwei Monate lang aus. Dabei zeigt sich aber, dass diese runden Marken selten exakt als Hoch oder Tiefpunkte im Kursverlauf dienen.

Privatanleger werfen Zweifel über Bord

Angesichts des jüngsten Ausbruchs auf neue Rekordkurse und des erreichten Meilensteins im DAX dürften viele Privatanleger, insbesondere die eher unerfahrenen, ihre Zweifel der vergangenen Wochen und Monate über Bord geworfen haben. Vergessen ist nun, dass der DAX noch Mitte Juli auf das Niveau von Ende März zurücksetzte. Passend dazu bekam ich auch prompt eine Mail, in der ein Leser meine skeptische Haltung der vergangenen Wochen und Monate kritisierte. Doch was der Kursanstieg des DAX nicht verrät, ist, dass es unter der Oberfläche nicht ganz so rund läuft, wie es das neue Rekordhoch suggeriert.

Unter der Oberfläche herrscht weniger Optimismus

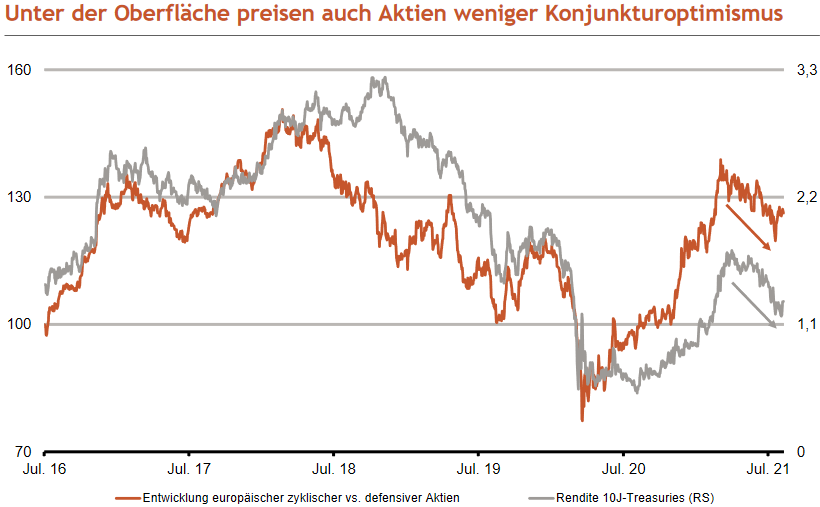

So berichtet die Bank Berenberg zum Beispiel, dass einerseits die seit Ende März sehr deutlich gesunkenen Anleiherenditen für einen abnehmenden Konjunkturoptimismus sprechen und sich dies andererseits auch am Aktienmarkt durch eine Outperformance von defensiven gegenüber zyklischen Werten widerspiegelt.

Zudem stellt Berenberg fest, dass es in Europa zu einer deutlich erhöhten Nachfrage nach Absicherungen gekommen ist. Die Put-Call-Ratio für den Euro STOXX war jüngst so hoch wie zu Zeiten der Corona-Krise im März letzten Jahres. Für den DAX stieg sie sogar auf einen 14-Jahreshoch. Offenbar trauen auch andere Anleger dem Braten nicht.

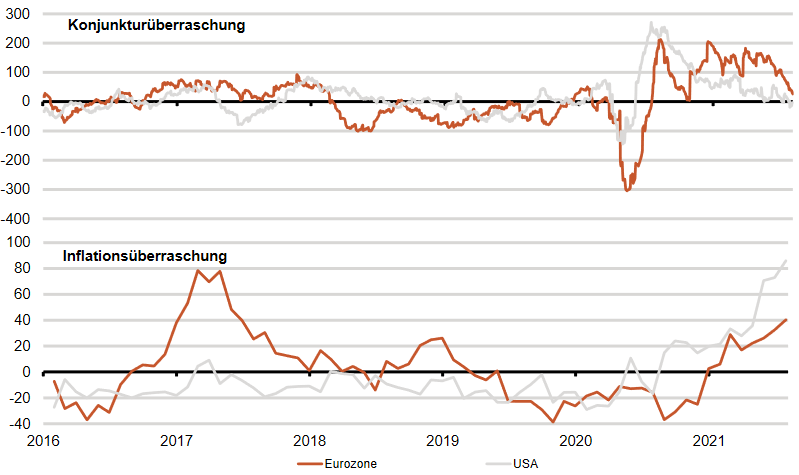

Märkte werden von schwachen Konjunktur- und starken Inflationsdaten überrascht

Ein möglicher Grund: Im Juli haben die negativen Konjunkturüberraschungen in den USA das erste Mal seit dem Frühjahr 2020 wieder überwogen. Dagegen übertreffen die Inflationsdaten seit geraumer Zeit die Erwartungen (siehe dazu auch nachfolgende Inflationsdaten).

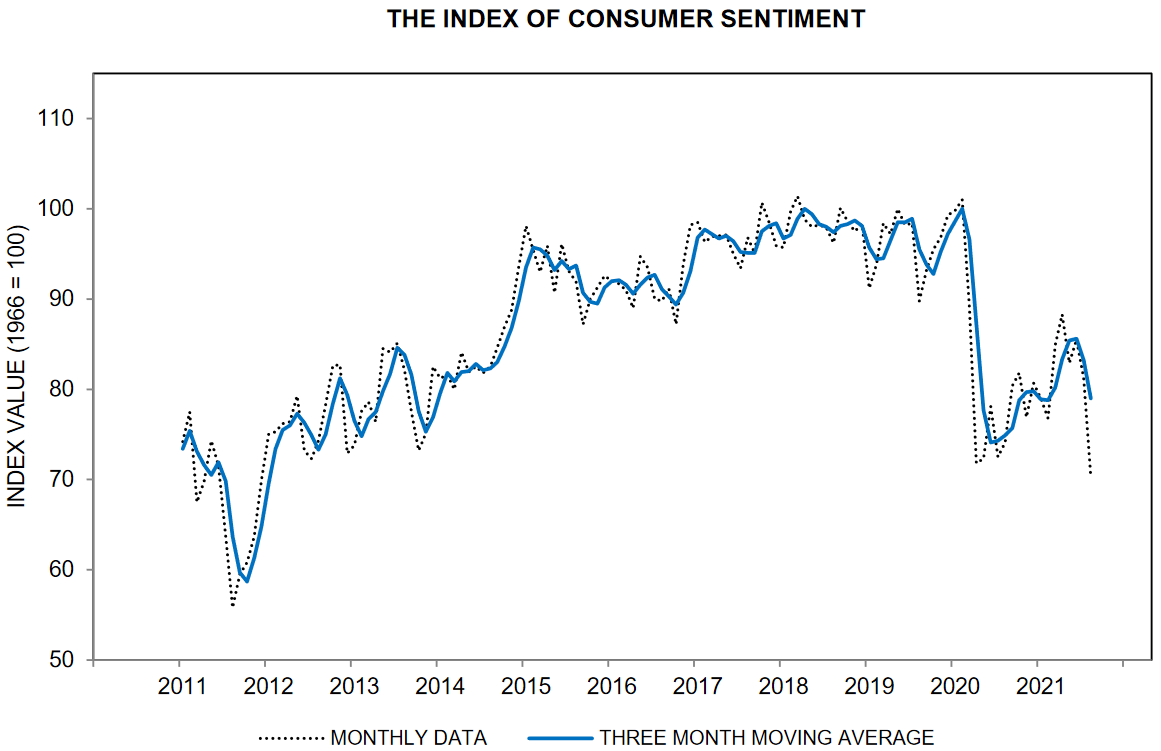

Apropos negative Konjunkturüberraschung: Das Verbrauchervertrauen der Uni-Michigan wurde gestern mit einem Wert von nur noch 70,2 Punkten angegeben. Das ist der niedrigste Stand seit Dezember 2011.

(Quelle: University of Michigan)

Erwartet wurde dagegen ein zum Vormonat unveränderter Stand von (revidiert) 81,2 Zählern (siehe dazu auch „Zukunftsaussichten trüben sich immer mehr ein!“). Im vergangenen halben Jahrhundert verzeichnete dieser Stimmungsindex nur in sechs weiteren Fällen größere Verluste. Dabei schätzten die Verbraucher sowohl die aktuelle Lage (von 84,5 auf 77,9) als auch die Zukunftsaussichten (von 79,0 auf 65,2) negativer ein. Letzteres ist besonders dramatisch, weil hier ein Anstieg auf 85,0 Punkte erwartet wurde.

Und die Konsumenten sehen für die kommenden 12 Monate eine Inflation von 4,6 %. Es könnte also gut sein, dass die US-Notenbank den Konjunkturabschwung gefährdet, weil sie mit ihren anhaltenden Anleihekäufen die Inflation anheizt und die Verbraucher nicht bereit sind, die höheren Preise zu zahlen.

Kein Wunder also, dass sich jüngst sowohl an den Anleihe- als auch den Aktienmärkten ein abnehmender Konjunkturoptimismus gezeigt hat. Schließlich macht der Konsum in der US-Wirtschaft rund 70 % des Bruttoinlandsprodukts (BIP) aus. Und wenn der Konsum schwächelt, kann dies die Konjunkturerholung belasten.

DAX-Ausbruch zieht nicht mehr Käufer an

Unabhängig davon mahnt die Helaba, dass die Handelsumsätze beim aktuellen DAX-Ausbruch lediglich durchschnittlich ausfielen. Erfahrene Anleger wissen, dass dies Zweifel an der Nachhaltigkeit des Anstiegs begründet. Zudem würden sich institutionelle Anleger verstärkt aus dem Markt zurückziehen, während sukzessive neue Privatanleger das Handelsparkett betreten, so die Helaba. Hier wissen erfahrene Anleger, dass solche „Tauschgeschäfte“ gerne am Ende eines Aufwärtstrends erfolgen.

Die „starken Hände“ (vor allem institutionelle Anleger) verkaufen den „schwachen Händen“ (Kleinanleger) Aktien zu möglichst hohen Kursen, so sagt man an der Börse. Und am Ende sitzen meist die unerfahrenen Kleinanleger auf hohen Verlusten, wenn die institutionellen Anleger eine Korrektur zulassen. Schätzungen zufolge sind in den vergangenen 12 Monaten mehr als 2 Millionen Kleinanleger an die Börsen geströmt. Daher gilt die aktuelle Rally längst als „Dienstmädchen-Hausse“.

Inflationsdruck deutlich höher als von den Notenbanken erwartet

Die Helaba weist übrigens auch auf steigende Inflationserwartungen in der Eurozone hin. „Mit knapp 1,72 % erreichte der 5J/5J-Forward fast das 34-Monatshoch, das Ende Juli bei 1,73 % markiert wurde“, heißt es von der Landesbank. Ich hatte vorgestern bereits darauf hingewiesen, dass die Medienberichte Humbug sind, wonach die Aktienmärkte in Folge nachlassender Inflationssorgen gestiegen seien.

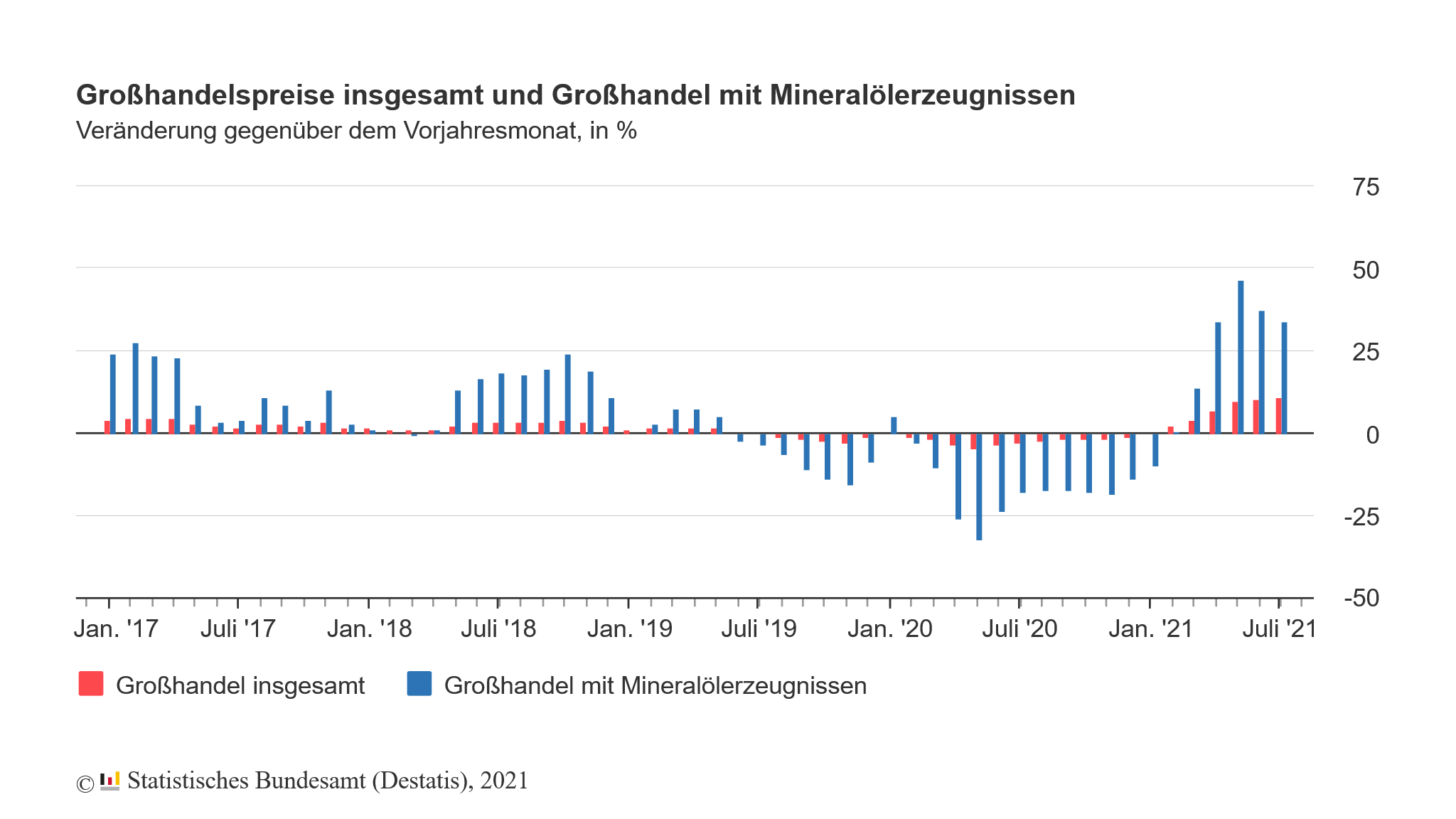

Großhandelspreise steigen wie seit 1974 nicht mehr

Gestern wurde passend dazu berichtet, dass die Großhandelspreise in Deutschland im Juli um sagenhafte 11,3 % gegenüber dem Vorjahresmonat gestiegen sind, nach schon +10,7 % im Juni und +9,7 % im Mai. Eine höhere Rate hatte es zuletzt im Oktober 1974 im Rahmen der ersten Ölkrise gegeben (+13,2 % gegenüber Oktober 1973).

Genau wie die Erzeugerpreise, gilt auch die Preisentwicklung im Großhandel als Indikator für zukünftige Inflationstendenzen auf Verbraucherpreisebene.

Erzeugerpreise steigen im Euroraum im Rekordtempo

In der Euro-Zone waren die Erzeugerpreise übrigens im Juni ebenfalls im Rekordtempo gestiegen. Sie legten sogar um 10,2 % im Vergleich zum Vorjahresmonat zu (USA zuletzt: +7,8%), nach +9,6 % im Mai. Das ist der höchste Wert seit dem Start der Währungsunion 1999.

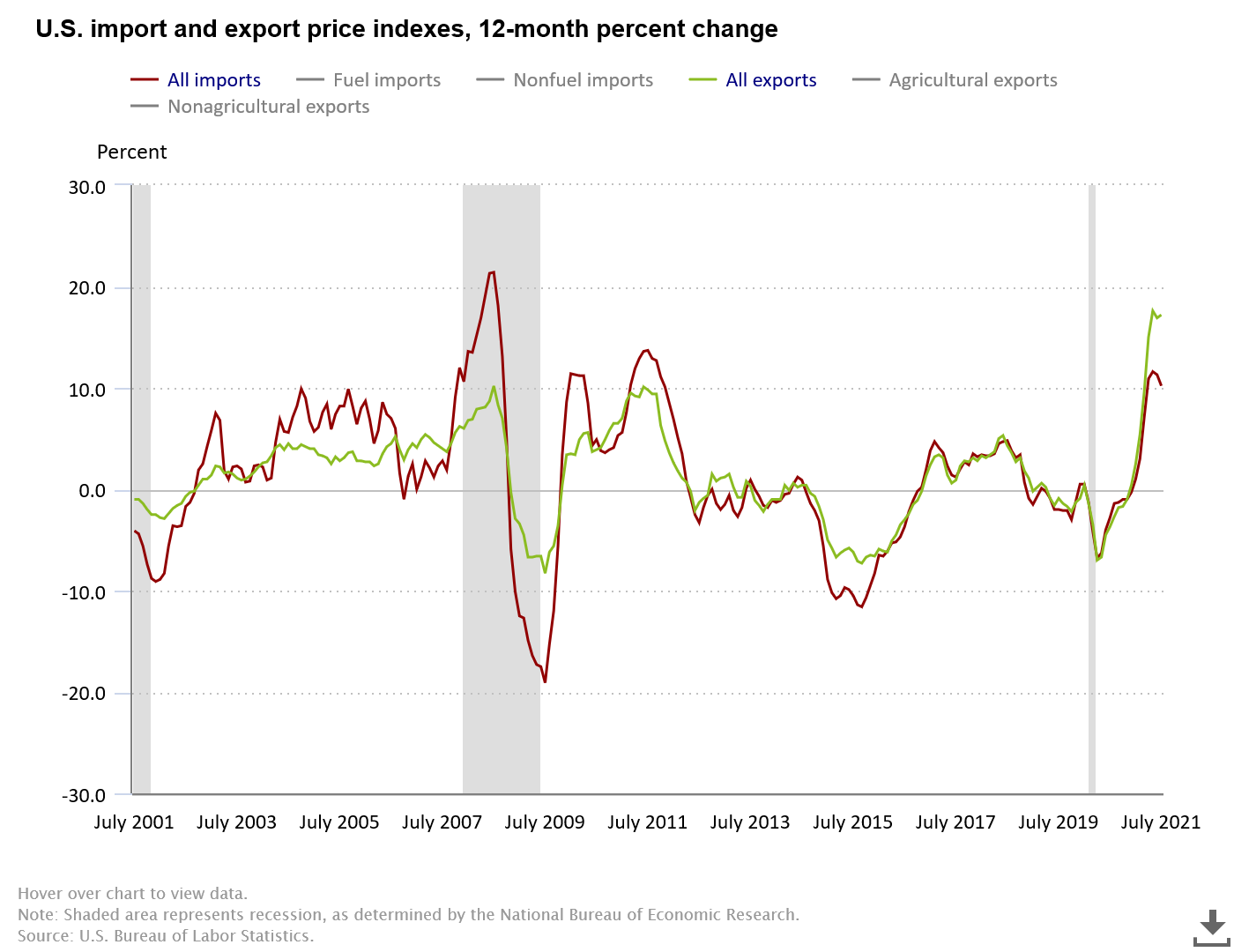

Exportpreise in den USA toppen alles

Und als wären das alles nicht schon genug hohe Zahlen, setzten die Exportpreise in den USA gestern sogar noch eins oben drauf: Auf ganze 17,2 % beläuft sich die Jahresrate im Juli. Und das ist noch nicht einmal das Hoch. Denn bereits im Mai wurde ein Anstieg um 17,6 % gemeldet, im Juni waren es +16,9 %. Die Importpreise stiegen übrigens nicht ganz so stark, mit einem Plus von 10,2 % war der Inflationsdruck aber auch hier immer noch enorm (Juni: +11,3 %, Mai: +11,6 %).

Immerhin haben hier die Raten aber im Vergleich zu den Vormonaten schon etwas abgenommen. Die US-Notenbank könnte also zumindest von einer Entwicklung in die richtige Richtung sprechen. Der „vorübergehende Inflationsanstieg“, den die Notenbanken propagieren, fällt jedoch definitiv größer und länger aus, als von den Währungshütern anfänglich erwartet. „Vorübergehend“ sind die aktuellen Preissteigerungsraten sicherlich – fragt sich nur, wie lange es dauert, bis wieder Normalität erreicht ist.

Notenbankliquidität treibt Blasen an den Finanzmärkten

Und obwohl die Konjunkturerholung weit fortgeschritten ist und die Preise durch die Decke schießen, fließen von den Notenbanken weiterhin hunderte Milliarden an Dollars und Euros in die Märkte. Und das führt eben auch zu immer weiter steigenden Aktienkursen, was aber inzwischen definitiv keine gesunde Entwicklung mehr ist. Und darauf weise ich natürlich hin.

Ich habe schon längst mit einer zumindest zwischenzeitlichen Korrektur gerechnet. Da diese bislang ausgeblieben, aber nach wie vor überfällig ist, weise ich natürlich auch weiterhin auf die Risiken hin, die Anleger eingehen, wenn sie auf dem aktuellen Niveau noch neue Long-Positionen eingehen. Denn für mich stehen die Chancen immer mehr in keinem guten Verhältnis zu den Risiken.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus