Die Gesamtrenditeprognose des Global Market Index (GMI) ist im Juli gesunken und hat sich damit erstmals in den letzten Monaten nach unten bewegt. Die langfristige Prognose für den GMI bleibt unverändert bei 7,0 % (annualisiert) und entspricht damit der Schätzung aus dem Vormonat, die sich auf den Durchschnitt von drei Modellen (Definition siehe unten) stützt. Der GMI ist ein marktwertgewichtetes, nicht verwaltetes Portfolio, das alle wesentlichen Anlageklassen (außer Cash) über eine Reihe von ETF-Proxies abbildet.

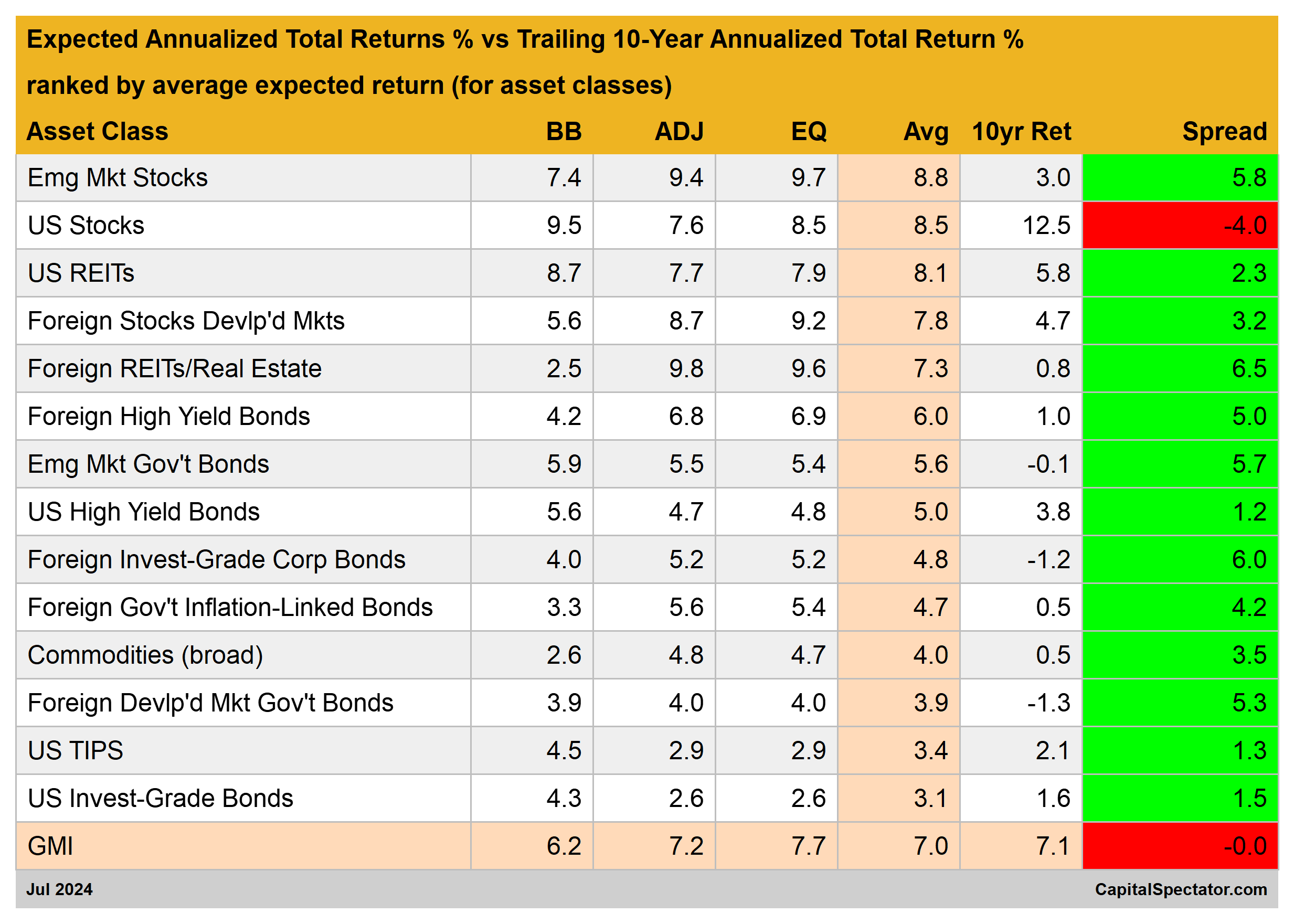

Wie schon in der jüngeren Vergangenheit schneiden US-Aktien bei den erwarteten Renditen im Vergleich zu den verschiedenen Anlageklassen, aus denen sich der GMI zusammensetzt, am besten ab. Die durchschnittliche Prognose für amerikanische Titel liegt deutlich unter der 10-Jahres-Performance dieses Marktes. Das bedeutet für Anleger: US-Aktien werden in den kommenden Jahren deutlich niedrigere Renditen erzielen als in den vergangenen zehn Jahren.

Die anderen großen Anlageklassen weisen dagegen weiterhin Renditeprognosen auf, die über ihren zehnjährigen Statistiken liegen. Die wichtigste Schlussfolgerung aus diesen Daten: Ein global diversifiziertes Portfolio ist heute attraktiver als in den letzten zehn Jahren.

Der GMI ist eine theoretische Benchmark für das optimale Portfolio eines durchschnittlichen Anlegers mit unendlichem Zeithorizont.

Der GMI eignet sich daher als Ausgangspunkt für die individuelle Anpassung der Asset Allocation und der Portfoliokonstruktion an die Erwartungen, Ziele, Risikotoleranz etc. eines Anlegers.

Die Historie des GMI deutet darauf hin, dass die Performance dieser passiven Benchmark mit den meisten aktiven Asset-Allocation-Strategien konkurrieren kann (insbesondere unter Berücksichtigung von Risiko, Handelskosten und Steuern).

Es ist wahrscheinlich, dass einige, die meisten oder möglicherweise alle der oben genannten Prognosen auf die eine oder andere Weise über das Ziel hinausschießen. Es ist jedoch zu erwarten, dass die Projektionen des GMI etwas zuverlässiger sind als die Schätzungen seiner Komponenten.

Die Prognosen für die einzelnen Marktkomponenten (US-Aktien, Rohstoffe usw.) unterliegen einer größeren Volatilität und einem größeren Tracking Error als die Aggregation der Prognosen zur GMI-Schätzung, ein Prozess, der einige der Fehler im Laufe der Zeit verringern kann.

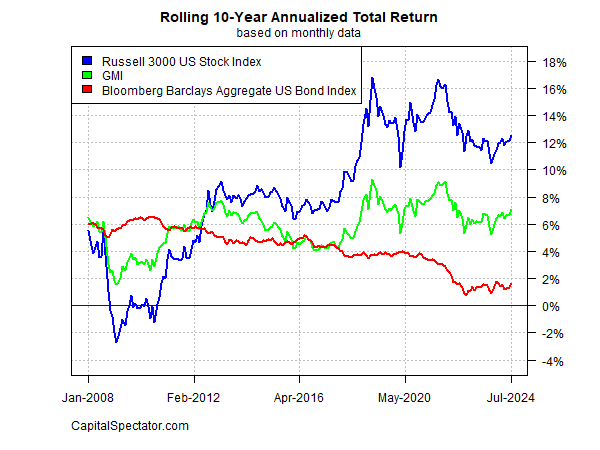

Um einen besseren Einblick in die Entwicklung der realisierten Gesamtrendite des GMI zu erhalten, sollte die Performance der Benchmark auf einer rollierenden 10-Jahres-Basis analysiert werden.

Die nachstehende Grafik vergleicht die Performance des GMI mit den entsprechenden Werten für US-Aktien und US-Anleihen im letzten Monat. Die aktuelle Rendite des GMI über die letzten zehn Jahre beträgt 7,1 % und liegt damit leicht über dem jüngsten Tiefststand in diesem Zeitfenster.

Im Folgenden finden Sie eine kurze Zusammenfassung, wie die Prognosen erstellt werden, sowie Definitionen der sonstigen Kennzahlen in der obigen Tabelle:

BB: Das Building-Block-Modell verwendet als Näherungswert für die Schätzung der Zukunft historische Renditen. Der Stichprobenzeitraum beginnt im Januar 1998 (dem frühesten verfügbaren Datum für alle oben aufgeführten Anlageklassen). Das Verfahren besteht darin, die Risikoprämie für jede Anlageklasse zu berechnen, die annualisierte Rendite zu ermitteln und dann einen erwarteten risikofreien Zinssatz hinzuzufügen, um eine Prognose der Gesamtrendite zu erstellen. Für den erwarteten risikofreien Zinssatz verwenden wir die aktuelle Rendite der 10-jährigen amerikanischen Inflationsanleihen (TIPS). Diese Rendite gilt als Marktschätzung einer risikofreien, realen (inflationsbereinigten) Rendite für einen "sicheren" Vermögenswert - dieser "risikofreie" Zinssatz wird auch für alle nachstehend beschriebenen Modelle verwendet. Beachten Sie, dass sich das hier verwendete BB-Modell (lose) auf eine ursprünglich von Ibbotson Associates (einer Abteilung von Morningstar) entwickelten Methodik stützt.

EQ: Beim Gleichgewichtsmodell (Equilibrium Model) wird die erwartete Rendite durch das Risiko umgekehrt. Anstatt zu versuchen, die Rendite direkt zu prognostizieren, stützt sich dieses Modell auf die etwas zuverlässigere Verwendung von Risikokennzahlen zur Schätzung der künftigen Performance. Das Verfahren ist insofern relativ robust, als die Risikoprognose etwas einfacher ist als die Renditeprognose. Die drei Inputgrößen:

- Eine Schätzung des erwarteten Marktrisikopreises des Gesamtportfolios, definiert als Sharpe-Ratio, d. h. das Verhältnis von Risikoprämien zur Volatilität (Standardabweichung). Hinweis: Das "Portfolio" ist hier und im Folgenden als GMI definiert

- Die erwartete Volatilität (Standardabweichung) jedes Vermögenswerts (Marktkomponenten de GMI)

- Die erwartete Korrelation für jeden Vermögenswert im Verhältnis zum Portfolio (GMI)

Dieses Modell zur Schätzung von Gleichgewichtsrenditen wurde ursprünglich in einem Aufsatz von 1974 von Professor Bill Sharpe vorgestellt. Eine Zusammenfassung findet sich in Gary Brinsons Erklärung in Kapitel 3 von The Portable MBA in Investment. Ich bespreche das Modell auch in meinem Buch Dynamic Asset Allocation. Dabei ist zu beachten, dass diese Methode zunächst eine Risikoprämie schätzt und dann einen erwarteten risikofreien Zinssatz hinzufügt, um zu Prognosen für die Gesamtrendite zu gelangen. Der erwartete risikofreie Zinssatz ist im Absatz BB oben beschrieben.

ADJ: Diese Methode ist identisch mit dem oben beschriebenen Gleichgewichtsmodell (EQ) , mit einer Ausnahme: Die Prognosen werden auf der Grundlage von kurzfristigen Momentum- und längerfristigen Mean-Reversion-Faktoren angepasst. Das Momentum ist definiert als der aktuelle Kurs im Verhältnis zum gleitenden 12-Monats-Durchschnitt. Der Mean-Reversion-Faktor wird als aktueller Kurs im Verhältnis zum gleitenden Durchschnitt der letzten 60 Monate (5 Jahre) geschätzt.

Die Gleichgewichtsprognosen werden auf der Grundlage der aktuellen Preise im Verhältnis zu den gleitenden 12-Monats- und 60-Monats-Durchschnitten angepasst. Wenn die aktuellen Kurse über (unter) den gleitenden Durchschnitten liegen, sinken (steigen) die unbereinigten Risikoprämienschätzungen. Die Formel für die Anpassung ist einfach die Umkehrung des Durchschnitts zwischen dem aktuellen Kurs und den beiden gleitenden Durchschnitten.

Ein Beispiel: Liegt der aktuelle Kurs einer Anlageklasse 10 % über ihrem gleitenden 12-Monats-Durchschnitt und 20 % über ihrem gleitenden 60-Monats-Durchschnitt, wird die nicht bereinigte Prognose um 15 % (den Durchschnitt aus 10 % und 20 %) reduziert. Die Logik dabei ist, dass die Gleichgewichtsprognosen reduziert werden, wenn die Preise im Vergleich zur jüngsten Vergangenheit relativ hoch sind. Auf der anderen Seite werden die Gleichgewichtsprognosen erhöht, wenn die Preise im Vergleich zur jüngsten Vergangenheit relativ niedrig sind.

Avg: Diese Spalte ist ein einfacher Durchschnitt (Average) der drei Prognosen für jede Zeile (Anlageklasse)

10-Jahres-Renditen: Zur Veranschaulichung der tatsächlichen Renditen zeigt diese Spalte die annualisierte 10-Jahres-Gesamtrendite für die Anlageklassen bis zum aktuellen Zielmonat.

Spread: Prognose nach dem Durchschnittsmodell abzüglich der 10-Jahres-Rendite.