von Robert Zach

Investing.com - Diese Woche beginnt an der Wall Street die mit Spannung erwartete Berichtssaison für das dritte Quartal. Marktteilnehmer und Investoren warten sehnsüchtig auf den Start. Entsprechend hoch ist die Nervosität an der Wall Street vor der Veröffentlichung der ersten Firmenbilanzen, denn die Unsicherheit über die Höhe der Belastung durch Inflations- und Rezessionsängste sowie die Dollaraufwertung sind enorm.

Die Gewinne im dritten Quartal 2022 dürften laut Refinitiv um 4,1 Prozent im Vergleich zum Vorjahresquartal steigen. Ohne den Energiesektor wird ein Gewinnrückgang von 2,6 Prozent prognostiziert. Bei den Umsätzen wird mit einer Verbesserung von 9,7 Prozent im Vergleich zum Vorjahresquartal gerechnet. Ohne den Energiesektor wird ein Umsatzanstieg von 6,4 Prozent erwartet.

Den Auftakt zur Q3-Berichtssaison macht am Mittwoch der Getränke- und Snackriese PepsiCo (NASDAQ:PEP) (NASDAQ:PEP). Danach rücken am Donnerstag Schwergewichte wie BlackRock (NYSE:BLK) (NYSE:BLK), Delta Air Lines (NYSE:DAL) (NYSE:DAL) und Walgreens Boots Alliance (NASDAQ:WBA) (NASDAQ:WBA) in den Vordergrund, ehe am Freitag mit JPMorgan (NYSE:JPM) (NYSE:JPM), Wells Fargo (NYSE:WFC) (NYSE:WFC), Morgan Stanley (NYSE:MS) (NYSE:MS) und Citigroup (NYSE:C) (NYSE:C) die größten Banken der USA Einblick in ihre Bücher gewähren.

Worauf es in dieser Berichtssaison besonders ankommt, erläutern die Experten von DataTrek in ihrem jüngsten Marktkommentar:

"Diese Woche beginnt die Berichtssaison, und man kann mit Fug und Recht behaupten, dass das Einzige, was den S&P 500 davon abhält, unter die Marke von 3.300 Punkten zu fallen (9 Prozent unter dem aktuellen Stand), das Vertrauen der Anleger in die Unternehmensgewinne ist. Die Rechnung hierfür sieht folgendermaßen aus:

Die Börse erwartet für dieses Quartal einen Gewinn von 55 Dollar pro Aktie für den S&P, was auf das Jahr hochgerechnet (mit 4 multipliziert) 220 Dollar pro Aktie ergibt.

Die Zuversicht, dass die Unternehmensgewinne des S&P in den nächsten ein bis zwei Jahren bei 220 Dollar je Aktie liegen werden, ist gering, aber nicht gleich Null. Zum Handelsschluss am Freitag lag das voraussichtliche Kurs-Gewinn-Verhältnis des S&P 500 für die nächsten 12 Monate bei 220 Dollar je Aktie bei 16,5. Das entspricht sowohl der Spanne von 2014 bis 2019 (15 bis 19) als auch der alten "20er-Regel", wonach das erwartete KGV plus der Verzinsung für 10-jährige Staatsanleihen (derzeit 3,9 Prozent) etwa 20 betragen sollte.

Wenn die Anleger aufgrund der in diesem Quartal gemeldeten Ergebnisse das Vertrauen in einen Gewinne je Aktie von 220 Dollar verlieren, ist das 15-fache des KGV (das untere Ende im Zeitraum von 2014 bis 2019) wahrscheinlich das nächste Ziel. Damit läge der faire Wert für den S&P bei 3.300 (15x 220 Dollar pro Aktie).

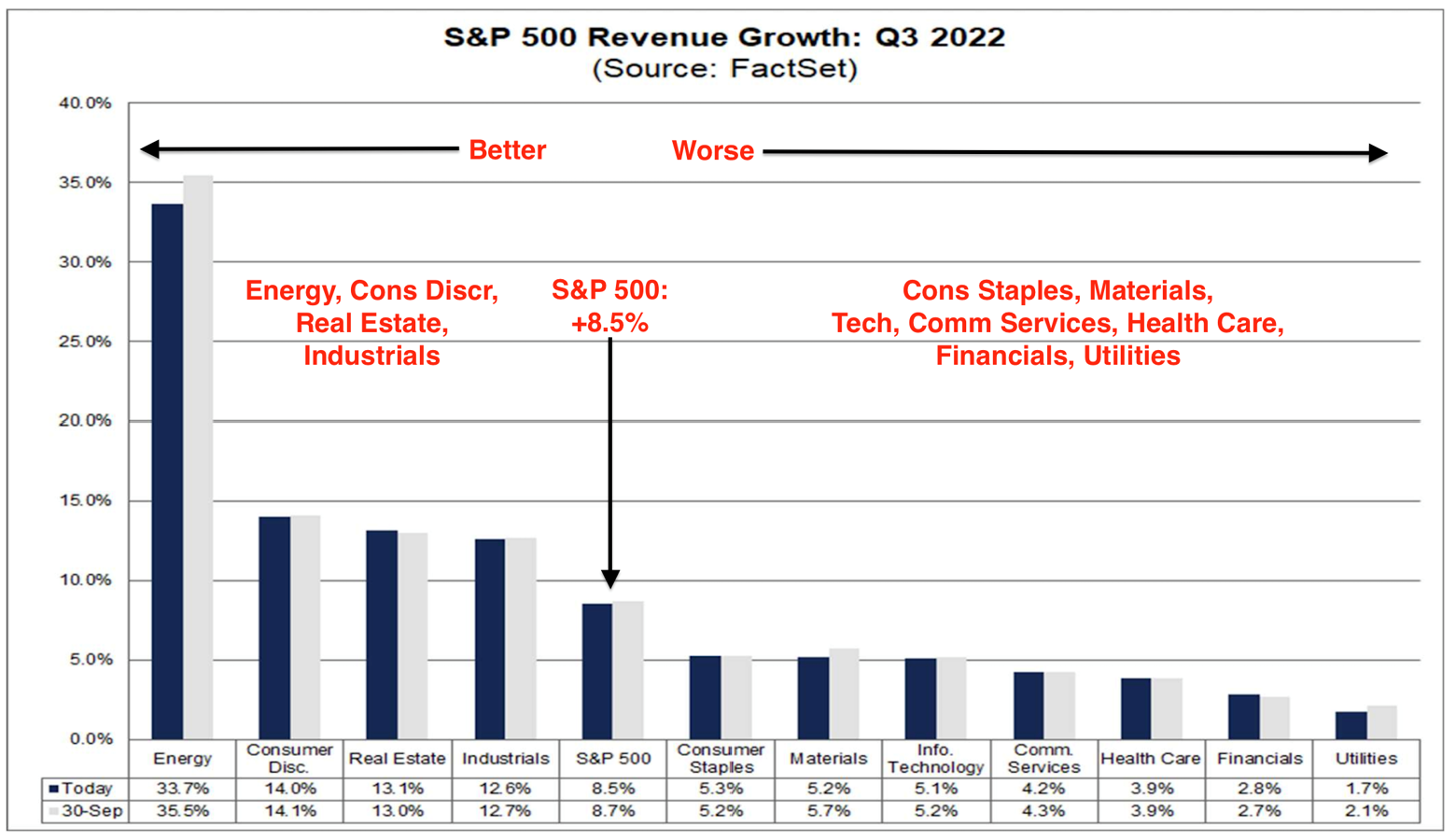

Das nachfolgende FactSet-Schaubild gibt eine Übersicht über die prozentualen Umsatzwachstumserwartungen der Wall. Street für das dritte Quartal 2022, aufgeschlüsselt nach Sektoren. Insgesamt wird für die im S&P enthaltenen Unternehmen ein Umsatzwachstum von 8,5 Prozent erwartet, doch die meisten Sektoren dürften eine geringe Zahl aufweisen. Dies ist zum Teil auf den starken Dollar zurückzuführen, vor allem in besonders international ausgerichteten Branchen wie Technologie (NYSE:XLK), Kommunikationsdienste (NYSE:XLC), Verbrauchsgüter (NYSE:XLY) und Werkstoffe (NYSE:XLB). Der Rest ist auf eine geringere Nachfrage bzw. einen schlechteren Produktmix zurückzuführen. Im 3. Quartal 2022 lag die Verbraucherpreisinflation in den USA bei durchschnittlich 8,6 Prozent, so dass in vielen Branchen ein Rückgang der realen Nachfrage zu verzeichnen ist.

Quelle: FactSet, DataTrek

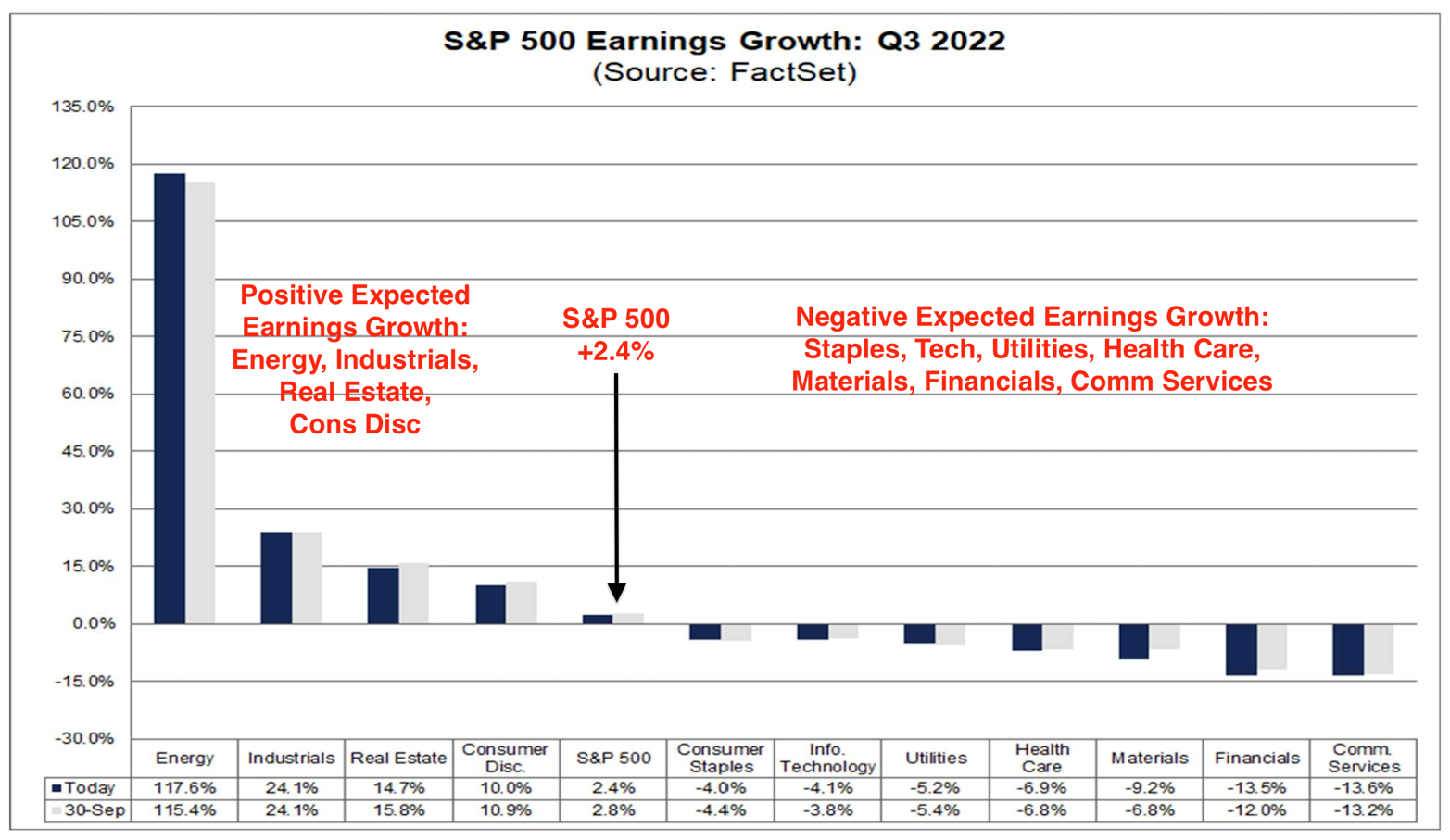

Im Folgenden sehen Sie die Erwartungen der Analysten für das Gewinnwachstum im 3. Quartal 2022 gegenüber dem Vorjahreszeitraum. Nur 4 von 11 Sektoren werden voraussichtlich eine Verbesserung gegenüber dem Vorjahr aufweisen: Energie (NYSE:XLE) (+118 Prozent), Industriewerte (NYSE:XLI) (+24 Prozent), Immobilien (NYSE:XLRE) (+15 Prozent) und zyklische Konsumgüter (10 Prozent). Die übrigen Sektoren, darunter Schwergewichte wie Technologie (-4 Prozent), Gesundheitswesen (NYSE:XLV) (-7 Prozent) und Finanzen (NYSE:XLF) (-14 Prozent), werden voraussichtlich deutliche Gewinnrückgänge erleiden.

Quelle: FactSet, DataTrek

Vor dieser wenig ermutigenden Kulisse für die Q3-Ergebnisse bleibt immerhin ein positiver Aspekt: Der S&P 500 dürfte immer noch eine Nettomarge (Gewinn nach Steuern geteilt durch Umsatz) von 12,2 Prozent erzielen. Dies liegt genau auf dem Höchststand vor der Pandemie (12,0 Prozent), und die meisten Sektoren dürften Nettomargen von mindestens 10 Prozent erzielen. Einzige Ausnahmen bilden voraussichtlich die Bereiche zyklische Konsumgüter (6,9 Prozent) und Basiskonsumgüter (6,3 Prozent).

Das Thema Nettomarge findet kaum Beachtung am Markt, ist aber von entscheidender Bedeutung in Bezug auf die Frage der Nachhaltigkeit der Unternehmensgewinne, die den aktuellen Bewertungen des S&P 500 zugrunde liegen. Aus Umfragen unter CEOs geht hervor, dass sich die Unternehmensleiter sehr wohl bewusst sind, dass es in den USA und weltweit im nächsten Jahr zu einer Rezession kommen könnte. Das Aufrechterhalten der Margen - und damit der Gewinne und Cashflows - gehört also zu ihren wichtigsten Zielen.

Fazit: Die Berichtssaison für das 3. Quartal wird uns in erster Linie Aufschluss darüber geben, wie es um die Zuversicht der Unternehmen im Hinblick auf die am meisten erwartete globale Konjunkturabkühlung seit Jahrzehnten bestellt ist. Die durchschnittliche S&P 500-Aktie ist seit Jahresbeginn um 20 Prozent gefallen. Kein CEO/CFO muss in seiner Telefonkonferenz zu den Quartalsergebnissen positive Aussagen machen oder den Analysten und Aktionären optimistische Prognosen liefern. Sie werden es höchstwahrscheinlich auch nicht tun, und das wird keine große Überraschung sein. Was die Wall Street jedoch hören möchte, ist die Entschlossenheit des Managements zu einer anhaltend hohen Rentabilität sowie die Pläne zum Erreichen dieses Ziels, ganz gleich, wie das operative Umfeld aussieht."