von Robert Zach

Investing.com - Der Chef der größten US-Bank, JPMorgan Chase, hat Investoren vor weiteren Schmerzen am Aktienmarkt gewarnt. Dabei verwies er unter anderem auf die aggressive Straffung der US-Notenbank Fed sowie auf mögliche Stresssituationen am Kreditmarkt. Eine Rezession in den USA erwartet er in den nächsten "sechs bis neun Monaten".

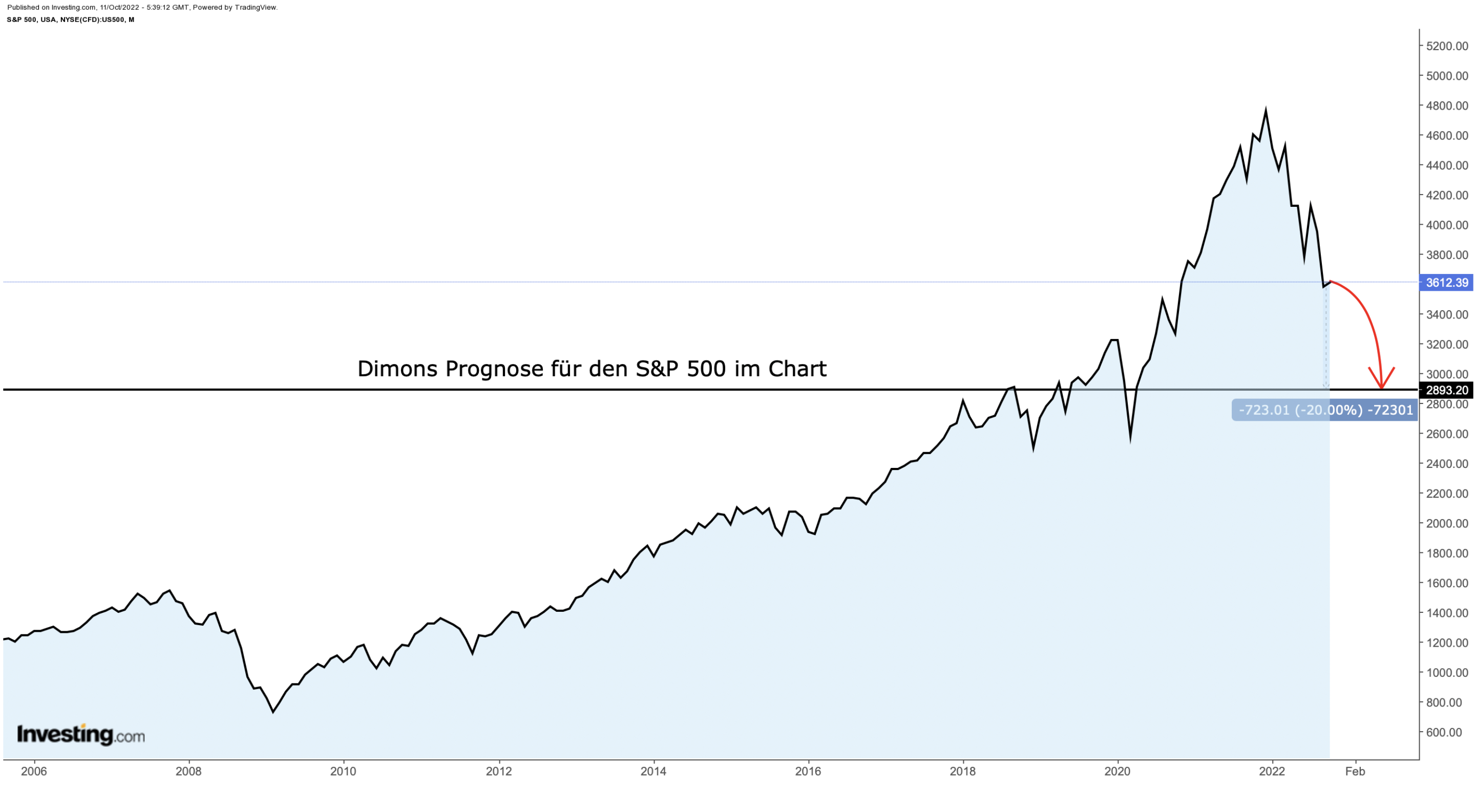

Auf die Frage des US-Senders CNBC, wo er das Tief am Aktienmarkt erwarte, sagte Dimon, er sei sich nicht sicher, aber es sei ohne weiteres denkbar, dass der S&P 500 angesichts weiter steigender Leitzinsen um weitere 20 Prozent fallen werde.

"Er [der Aktienmarkt] hat möglicherweise noch einen weiten Weg vor sich. Letztlich geht es um die Frage, ob wir eine weiche oder eine harte Landung hinlegen - aber da ich die Antwort darauf nicht kenne, fällt es mir schwer, darauf eine konkrete Antwort zu geben... es könnte um weitere 20 Prozent abwärts gehen", sagte Dimon.

Alarmierend sei Dimon zufolge unter anderem die galoppierende Inflation, die stärker als erwartet steigenden Leitzinsen, die unbekannten Auswirkungen der quantitativen Straffung (QT) der Fed sowie der Ukraine-Krieg.

"Die nächsten 20 Prozent könnten sehr viel schmerzhafter sein als die ersten. Die nächsten 100 Basispunkte Zinsanstieg werden viel schmerzhafter sein als die ersten 100, weil die Menschen überhaupt nicht daran gewöhnt sind", so Dimon, der Anfang Juni bereits vor einem wirtschaftlichen "Hurrikan" gewarnt hatte.

Ausgehend vom aktuellen Stand des S&P 500 ergäbe sich daraus ein zusätzliches Abwärtspotenzial von rund 720 Punkten. Für den marktbreiten Aktienindex würde dies Kurse von unter 3.000 Zählern bedeuten.

Dimons Prognose für den S&P 500 im Chart - Quelle: Investing.com

Europa sieht der JPMorgan-Chef bereits in einer Rezession. Die US-Wirtschaft dürfte in den nächsten sechs bis neun Monaten in eine Konjunkturflaute abgleiten, glaubt der JPMorgan-Chef (NYSE:JPM) .

Wie lange und wie ausgeprägt die Rezession in den USA ausfallen werde, könne er nicht beantworten. "Sie kann von sehr mild bis ziemlich hart ausfallen, und vieles wird davon abhängen, was mit dem Krieg passiert“, sagte er gegenüber CNBC.

Da es unmöglich sei, das Ausmaß der negativen Auswirkungen auf die Wirtschaft und die Märkte genau abzuschätzen, sollten sich Investoren und Unternehmen auf das Worst-Case-Szenario vorbereiten, meinte Dimon.

Konkret soll das heißen: Die Unternehmen sollten jetzt ihre Bilanzen stärken, so Dimon, und fügte hinzu: "Wenn jemand Geld braucht, soll er es jetzt beschaffen".

Er warnte außerdem vor ersten Rissen auf den Kreditmärkten und dass sich irgendwo im globalen Schuldenuniversum eine ausgewachsene Panik entwickeln könnte, wie MarketWatch berichtete.

"Der wahrscheinliche Ort, an dem man einen größeren Riss oder eine etwas größere Panik sehen könnte, sind die Kreditmärkte. Dabei kann es sich um börsengehandelte Fonds (ETF) handeln, es kann ein ganzes Land sein, es kann etwas sein, das man nicht auf dem Schirm hat. Wenn man eine Liste aller Kreditkrisen aufstellt, kann man nicht vorhersagen, woher sie kamen, aber ich denke, man kann vorhersagen, dass es dieses Mal passieren wird", warnte er.

Seit Jamie Dimon im Juni vor einem wirtschaftlichen "Hurrikant" gewarnt hat, ist der S&P 500 um 13,4 Prozent gefallen. Der Jahresverlust des US-Börsenbarometers beläuft sich inzwischen auf fast 25 Prozent.

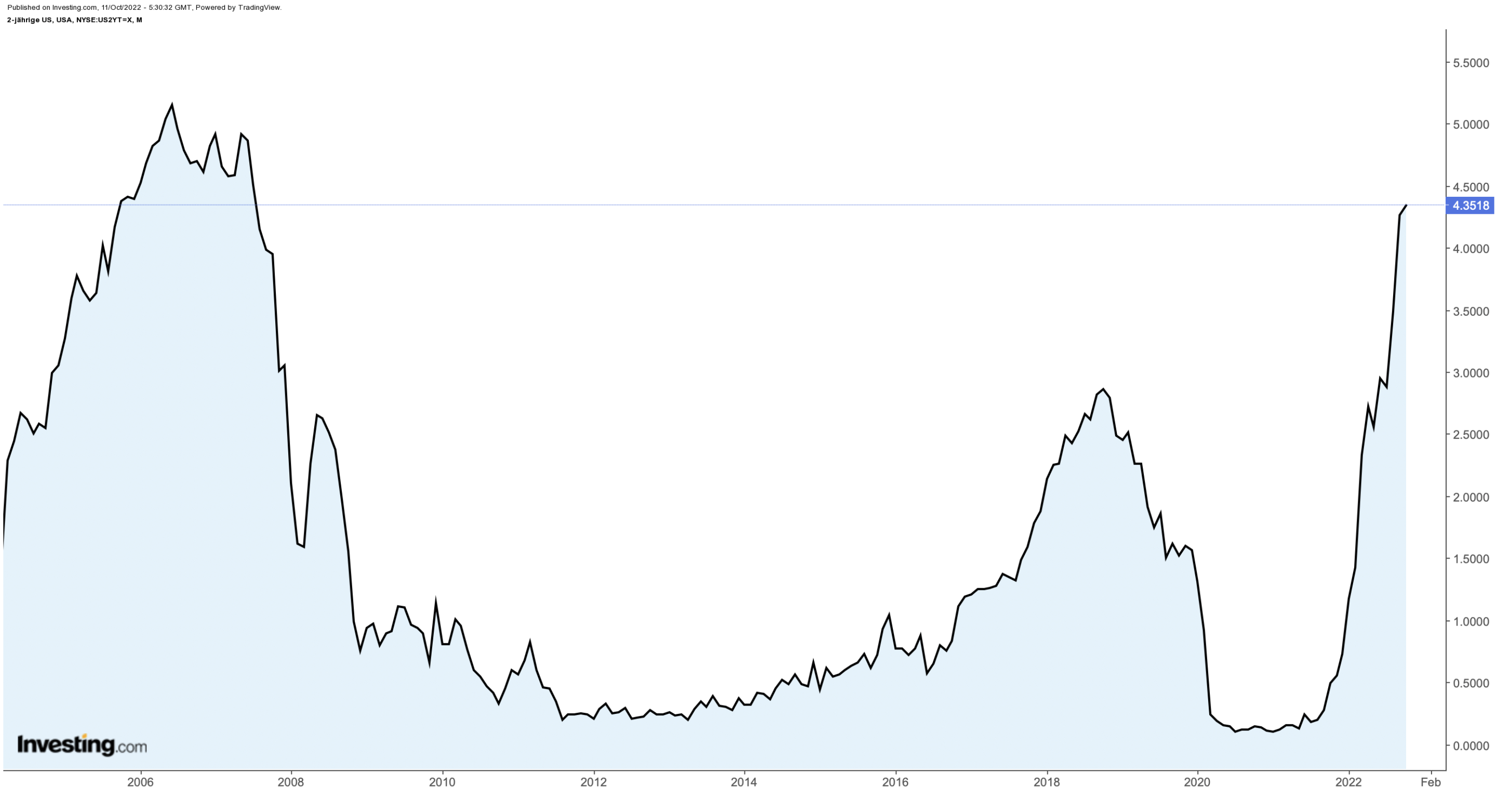

Im gleichen Zeitraum stieg die Rendite zweijähriger US-Staatsanleihen, die sich an der Fed Funds Rate orientiert, von 2,65 Prozent auf 4,34 Prozent. So hoch war sie zuletzt im Jahr 2007.

Rendite zweijähriger US-Staatsanleihen - Quelle: Investing.com

Ebenfalls kräftig nach oben gegangen ist in dieser Zeit der US-Dollar, der bei Anlegern in Krisenzeiten als sicherer Hafen gilt. Die hohen Leitzinsen treiben den Dollar in die Höhe - zum Nachteil anderer Länder. Nicht nur Importe werden teurer, sondern auch die Bedienung von Krediten. Nicht umsonst warnt die Chefin des IWF, Kristalina Georgieva, seit Monaten vor einer neuen Schuldenkrise für Länder mit mittlerem und niedrigem Einkommen.

Monatskurse Dollar-Index - Quelle: Investing.com

Lesen Sie auch: