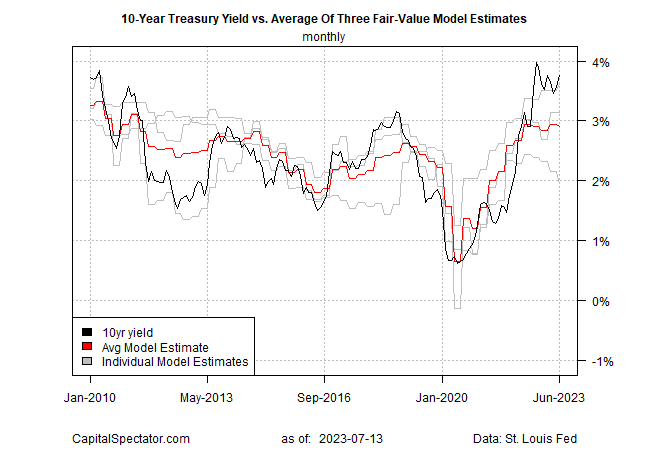

Die Rendite der 10-jährigen Staatsanleihen sieht im Vergleich zur Modellierung des fairen Werts von CapitalSpectator.com weiterhin erhöht aus. Nach der Meldung, dass die US-Verbraucherpreisinflation im Juni stärker als erwartet gesunken ist, wird sich die relativ weite Spanne in den kommenden Monaten wahrscheinlich verringern.

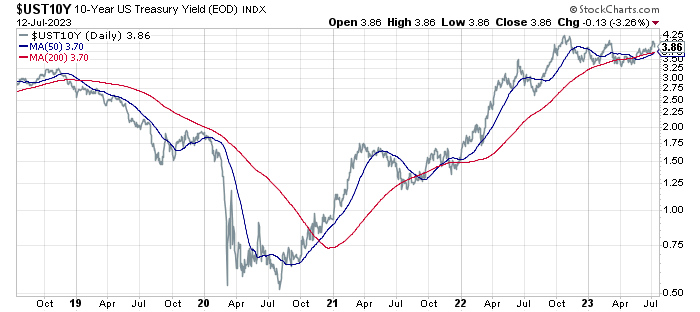

Die 10-jährige Rendite schloss gestern bei 3,779 % und damit in der Nähe ihres jüngsten Höchststands.

Unser Modell für den fairen Wert, das die durchschnittliche Schätzung der drei Modelle widerspiegelt, kommt zu einen Satz von 2,90 %, der deutlich unter dem aktuellen Marktzins liegt. Die Schätzung des fairen Wertes für Juni (auf Grundlage des Durchschnitts der monatlichen Daten) bedeutet einen leichten Rückgang gegenüber der vorherigen Schätzung.

Es gibt keine Garantie dafür, dass der Marktzins bald, wenn überhaupt, mit dem geschätzten fairen Wert übereinstimmen wird. Jedoch zeigt die Geschichte, dass die derzeitige Lücke relativ groß ist, was bedeutet, dass der Marktzins im Laufe der Zeit sinken oder der geschätzte faire Wert steigen wird, oder eine Kombination aus beidem.

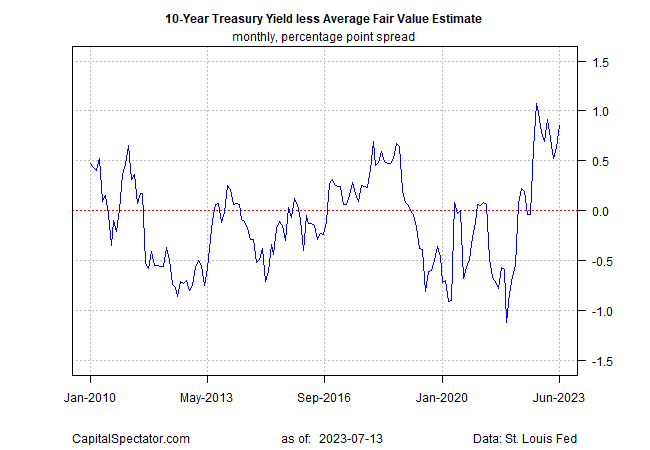

Der Spread entspricht einem Marktzins, der etwa 85 Basispunkte über der Fair-Value-Schätzung liegt.

Ein Grund für die Annahme, dass die Abwärtskorrektur der 10-jährigen Rendite die Hauptlast bei der Einengung des Spreads tragen wird, sind neue Anzeichen dafür, dass die US-Inflation weiter nachlässt, was den Aufwärtsdruck auf die Zinssätze verringert.

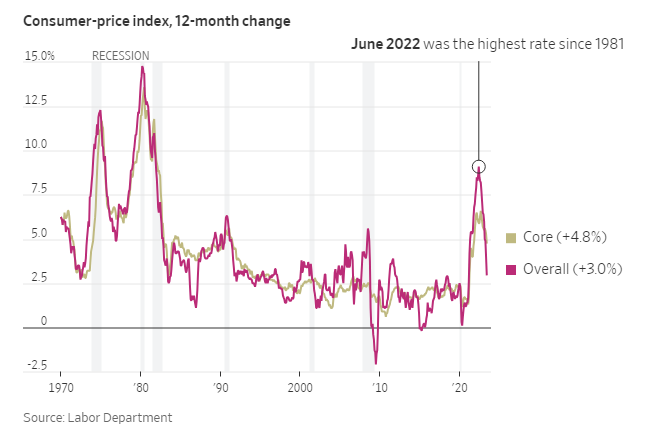

Der Verbraucherpreisindex verzeichnete laut dem Arbeitsministerium im Juni den langsamsten Anstieg seit mehr als zwei Jahren. Der Chefvolkswirt der Comerica Bank Bill Adams sagte:

„Nach einer schmerzhaften Phase hoher Inflation, die die Kaufkraft der Verbraucher ausgehöhlt hat, geht das Fieber zurück.“

Das anhaltende Nachlassen der Inflation veranlasst den Ökonomen Steve Hanke von der Johns Hopkins University zu der Prognose, dass „die Inflationsstory der Vergangenheit angehört.“

Er sagte zu CNBC:

„Ein Grund dafür ist, dass die Geldmenge in den Vereinigten Staaten im Jahresvergleich um 4 % geschrumpft ist. So etwas haben wir seit 1938 nicht mehr erlebt. Änderungen der Geldmenge führen zu Veränderungen des Preisindex und der Inflation.“