- Die unheilvolle Mischung aus hartnäckig hoher Inflation und geopolitischer Unsicherheit ist ein guter Grund, Ihr Rentenportfolio mit risikoarmen Aktien zu polstern

- UnitedHealth ist ein zuverlässiger Dividendenwert in einer Zeit, in der Wachstumswerte einen schweren Stand haben

- General Mills ist ein defensiver Titel, der sich in einem Bärenmarkt überdurchschnittlich entwickeln sollte

Es ist allgemein bekannt, dass das Jahr 2022 für die Anleger am Aktienmarkt brutal war. Eine Reihe widriger makroökonomischer Faktoren hat die Volatilität auf ein hartnäckig hohes Niveau ansteigen lassen, was die Titelauswahl für alle, die unter den derzeitigen Bedingungen erfolgreich investieren wollen, noch wichtiger macht.

Neben dem Zinserhöhungszyklus der Fed und der Inflation, die sich auf dem höchsten Stand seit 40 Jahren befindet, deuten die aktuellen Entwicklungen im geopolitischen Konflikt in Osteuropa darauf hin, dass hier noch kein Ende in Sicht ist.

Diese unheilvolle Mischung ist Grund genug, Ihr Rentenportfolio mit risikoarmen Dividendentiteln aufzustocken.

Unternehmen, die regelmäßige Auszahlungen bieten, gelten als guter Puffer bei Marktschwankungen. Sie dienen außerdem als Schutz vor Inflation, schließlich übersteigt das Dividendenwachstum des S&P 500 seit 2000 die Inflationsrate.

Nachfolgend habe ich drei Dividendenaktien ausgewählt, bei denen man sich darauf verlassen kann, dass sie stetig wachsende Erträge liefern. Ihre Dividendenrenditen sind zurzeit zwar sicherlich niedrig, da ihre Aktienkurse im vergangenen Jahr kräftig gestiegen sind, doch handelt es sich in jedem Fall um hochwertige Aktien mit geringem Risiko, die sich für ein konservatives Rentenportfolio eignen.

1. UnitedHealth Group

Der weltgrößte Krankenversicherer UnitedHealth Group Incorporated (NYSE:UNH) ist eine zuverlässige Anlage zur Erzielung von Alterseinkommen.

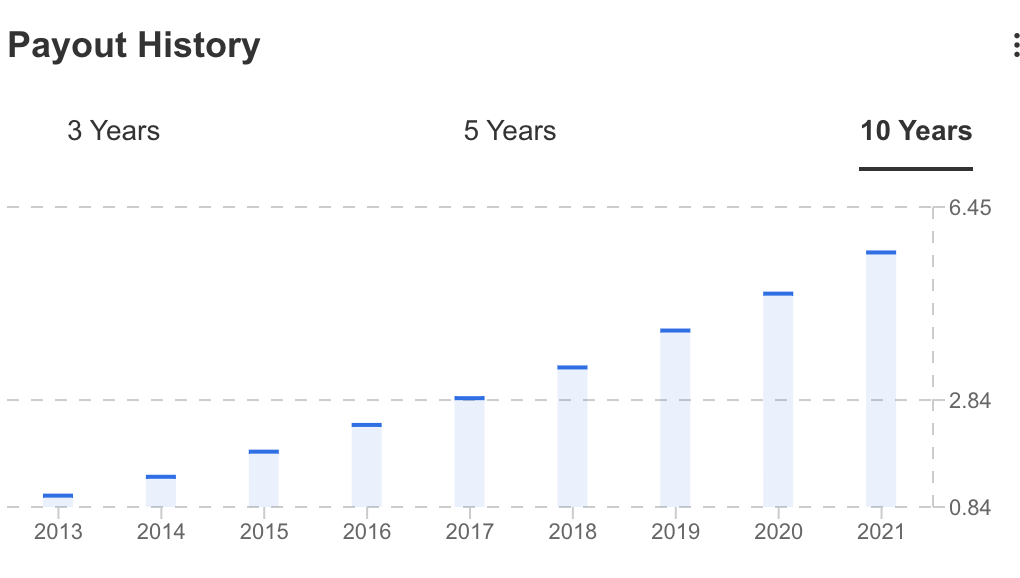

Dank der hohen Cashflow-Generierung des Unternehmens konnten sich die Investoren in den letzten fünf Jahren über massive Dividendenerhöhungen freuen. UnitedHealth zahlt eine vierteljährliche Dividende von 1,65 USD. In den letzten fünf Jahren ist diese Ausschüttung jährlich um mehr als 18 % gestiegen.

Quelle: InvestingPro

Die UNH-Aktie hat in den letzten fünf Jahren auch ein beeindruckendes Kapitalwachstum erzielt. Bei einem Kurs von 519 USD hat die Aktien um mehr als 165 % zugelegt

UnitedHealth, das ein Krankenversicherungsgeschäft und die medizinische Versorgungseinheit Optum betreibt, ermöglicht es Investoren, einen verlässlichen Namen aus dem Gesundheitswesen zu halten, wenn Wachstumsaktien durch makroökonomische Gegenwinde stark belastet werden.

Laut der aktuellen Prognose des Versicherers erwartet das Unternehmen für Optum Health "über viele Jahre hinweg" ein zweistelliges Umsatzwachstum mit Margen im Bereich von 8 bis 10 %. Optum Health erwirtschaftete in diesem Quartal ein Betriebsergebnis von 1,4 Mrd. USD. Das Unternehmen gab an, dass der Umsatz pro Kunde im Vergleich zum Vorjahr um 30 % gestiegen ist.

2. General Mills

Basiskonsumgüter sind eine weitere attraktive Alternative für Buy-and-Hold-Anleger. Sie gelten als sicher, da Unternehmen in diesem Sektor weniger an den Konjunkturzyklus gebunden sind und in der Regel Produkte verkaufen, die Verbraucher unabhängig von den wirtschaftlichen Umständen benötigen. Aus diesen Gründen gefällt mir General Mills (NYSE:GIS), der Hersteller von Cheerios-Müsli, Yoplait-Joghurt und Nature Valley-Müsli.

Bei dem Kurs von 80,64 USD ist die Aktie in diesem Jahr um rund 20 % gestiegen und hat damit seine Benchmark-Indizes deutlich übertroffen. Darüber hinaus legte GIS nach der heutigen Bekanntgabe der besser als erwarteten Zahlen für sein letztes Quartal kräftig zu.

Neben den besser als erwartet ausgefallenen Zahlen gab das Unternehmen auch eine optimistische Prognose für das laufende Geschäftsjahr ab und wies darauf hin, dass die Nachfrage nach seinen Lebensmitteln auch in diesem schwierigen wirtschaftlichen Umfeld stark bleibt.

General Mills hat sich in den letzten Jahren darum bemüht, die Basis seiner Umsätze zu diversifizieren, um das Wachstum anzukurbeln. Im Jahr 2018 übernahm das Unternehmen den Hersteller von Blue Buffalo Tiernahrung, die größte Übernahme in 18 Jahren. In der heute veröffentlichten Pressemitteilung zu den Geschäftsergebnissen heißt es:

"Vor dem Hintergrund der starken Ergebnisse im ersten Quartal und unseres Vertrauens in unsere Fähigkeit, uns an die anhaltende Volatilität anzupassen, erhöhen wir unsere Prognose für das Gesamtjahr in Bezug auf das Wachstum von Nettoumsatz, Betriebsergebnis und Gewinn pro Aktie."

Das Unternehmen richtet sein Hauptaugenmerk auf seine Kernmärkte, seine globalen Plattformen und seine lokalen Top-Marken und bietet damit die besten Aussichten auf profitables Wachstum. Mit strategischen Akquisitionen und Veräußerungen will General Mills sein Portfolio weiter umgestalten, um so sein Wachstumsprofil weiter zu verbessern.

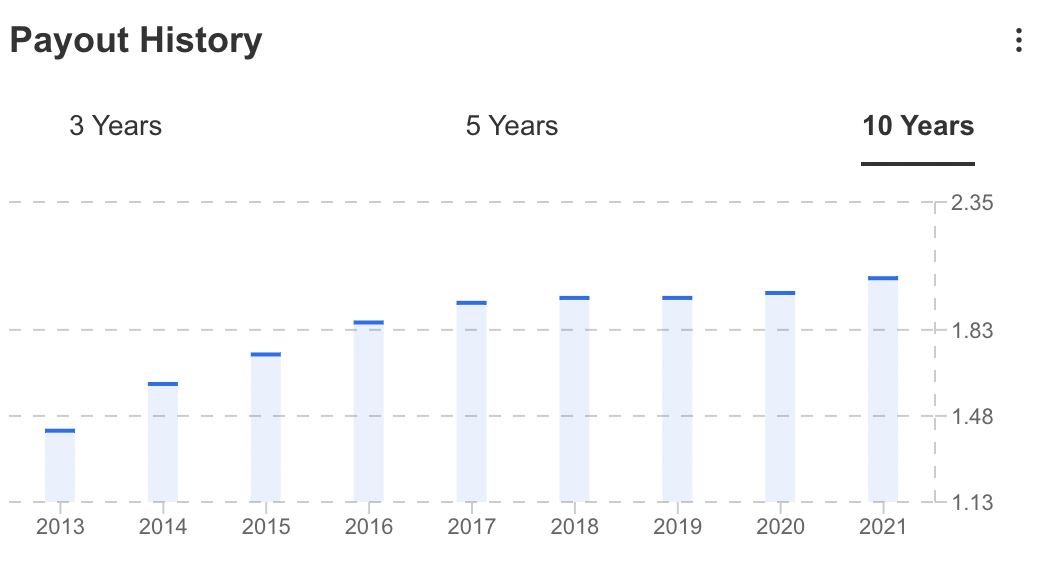

Mit einer mehr als 100-jährigen Erfolgsbilanz bei der Zahlung von Dividenden ist GIS eine Aktie, die in einem Bullenmarkt wahrscheinlich unterdurchschnittlich abschneiden wird, aber sie ist gleichzeitig ein defensiver Titel, der in einem Bärenmarkt gut performen wird.

Quelle: InvestingPro

3. Bank Of Montreal

Kanadische Banken, die an der New Yorker Börse notiert sind, sind eine weitere gute Einkommensmöglichkeit für Ruheständler. Das solide regulatorische Umfeld, der geringere Wettbewerb und die Diversifizierung der Einnahmen machen die Banken des nördlichen Nachbarn der USA zu zuverlässigen Ertragsquellen.

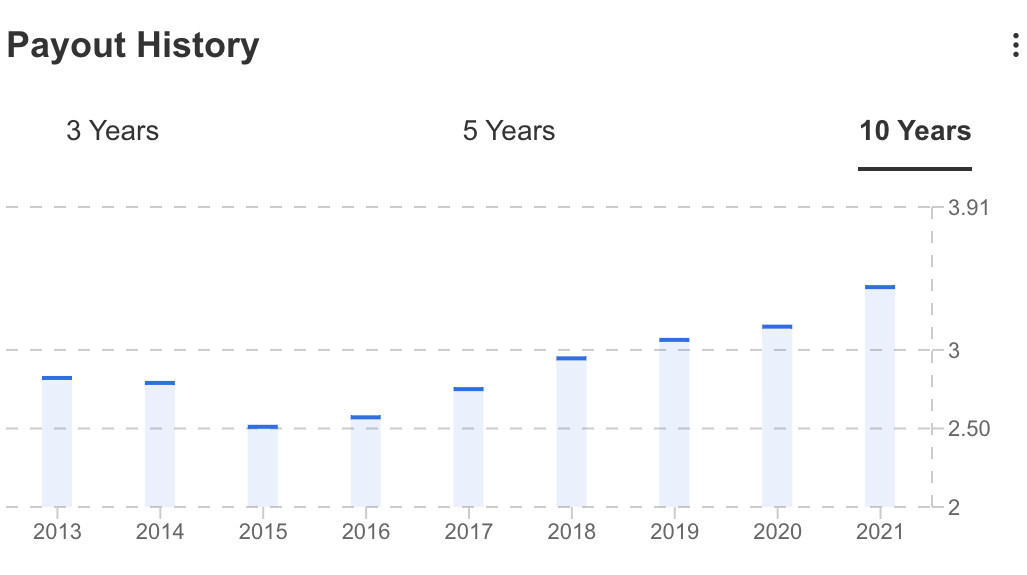

Kanadas führende Kreditgeber haben ihre Anleger seit jeher mit stetig wachsenden Dividenden belohnt, für die sie etwa 40 bis 50 % ihrer Einnahmen ausgeben.

Besonders gut gefällt mir die Bank of Montreal (NYSE:BMO), Kanadas viertgrößter Kreditgeber. Das Unternehmen bietet derzeit eine jährliche Dividendenrendite von mehr als 4,5 %, was im Vergleich zur durchschnittlichen Rendite von S&P 500-Unternehmen recht attraktiv ist.

Quelle: InvestingPro

BMO gilt aufgrund seiner erstklassigen Erfolgsbilanz als eine der sichersten Dividendenaktien Kanadas. Das Unternehmen versendet seit 1829 jedes Jahr Dividendenschecks an seine Anleger - eine der längsten ununterbrochenen Serien von Dividendenzahlungen in Nordamerika.

Ein weiterer Vorteil einer Beteiligung an BMO ist das diversifizierte Geschäft mit einer soliden Präsenz in den Bereichen Geschäftskunden- und Privatkundengeschäft, Vermögensverwaltung sowie Kapitalmärkte. Das Unternehmen ist auch in den USA, vor allem im Mittleren Westen, stark vertreten. Diese Präsenz wurde durch den kürzlich erfolgten Kauf der US-Tochter von BNP Paribas (OTC:BNPQY) für 16,3 Mrd. USD weiter verstärkt

Offenlegung: Der Autor besitzt keine der in diesem Bericht genannten Aktien.