- Die US-Notenbank hat am Mittwoch eine Pause in ihrem Zinserhöhungskurs angekündigt, gleichzeitig aber die Möglichkeit einer weiteren Straffung angedeutet.

- Steigende Energie- und Nahrungsmittelpreise werden es der Fed erschweren, die Inflation auf ihr Ziel von 2 % zu drücken.

- Der Markt muss sich also auf weitere Zinserhöhungen im Jahr 2024 gefasst machen.

- Wer besser informiert sein will, ist hier genau richtig: Abonnenten von InvestingPro haben exklusiven Zugang zu Ideen und Strategien, mit denen sie sich in jedem Investitionsklima zurechtfinden. Hier erfahren Sie mehr »

Die Fed hat am Mittwoch in einer weithin erwarteten Entscheidung den Leitzins unverändert gelassen und einen hawkishen Ton angeschlagen - ihr Kampf gegen die Inflation ist noch lange nicht vorbei.

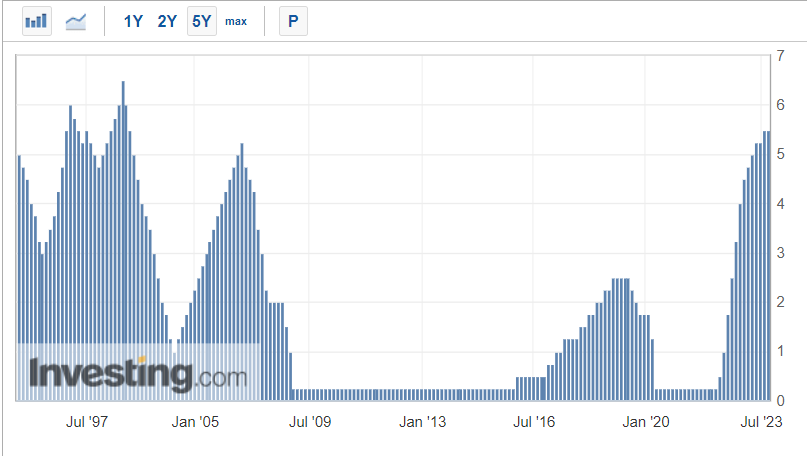

Vertreter des Offenmarktausschusses (FOMC) erklärten, dass sie eine weitere Zinserhöhung um 25 Basispunkte noch in diesem Jahr erwarten, was den Zielsatz für die Fed Funds Rate zwischen 5,50 % und 5,75 % bringen würde.

Die US-Notenbank warnte außerdem, dass die Geldpolitik bis 2024 deutlich straffer als bisher erwartet ausfallen wird.

"Wir sind in der Lage, vorsichtig vorzugehen, während wir die eingehenden Daten und die sich entwickelnden Aussichten und Risiken prüfen und bewerten", sagte der Vorsitzende der US-Notenbank (Fed), Jerome Powell, auf einer Pressekonferenz im Anschluss an das Statement und die Prognosen.

"Wir sind bereit, die Zinsen weiter anzuheben, wenn es angemessen ist, und beabsichtigen, die Politik auf einem restriktiven Niveau zu halten, bis wir überzeugt sind, dass sich die Inflation dauerhaft in Richtung unseres Ziels bewegt", sagte Powell.

Doch plötzlich werden die Inflationsalarme wieder lauter. Die Energie- und Lebensmittelpreise steigen rasant. Eine anhaltende Verteuerung der Treibstoff- und Nahrungsmittelpreise würde die Fortschritte bei der Inflationsbekämfpung zunichte machen und die Fed zwingen, ihre Zinserhöhungsstrategie länger als geplant fortzuführen.

1. Öl steigt wieder in Richtung der 100-USD-Marke

Der jüngste Ölpreisanstieg erschwert es der Fed, ihr Inflationsziel von 2 % zu erreichen.

Der Preis für Rohöl der US-Referenzsorte West Texas Intermediate Crude stieg zu Wochenbeginn erstmals seit November 2022 kurzzeitig über die Marke von 92 USD pro Barrel und weckte damit Befürchtungen, dass eine wichtige Quelle des Inflationsdrucks wieder aufleben könnte.

Tatsächlich sind die Ölpreise aufgrund der anhaltenden Angebotskürzungen Saudi-Arabiens und Russlands, die den Markt unter Druck setzen, seit Ende Juni um mehr als 30 % gestiegen.

Wall-Street-Analysten sprechen bereits von einem Ölpreis von 100 USD, wenn die Aufwärtsdynamik am Energiemarkt anhält.

Sollten die Rohölpreise weiter steigen und dreistellige Werte erreichen, könnte dies zu einem echten Problem werden, wenn steigende Energiepreise die Vorleistungskosten für Güter und Dienstleistungen in die Höhe treiben und damit alles teurer machen.

"Höhere Energiepreise sind ein wichtiger Faktor", sagte Powell am Mittwoch und fügte hinzu, dass höhere, anhaltende Energiepreise im Laufe der Zeit die Verbraucherausgaben beeinflussen können.

2. Die Benzinpreise steigen wieder

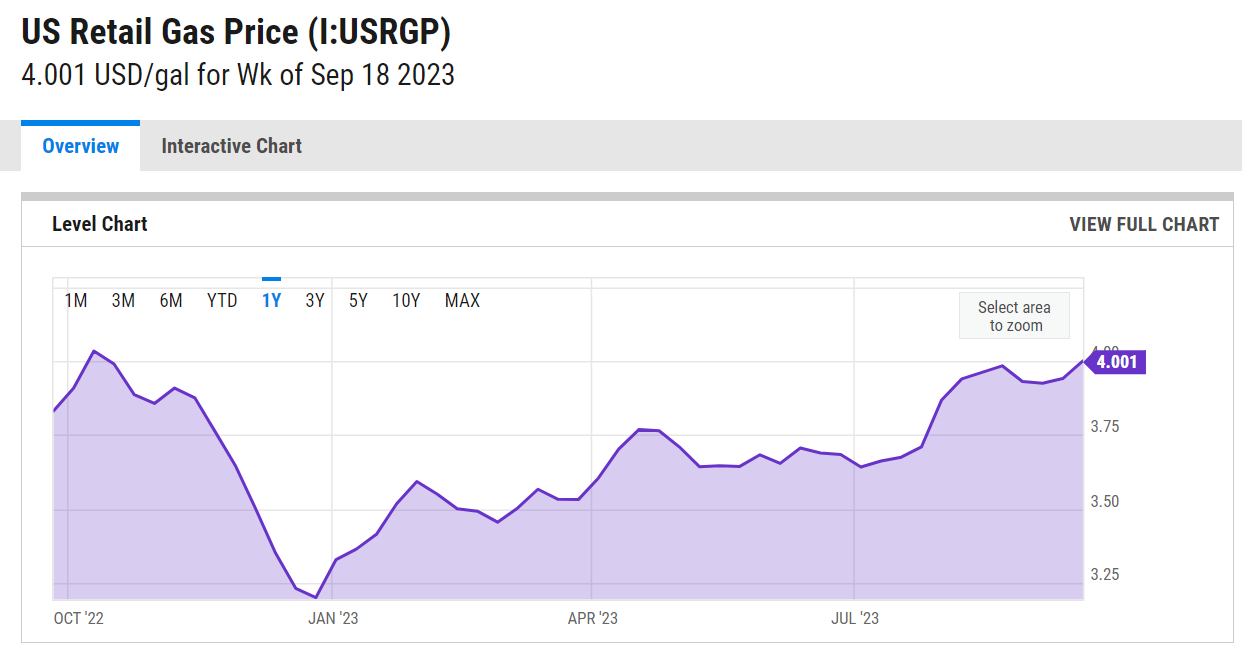

Die Preise an den Zapfsäulen steigen plötzlich an und bereiten sowohl den US-Verbrauchern als auch der Fed Kopfzerbrechen.

Die Benzinpreise sind in den letzten zwei Monaten um fast 9 % gestiegen - eine seltene Spätsommerrallye, die die Ansicht verstärkt, dass sich die Gesamtinflation in den kommenden Monaten wieder beschleunigen wird.

Der landesweite Durchschnittspreis für eine Gallone bleifreies Benzin stieg am Mittwoch auf ein 11-Monats-Hoch von 4,00 USD, ein saisonaler Rekord auf Basis der letzten 12 Monate, so AAA.

In Kalifornien sind die Benzinpreise allein im letzten Monat um mehr als 10 % auf durchschnittlich 5,79 USD pro Gallone gestiegen, ihren höchsten Stand seit Oktober 2022.

Es ist ungewöhnlich, dass die Benzinpreise zu dieser Jahreszeit steigen, denn normalerweise dämpft das Ende der Sommerfahrsaison in den USA die Nachfrage eher.

Dieser beunruhigende Trend ist bis zu einem gewissen Grad naturbedingt, da die Hurrikan-Saison unmittelbar bevorsteht. Experten haben davor gewarnt, dass ein schwerer Hurrikan, der die strategisch wichtige Golfküstenregion der USA trifft, die Benzinpreise auf 4,50 bis 4,75 USD pro Gallone ansteigen lassen könnte.

3. Preisanstieg bei Softs

Nicht nur Öl und energienahe Rohstoffe haben in den letzten Wochen kräftig zugelegt.

Die Terminkontrakte für Orangensaft sind in letzter Zeit in die Höhe geschnellt und haben extrem hohe Preise erreicht. Grund sind die schlechten Wetterbedingungen in Florida und Krankheiten, die viele Orangen unbrauchbar gemacht haben. Die Preise für das beliebteste Frühstücksgetränk der USA sind in den letzten drei Monaten um 22% gestiegen.

Mittlerweile gehören auch die Futures auf Lebendrinder und Futtermittel zu den Anlagen mit der besten Performance. Beide erreichten vergangene Woche neue Allzeithochs. Sorgen über eine mögliche Angebotsverknappung in den USA im nächsten Jahr befeuern den Bullenmarkt. Es ist also damit zu rechnen, dass die Preise für Rindfleisch in den Supermärkten steigen werden.

Auch die Preise anderer Agrarprodukte wie Kaffee, Zucker, Kakao, Reis und Schweinefleisch sind gestiegen, es könnte also gut sein, dass sich die Lebensmittelinflation wieder beschleunigt.

Der Invesco DB Commodity Index Tracking Fund (NYSE:DBC) - einer der wichtigsten börsengehandelten Fonds des Sektors - ist seit dem 1. Juni um 14,3 % gestiegen und hat damit seinen höchsten Stand seit Dezember 2022 erreicht. Der S&P 500 hingegen ist im gleichen Zeitraum lediglich um rund 5,2 % gestiegen.

Zu den Wetterbedingungen sagte ein Meteorologe der US-Regierung letzte Woche, es bestehe eine mehr als 95-prozentige Chance, dass das El-Nino-Wettermuster bis März 2024 anhält, was zu extremeren Bedingungen führen würde, die möglicherweise die weltweite Nahrungsmittelversorgung stören könnten.

Wichtigste Erkenntnisse

Steigende Öl- und Lebensmittelpreise, die durch die Zinserhöhungen der Fed kaum eingedämmt werden können, werden die Inflation in den kommenden Monaten wahrscheinlich stärker beeinflussen. Ich wäre nicht überrascht, wenn die Inflation von hier aus wieder anziehen und der Gesamtindex in den kommenden Monaten wieder in Richtung 5 % steigen würde.

Natürlich dürfte dies den Hoffnungen, dass die Fed vorerst eine längere Pause einlegen könnte, einen Dämpfer versetzen. Bei Betrachtung dieser Faktoren könnte die hartnäckige Inflation den Fed-Vorsitzenden Powell dazu zwingen, die Zinsen weiter anzuheben und sie „länger höher“ zu lassen.

***

Offenlegung: Zum Zeitpunkt der Erstellung dieses Artikels bin ich über den SPDR Dow ETF (DIA) im Dow Jones Industrial investiert. Außerdem halte ich Long-Positionen im Energy Select Sector SPDR ETF (NYSE:XLE) und im Health Care Select Sector SPDR ETF (NYSE:XLV). Derzeit halte ich Short-Positionen auf den S&P 500, den Nasdaq 100 und den Russell 2000 über den ProShares Short S&P 500 ETF (SH), den ProShares Short QQQ ETF (PSQ) und den ProShares Short Russell 2000 ETF (RWM).

Ich richte mein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.