Für wachstumsstarke Technologieaktien begann das Jahr 2022 schwierig. Inmitten steigender Renditen für Staatsanleihen und die Diskussion über Zinserhöhungen seitens einer zunehmend hawkischen Fed, wurden ehemals prosperierende Tech-Aktien (NYSE:XLK) stark abverkauft.

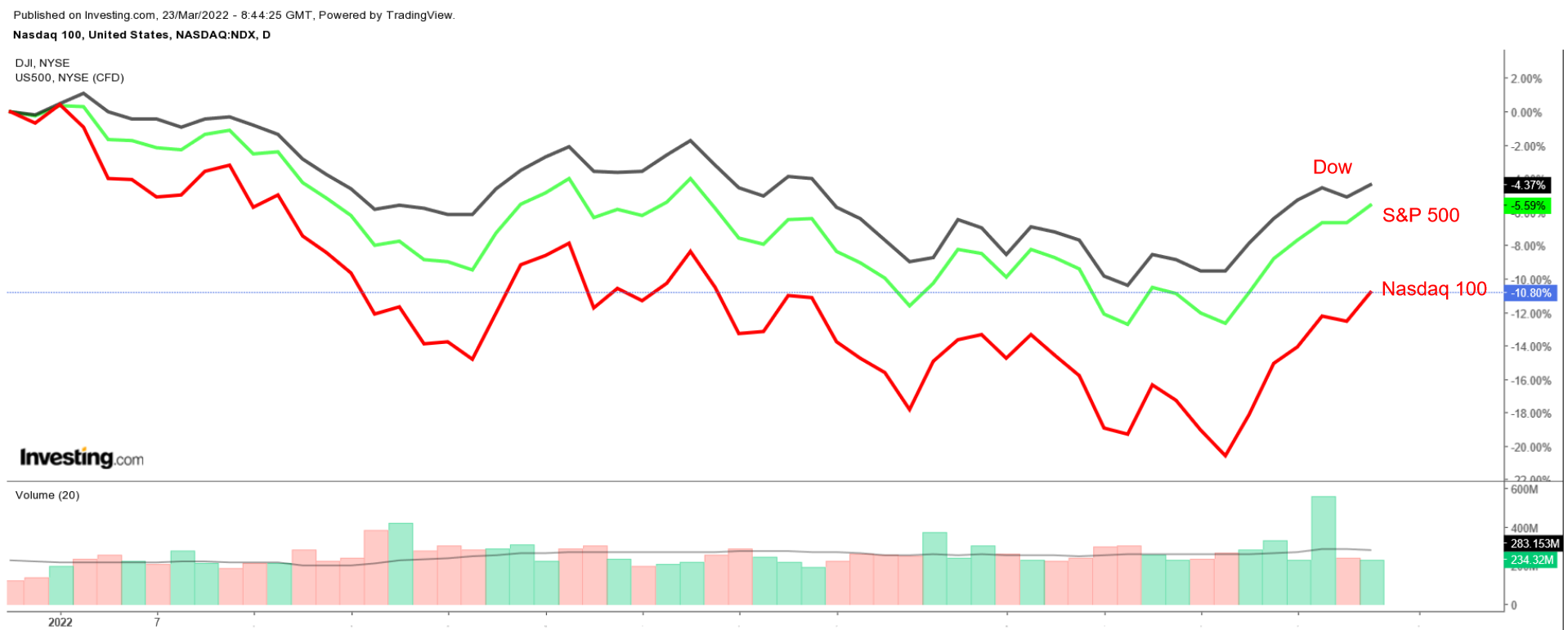

Im Allgemeinen belasten höhere Renditen und Erwartungen einer aggressiveren Geldpolitik der Fed wachstumsstarke Tech-Aktien mit hohen Bewertungen, da sie den Wert ihrer längerfristigen Cashflows zu untergraben drohen. Der NASDAQ 100, der die 100 größten Unternehmen abbildet, die an der technologielastigen NASDAQ Composite notiert sind, ist seit Jahresbeginn um 10,2 % gefallen und liegt damit hinter den vergleichbaren Renditen der beiden Indizes Dow Jones Industrial Average und S&P 500.

Allerdings verzeichneten die drei wichtigsten Indizes in der vergangenen Woche ihre beste Woche seit November 2020. Insbesondere Wachstumsaktien haben für die positive Entwicklung gesorgt.

Im Folgenden beleuchten wir drei angeschlagene Tech-Aktien, die für eine Erholung des Sektors in Frage kommen. Alle drei haben noch viel Raum nach oben, um ihre jeweiligen Geschäfte auszubauen, was sie zu soliden langfristigen Investitionen macht.

1. Snowflake

- Performance seit Jahresbeginn: -33,6 %

- Entfernung bis zum Allzeithoch: -47,5 %

- Marktkapitalisierung: 68,9 Mrd. USD

Snowflake Inc. (NYSE:SNOW) – dessen Data-Warehouse-Software Unternehmen bei der Verwaltung und Speicherung riesiger Informationsmengen unterstützt – hat in letzter Zeit einige Turbulenzen überstanden, die durch die Pläne zur Straffung der Geldpolitik seitens der Fed verstärkt wurden.

Die Aktien des Cloud-basierten Datenspeicher- und Analyseanbieters, die am 15. März auf ein Allzeittief von 164,29 USD gesunken waren, sind seit Jahresbeginn aufgrund des breit angelegten Ausverkaufs im Technologiesektor um 33,6 % gefallen. SNOW schloss am Dienstag bei 224,96 USD, etwa 47,5 % von seinem Rekordhoch aus dem Dezember 2020 von 428,68 USD entfernt. Auf dem aktuellen Niveau hat der in San Mateo im US-Bundesstaat Kalifornien ansässige Cloud-Data-Warehousing-Spezialist eine Marktkapitalisierung von 68,9 Mrd. USD.

Trotz der jüngsten Volatilität gehen wir davon aus, dass sich die Aktien des Unternehmens in den kommenden Wochen erholen werden, insbesondere angesichts der anhaltend hohen Nachfrage großer Unternehmen nach seinen Datenanalyse- und Management-Tools für die Telearbeit.

Snowflake, das fast die Hälfte der Fortune-500-Unternehmen zu seinen Kunden zählt, meldete am 2. März seine Q4-Finanzergebnisse, die die Schätzungen der Wall Street übertroffen haben. Die Einnahmen stiegen im Jahresvergleich um 101,5 % auf 383,7 Mio. USD und markierten damit den höchsten Quartalsumsatz der Geschichte.

Das SaaS-Unternehmen gab an, zum Ende des 4. Quartals 5.944 Kunden zu haben, was einem Anstieg von 44 % gegenüber dem Vorjahreszeitraum entspricht. Noch beeindruckender ist, dass Snowflake nach eigenen Angaben 184 Kunden mit jährlich wiederkehrenden Einnahmen (ARR) von mindestens 1 Mio. USD hatte. Dieser Anstieg ist mit 139 % gegenüber seinen bisherigen 77 Kunden besonders beeindruckend.

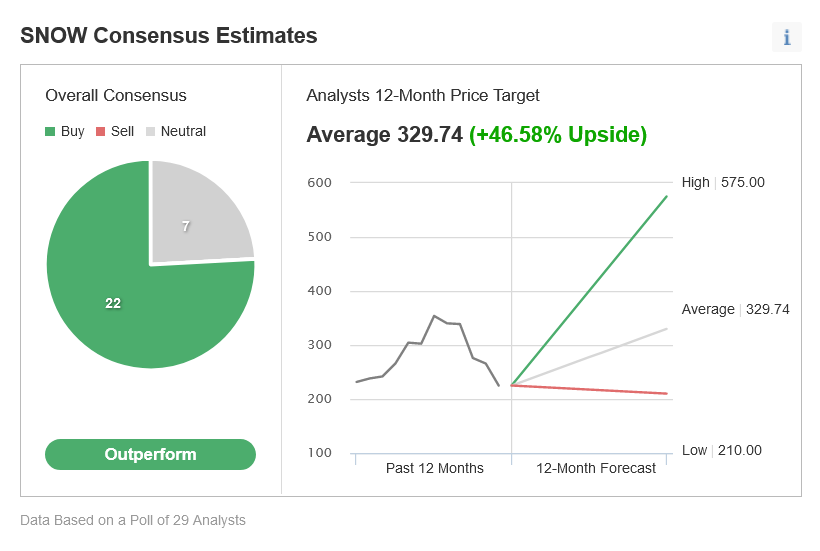

Es ist daher nicht sonderlich überraschend, dass 22 von 29 von Investing.com befragte Analysten die SNOW-Aktie als „Outperform“ bewerten, was eine Steigerung von fast 47 % gegenüber dem derzeitigen Niveau auf 329,74 USD pro Aktie bedeutet.

2. Etsy

- Performance seit Jahresbeginn: -32,3 %

- Entfernung bis zum Allzeithoch: -51,8 %

- Marktkapitalisierung: 18,8 Mrd. USD

Da sich die Anleger zunehmend von wachstumsstarken Technologieaktien abwenden, die aufgrund ihrer überhöhten Bewertungen am empfindlichsten auf steigende Zinsen reagieren, hat Etsy (NASDAQ:ETSY) in den letzten Monaten stark zu kämpfen gehabt.

Nach beträchtlichen Zuwächsen von 301 % bzw. 23 % während der Corona-Pandemie in den Jahren 2020 und 2021 verzeichnete Etsy – das eine Online-E-Commerce-Plattform für handgefertigte und Vintage-Waren anbietet – einen Rückgang seiner Papiere um etwa 32 % im Jahresvergleich.

ETSY schloss gestern Abend bei 148,25 USD und damit fast 52 % unter seinem Rekordhoch von 307,75 USD, das im November 2021 erreicht wurde. Bei den aktuellen Bewertungen hat das Internet-Einzelhandelsunternehmen mit Sitz in Brooklyn im US-Bundesstaat New York eine Marktkapitalisierung von 18,8 Mrd. USD.

Unserer Ansicht nach scheinen die Etsy-Aktien bereit zu sein, sich von ihrem jüngsten Ausverkauf zu erholen und in naher Zukunft ihren Marsch nach oben fortzusetzen. Als Zeichen dafür, wie gut sich Etsys Geschäft in den letzten Monaten entwickelt hat, meldete das Unternehmen am 24. Februar Finanzergebnisse für das 4. Quartal, die leicht über den Schätzungen der Wall Street lagen.

Zu den Quartalshöhepunkten zählte die Steigerung der aktiven Käufer im Jahresvergleich um 17,6 % auf 96,3 Millionen. Das Unternehmen verzeichnete auch einen Anstieg der Zahl der Händler auf seiner Plattform, wobei die aktiven Verkäufer gegenüber dem Vorjahr um 72 % auf 7,5 Millionen gestiegen sind.

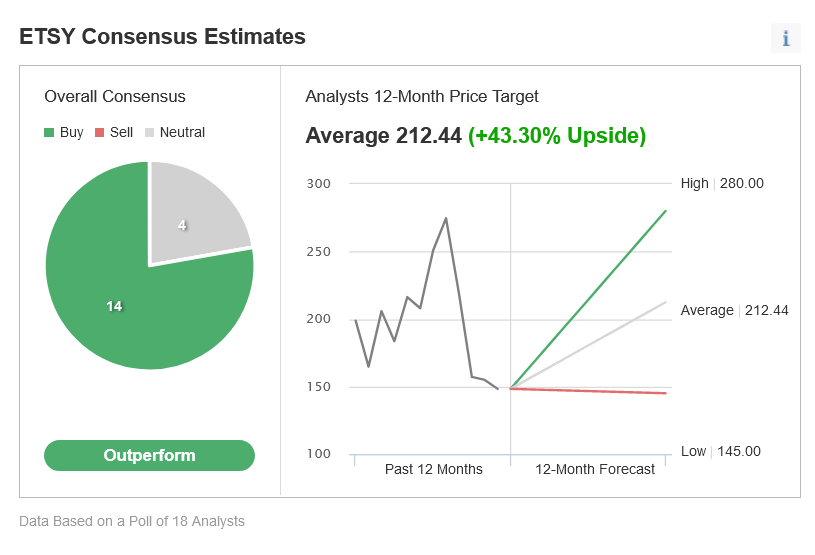

Darüber hinaus stieg der Bruttowarenumsatz pro aktivem Verkäufer um 16 % auf ein Allzeithoch von 136 USD. Der Bruttowarenumsatz ist eine wichtige Kennzahl, die im E-Commerce-Sektor zur Messung von Transaktionswerten verwendet wird. Tatsächlich sind 14 der 18 von Investing.com befragten Analysten optimistisch in Bezug auf die ETSY-Aktie und prognostizieren einen Anstieg von rund 43 % in den nächsten 12 Monaten auf 212,44 USD je Aktie.

3. Unity Software

- Performance seit Jahresbeginn: -31,9 %

- Entfernung bis zum Allzeithoch: -53,6 %

- Marktkapitalisierung: 28,6 Mrd. USD

Unity Software Inc. (NYSE:U) bietet eine plattformübergreifende Spiele-Engine zur Entwicklung von Videospielen für Desktop-, Mobil-, Konsolen- und Virtual-Reality-Geräte (VR). Das Unternehmen hatte ebenfalls einen herausfordernden Start ins Jahr 2022, da der ehemalige Marktliebling bei den Anlegern in Ungnade fiel.

Die Aktien des in San Francisco im US-Bundesstaat Kalifornien ansässigen Technologieunternehmens sind kürzlich auf den niedrigsten Stand seit ihrem Handelsdebüt im September 2020 gefallen. Im bisherigen Jahresverlauf haben sie bereits rund 32 % verloren, was auf die aggressive Zurücksetzung der Bewertungen im gesamten Technologiesektor zurückzuführen ist.

Die Aktien von Unity Software schlossen gestern bei 97,40 USD und werden derzeit 54 % unter dem im November 2021 erreichten Allzeithoch von 198,71 USD gehandelt. Zuletzt brachte es der Hersteller von Videospiel-Design- und Animations-Software auf eine Marktkapitalisierung von 28,6 Mrd. USD.

Trotz des jüngsten Rückschlags sind wir der Meinung, dass Unity für die Zukunft immer noch eine gute Wahl ist, was zum großen Teil auf die starke Nachfrage nach seiner Plattform für Videospiele und die Erstellung digitaler Inhalte zurückzuführen ist. Es dürfte außerdem von seiner wachsenden Beteiligung am aufkommenden Metaversum profitieren, das als die Version des Internets der nächsten Generation angesehen wird.

Unity hat am 3. Februar in seinem sechsten Quartalsbericht als börsennotiertes Unternehmen glnzende Finanzergebnisse vorgelegt, was das Unternehmen dazu veranlasste, seine Umsatzprognose für das Gesamtjahr anzuheben. Das Unternehmen meldete einen bereinigten Verlust von 0,05 USD pro Aktie, was sich gegenüber einem Verlust von 0,10 USD pro Aktie im Vorjahreszeitraum erheblich verringerte. Der Umsatz von 315,8 Mio. USD stieg im Jahresvergleich um 43 % und übertraf damit die Erwartungen des Marktes von 295,5 Mio. USD.

Die Zahl der Kunden, die 100.000 USD oder mehr auf der Plattform von Unity ausgeben, stieg im 4. Quartal auf 1.052. Das ist ein Anstieg um 33 % gegenüber 793 im Vorjahr. Für das Gesamtjahr 2022 prognostiziert Unity einen Umsatz von etwa 1,5 Mrd. USD, was einem jährlichen Wachstum von 35 % entsprechen würde. Es wird erwartet, dass das Unternehmen im Laufe des Jahres 2023 die Gewinnschwelle erreichen wird.

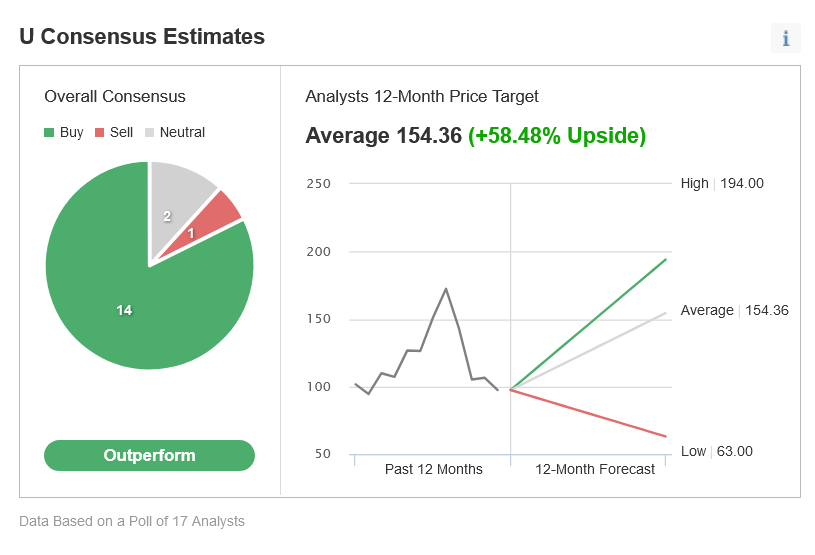

Laut Investing.com bewerteten 14 der 17 befragten Analysten die Aktie mit „Outperform“. Das durchschnittliche Kursziel der Analysten liegt bei etwa 154 USD, was einer Steigerung von etwa 58 % gegenüber dem derzeitigen Niveau in den nächsten 12 Monaten entspricht.