Das Wichtigste in Kürze

- In diesem Artikel konzentrieren wir uns darauf, wie sich unterbewertete Technologieaktien finden lassen, die angesichts des anhaltenden Tech-Ausverkaufs eine Outperformance erzielen könnten.

- Mit dem Aktien-Screener von Investing Pro+ heben wir drei Unternehmen hervor, die im Vergleich zu ihren Mitbewerbern dank starker Fundamentaldaten und niedriger Bewertungen relativ günstig erscheinen.

- Vor diesem Hintergrund sind die Unternehmen Applied Materials, Dell Technologies und NortonLifeLock besonders interessant.

- Suchen Sie nach weiteren Aktien-Perlen für Ihr Portfolio? InvestingPro+ Mitglieder erhalten exklusiven Zugang zu unseren Research-Tools und Daten. Mehr erfahren.

Technologieaktien stehen seit Jahresanfang unter Druck. Befürchtungen hinsichtlich der von der US-Notenbank Fed geplanten aggressiven Straffung der Geldpolitik lösten einen breit angelegten Ausverkauf in diesem Sektor aus.

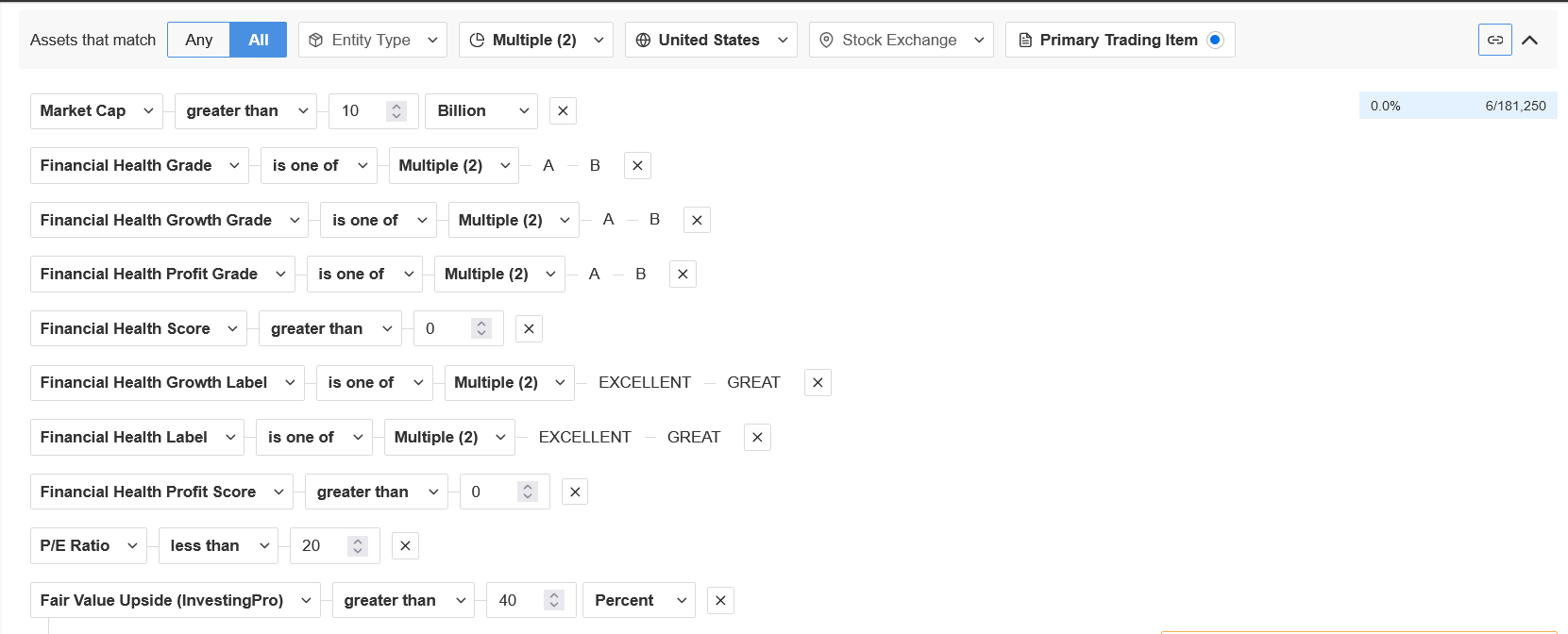

Mithilfe des Aktien-Screeners von Investing Pro+ haben wir daher einen methodischen Ansatz gewählt, um aus den mehr als 10.000 an den US-Börsen gelisteten Aktien (ETR:SXR4) eine kleine Watchlist mit unterbewerteten Technologieunternehmen mit guten Wachstumsaussichten zu erstellen.

Unser Schwerpunkt lag auf Aktien mit einer Marktkapitalisierung von mindestens 10 Milliarden USD und einem Kurs-Gewinn-Verhältnis (KGV) von weniger als 20. Wir haben dann nach Unternehmen gesucht, deren InvestingPro Fair-Value-Upside mehr als 40 % beträgt.

Nachdem wir die Kriterien angelegt hatten, blieben insgesamt nur sechs Unternehmen auf unserer Watchlist übrig.

Im Folgenden gehen wir näher auf die drei interessantesten Aktien ein, die nach den Modellen von InvestingPro mit die höchsten Renditen versprechen.

1. Applied Materials

- Finanzielle Gesundheit: B

- KGV: 14,7

- Marktkapitalisierung: 96,2 Mrd. USD

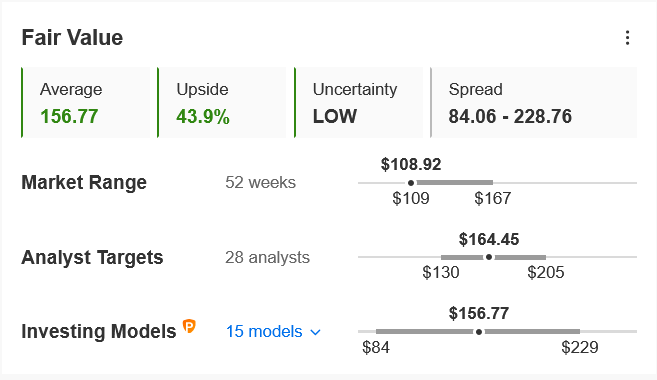

- Pro+ Fair Value Upside: +43,9 %

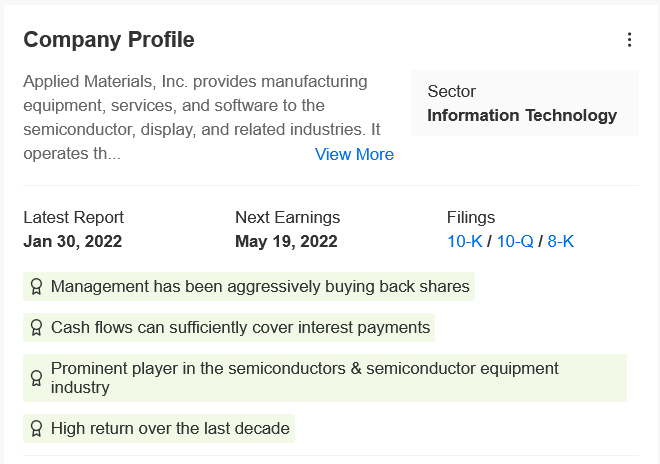

Applied Materials (NASDAQ:AMAT) ist ein führender Anbieter von Fertigungsanlagen, Dienstleistungen und Software für die Halbleiterindustrie (ETR:SEC0). Das Unternehmen bietet auch Produkte für die Entwicklung und Herstellung von Flüssigkristall- und OLED-Displays (organische Leuchtdioden) sowie andere Displaytechnologien für Verbrauchergeräte wie Fernseher, Smartphones, Tablets, Laptops und PCs an.

Das im kalifornischen Santa Clara ansässige Unternehmen hat in diesem Jahr Probleme gehabt und ist sowohl dem allgemeinen Semiconductor-Index als auch dem breiter gefassten Markt angesichts der weltweiten Engpässe in der Lieferkette mit großem Abstand hinterhergelaufen.

Seit Jahresbeginn ist die Aktie von AMAT um rund 31 % gefallen. Noch alarmierender ist, dass die Aktien des Chipausrüstungslieferanten seit dem Erreichen eines Rekordhochs von 167,06 USD am 14. Januar um etwa 35 % gefallen sind.

AMAT beendete den Handelstag am Dienstag auf einem 13-Monats-Tief bei 108,92 USD, was dem Hersteller von Halbleiterausrüstung eine Marktkapitalisierung von 96,2 Mrd. USD einbrachte.

Trotz der schwachen Performance scheint die Aktie von Applied Materials eine solide Value-Wette für Anleger zu sein, die in den kommenden Monaten auf eine Erholung der Halbleiterindustrie setzen wollen.

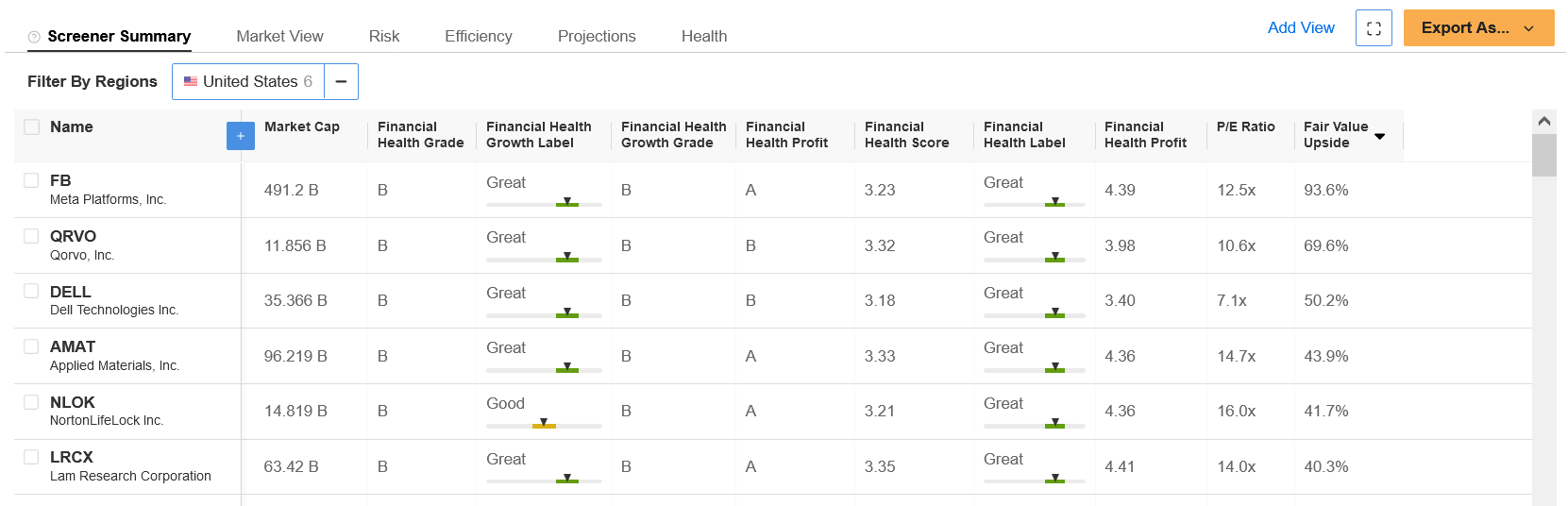

Tatsächlich hat AMAT ein vergleichsweise niedriges KGV von 14,7, wodurch die Unternehmensanteile wesentlich günstiger sind als einige seiner großen Konkurrenten in der Halbleitergruppe, wie ASML Holding (AS:ASML) (NASDAQ:ASML), KLA-Tencor Corporation (NASDAQ:KLAC) und Teradyne (NASDAQ:TER).

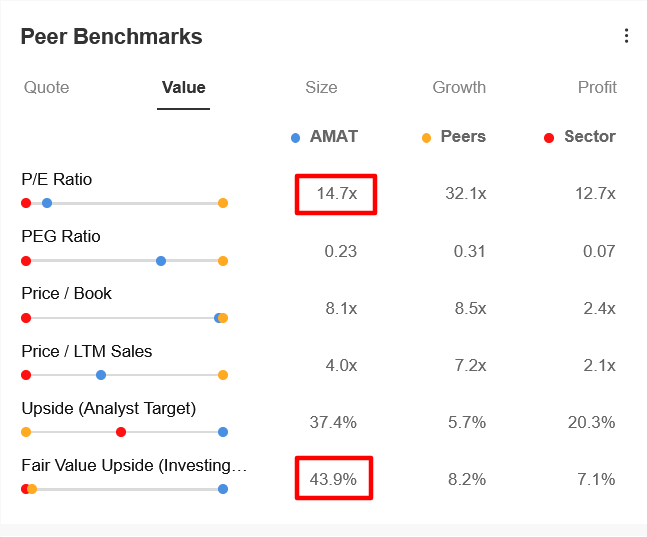

Pro+ bietet auch ein paar weitere wichtige Einblicke zur Aktie, wobei der Aktienrückkauf und die gesunden Cashflows am meisten hervorstechen:

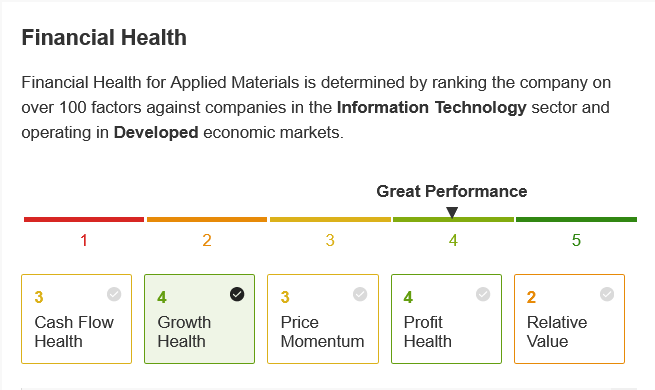

Dann bietet Pro+ außerdem eine schnelle Momentaufnahme der finanziellen Gesundheit des Chipausrüsters, der dank der guten Gewinn- und Umsatzwachstumsaussichten eine Punktzahl von 4/5 erhielt:

Bei einem Kurs von unter 110 USD weist AMAT laut den quantitativen Modellen von InvestingPro einen extremen Abschlag auf, was einem Ertragspotenzial der AMAT-Aktien von etwa 44 % gegenüber dem derzeitigen Niveau in den nächsten 12 Monaten bedeutet.

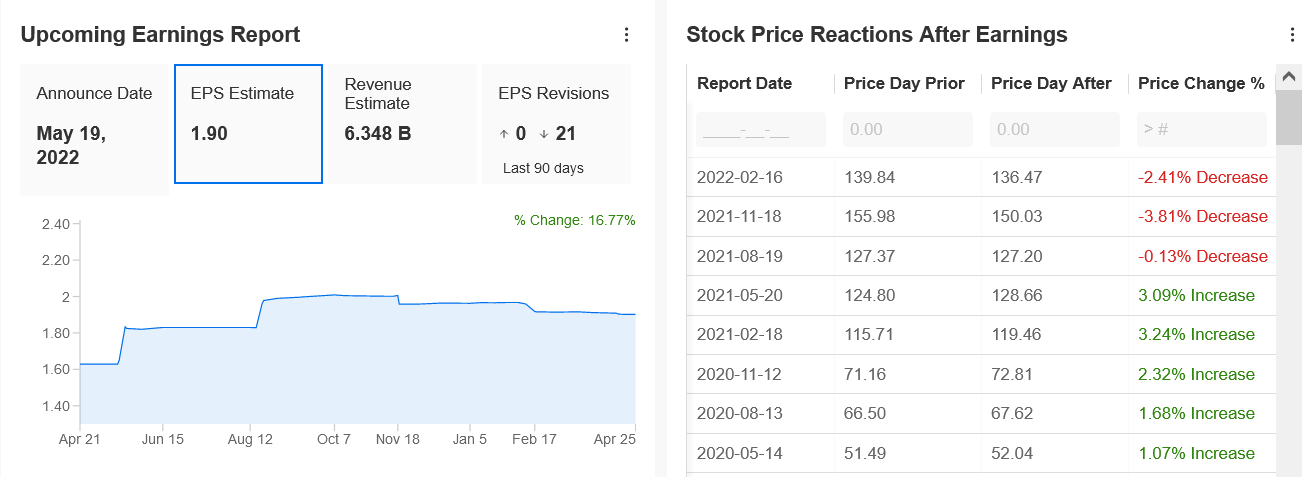

Applied Materials, das im Vorquartal die Gewinn- und Umsatzerwartungen deutlich übertroffen hat, gewährt am 19. Mai nach US-Börsenschluss Einblick in seine neuesten Geschäftszahlen.

Der Konsens erwartet für das 2. Quartal einen Gewinn je Aktie von 1,90 USD, was einer Verbesserung von 16,5 % gegenüber dem Gewinn je Aktie von 1,63 USD im Vorjahreszeitraum entspricht. Der Umsatz soll im Jahresvergleich um fast 14 % auf 6,34 Mrd. USD steigen.

2. Dell Technologies

- Finanzielle Gesundheit: B

- KGV: 7,1

- Marktkapitalisierung: 35,3 Mrd. USD

- Pro+ Fair Value Upside: +50,2 %

Dell Technologies (NYSE:DELL) ist aus dem Zusammenschluss von Dell und der EMC Corporation im Jahr 2016 hervorgegangen und gehört zu den größten Herstellern von IT-Lösungen weltweit.

Die Produktvielfalt von Dell umfasst PCs, Server, Computersoftware, Computersicherheit und Netzwerksicherheit sowie Informationssicherheitsdienste.

Angesichts der miserablen Stimmung unter zahlreichen erstklassigen Technologiewerten haben die Aktien des in Round Rock, Texas, ansässigen Unternehmens einige Turbulenzen durchgemacht und in den letzten Handelstagen eine Reihe neuer 52-Wochen-Tiefs erreicht.

DELL-Aktien, die seit Jahresbeginn um 17,2 % gesunken sind, gingen gestern Abend bei 46,51 USD aus dem Handel, was dem Unternehmen eine Marktkapitalisierung von 35,3 Mrd. USD einbrachte. Auf dem aktuellen Kursniveau liegen die Aktien etwa 60 % unter ihrem Allzeithoch von 115,00 USD, das im Oktober 2021 erreicht wurde.

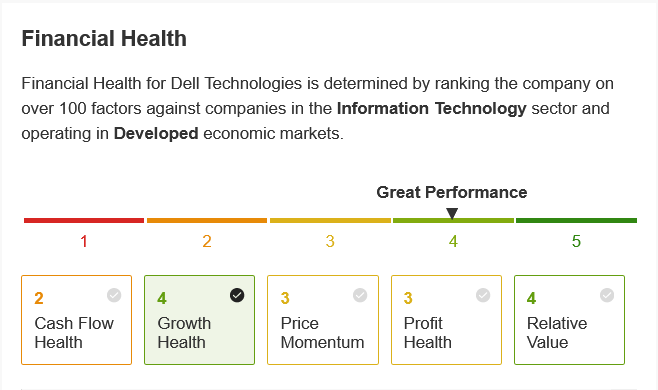

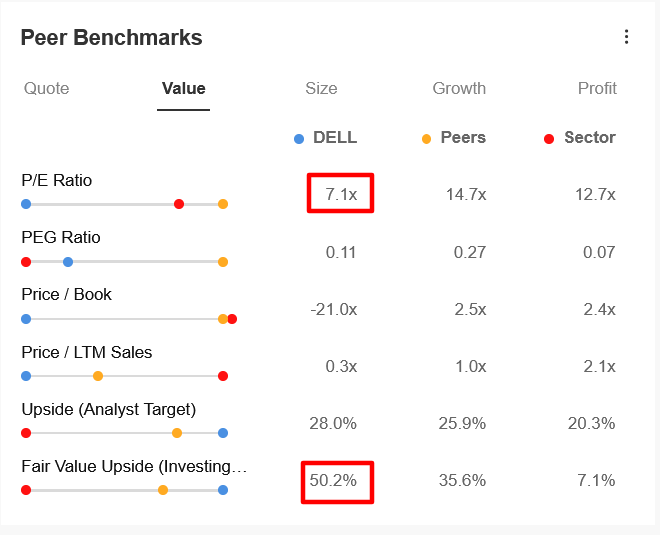

Wie Pro+ zeigt, befindet sich DELL dank starker Gewinn- und Wachstumsaussichten in Kombination mit seiner attraktiven Bewertung in hervorragender finanzieller Verfassung.

Das Unternehmen wird mit einem KGV von 7,1 gehandelt, viel niedriger als der Branchendurchschnitt (12,7) und deutlich billiger im Vergleich zu seinen Peers, die alle ein KGV von 14,7 aufweisen.

Darüber hinaus führt Dell den Sektor bei einigen seiner Rentabilitäts- und Umsatzkennzahlen an und erfreut sich eines Erlöswachstums von fast 17 %, was höher ist als das Umsatzwachstum von 12,5 %, das von seinen Mitbewerbern verzeichnet wird.

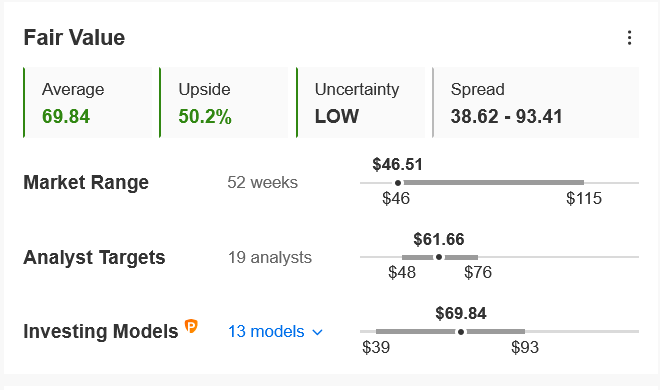

Daher ist es wenig überraschend, dass DELL laut InvestingPro-Modellen derzeit unterbewertet ist und in den nächsten 12 Monaten eine Aufwärtsbewegung von 50 % auf seinen fairen Wert von 69,84 USD je Aktie verzeichnen könnte.

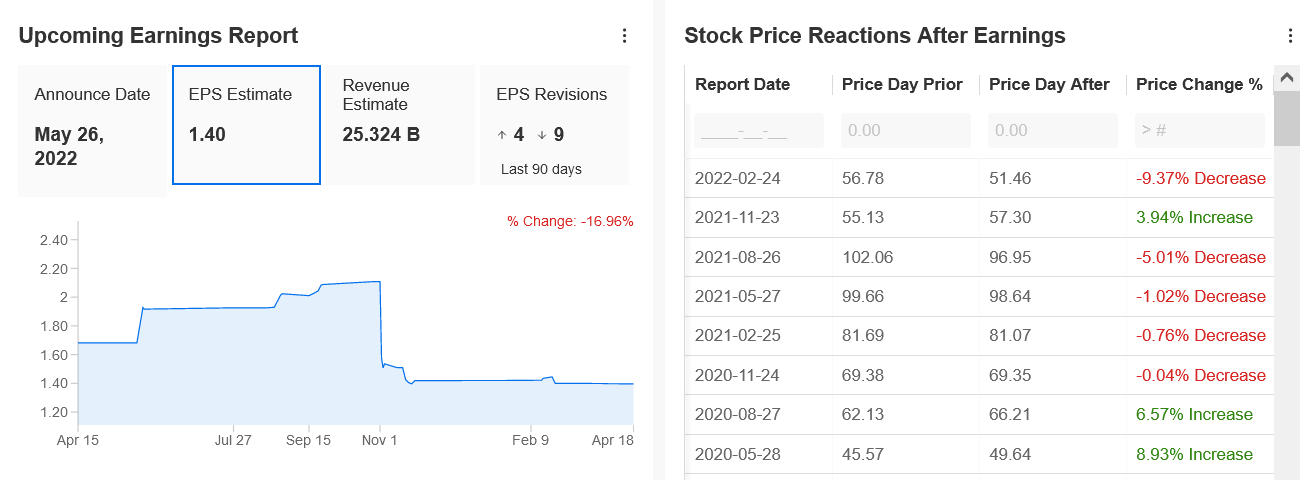

Dell wird seine Finanzergebnisse für das 1. Quartal am 27. Mai nach US-Börsenschluss verkünden. Konsensschätzungen gehen von einem Gewinn je Aktie von 1,40 USD bei einem Umsatz von 25,3 Mrd. USD aus.

3. NortonLifeLock

- Finanzielle Gesundheit: B

- KGV: 16,0

- Marktkapitalisierung: 14,8 Mrd. USD

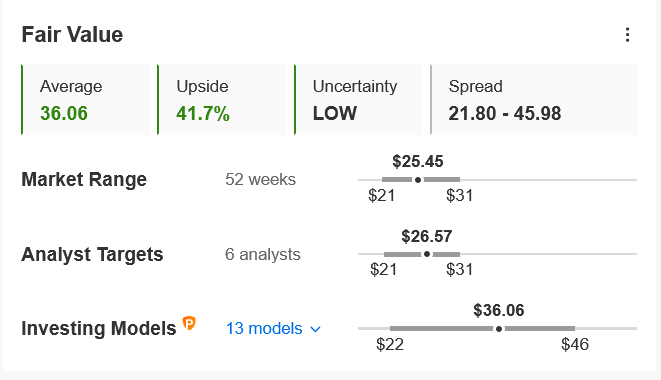

- Pro+ Fair Value Upside: +41,7 %

Früher bekannt als Symantec Corporation, ist NortonLifeLock (NASDAQ:NLOK) einer der führenden Anbieter von Cybersicherheitssoftware und -diensten. Zu den Produkten des Fortune-500-Unternehmens gehören Norton 360 Security-Angebote, Norton Security, Norton Secure Virtual Private Network (VPN), Avira Security und andere Sicherheitslösungen für Verbraucher.

Das in Tempe im US-Bundesstaat Arizona ansässige Unternehmen hat angesichts der erhöhten digitalen Sicherheitsbedrohungen von der robusten Nachfrage nach seinen Sicherheitstools und -produkten profitiert. Trotz des anhaltenden Ausverkaufs von Technologieaktien haben die NortonLifeLock-Aktien seit Jahresbeginn nur 2 % verloren und damit den NASDAQ Composite im gleichen Zeitraum deutlich übertroffen.

NLOK stieg am 10. Februar auf ein Allzeithoch von 30,92 USD und schloss am Dienstag bei 25,45 USD. Auf dem aktuellen Niveau hat das Cybersicherheitsunternehmen – das in den letzten 12 Monaten um etwa 15 % zugelegt hat – eine Marktkapitalisierung von 14,8 Mrd. USD.

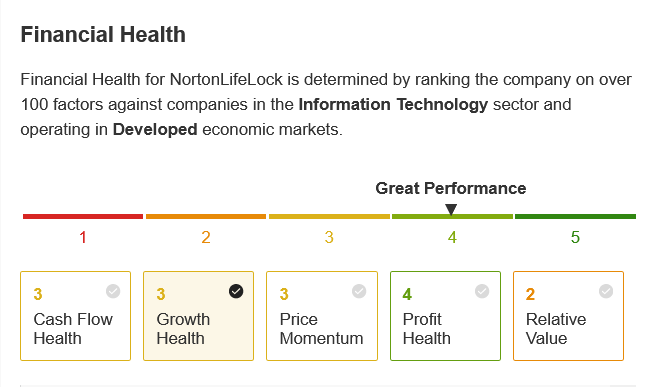

Mit einem Pro+ Financial Health Score von 4/5 und einer äußerst attraktiven Bewertung scheint NLOK eine gute Option für Anleger zu sein, die sich angesichts weiterer Volatilität in den kommenden Monaten absichern möchten.

Angesichts der anhaltend steigenden Nachfrage nach Sicherheitssoftware zum Schutz von PCs und Mobilgeräten vor Viren und Cyberangriffen könnten die Aktien von NLOK laut dem Investing Pro-Modell einen Anstieg von rund 42 % verzeichnen und damit näher an ihren Fair Value von 36,06 USD pro Aktie heranrücken.

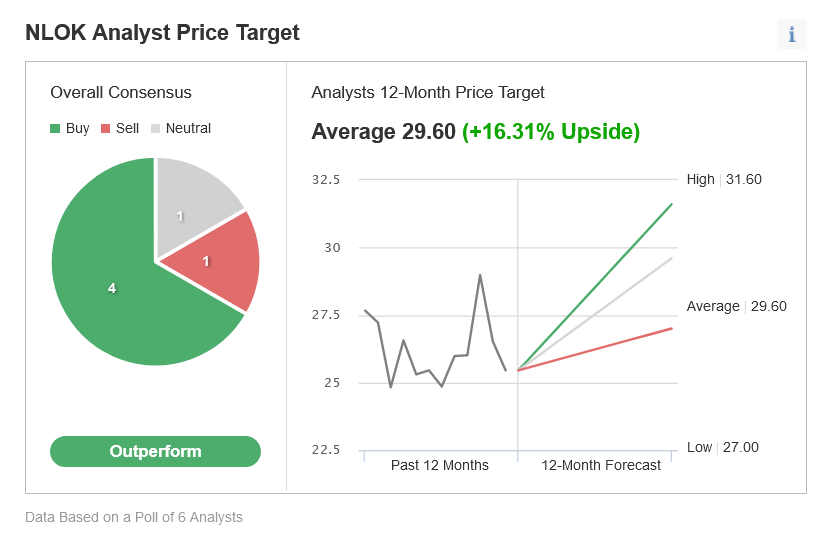

Auch die Analysten sind optimistisch in Bezug auf das Software-as-a-Service-Unternehmen und verweisen auf starke Fundamentaldaten. Das durchschnittliche Kursziel der Experten liegt bei etwa 30,00 USD, was einer Steigerung von etwa 16 % gegenüber dem derzeitigen Niveau in den nächsten 12 Monaten entspricht.

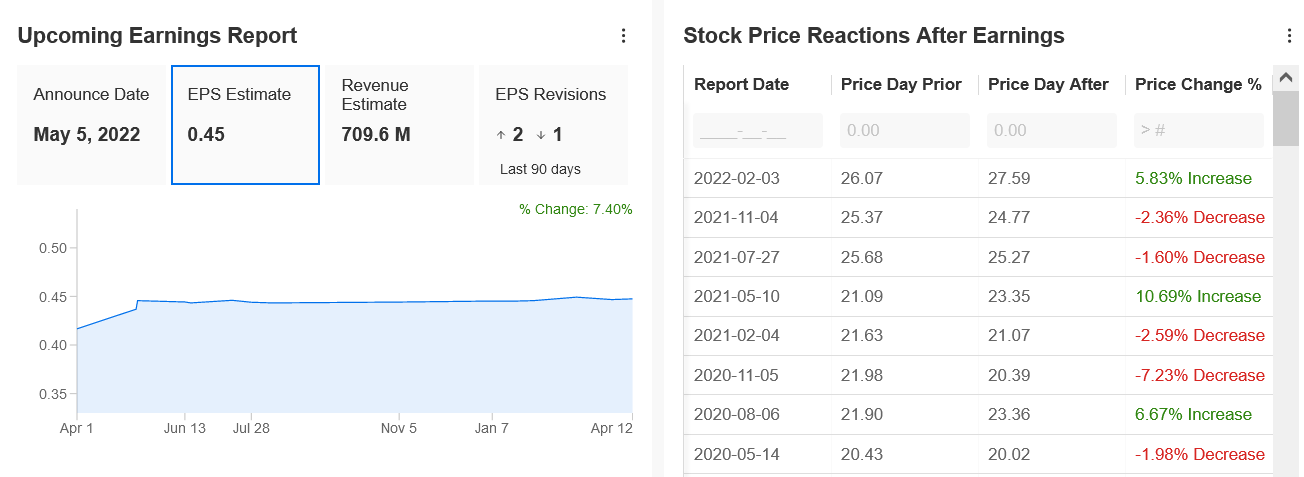

Bei der Vorlage der neuesten Geschäftszahlen am 5. Mai nach US-Börsenschluss dürfte NortonLifeLock ein solides Gewinn- und Umsatzwachstum abliefern. Die Konsenserwartungen gehen von einem Gewinn je Aktie von 0,45 USD für das 4. Quartal aus, was einer Steigerung von 12,5 % gegenüber dem Gewinn pro Aktie von 0,40 USD aus dem Vorjahreszeitraum entspricht. Der Umsatz soll im Jahresvergleich um etwa 6 % auf 709,6 Mio. USD steigen.

Lesen Sie auch: